Der Dynamic Momentum Index (DMI) - Der bessere RSI ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Tushar Chande stellte seinen Dynamic Momentum Index (DMI) der Öffentlichkeit erstmals 1994 in seinem Buch „The New Technical Trader“ (Wiley) vor. Der DMI ist ein Derivat des Relative Strength Index (RSI) von Welles Wilder.

ProblematikDer Grund, welcher Chande zur Entwicklung des DMI veranlasste, war die Problematik der fixen Periodeneinstellung des RSI. So hat beispielsweise das feststehende Standard-Parameter von 14 mehrere Nachteile:

• Erstens benötigen Indikatoren in Abhängigkeit der Unterscheidung von seitwärts- oder trendgerichteter Marktphase meistens auch unterschiedliche Periodeneinstellungen.

• Zweitens ist die Berechnung für einen 14-Tages RSI aufgrund von 14 Tagen mit einem 1-Tages-Rückblick (Formel) dafür verantwortlich, dass der RSI Überkauft-/Überverkauft-Bereiche nicht konsequent anzeigt.

• Drittens bietet ein von der Masse verwendetes Standard-Parameter keinen Vorteil, denn die Masse liegt bekanntlich an der Börse immer falsch – dies gilt umso mehr für einen von der Masse betrachteten Indikator wie den RSI.

Lösung

Die Überlegung Chandes ging dahin, den RSI effektiver zu nutzen, indem er den DMI so veränderte, dass der DMI die Periodeneinstellung je nach Marktsituation automatisch selbst verändert. Dies erreichte Chande durch die Kopplung des RSI an eine Volatilitätskomponente. Diese Volatilitätskomponente des DMI bestimmt sich aus einer 5-tägigen Standardabweichung der Schlusskurse, die in das Verhältnis zu einem 10-tätigen Durchschnitt einer 5-tägigen Standardabweichung gesetzt wird.

Tushar Chande bezeichnete diesen längenvariablen, dynamischen RSI als Dynamic Momentum Index (DMI).

Dieser neue Indikator bemisst – wie der Name schon sagt - das Momentum insofern dynamisch, als dass er selbständig eine längere Periodeneinstellung wählt, wenn sich die Volatilität verringert. Auf diese Weise betrachtet der DMI in ruhigen Marktphasen einen längeren Chartausschnitt. Andererseits wählt der DMI ein kürzeres Parameter, wenn sich die Volatilität erhöht. Auf diese Weise trägt die Verkürzung der Periodeneinstellungen den sich relativ schnell verändernden Preisbewegungen Rechnung.

Überkauft- und Überverkauft-Bereiche werden somit in aktiven Märkten durch den verringerten Bemessungszeitraum besser isoliert. Umgekehrt werden in ruhigen Märkten unnötige Signale durch ein automatisch größer gewähltes Parameter weitestgehend eliminiert. Diese sich automatisch an die Marktsituation anpassende Periodenlänge unterscheidet den DMI vom RSI-Ansatz, bei welchem nur Extreme im Wert des RSI angezeigt werden. In diesem Sinne reagiert der DMI sensitiver auf Preisänderungen als der statische RSI.

Interpretation

Der DMI ist ein zwischen 0 und 100 oszillierender Indikator und kann wie der RSI interpretiert werden. Ein Bruch des Equilibriums bei 50 stellt einen Sentimentwechsel dar. Steigt der Indikator über das Equilibrium, so ist der Markt positiv. Fällt der DMI unter die Mittellinie, so ist der Markt als negativ zu bewerten.

Aufgrund der Existenz eines Maximalwertes (100) und eines Minimalwertes (0) lassen sich überverkaufte (< 30) und überkaufte Zonen (>70) definieren. Ein Wert, der höher als 70 ist, zeigt eine Marktphase an, die schon eine volatile Trendbewegung nach oben hinter sich hat. Der Markt ist in diesem Bereich überkauft und es muss nach einer möglichen Trendumkehr Ausschau gehalten werden.

Umgekehrtes gilt für ein Unterschreiten der 30.

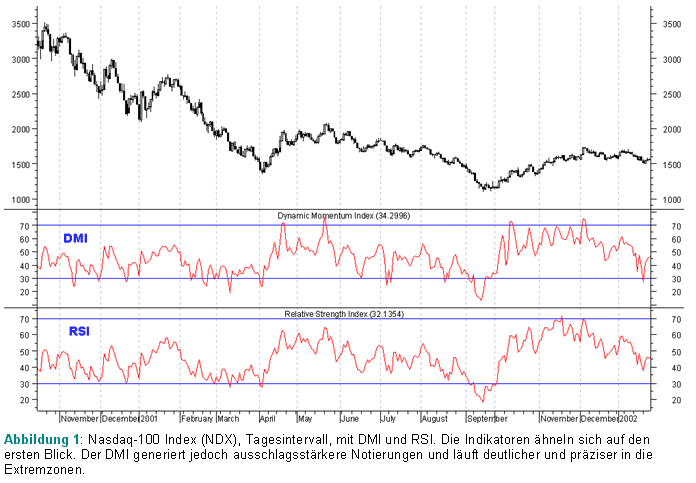

Auf den ersten Blick fällt auf, dass der DMI dem RSI sehr ähnelt, siehe Abbildung 1.

Die Kopplung einer Volatilitätskomponente an einen Überkauft-/Überverkauft-Oszillator führt jedoch zu ausschlagsstärkeren Werten gegenüber dem RSI. Generell kann festgehalten werden, dass der DMI eindeutiger in die Extremzonen läuft und damit Overbought- und Oversold-Situationen besser anzeigt als der RSI.

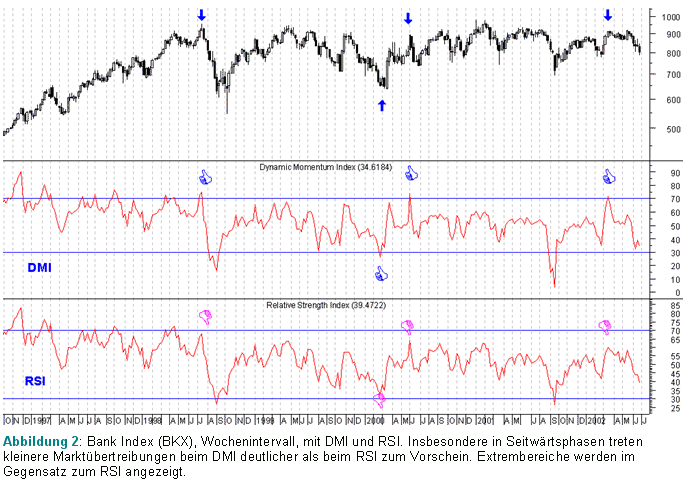

Ebenso treten die Indikatorwerte während kleinerer Marktübertreibungen beim DMI deutlicher als beim RSI hervor. Dies gilt umso mehr für Seitwärtsphasen. In der Abbildung 2 sind diese Vorteile des DMI gegenüber dem RSI am Beispiel des Banken-Index (BKX) einmal beispielhaft verdeutlicht. Sie können erkennen, wie der DMI in den gekennzeichneten Situationen einen Extrembereich anzeigt, während der RSI bei Werten unter 70 beziehungsweise über 30 verharrt. Insofern trägt der im DMI berücksichtigte Volatilitätsfaktor und den damit verbundenen automatischen Periodenanpassungen den Auf- und Abwärtsbewegungen innerhalb der langen Trading-Range Rechnung.

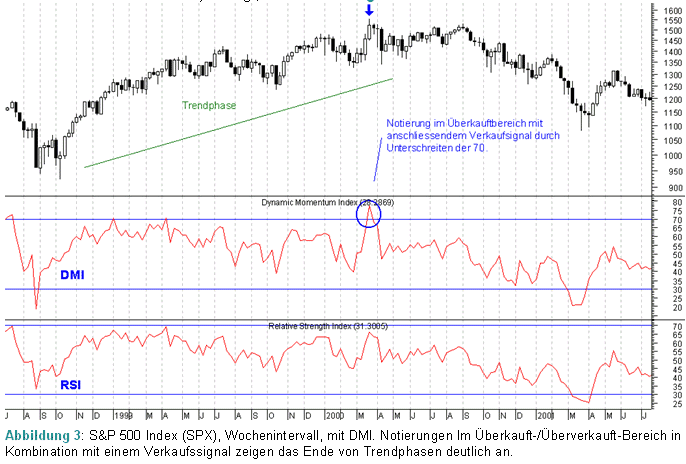

Insgesamt ist ebenso zu beobachten, dass der DMI das Ende von Trendphasen mittels einer Notierung im Überkauft-/Überverkauft-Bereich in Kombination mit einem Verkaufssignal (ein Unterschreiten der 70 bzw. ein Überschreiten der 30) anzeigt, siehe Abbildung 3.

Um den DMI richtig interpretieren zu können, sollten Sie die

Trendlinien-, Formations-, Zonen- und Divergenzanalyse anwenden. Im folgenden sollen dafür Beispiele gegeben werden.

-

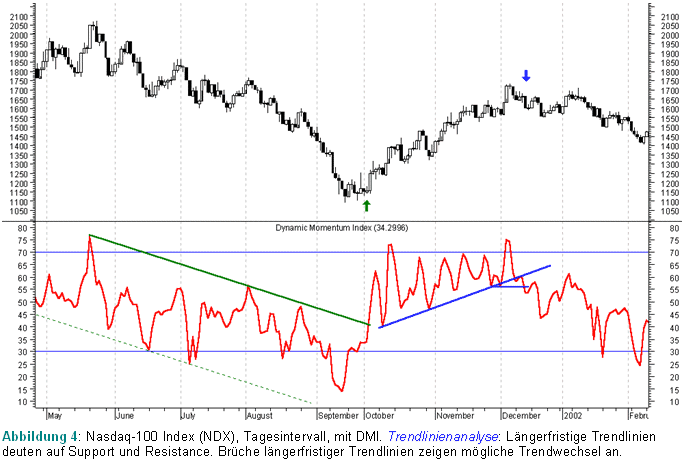

a) Trendlinienanalyse

Die Interpretation mittels Trendlinien, welche sich über einen längeren Zeitraum hinweg im Indikator etabliert haben, dient meistens als gute Indikation für eine mögliche Trendumkehr, siehe Abbildung 4. Brüche von Trendlinien erzeugen sowohl Entry- als auch Exitsignale.

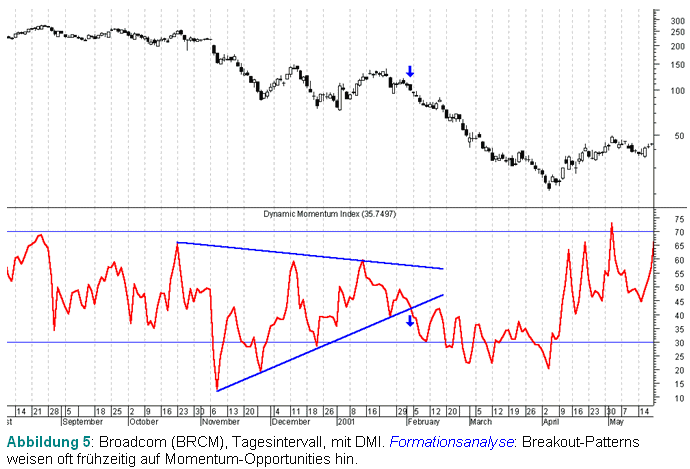

b) Formationsanalyse

Die schnellen Oszillationen in Richtung der Extremzonen erfolgen oft vor den Breakouts der Kurse. In diesem Sinne können Sie den DMI mit Breakout-Patterns analysieren und ihn für verschiedene Handelsstrategien nutzen. Auf diese Weise besitzen Sie die Möglichkeit, kurzfristige Kursbewegungen mit hoher Marktdynamik einzufangen, siehe Abbildung 5.

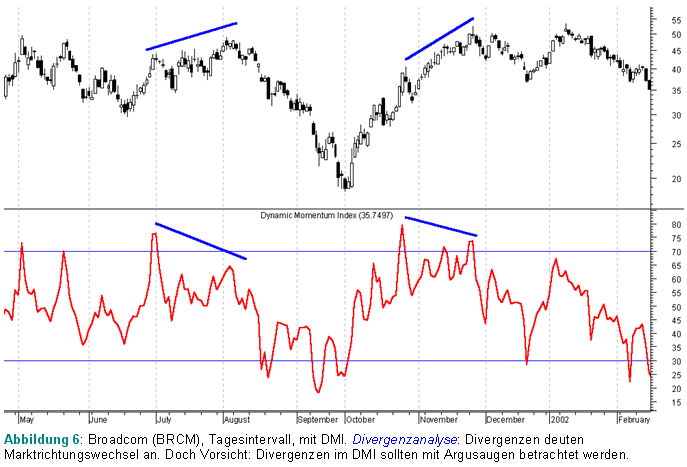

c) Divergenzanalyse

Ebenso wie beim RSI kann auch die Divergenzanalyse auf den DMI angewendet werden, siehe Abbildung 6. Generell lässt sich jedoch festhalten, dass die Interpretation mittels Divergenzen tendenziell eher mit Vorsicht „genossen“ werden sollte, denn mit seinen ausschlagsstarken Notierungen in Extremzonen sorgt der DMI für relativ viele Fehlsignale in Relation zum RSI und dies macht ihn anfällig für Fehlinterpretationen.

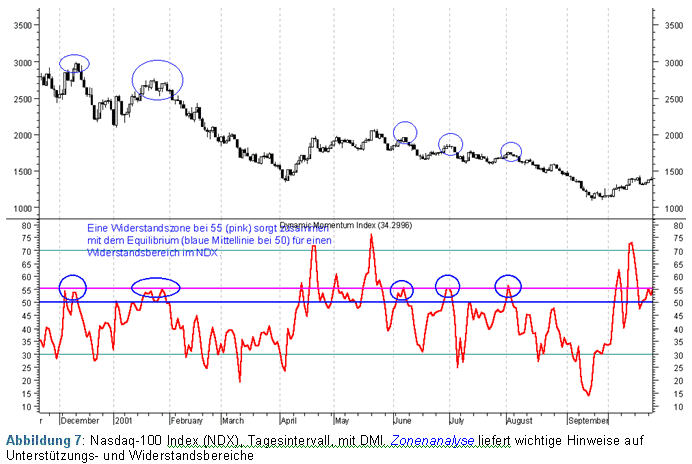

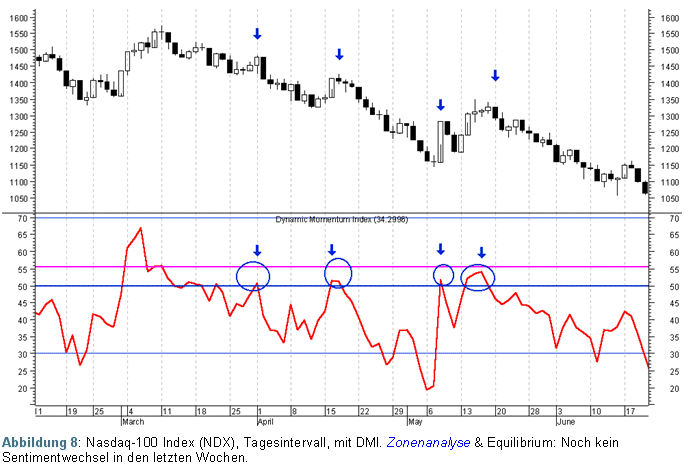

d) Zonenanalyse

Wertvolle Hinweise bezüglich potenzieller Unterstützungs- und Widerstandsbereiche liefert die Zonenanalyse. In der Abbildung 7 erkennen Sie den Widerstandsbereich zwischen dem Equilibrium (bei 50) und 55. Diese Zone konnte auch in der jüngsten Vergangenheit, siehe Abbildung 8, nicht überwunden werden. Dies verdeutlicht einmal mehr, dass noch kein Sentimentwechsel des Marktes in den letzten Wochen stattfand.

FazitDer DMI erfährt durch die um den Faktor Volatilität erweiterte Konzeption eine wesentliche Verbesserung gegenüber dem herkömmlichen RSI. Aufgrund der an die Marktverhältnisse automatisch angepassten Periodenlänge entfällt eine müßige manuelle Wahl.

Dennoch gilt es zu beachten, den DMI entsprechend der jeweiligen Marktphase zu interpretieren. In einer Trading-Range funktioniert im Allgemeinen die Interpretation mittels Zonenanalyse und Überkauft-/Überverkauft-Bereichen besser als in einem länger trendierenden Markt, in welchem die Analyse mittels Trendlinien in den meisten Fällen aussagekräftiger sein sollte. Gerade darin besteht aber auch die Herausforderung für den Analysten: Fingerspitzengefühl und Erfahrungswerte ermöglichen es nämlich, mit dem Indikator optimale Ergebnisse zu erzielen.

Ein Nachteil des DMI resultiert aus den vielen Haken, die er in Relation zum RSI schlägt. Damit ist er besonders anfällig für Fehlsignale und Fehlinterpretationen.

Die Divergenzanalyse erweist sich als besonders schwierig und sollte mit größerer Vorsicht betrieben werden.

Zuletzt sei empfohlen, wie bei Indikatoren im Allgemeinen üblich, einen zusätzlichen Indikator als Trendfilter zu verwenden. Dies gilt insbesondere vor dem Hintergrund von Handelsansätzen, welche auf der Indikation „überkauft/überverkauft“ beruhen, denn hier müssen Zeiträume gewählt werden, in denen der Trendfilter einen Seitwärtsmarkt anzeigt. Als Trendfilter eignen sich beispielsweise der Random Walk Index (siehe frühere Lesson) oder der RAVI.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Anbei finden Sie den Link zum Wissensbereich von GodmodeTrader.de mit dem Themenschwerpunkt "Chartanalyse und Trading" , in dem für Neueinsteiger und Fortgeschrittene die Materie ausführlich erläutert wird:

http://www.godmode-trader.de/wissen/chartlehrgang/

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.