Der deflationäre Effekt expansiver Geldpolitik

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Für Notenbanker ist es ein Rätsel, wieso ihre Geldpolitik nicht den gewünschten Effekt hat. Sowohl die US-Notenbank als auch die japanische Zentralbank sind mit ihren Vorhaben gescheitert. Quantitative Easing und niedrige Zinsen sollten die Inflation anheizen. Geschehen ist genau das Gegenteil. Inzwischen mehren sich die Stimmen, dass die allzu lockere Geldpolitik die Inflation nicht anheizt, sondern drückt.

Um eines gleich vorweg zu nehmen: keiner weiß, ob QE inflationär oder deflationär wirkt. Die Erfahrung zeigt bisher, dass Inflation - gemessen an den Verbraucherpreisen - nicht durch QE erzeugt wird. Es handelt sich bei dieser Beobachtung allerdings um eine Korrelation und nicht um Kausalität. Wir beobachten zwar, dass die Inflation trotz Geldmengenausweitung nicht steigt, doch das kann auch Zufall sein. Es ist alles andere als eindeutig, dass die Geldmengenausweitung niedrige Inflation auch wirklich verursacht.

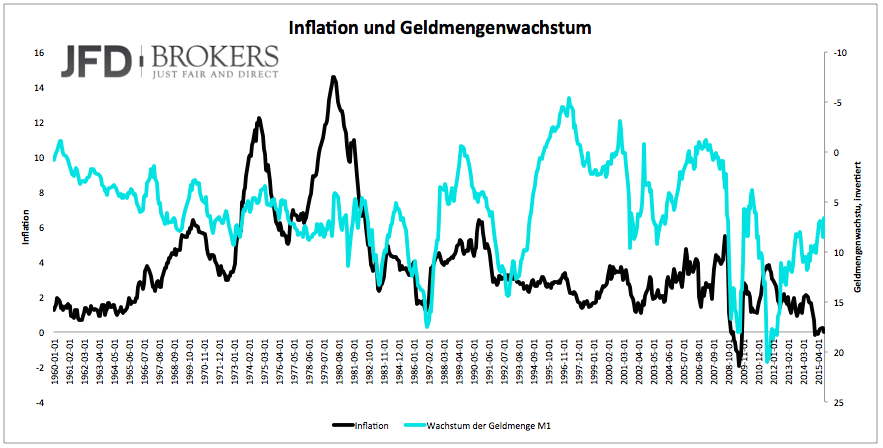

Rein empirisch liegt die Sache klar auf der Hand. Grafik 1 zeigt die US-Inflationsrate und das Wachstum der Geldmenge M1. Das Geldmengenwachstum ist invertiert dargestellt. Es zeigt sich, dass Inflation und Geldmenge einen engen Zusammenhang aufweisen. Sinkt das Geldmengenwachstum, dann steigt die Inflation. Umgekehrt sinkt die Inflation, wenn die Geldmenge stark wächst.

Das ist lediglich eine Beobachtung und hat noch nichts mit Kausalität zu tun. Das Geldmengenwachstum wird von der Zentralbank durch straffere Geldpolitik reduziert, wenn die Inflation steigt. Das Geldmengenwachstum folgt eher der Inflation als umgekehrt. Die Folge niedriger Inflation ist erhöhtes Geldmengenwachstum.

Das leuchtet ein, denn wenn die Inflation sinkt, bedeutet das für gewöhnlich, dass die Nachfrage gesunken ist und die Wirtschaft weniger stark expandiert oder gar schrumpft. Die Notenbank versucht durch niedrige Zinsen und Geldmengenwachstum gegenzusteuern. Niedrige Zinsen führen mit einer zeitlichen Verzögerung zu höherem Geldmengenwachstum, welches sich – ebenfalls verzögert – in höherer Inflation niederschlägt.

So hätte es auch nach 2008 funktionieren sollen, doch das tat es nicht. In früheren Zeiten hat die antizyklische Geldpolitik der Notenbank funktioniert. Dieses Mal ist das nicht der Fall. Das lässt viele nun daran zweifeln, dass die Ausweitung der Geldmenge wirklich Inflation erzeugt. Inzwischen kann man sogar so weit gehen und behaupten: zu viel Liquidität und zu niedrige Zinsen senken die Inflation. Das ist vollkommen entgegen der herkömmlichen Lehre und der Beobachtung der vergangenen Jahrzehnte. Trotzdem gibt es gute Argumente dafür.

Inflation ist ein Nachfragephänomen. Kurzfristig gibt es eine bestimmte Menge an Gütern, die produziert werden kann. Steigt nun die Nachfrage, dann steigen die Preise, weil die Nachfrage höher ist als das Angebot. Bleibt die Nachfrage hoch, dann produzieren Unternehmen mehr. Das dauert eine gewisse Zeit lang. Ein Automobilproduzent kann nicht von heute auf morgen einen neuen Produktionsstandort aufziehen. Es braucht teils Jahre, bis die höhere Nachfrage auch bedient werden kann.

Derzeit ist die Inflation niedrig. Das bedeutet letztlich, dass die Nachfrage nicht schnell genug steigt. Es gibt keine Güterknappheit. Die Produktionskapazitäten sind nicht ausgelastet. QE sollte die Nachfrage anheizen, indem niedrige Zinsen dazu ermuntern sollten, Geld auszugeben, anstatt es zu horten. Gleichzeitig erhöhte QE die Preise bestimmter Assets (Anleihen, Aktien). Dadurch sollte ein Vermögenseffekt entstehen. Menschen, die Assets besitzen, wurden durch QE vermögender. Der Gedanke dahinter: wer reicher ist oder sich reicher fühlt, der gibt auch mehr aus. Hier beginnen die Denkfehler.

Die Preise von Vermögenswerten sind gestiegen. Das hat viele Menschen tatsächlich reicher gemacht. Es ist jedoch nicht der durchschnittliche Bürger, der reicher geworden ist. In den USA haben 40 % der Bevölkerung so gut wie überhaupt kein Erspartes. Die nächsten 50 % der Bevölkerung haben sehr geringe Ersparnisse. Wenn man aufgrund von QE statt 10.000 nun 11.000 Dollar hat, kauft man deswegen auch kein neues Auto. Profiteure vom Vermögenseffekt waren jene, die ohnehin schon viel hatten. Für diese Bevölkerungsgruppe ist der Konsum, also die Nachfrage nach Gütern, über die Konjunkturzyklen hinweg relativ konstant. Wer statt 10 Mio. nun 11 Mio. hat, wird deswegen auch nicht seinen Konsum um genau 1 Mio. steigern.

QE ging an denen vorbei, die den Großteil des Konsums stemmen - der Mittelklasse. In den USA ist die Mittelklasse vom Aussterben bedroht. QE ist wirkungslos. Die Mittelklasse in Europa besitzt wenig Aktien, sondern vielmehr ein Sparbuch. Hier schaden QE und niedrige Zinsen mehr als sie nutzen. Sparer haben einen hohen Anreiz, noch mehr Geld zur Seite zu legen, weil sie kaum Zinserträge erwirtschaften. QE ist kontraproduktiv.

Die Misere ist an diesem Punkt noch nicht zu Ende. Niedrige Zinsen könnten ja theoretisch die Kreditnachfrage anheizen und dadurch auch den Konsum auf Kredit befeuern. Das hat nicht funktioniert, da Konsumenten und Staaten überschuldet sind.

In einer normalen Rezession entschulden sich Konsumenten und Unternehmen schneller als in den vergangenen Jahren. Es kommt zu Privat- und Unternehmensinsolvenzen. Ersteres ermöglicht Konsumenten in Zukunft wieder mehr Kredit aufzunehmen, letzteres sorgt dafür, dass Produktionskapazitäten verschwinden. Beides wurde in der vergangenen Rezession mit allen Mitteln verhindert.

Die Produktionskapazität weltweit ist so hoch wie eh und je. Mehr noch, die ultraniedrigen Zinsen haben in vielen Bereichen zu einer enormen Kapazitätsausweitung geführt. Ein gutes Beispiel ist der Rohstoffsektor. Viele Schieferölunternehmen wären bei höheren Zinsen niemals in der Lage gewesen, sich bei negativem Cash Flow Milliarden zu leihen.

Kurz gesagt: QE und niedrige Zinsen haben eine Marktbereinigung verhindert. Das führte nicht nur dazu, dass Produktionskapazitäten nicht schrumpften, sondern sich ohne höhere Nachfrage ausgeweitet haben. Eine höhere Nachfrage gibt es nicht, weil die Kreditaufnahmefähigkeit nicht gegeben ist. Gleichzeitig haben Sparer das Bedürfnis mehr zu sparen, weil sie keine Zinsen mehr erhalten und der Vermögenseffekt an 90 % der Bevölkerung vorbei gegangen ist.

Die Hinweise verdichten sich immer mehr, dass die Geldpolitik der Notenbanken auf allen Ebenen fehlschlägt. Auch die Währungsabwertung funktioniert kaum, weil es erstens alle tun und zweitens der weltweite Handel rückläufig ist.

Konsumenten und Unternehmen horten Bargeld. Unternehmen tun dies, weil sie keinen Grund für Investitionen sehen. Investitionen sind letztlich die Ausweitung von Produktionskapazität und diese wird nicht gebraucht. Gleichzeitig sind die Opportunitätskosten von Bargeld null. Man bekommt keine Zinsen, man verliert aber auch nicht, da die Inflation niedrig ist (Was war zuerst da? Das Huhn oder das Ei?). Aus der Misere kann die Welt nur entkommen, wenn sie eine Marktbereinigung zulässt (Rezession) oder die Opportunitätskosten von Bargeld erhöht (negative Zinsen). Über die Nachfrageseite kann das Problem nicht behoben werden – noch nicht. Der Internationale Währungsfonds diskutiert gerade über „Monetary Financing“, also die Finanzierung von Staatsausgaben über die Notenpresse. Die staatliche Nachfrage würde steigen und die Überkapazitäten abschöpfen. Das würde mittelfristig Inflation erzeugen. Kommt es zu Monetary Financing, dann wird aus zu niedriger Inflation sehr schnell zu hohe Inflation. Derzeit bleibt es, wie es ist: wirkungslose Notenbankpolitik, niedrige Inflation und minimales Wachstum.

Lars Gottwik

Partner & COO JFD Brokers

JFD Brokers – Just FAIR and DIRECT

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

ÜBER JFD BROKERS:

WER WIR SIND:

JFD Brokers ist eine einzigartige Mischung aus herausragenden Finanzmarktanalysten und erfahrenen Brokerage-Profis, welche einen revolutionären, zukunftsorientierten Ansatz bei der Entwicklung von Online- Trading Technologien und Lösungen beschreitet. Unser Angebot umfasst Margin Trading, Vermögensverwaltung, HFT & quantitative Systeme, physische Devisen (FX) Zahlungen, Prime und IT-Lösungen und ist perfekt auf erfahrene Privatinvestoren und institutionelle Partner zugeschnitten.

WAS WIR MACHEN:

Wir sind der einzige Retail-Broker, der ALLEN KUNDEN (ab einer Mindesteinlage von 500 Euro) den Handel von bis zu 9 Anlageklassen (mit mehr als 800 Finanzinstrumenten) innerhalb einer einzigen Handelsplattform, mit einem einheitlichen institutionellen Pricing (börsenechte Spreads / Core Spreads) und einer einheitlichen STP/DMA Ausführungsart bietet. Sie profitieren mit JFD Brokers von Interbank-Core Spreads, niedrigen Tradingkosten, kompletter Anonymität, vollständiger Transparenz, hoher Liquidität und einem 100 % DMA/STP Konto. Dieses bietet Ihnen einen extrem latenzarmen Zugang zu mehr als 15 Tier1 Liquiditätsanbietern, sowie zu mehr als 80 Primärbörsen, MTFs bzw. sekundär Derivate- & Warenbörsen, bzw. Dark- & Lightpools.

RISK-DISCLAIMER:

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und Sie mehr verlieren können als Ihre ursprüngliche Einzahlung. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Disclaimer: https://www.jfdbrokers.com/legal-info/legal-information.html

Vielen Dank für den guten Bericht. Hoffentlich kapiert dies endlich auch Super-Draghi und seine Speziallisten. Man möchte ja nicht unhöflich sein und diese Kadetten im EZB-Rat (bis auf wenige Ausnnahmen) als blöd zu bezeichnen..........(ist nur meine persönliche Meinung). Viele Wirtschaftswissenschaftler haben auch eine andere Meinung als Super-Draghi und Co....