Dekadenmuster an den US-amerikanischen Aktienmärkten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In welchen Jahren entstehen aus historischer Sicht günstige Trading-Gelegenheiten? Dieser Frage wollen wir in dieser Lektion auf den Grund gehen.

Jahre, die mit einer „2“ oder einer „3“ enden

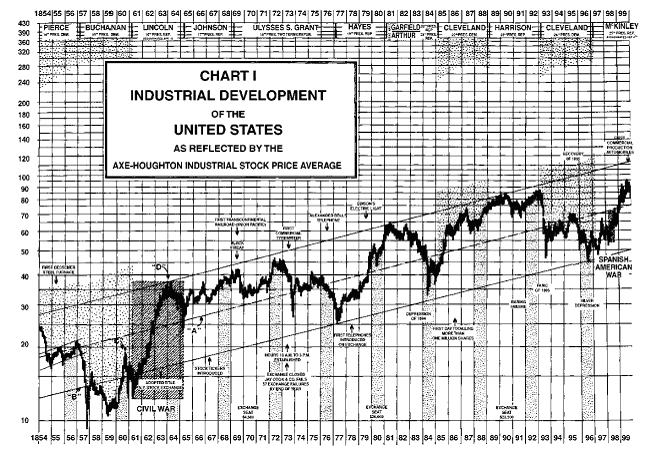

Die besten Kaufgelegenheiten des 20. Jahrhunderts tauchten in den folgenden Jahren auf: 1903, 1912, 1913 und 1920 – 1923. Die mit Abstand beste Kaufgelegenheit entstand im Jahre 1932. Danach folgten hervorragende Kaufgelegenheiten in den Jahren 1942, 1952 und 1962. 1972 entstand auch eine Kaufgelegenheit, aber 1973 offenbarte sich als eine noch bessere Kaufgelegenheit. Anschließend kam das Jahr 1982, das vielleicht der zweitbeste Kaufzeitpunkt im 20. Jahrhundert gewesen ist. Danach folgte ein anderer sehr guter Kaufzeitpunkt in 1992. Sie bemerken schon, dass die besten Kaufgelegenheiten in diesem Jahrhundert in Jahren entstand, die mit einer 2 oder 3 endeten, siehe dazu auch die Abbildung 1

Abbildung 1: US-Marktindizes von 1854 bis 1935

Das 19. Jahrhundert verlief hinsichtlich dieses Musters nicht anders. stiegen in 1862 und 1872. 1883 war ein sehr günstiger Kaufzeitpunkt, der nahe zum Anfang des Jahres 1884 lag. 1893 war auch wieder ein günstiger Kaufzeitpunkt.

Wiederholt sich die Zukunft?

Vor dem Hintergrund des günstigen Kaufzeitpunkts im Oktober 2002 (v.a. US-Aktienmärkte) und im Frühjahr 2003 (v.a. europäische Aktienmärkte) ist eine solche Untersuchung, über die Sie hier lesen, auch noch aus anderen Gründen wichtig.

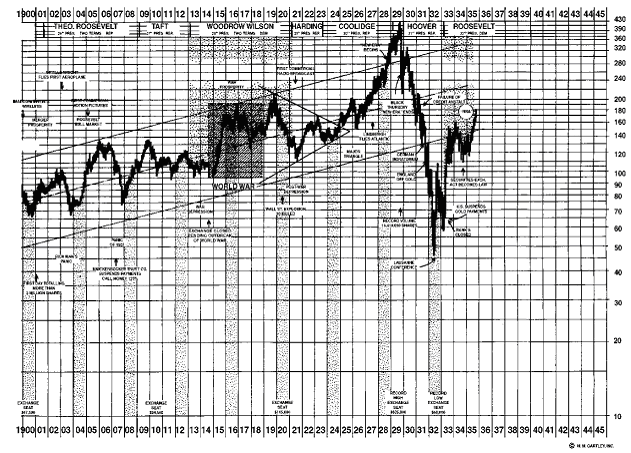

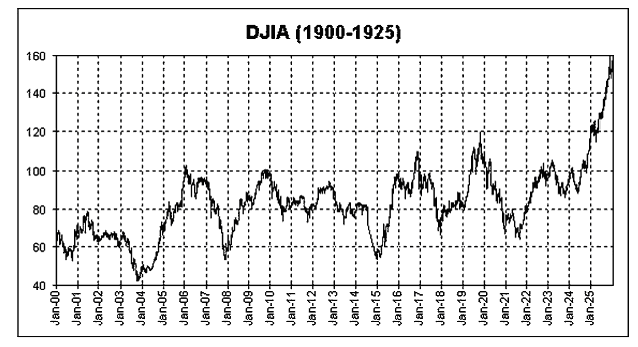

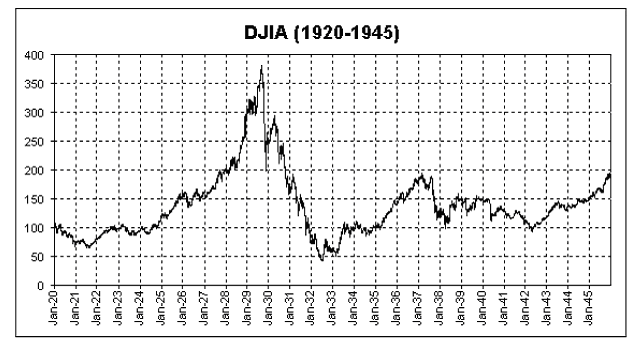

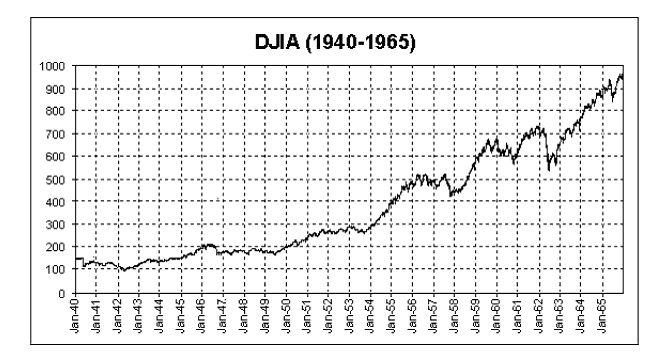

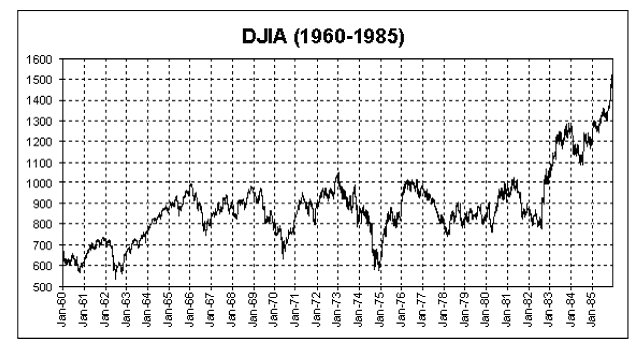

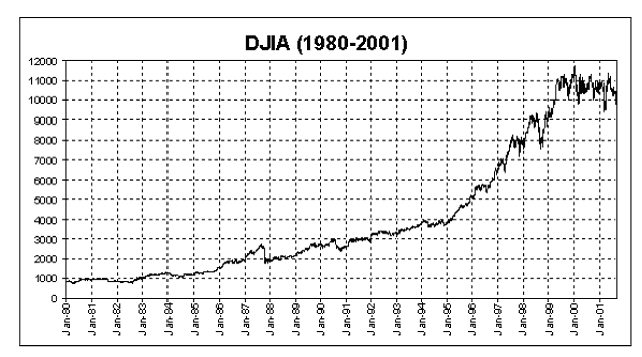

Die nachfolgenden Abbildungen zeigen den wichtigsten Aktienmarktindex, den Dow Jones, über 100 Jahre. In der anschließenden Abbildung finden Sie dann die statistische Auswertung von 8 Dekaden des letzten Jahrhunderts.

Dekadenmuster der US-amerikanischen Aktienmärkte. Aus Yale Hirsch’s „Don’t sell Stocks on Mondays“

In der Dekade ab 1980 und 1990 zeigt sich, dass das Dekadenmuster immer noch Bestand hatte. Das Konzept wies nämlich darauf hin, dass ein Kaufzeitpunkt im Jahr 2002 (Mitte bis Ende 2002) entstünde (US-amerikanische Aktienmärkte) - ebenso wie spät in 2003 (tatsächlich Anfang 2003).

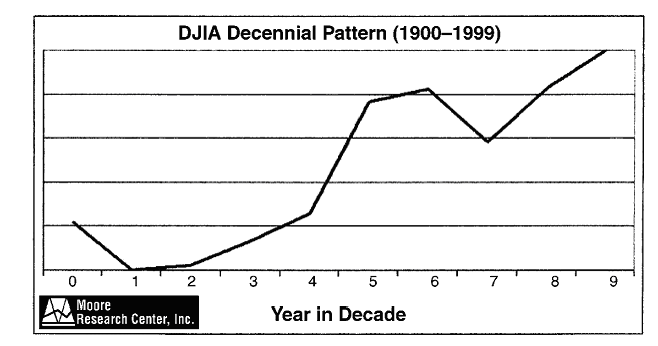

Bedenken Sie, dass es sich hier nicht um ein 10-Jahres-Kursmuster im Sinne eines Zyklus handelt, sondern dass die Basis der Beginn und das Ende einer Dekade ist.

In diesem Sinne werden nur die 10 Jahre einer Dekade untersucht.

Vor allem für Marktteilnehmer mit einem längerfristiger angelegten Trading-Stil gibt es sicherlich keine bessere Statistik als dieses Dekaden-Muster, die darauf hinweist wann man in erster Linie bearish und wann man vorwiegend bullish sein sollte. Diese letzte Abbildung sollte man eigentlich dem Testament anhängen, damit die Erben auch was davon haben.

Zum Zeitpunkt der Untersuchung durch Yale Hirsch wurden elf Dekaden untersucht.

Jahre, die mit einer „5“ enden

In elf Fällen der elf Dekaden bildete der Markt eine Rallye oder Aufwärtsbewegung im 5. Jahr, das damit zum stärksten Jahr innerhalb des Dekadenmusters wurde.

Ohne Zweifel waren es jene Jahre, die mit einer 5 endeten, die Jahre, in denen wirklich leicht Reichtum aufgebaut werden konnte.

Jahre, die mit einer „7“ enden

1977, 1987 und 1997 – alles Jahre, in denen es äußerst lukrativ war, am Jahresende Aktien zu kaufen. Dieses Kursmuster wiederholt sich zu oft, um von Zufall sprechen zu können. Aber fragen Sie mich bitte nicht, womit es genau zusammenhängt.

Das gleiche Phänomen trifft für 1857 zu, als die Aktienmärkte einen Boden ausbildeten und sich dann ziemlich schnell im Preis verdoppelten. Im Herbst 1867 gab es ein gleichermaßen spektakuläres Ereignis, als eine Rallye einsetzte bis der Markt 1869 ein Hoch erreichte. 1877 bildeten Aktien wieder einen Boden aus und darauf begann ein zweijähriger Bullenmarkt. 1887 bildeten die Aktien wieder im Herbst einen Boden und ein zweieinhalbjähriger Bullenmarkt folgte. Im Jahre 1897 fast das gleiche. 1907 entstand wieder spät im Jahr ein Boden, danach folgte wieder ein zweijähriger Bullenmarkt. 1917 war eine Wiederholung von 1907. Dann folgte das Jahr 1927, ein wichtiges Tief, von dem aus der Markt einen starken Anstieg startete.

Das bringt uns zu den Daten von Moore Research und 1937, einem Jahr, in dem Aktien fielen und im ersten Quartal 1938 einen Boden ausbildeten bevor ein zweijähriger Bullenmarkt einsetzte. In dieser Situation war das Phänomen mit der Jahresendzahl 7 zum ersten Mal außer Kraft gesetzt, und zwar um 3 Monate. Das ist sehr ähnlich dem, was 10 Jahre später im Jahre 1947 passierte als die Aktienindices die meiste Zeit des Jahres seitwärts liefen, im Herbst herunterkamen und Mitte Februar 1948 einen Boden ausbildeten. Diesmal folgte kein zweijähriger Bullenmarkt obwohl die Aktienmärkte eine große einjährige Aufwärtsbewegung in 1948 begonnen hatten.

Im Jahre 1957 folgten die Aktienmärkte dem Modell wieder auf perfekte Weise. 10 Jahre später, 1967, indizierte das Modell wieder einen sehr guten Kaufzeitpunkt.

Zum richtigen Zeitpunkt zu kaufen und zu verkaufen spielt eine wichtige Rolle. Hier ein kleines Beispiel. Wenn man Aktien zu Beginn des 6. Jahres einer Dekade kaufte, musste man nur bis zum 8. Jahr des Dekade warten, um einen Gewinn einzufahren. Falls man hingegen Aktien in Jahren erwarb, die mit einer 9 endeten, musste man durchschnittlich fast 5 Jahre warten, um in die Gewinnzone zu kommen. In diesem Sinne lässt sich leicht erkennen, dass Timing für längerfristig orientierte Marktteilnehmer eine kritische Rolle spielt.

Jahre, die mit einer „8“ enden

Diese Jahre waren in 8 von 10 Fällen Jahre mit einem Kursplus. Jahre, die nicht so gut waren, enden mit einer 7 oder einer 0.

Diese Besonderheit ist soweit schon eine Hilfe für den längerfristig orientierten Marktakteur. Aber von größerer Wichtigkeit ist, wieviel Geld in dem entsprechenden Jahr gemacht wurde und nicht nur, ob sich in dem betreffenden Jahr ein Plus oder Minus ergab.

Yale’s Statistische Auswertung der 5-er und 7er-Jahre

Yale’s Untersuchungen zeigen einen Gewinn von 254% im Untersuchungszeitraum - in Jahren, die mit einer 5 endeten. Danach folgen die Jahre, die mit einer 8 enden (164% Gewinn). Yale wusste nicht, was in der Dekade ab 1990 passieren würde. Es war zu dieser Zeit unbekannt, wie 1995 performen würde. Würde dieses Jahr der Tradition folgen? Oder würde es die Serie, die es in 11 Dekaden erzeugt hat, brechen? Und würde das Jahr, das mit einer 8 endet, diesmal ebenso gut funktionieren wie in der Vergangenheit?

Jahre, die mit einer 5 endeten, haben in einer Periode von 1885 bis 1985 einen durchschnittlichen Gewinn von 23 Prozent erbracht; Jahre, die mit einer 8 enden, einen durchschnittlichen Gewinn von 14.9 Prozent.

Beachten Sie auch, dass die Jahre 1881 – 1990 einen Gesamtgewinn von 254 Prozent für das 5. Jahr, oder einen Durchschnitt von 19,5 Prozent pro Jahr hervorbrachten,

Das Jahr 1995 erbrachte einen spektakulären Gewinn von 33,5 Prozent im Dow Jones Industrial Average, während 1998 einen Gewinn von 19,4 Prozent brachte, was diese beiden Jahre zu den besten Jahren in den 90ern macht. Die Kursmuster waren genau nach Plan hinsichtlich der Untersuchung, die Generationen im Voraus gemacht wurde.

Jahre, die mit einer 5 enden – eine sichere Sache?

Es ist klar, manche Jahre eignen sich zum Kauf besser als andere. Die Jahre, in denen die Aktienmärkte die beste Performance erzielten und die explosivsten Kursbewegungen erzeugten, jene, welche die größten Vorteile hatten, Jahre mit einer signifikanten Aufwärtsbewegung zu werden, waren die Jahre, die mit einer 5 endeten.

Eine Frage, die sich nun in diesem Zusammenhang stellt ist, ob die Aktienmärkte diesem Muster im 21. Jahrhundert folgen werden. Natürlich kann man diese Frage erst am Ende des Jahrhunderts zur vollen Zufriedenheit beantworten. Man kann jedoch schon einmal die Entwicklung während der ersten Dekade in diesem Jahrhundert verfolgen, um eine Wahrscheinlichkeitsaussage hinsichtlich des beobachteten Musters zu treffen. Der wirkliche Test wird nach Ansicht der Anwender dieses Modells nach 2005 kommen. Falls 2005 ein großes Bullenmarkt-Jahr sein sollte, und das Kursmuster dem Modell folgen sollte, dann kann der Fortsetzung dieses Konzepts mehr Vertrauen geschenkt werden.

Das Dekadenmuster in Kürze

Die ersten Kaufzeitpunkte entstehen in den Jahren, die mit 2 und 3 enden, gefolgt von starken 5 Jahren. Die nächste Gelegenheit für einen Kaufzeitpunkt ist der Herbst des Jahres, das mit einer 7 endet. Schlussendlich sollte ein Investor niemals außer Acht lassen, dass die Jahre, die mit 9 und 0 enden, wie zum Beispiel 1929, 1999 und natürlich 2000 fast immer ein Hoch bilden. Ganz so sicher wie das sprichwörtliche Amen in der Kirche muss sich dieses Konzept Jahr für Jahr in der Zukunft natürlich nicht behaupten, sonst wäre die Spekulation nur zu einfach. Nichtsdestotrotz kann das Modell als eine gute Entscheidungshilfe von Nutzen sein.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.