Deflation - die Rückkehr?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Deflationssorgen sind heute gewiss nicht annähernd vergleichbar mit denen vor einem Jahr. Dennoch gibt es einen großen Umschwung. Ab Mitte 2016 stiegen die Renditen für Anleihen als Reaktion auf die Erkenntnis, dass die Inflation langsam zurückkommt. Das war den wieder steigenden Rohstoffpreisen zu verdanken.

Die Inflation erreichte im Februar und März ihren vorläufigen Höhepunkt. Der Anstieg der Rohstoffpreise ist erst einmal verarbeitet und durch. Jetzt wird die Inflation wieder sinken, sofern die Rohstoffpreise nicht einen überraschenden zweiten Anstieg anstreben.

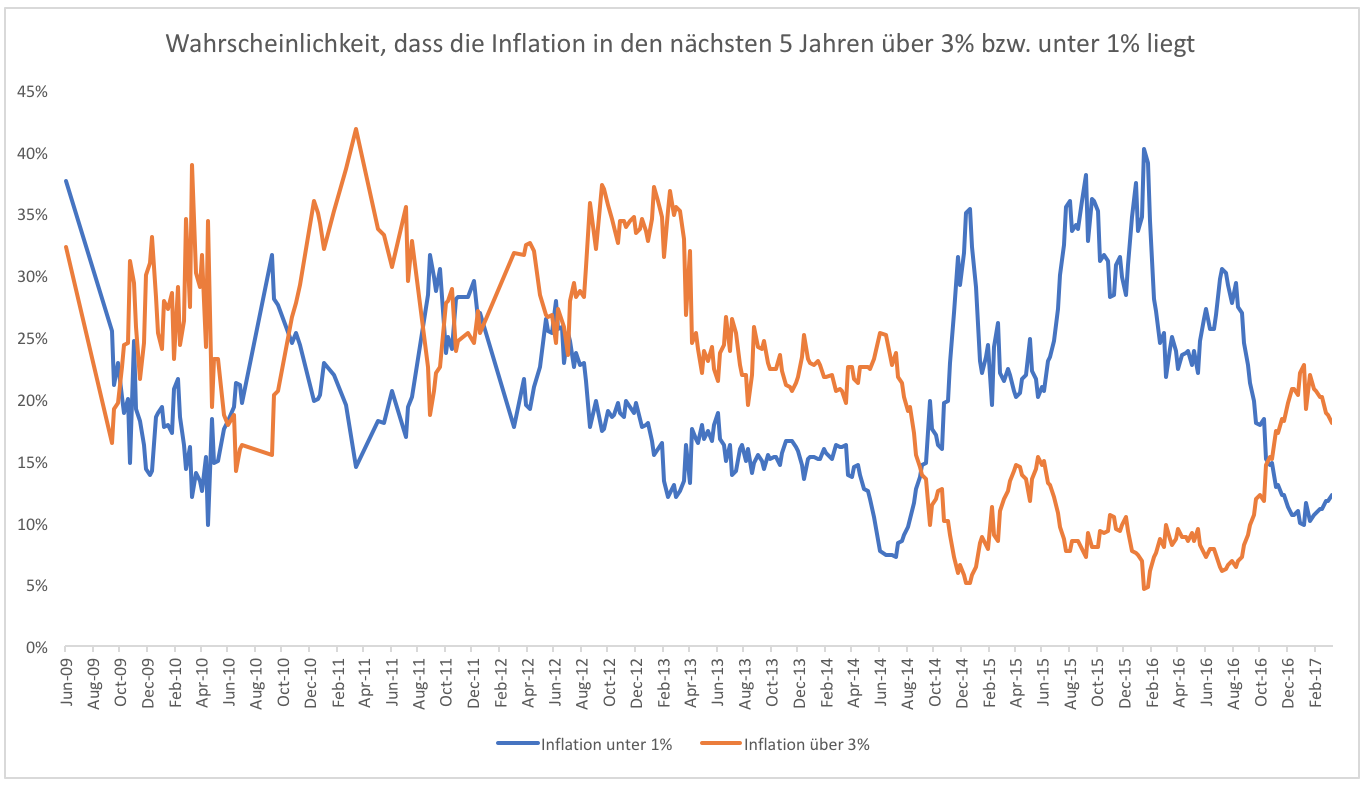

Am Markt geht die Entwicklung nicht spurlos vorüber. Die Wahrscheinlichkeiten, die für besonders niedrige und hohe Inflationsraten gesehen werden, normalisieren sich gerade wieder. Die Notenbank von Minneapolis errechnet diese vom Markt implizierten Wahrscheinlichkeiten (Grafik 1).

Mitte 2016 lag die Wahrscheinlichkeit, dass wir eine Inflationsrate von mehr als 3 % sehen würden, bei gerade einmal 5 %. Mit den Rohstoffpreisen stieg sie auf über 20 %. Aktuell sinkt sie wieder crashartig. Im Gegenzug steigt die Wahrscheinlichkeit wieder, dass die Inflation unter 1 % fällt.

Das Wall Street Journal bezeichnete die aktuelle Lage als „Sweet Spot“, also als bestmögliche Lage. Persönlich sehe ich das anders, denn die Entwicklung der Wahrscheinlichkeiten zeigt, dass das Muster der letzten Jahre zurückkehrt. In diesem Muster überwogen die Deflationsängste.

Inflation ist ein Nachfragephänomen. Je mehr Konsumenten nachfragen, desto eher steigt die Inflation. Konsumausgaben und Inflation verlaufen daher tendenziell parallel (Grafik 2). Bis zu einem gewissen Grad müssen beide Zeitreihen parallel verlaufen. Steigen z.B. die Benzinpreise, haben Konsumenten oft nicht die Wahl, einfach weniger Auto zu fahren. Sie müssen mehr ausgeben, wenn die Preise steigen.

Filtert man diese Effekte heraus, indem man die realen Konsumausgaben betrachtet, dann zeigt sich noch immer eine hohe Korrelation. Rascheres Konsumwachstum treibt die Inflation. Daran kann man nicht rütteln. Will man wissen, wohin es mit der Inflation geht, muss man wissen, wohin sich die Konsumausgaben entwickeln.

Die Konsumausgaben sind abhängig von der Sparquote. Konsumausgaben und Sparquote sind in Grafik 3 abgebildet. Je niedriger die Sparquote ist, desto höher ist das Wachstum der Konsumausgaben. Aktuell steigt die Sparquote wieder an. Amerikaner geben nicht mehr ihr verdientes Geld einfach so für Konsum aus. Sie sind etwas vorsichtiger geworden.

Viele Menschen hatten nach der Krise einiges nachzuholen. Sie verdienten wenig, sofern sie überhaupt einen Job hatten. Verbessern sich die Zeiten, dann wird nachgeholt. Nach 8 Jahren Aufschwung ist der Nachholbedarf gedeckt. Die Sparquote dürfte weiter steigen. Das Wachstum der Konsumausgaben wird entsprechend abflachen.

Für 2017 sind unter diesen Voraussetzungen keine Luftsprünge zu erwarten. Das Wachstum dürfte weiter moderat bleiben und sich vermutlich erst etwas abschwächen, bevor es Ende 2017 und 2018 wieder zulegt. Das Thema von Mitte 2016 bis März 2017 war steigende Inflation. Bis Ende 2017 ist es nun vermutlich wieder fallende Inflation. Deflationsangst wäre übertrieben. Anleger sollten sich aber darauf gefasst machen, dass niedrige Inflation wieder zum großen Thema wird.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Mit Bezug auf den letzten Satz, Anleger sollte bereits seit Ende 2016, spätestens Beginn 2017, deutlich geworden sein, dass Inflation überhaupt kein Thema ist. Zumindest keins was für exzessive Zinserhöhungen sprechen würde. Die Outperformance vieler zinssensitiver Werte seit Beginn 2017 belegt dies. Inflation und alles Schlimme, was daraus erwachsen würde, war (ist) eine Sau, die insbesondere bei den überängstlichen Deutschen klassisch-medial durch die Orte getrieben wurde ... nach dem Motto "Fear Sells". Wer sich jetzt erst auf Fakten (!) gefasst macht, der hat aber ordentlich Performance liegen gelassen.

Ich frage mich, ob Sie bezahlt sind, möglichst viele Beiträge zu produzieren? Dies ist eine Tradingplatform. Der Mehrheit Ihrer Beiträge interessiert nicht. Etwas weniger wäre besser.