Daytrading: Wie man von Fehlsignalen profitiert!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die stärksten Signale, die die Technische Analyse kennt, sind die sogenannten Fehlsignale. Fehlsignale, sogenannte „False Signals“, entstehen bei Ausbrüchen über/unter wichtige Widerstände/Unterstützungen von Trendlinien, Chartformationen etc. und sind nur von temporärer Dauer. Kurzfristig erzeugen diese „falschen Kursausbrüche“ („False Breakouts“) Gier beziehungsweise Panik unter der Masse der Marktteilnehmer, die ja bekanntlich immer falsch liegt.

Insbesondere im Daytrading sind Fehlsignale weit verbreitet. Insbesondere im daytrading-typischen 5-Minuten-Intervall wimmelt es nur so von Fehlsignalen. Und zwar deshalb, weil sich in dieser Einstellung die meisten Anfänger verirren und hier permanent regelrecht abgezockt werden. Laut Untersuchung der NASD (National Association of Security Dealers) verlieren 90% der Daytraders ihren Account innerhalb weniger Monate. Verluste durch Fehlsignale tragen wesentlich dazu bei, die Accounts dieser Trader zügig schmelzen zu lassen.

In dieser Lektion wollen wir anhand eines praktischen Beispiels für das Daytrading typische Fehlsignale unter die Lupe nehmen. Erklärt werden soll nicht nur wie Sie Fehlsignale erkennen und vermeiden, sondern auch wie Sie davon profitieren können.

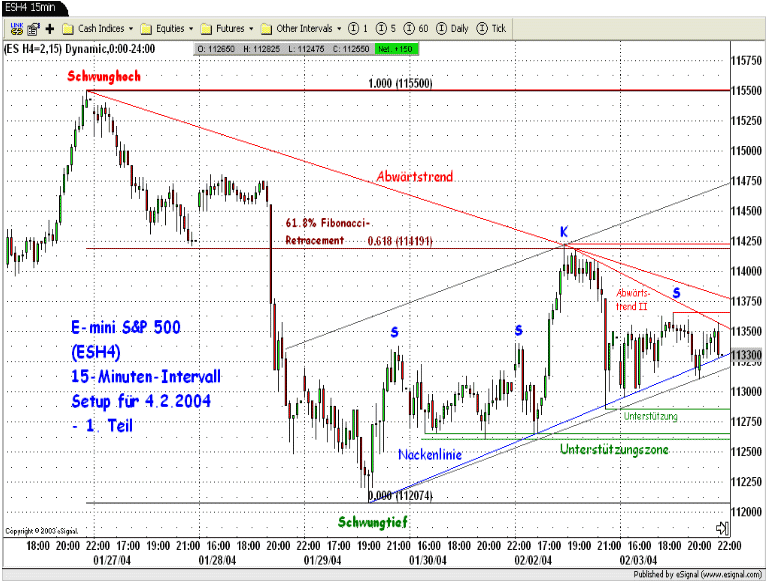

In der Abbildung 1 sehen Sie ein Chart des E-mini S&P 500 März 2004-Kontraktes (CME: ESH4) in einem 15-Minuten-Intervall.

Das 15-Minuten-Intervall ist am besten dazu geeignet, Fehlsignalen im 5-Minuten-Intervall auf die Schliche zu kommen. Ohne näher auf die einzelnen Gründe einzugehen, kann ich Ihnen nur den Tip geben, dies zu berücksichtigen – in anderen Intervallen ergeben sich nämlich Konstellationen, die für unseren Zweck nachteilig sind.

Im Chart sehen Sie den ESH4 vom 26. Januar bis zum 3. Februar 2004. Gekennzeichnet sind die signifikanten Schwunghochs weniger Tage, innerhalb derer sich der aktuelle Kurs bewegt. Weiterhin betrachten wir eine multiple Kopf-Schulter-Formation (SSKS), auf deren Nackenlinie der Kurs aufsitzt sowie das uns bekannte 61,8%-Fibonacci-Retracement, welches Widerstand der Korrektur einer Hoch zu Tief-Bewegung bot. Die grün eingetragene Unterstützung und die darunter verlaufende Unterstützungszone sind selbstsprechend.

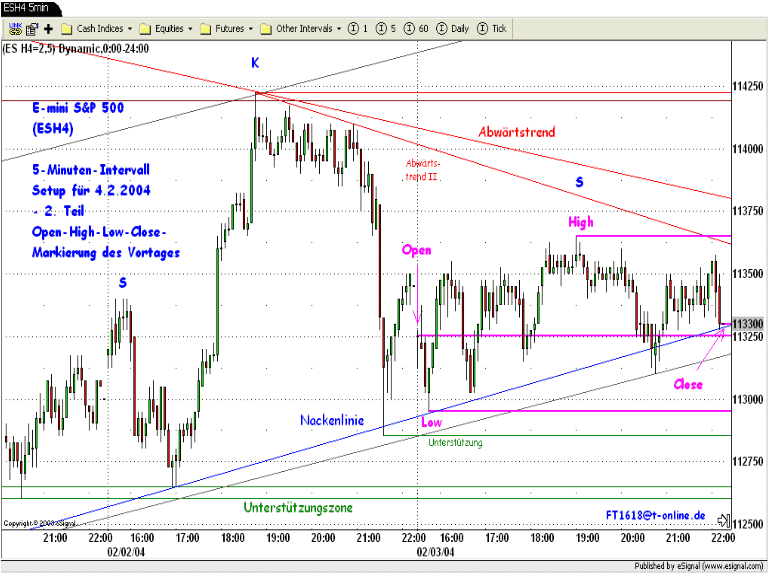

Bereiten wir uns zunächst auf unseren Handelstag, den 4. Februar, also den nächsten Tag vor. Eine einfache Methode kann sein, Eröffnungs-, Hoch-, Tief- und Schlusskurs des Vortages des Handelstages im 5-Minuten-Intervall zu kennzeichnen. In der Abbildung 2 können Sie leicht erkennen, wie man bei dieser Methode vorgeht.

Warum wir diese vier Kurse markieren? Aus dem einfachen Grund, dass der Markt dazu tendiert, jene vier abgetragenen Preise zu testen oder zu durchschreiten, um die nächstgelegene, so abgetragene Linie in Form eines Widerstands oder einer Unterstützung zu testen. Mit anderen Worten: Diese vier Linien zeigen Unterstützung und Widerstand an, wobei der Markt zum Beispiel nach dem Unterschreiten einer dieser Linie mit einer relativ hohen Wahrscheinlichkeit auf die nächste Linie zulaufen sollte. Das funktioniert natürlich – wie alle anderen Werkzeuge der Technischen Analyse nicht immer, und davor muss ich Sie warnen, aber sie stellt ein relativ einfaches, zusätzliches Werkzeug für Daytraders dar, das in Zusammenhang mit individuellen, für gut befundenen Strategien kombiniert werden sollte.

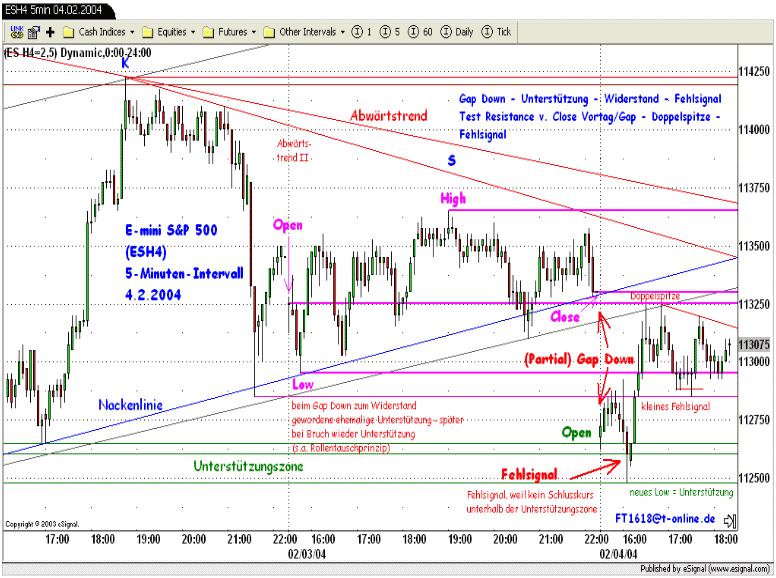

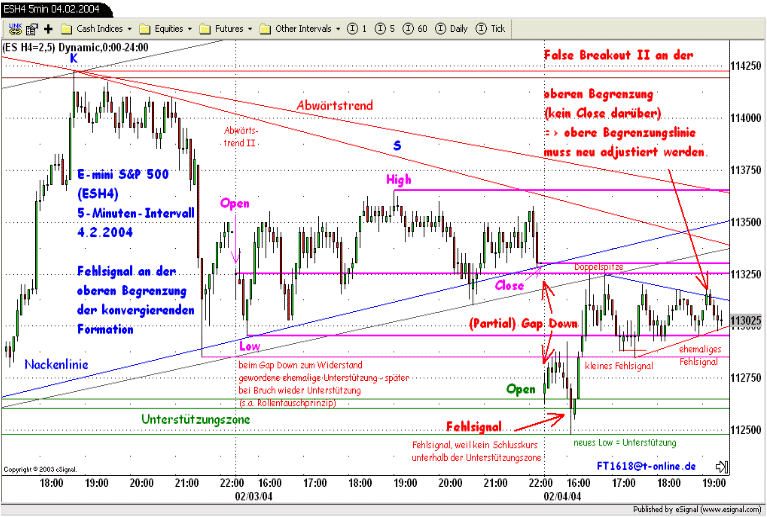

Nach dieser Vorbereitung für den Handelstag des 4. Februars geht es in die Praxis. Betrachten Sie bitte die Abbildung 3.

Sie sehen, dass die Eröffnungskurse zunächst ein Kurslücke (Partial Gap Down) unterhalb des Schlusskurses vom Vortag bilden. Diese Art von Kurslücken werden in 80% aller Fälle beim E-mini $&P 500 wieder geschlossen. Der Markt findet innerhalb der Unterstützungszone kurzfristig Käufer, die den Preis bis zum nächsten Widerstand, der aus einem relativen Tief resultiert, treiben. Anschließend dreht der Markt wieder nach unten und bildet ein Fehlsignal. Ein Fehlsignal deshalb, weil der Kurs auf Schlusskursbasis nicht unter die Unterstützungszone fällt. In solchen Fällen sollten Sie das neue Tief, das hier entsteht, als neues Low (Unterstützung) kennzeichnen, sobald die Kurse wieder nach oben tendieren. Das Fehlsignal erweist sich als günstiger Einstieg der endlichen Bewegung hin zur Oberkante der o.g. Kurslücke, die zusammen mit dem Eröffnungskurs des Vortages einen Widerstand bildet. Dort holt sich der Markt in Form einer kleinen Doppelspitze den Widerstand ab. Dieses Verhalten ist typisch: Wie schon beschrieben, tendiert der ES dazu, Kurslücken zu schließen. Meist geschieht das nach Fehlsignalen bei der Eröffnung, und zwar a) um die zu voreiligen Marktteilnehmer, die auch auf das Schließen der Kurslücke spekulieren, aus dem Markt zu werfen und b) Stop-Orders zu fischen, die unterhalb der Unterstützungszone liegen. Tückisch, oder?! Erst danach greift der Markt das Gap an. Nach der Abkehr von der Doppelspitze entsteht noch ein kleines Fehlsignal, weil hier ein Mini-Doppelboden kurzzeitig, aber nicht auf Close-Basis eben, unterschritten wird. Wie geht es nun weiter? Bitte betrachten Sie hierzu die Abbildung 4

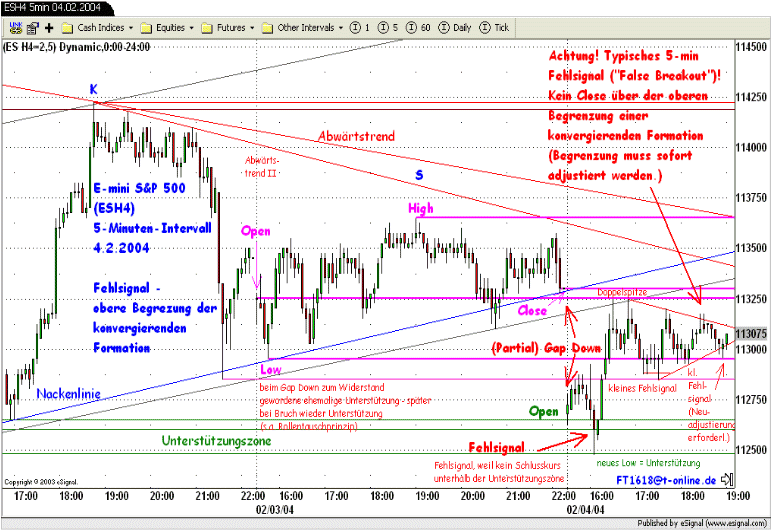

Sie sehen, dass sich eine konvergierende Formation herausbildet, deren obere Begrenzung von den Dochten der Kerzen sozusagen durchstochen wird – aber eben nicht auf Schlusskursbasis. Also wieder ein Fehlsignal, das natürlich viele Marktteilnehmer in die falsche Richtung hat traden lassen, nämliche jene, die auf einen Kursausbruch an dieser Stelle gesetzt haben. Aber was wurde daraus? Lediglich ein „False Breakout“. Nun müssen wir zunächst die obere Begrenzung der Formation adjustieren. Das gleiche gilt etwas später für die untere Begrenzung, wie Sie im Chart leicht erkennen können. Lassen Sie uns jetzt mit Abbildung 5 fortfahren.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Sie haben Fragen zur charttechnischen Analysemethode? Anbei finden Sie den Link zum Wissensbereich von GodmodeTrader mit dem Themenschwerpunkt "Chartanalyse und Trading" , in dem über Anfänger und Fortgeschrittene die Materie ausführlich erläutert wird: http://www.godmode-trader.de/wissen/chartlehrgang/

Kraken ist die regulierte und sichere Krypto-Börse für Trader in Deutschland. Seit 2011 steht für uns Vertrauen und Transparenz im Mittelpunkt. Mit über 550 handelbaren Kryptowährungen bieten wir eine große Auswahl für Einsteiger und Profis.

Die Kraken App ermöglicht einen schnellen Start, während Kraken Pro professionelle Tools und niedrige Gebühren bietet. Ein Konto kannst du in wenigen Minuten auf kraken.com eröffnen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.