DAX und DOW Jones fallen durch, Euro und Gold brechen aus!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

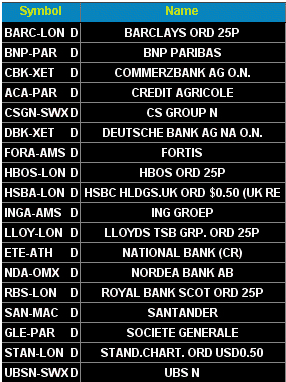

Erwähnte Instrumente

Die Turbulenzen im Bankensektor belasten den breiten Aktienmarkt immer deutlicher. Nach mehrwöchigem fast durchgehendem Abverkauf zeichnet sich noch immer keine Stabilisierung im S&P 500 Index, DOW Jones und DAX ab. Im Gegenteil, eine relevante Korrekturausdehung ist wahrscheinlich.

Herzlich willkommen meine Damen und Herren.

Der DAX hat die zurückliegende Woche mit 6.153 Punkten abgeschlossen. Die Konsolidierung der vergangenen 2 Wochen ist hochgradig bärisch zu werten und spricht für weiter fallende Kurse im DAX. Ich erwarte nun zunächst Abgaben in Richtung der nächsten wichtigen Unterstützung bei 5.730 Punkten. Dort muß man dann weitersehen. Eine Stoplossabsicherung von Shortpositionen bietet sich im DAX über 6.400 Punkten an. Darüber liegen Stops charttechnisch ausgerichteter Marktteilnehmer.

Was mir nach wie vor fehlt, ist ein Sell Off Charakter der laufenden Aktienmarktkorrektur. Die Kurse bröckeln nach unten weg, aber es fehlt die Panik, die man sehr oft bei mittelfristigen Tiefs sieht. So wie beispielsweise im Januar und März dieses Jahres.

Der US Bankenindex ($BKX) bricht massiv weiter nach unten weg, keine noch so starke Unterstützung kann eine Kurserholung einleiten. Das europäische Pendant, der DOW Jones Stoxx Banks 600 Index, hat in der zurückliegenden Woche ein neues Verkaufssignal ausgelöst. Eigentlich unfaßbar, da dieser Index seit Mai bereits 30% seines Werts eingebüßt hat. Besonders die britischen Banken sind für dieses kurstechnische Desaster verantwortlich. Ich erwarte in dem Index noch Kursabschläge in der Größenordnung von mindestens 20%. Allerdings beobachten wir die Banken sehr engmaschig. Wenn wir endlich einen echten Sell Off Tag sehen, Abverkauf unter sehr hohem Volumen und die Ausbildung von Hammerkerzen oder "Bullish engulfings", bin ich der erste, der diese Einschätzung revidiert und sich hier auf GodmodeTrader mit einem entsprechenden Kommentar zu Wort meldet.

Während der Aktienmarkt immer neue Tiefs markiert und nun auch noch neue Verkaufssignal ausgelöst hat, brechen Euro vs. US-Dollar, Gold, Silber und Öl immer weiter nach oben aus. Die beiden erstgenannten haben in der zurückliegenden Woche endlich solide Kaufsignale ausgelöst. Es ist aus charttechnischer Sicht davon auszugehen, dass der Euro mittelfristig nun in Richtung 1,7000 - 1,8000 USD ansteigen dürfte, Gold hat gute Chancen seine mehrmonatige Korrektur zu beenden und in Richtung 1.032 und anschließend 1.230 $ anzusteigen. Und auch Aluminium gefällt mir ausgezeichnet. Das Industriemetall geht in den zweite Drittel einer mittelfristigen Rallye über. Mittelfristig sehe ich bei Alu noch 20% Aufwärtspotential. Alu läuft nämlich in die zweite Anstiegsphase eines Measuering Setups hinein.

Ich muß mich entschuldigen, dass sich die Veröffentlichungen meiner Marktanalysen im Rahmen der Weekendedition so deutlich verzögern. Beim Analysieren der Märkte bin ich wie ein kleiner hungriger Junge, den man an einen Tisch voller Leckereien setzt und der sich dermaßen "vollfrißt", dass er seinen Teller nicht leer essen kann. Ich habe wieder einmal einen Streifzug durch die Rohstoff-Futures, Devisen und hunterte von Aktien hinter mir ... alles ist interessant, alles läßt sich handeln.

Ich gelobe Besserung. Dafür habe ich für diese Woche wieder eine Reihe aussichtsreicher Basiswerte finden können, die ich in den kommenden Tage vorstellen werde.

Herzliche Grüße,

Ihr Harald Weygand

Soviel in einer ersten Zusammenfassung. Blättern Sie sich nun durch Chartanalysen von Euro, US-Dollar, Gold, Bankindizes und der Deutschen Bank Aktie, S&P Future, DOW Jones und DAX.

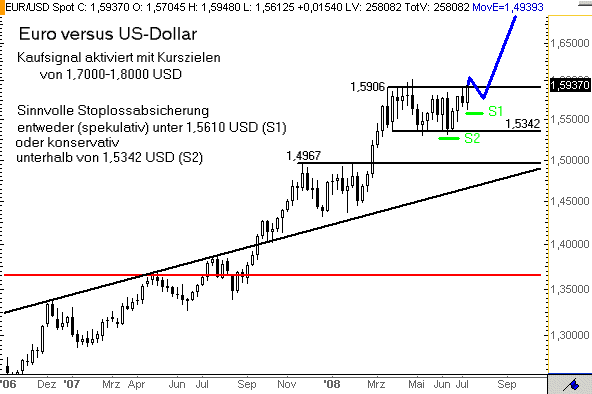

EUR/USD aktuell 1,5937 USD (Euro gegenüber US-Dollar)

Die breite Seitwärtskorrektur seit März dieses Jahres wird nach oben verlassen. Die Notierungen haben sich auf Wochenschlußkursbasis durch 2 der maßgeblichen BUY Trigger hindurchgeschoben; nämlich durch 1,5813 USD und 1,5906 USD.

Damit liegt ein charttechnisches Kaufsignal in Richtung 1,7000 - 1,8000 USD vor. Der Euro dürfte also mittelfristig deutlich aufwerten. Teile der deutschen Industrie kommen wohl nicht mehr umhin sich gegen diese Währungsrisiken an der Börse abzusichern. Das per se dürfte den starken Trend der europäischen Währung stützen.

Kursverlauf seit November 2006 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Sinnvolle Stoplossabsicherungen für Euro Händler liegen unterhalb von 1,5610 USD und unterhalb von 1,5342 USD.

Die erstgenannte Marke gilt für diejenigen Marktakteure, die versuchen sich in den beginnenden Ausbruch long einzuklinken. Die zweitgenannte Marke ist für diejenigen wichtig, die den Euro mittel- oder langfristig nach oben handeln und schon länger investiert sind. Erst ein Bruch der 1,5342er Marke würde nämlich die Möglichkeit einer größeren Korrektur im Euro bedeuten.

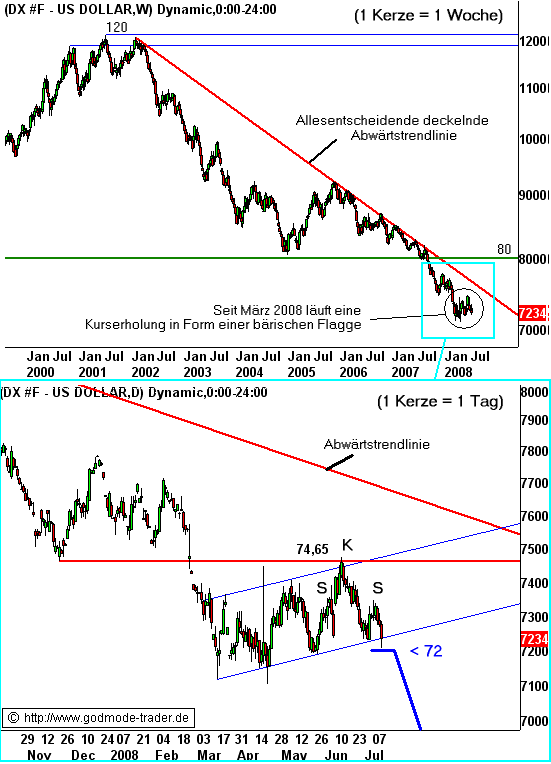

US-Dollar Index Future aktuell 72,34 Punkte

Der US-Dollar Index Future basiert auf einem Korb an Währungen (weitgehend "majors") gegenüber dem US-Dollar. An diesem Index läßt sich die Stärke oder Schwäche des US-Dollars ablesen.

Seit 2001 ausgehend von 120 Punkten liegt ein Bärenmarkt vor, eine übergeordnete Abwärtsbewegung, übergeordneter Abwertungsdruck auf den Greenback.

Unser Augenmerk liegt auf dieser Stagnationsphase, die sich bisher in 2008 abzeichnet. Wenn man genau hinschaut, handelt es sich um eine bärische Flaggenkonsolidierung. Das heißt, die Art und Weise des Kursverlaufs impliziert mittelfristig neue Tiefs für den US-Dollar.

Kursverlauf (oben) seit 1999 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Kursverlauf (unten) seit November 2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Tag)

Innerhalb des Trendkanals der bärischen Flagge hat sich seit Mai eine SKS Trendwendeformation ausgebildet, am Freitag zurückliegender Woche fiel der Kurs auf die Unterkante der bärischen Flagge ab. Damit steht ein Verkaufssignal im US-Dollar unmittelbar bevor. Ein Kursverfall unter 72 Punkte ist dafür erforderlich.

Fällt der US-Dollar unter 72 Punkte ab, generiert dies ein neues starkes Verkaufssignal. Der US-Dollar dürfte dann mittelfristig deutlich weiter abwerten. Das paßt gut zu unseren Edelmetallanalysen. Fällt der US-Dollar, bedeutet das bereits in der Tendenz automatisch steigende Gold- und Silberpreise.

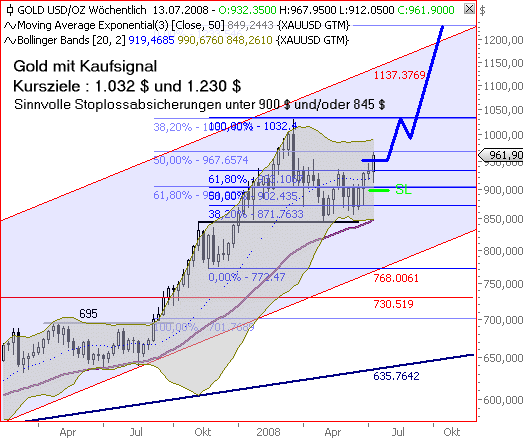

Gold aktuell 961 $ pro Feinunze.

Der Goldpreis konnte das Hoch der Vorwoche überwinden. Die Kerze der Vorwoche ist ein Doji, der eine Pattsituation zwischen Käufern und Verkäufern im Bereich eines Widerstands bei 933 $ signalisierte. Durch den Anstieg darüber sind die Weichen aus charttechnischer Sicht nun gestellt; mittelfristig dürfte der Goldpreis nach oben durchziehen können. Ziele liegen bei 1.032 und 1.230 $.

Kursverlauf seit Februar 2007 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

Sinnvolle Kursniveaus für Stoplossabsicherungen liegen unterhalb von 900 $ und für mittel- und langfristige Investoren, die bereits investiert sind, unterhalb von 845 $.

Die analoge BUY Triggermarke von Silber zur 947er $ Marke von Gold, liegt bei 18,75 $. Aber es ist bereits heute absehbar, dass Silber über 18,75 $ ansteigen dürfte.

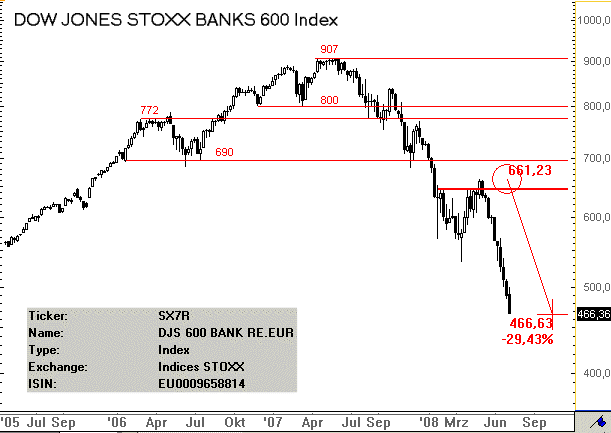

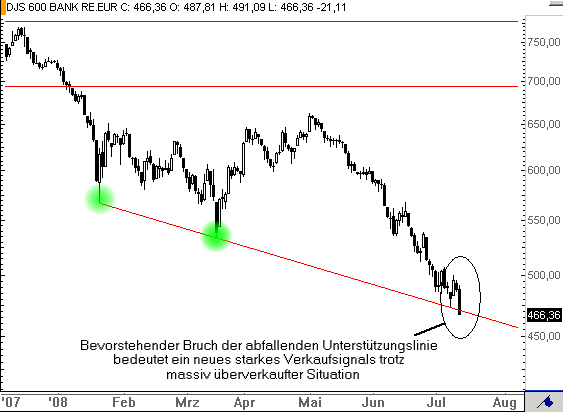

DOW Jones Stoxx Banks 600 Index aktuell 466 Punkte

Schauen Sie sich den Chart an. Im Rahmen der Korrektur seit Mai hat der europäische Bankenindex sage und schreibe 30% an Wert eingebüßt. Trotz des maßlos überverkauften Zustands lassen sich keinerlei Entspannungszeichen erkennen. Die Kerze der zurückliegenden Woche ist lang und schwarz, der Index schloß sogar auf Wochentief. Ein klassischer Fall eines fallenden Messers, wobei man hier schon von einem fallenden Schwert sprechen kann. Die relative Schwäche des Bankensektors ist das Damoklesschwert für den breiten Aktienmarkt.

Der US Markt wird von 2 Seiten in die Zange genommen. Auf der einen Seite der explodierende Ölpreis, auf der anderen Seite die regelrecht crashenden Banken. Was dabei herauskommt, sieht man seit geraumer Zeit. Immer mehr Sektoren geraten unter Druck.

Wochenchart : 1 Kerze repräsentiert eine Woche.

Liste wichtiger Aktien, die im DOW Jones Stoxx Banks 600 Index gelistet sind.

Hier eine Chartdarstellung in feinerer zeitlicher Auflösung.

Tageschart : 1 Kerze repräsentiert einen Tag.

In der zurückliegenden Woche wurde zwar versucht auf der abfallenden Unterstützungslinie, die sich über das Januar- und Märztief ziehen läßt, nach oben abzuprallen. Genau 2 Tage hielt diese Kurserholung an, dann wurde wieder verkauft. Das ist sehr negativ zu sehen.

Trotz des kurz- und mittelfristig extrem überverkauften Niveaus bleibe ich bärisch für die Banken. Aber wie ich bereits eingangs schrieb, halte ich die Augen auf. Wenn wir endlich einen echten Sell Off Tag sehen, Abverkauf unter sehr hohem Volumen und Ausbildung von Hammerkerzen oder "Bullish engulfings", melde ich mich sofort zu Wort.

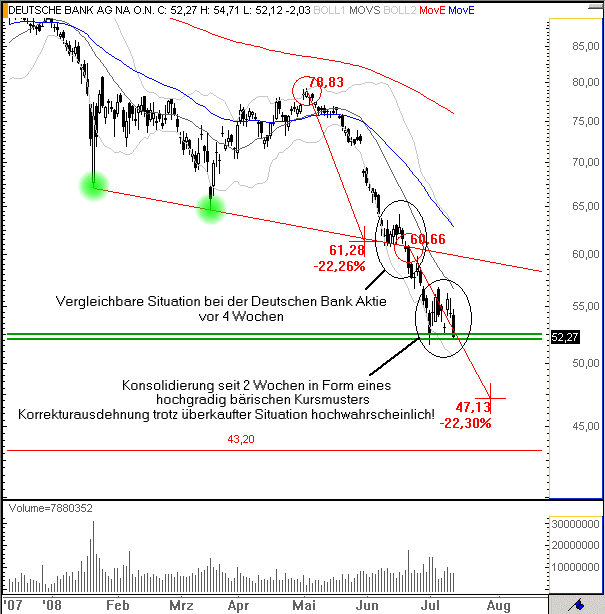

Wie es mit dem DOW Jones Stoxx Banks 600 Index weitergehen könnte, zeigt der Kursverlauf der Deutschen Bank Aktie ...

Deutsche Bank - WKN: 514000 - ISIN: DE0005140008

Börse: Xetra in Euro / Kursstand: 52,27 Euro

Vergleichen Sie einfach diesen Tageschart der Deutschen Bank Aktie mit dem Tageschart des DOW Jones Stoxx Banks 600 Index. Vergleichbare Situation, der Unterschied ist "nur" der, dass die Deutsche Bank ihre analoge abfallende Unterstützungslinie vor 4 Wochen bereits nach unten gebrochen hat.

Auf einer Unterstützung bei 52 Euro zeichnen sich nun die Konturen eines relativ angeordneten Doppeltops ab. Eine Korrekturausdehnung in den Bereich von 47 Euro wird wahrscheinlich. Dann muß man weitersehen. Bei ca. 35 Euro schlummert nämlich eine weitere wichtige Unterstützung in der Tiefe.

Bekanntermaßen haben hochgradige Unterstützungen eine regelrechte Sogwirkung.

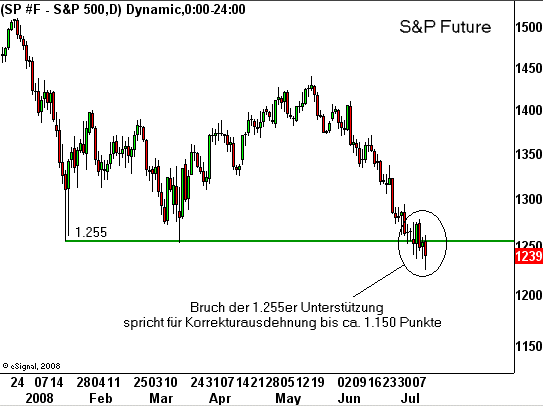

Der S&P Future konnte die Unterstützung bei 1.255 Punkten nicht halten. Diese Unterstützung ergibt sich über ein Fibonacci Retracement sowie die Tiefs von Januar und März.

Ein Bruch der 1.255 Punkte-Unterstützung liegt vor, womit eine relativ direkte Korrekturausdehnung in Richtung 1.150 Punkte wahrscheinlich geworden ist.

Der S&P Future kann phasenweise als guter Indikator für die marktbreiten Indizes weltweit genutzt werden. Gerade in der aktuellen Marktphase dürfte dies wieder der Fall sein, weil sich einige Indizes aus charttechnischer Sicht in einem Vakuum bewegen.

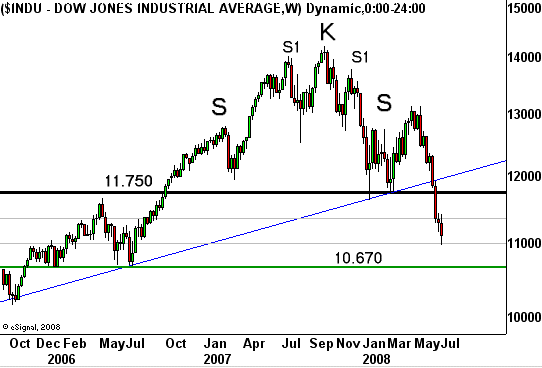

Das Verkaufssignal im DOW Jones in den vergangenen Wochen war bereits ein wichiger Fingerzeig. Der DOW Jones hatte eine zentrale Unterstützung bei ca. 11.750 Punkten signifikant gebrochen. Damit läuft in dem Index nun eine echte Marktbereinigung, da nun die Stoplossabsicherungen gerade auch von mittel- und langfristigen Marktteilnehmern abgegriffen werden.

Für Antizykliker natürlich paradiesische Verhältnisse. Die Marktstimmung ist sehr bärisch und dann auch noch der Bruch solch zentraler Unterstützungen. Ein solcher Signal-Cocktail bietet die Chance einer Bodenbildung, wobei dies dauern kann. Der letzte Nebensatz ist zu betonen. Man muß davor warnen, einfach in stark fallende Notierungen zu kaufen nach dem Motto "Die Aktien sind weit genug gefallen, der Boden ist bestimmt bald da ... jetzt will die Aktien keiner haben, dann muß ich kaufen ..."

Vorsicht. Wer weiß schon, wie lange keiner die Aktien haben will ? Das kann noch eine Woche so gehen oder aber ein paar Monate.

Wie dem auch sei. Kommen wir jetzt zum DOW Jones und DAX.

DOW Jones aktuell 11.100 Punkte.

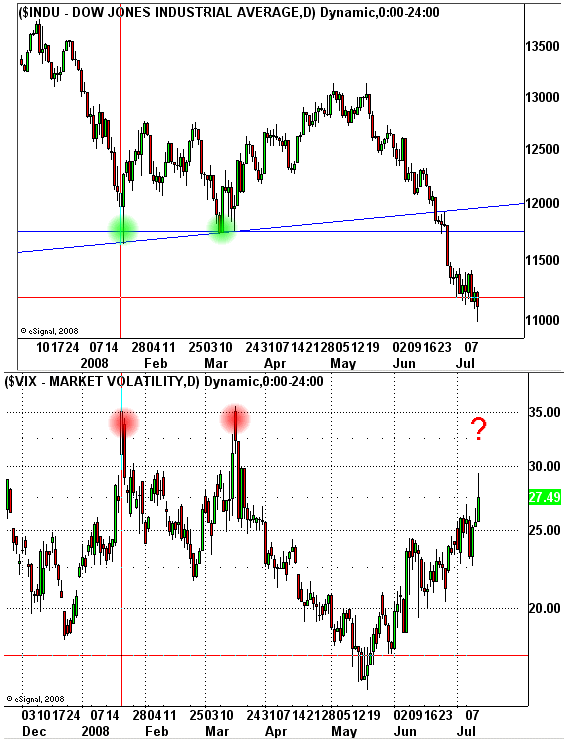

Der VIX läßt sich gut als Sentimentindikator verwenden. Er hat eine gegenläufige Verlaufsrichtung zum S&P 500 Index und DOW Jones. Fällt der DOW Jones, steigt der VIX. Ein steigender VIX signalisiert, Angst im Markt. Ein explodierender VIX zeigt Panik an.

Schauen Sie sich nun den Verlauf vom VIX im Januar und März an. Der VIX bildete Peaks aus, gleichzeitig konnte der DOW Jones mittelfristige Boden ausbilden.

Schauen Sie sich die aktuelle Situation an. Der DOW Jones korrigiert seit Mai. Der VIX steigt geordnet an, bisher fehlt aber die Trendbeschleunigung zu einem Peak hin. Ein echter Ausverkauf fehlt. Er muß nicht kommen, aber bei mittelfristigen Böden sieht man gehäuft solche Peaks. Insofern ein wichtiger Parameter, den es zu beobachten gilt ...

Tageschartabgleich von DOW Jones und VIX (S&P Volatility Index)

Der Wochenchart seit Oktober 2005 zeigt die Korrrekturbewegung seit Mai, die sich durch die 11.750er Unterstützung hindurchgefräst hat und sich nun in Richtung der nächsten zentralen Unterstützung bei 10.670 Punkten ausdehnt.

Die Marke von 10.670 Punkten gilt es dann genau zu beobachten. Sie hat das Zeug eine mittelfristige Wende nach oben einzuleiten.

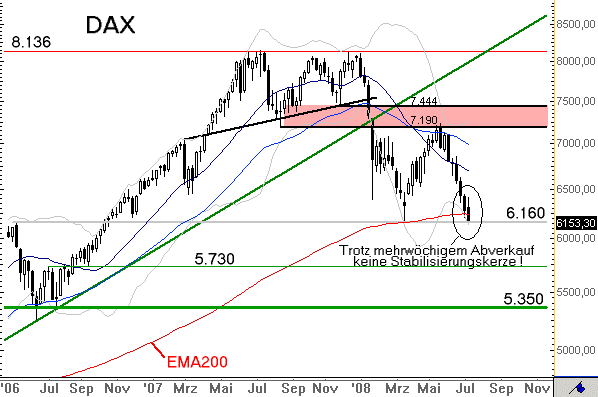

DAX aktuell 6.153 Punkte

Der Wochenchart zeigt den nahezu durchgehenden Kursverfall seit Mai ausgehend von dem Widerstand bei 7.190 Punkten. Das März-Tief wurde auf der horizontalen Unterstützung bei 6.160 Punkten ausgebildet. Im Sturzflug hat der DAX dieses Kursniveau wieder in Angriff genommen. Hier verläuft auch der gleitende Durchschnitt 200 exponentiell gewichtet, der normalerweise eine starke Unterstützung darstellt.

Die Kerze der zurückliegenden Woche gibt jedoch keinen Anlaß optimistisch zu werden. Der Index wurde bis auf Wochentief verkauft. Es gab keine Avanchen das Tief zu kaufen.

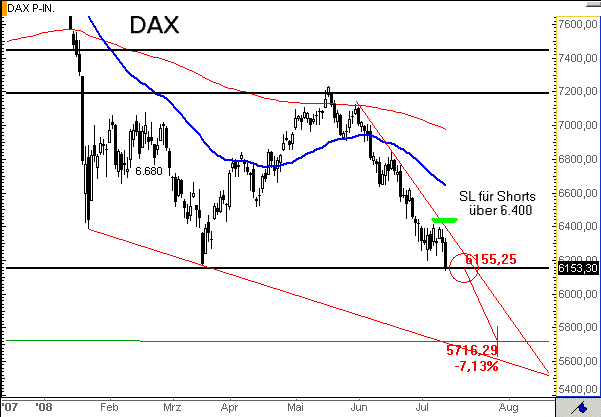

Der Tageschart vom DAX zeigt im Bereich oberhalb der 6.160er Unterstützung ein hochgradig bärisches Kursmuster, ein relativ angeordnetes Doppeltop mit einer Hammerkerze, die den SELL Trigger liefert. Unterhalb von solchen Hammerkerzen, unterhalb vo bullischen Reversalkerzen liegen Stoplossorders von aktiven Marktteilnehmern, die neu kurzfristig eingestiegen sind. Deren Positionen werden wieder ausgestopt und bringen dadurch den Index weiter unter Abgabedruck.

Wer den DAX shortet, sollte aus charttechnischer Sicht seine Shorts oberhalb von 6.400 Punkten absichern. Solange der DAX unter 6.400 Punkten notiert, bleibt er stark korrekturgefährdet.

Bei 5.730 Punkten wartet die nächste wichtige Unterstützung. Insofern liegt eine 7%-ige Korrekturausdehnung in der schwülen Börsenluft.

Der Markt würde sich einen Gefallen tun, wenn es zu einem SELL Off, zu einem Abverkauf unter hohem Volumen kommen würde. Dies würde nämlich wieder Schnäppchenjäger anlocken. Solange der Markt aber wie in den zurückliegenden Wochen immer weiter wegbröselt, bleibt die Lage angespannt. In solchem Gebrösel ensteht einfach kein nennenswerter Kaufdruck.

In diesem Sinne, behalten Sie die Finanzmärkte genau im Blickfeld. Oder wollen Sie die nächsten guten Handelsmöglichkeiten verpassen ? Zugegeben, eine rein rethorische Frage zum Ende dieser Ausführungen.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.