DAX und DOW Jones - Diese Woche wird extrem launisch!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

S&P und Nasdaq Future stehen aktuell massiv unter Abgabedruck, weil sich die Hinweise darauf verdichten, dass Lehman Brothers liquidiert wird, sprich bankrott gehen könnte. Goldman Sachs, Bank of Amerika und die britische Großbank Barclays waren am Wochenende als mögliche Übernehmende genannt worden.

Im Verlauf des Sonntag Nachmittags gingen phasenweise minütlich neue Meldungen über die Nachrichtenticker. Die Agenturen Bloomberg und das Wallstreet Journal liefern sich Kopf-an-Kopf-Rennen, was die Berichterstattung anbelangt. Nachdem sich Barclays ebenfalls aus dem Bieterverfahren zurückgezogen hatte, wird von mehreren Quellen gemeldet, dass es keine Auffanglösung für Lehman Brothers geben werde. Es gebe bereits Krisengespräche, wie der bisherige Handel von Lehman-Derivaten auf Rohstoffe, Devisen und Bonds organisiert werden könne, ohne dass zu größeren Auswirkungen auf das Marktgeschehen komme. Die Situation sei brandgefährlich, da der Markt ohnehin angeschlagen und hypernervös sei.

Angesichts der wieder einmal dramatischen Nachrichtenlage aus dem US Bankensektor läßt sich konstatieren, dass der breite Aktienmarkt bereits adaptiert hat. Adaption meint die Anpassung, das Gewöhnen an eine Extremnachrichtenwetterlage.

Ein Beispiel für Adaption war die Reaktion der Aktienmärkte auf die Terroranschläge gewesen. Erst die New York, dann London und Spanien, nach anfänglichen crashartigen Kursverlusten reagierten die Aktienmärkte zuletzt eher verhalten, konnten sogar recht schnell wieder ansteigen.

Ein weiteres Beispiel für Adaption war die Reaktion der Märkte auf die starken Ölpreisanstiege. Bei Kursen von 30 $ konnten sich Marktteilnehmer Preise von 50 $ nicht vorstellen. Als Öl immer weiter anstieg, adaptierte der Markt. Plötzlich waren Preise von 80 $, 100 $ und 120 $ emotional und mental nachvollziehbar.

Gleiches nun hinsichtlich der Nachrichtenlage aus dem US Finanzsektor. Hypthokenfinanzierer verstaatlicht ? Kein Problem, der Markt blieb still. AIG, Merrill Lynch und Lehman Brothers in schwerer existenzieller Bredouille ? Kein Problem, der Markt hält sich erstaunlich gut.

Anbei ein Videobeitrag mit einem charttechnischen Streifzug durch die Welt einiger ausgewählter Indizes wie dem DAX, DOW Jones, ...

Auf der einen Seite hat der Markt auf die negativen Nachrichten aus dem US Bankensektor adaptiert, auf der anderen Seite bleiben die Chartbilder der Index angespannt.

Wundern Sie sich nicht, wenn die Märkte in dieser Woche verrückt spielen. Neben dem Verfallstermin sind solche einschneidenden Nachrichtenlagen, wie die um Lehman Brothers, typisch für scheinbar paradoxe kurzfristige Kursbewegungen. Wundern Sie sich nicht, wenn die Futures wieder hochgezogen werden und der Markt kurzfristig zu steigen beginnt. Ich erspare mir Spekulationen um das PTT o.ä.

Im DAX weist die Tendenz, wenn man das Grundrauschen ausblendet, in Richtung 5.900 Punkte.

Wichtiger Hinweis: Ich habe am Wochenende eine ganze Analysenserie mit Videobeiträgen zu Gold, Silber, Amex Gold BUGS Index, Öl etc. auf der Rohstoffseite veröffentlicht, die Sie oben über den Menuepunkt "Rohstoffe" erreichen können.

Herzliche Grüße,

Ihr Harald Weygand

Sie merken, dass ich mich immer auf die Basiswerte mit meinen Marktanalysen konzentriere, die sich auch oder gerade in der aktuellen Marktlage gut auswerten lassen. Bei den marktbreiten Indizes halte ich mich etwas zurück. Die Abwärtstrends sind intakt und das ist die maßgebliche Aussage, die für charttechnisch ausgerichtete Marktbeobachter zunächst einmal zählt.

Seit 1958 gab es im DOW Jones 8 Bärenmärkte, 5 davon mit einer echten Rezession. Der DOW Jones fiel bei den Bärenmärkten ohne Rezession durchschnittlich 27% und in den 5 Bärenmärkten mit Rezession durchschnittlich 33%. Das sind Daten aus einem Researchreport der LBBW. Die aktuelle Situation ist die, dass der DOW Jones erst 23% von seinem Allzeithoch bei 14.200 Punkten korrigiert hat. Das einfach mal so am Rande ...

DAX - Eingekeilt zwischen Bullen und Bären

Datum 01.09.2008 - Uhrzeit 00:00

Seit Beginn des Bärenmarkts im Januar dieses Jahres hat der DAX ca. -20% seines Wertes eingebüßt. Es handelt sich bisher statistisch gesehen um das durchschnittliche Korrekturpotential im Rahmen eines Bärenmarkts. Bisher bewegt sich das Ganze also alles im Rahmen des Erträglichen.

Der Dominoeffekt

Immobilienkrise - Kreditkrise - schwächelnde Realwirtschaft - schwächelnde globale Konjunktur

In den USA strahlt die Immobilienkrise und darauf aufpfropfend die Kredit- und Finanzkrise auf die Realwirtschaft aus. Der in den vergangenen Monaten teilweise cashartig abwertende US-Dollar begünstigte den US Export. Zwischenzeitlich mehrten sich Stimmen, die es für möglich hielten, dass die starke Nachfrage aus dem Ausland den schwachen US Konsum kompensieren könne. Zwischenzeitlich dürfte es diesen Effekt tatsächlich gegeben haben.

Seit einigen Wochen wertet der US-Dollar jedoch deutlich auf. Bitte hier klicken.

Verantwortlich ist ein Short Squeeze und nachgebende Ölpreisnotierungen. Verantwortlich ist aber auch die Tatsache, dass nun beispielsweise auch im Euroraum konjunkturelle Risiken beginnen durchzuschlagen. Marktteilnehmer rechnen damit, dass auch die EZB eben diese konjunkturellen Risiken im Fokus ihrer Betrachtungen haben wird und den Leitzins wohl eher nicht weiter anheben, sondern eher senken wird. Dies stärkt den US-Dollar. Ein aufwertender US-Dollar wiederum macht Waren und Dienstleistungen aus den USA für Ausländer wieder teurer. Das belastet also wieder die US Konjunktur.

Somit nimmt der Dominoeffekt seinen Lauf. Die Decoupling Scenarien für die Emerging Markets sind obsolet. Die chinesische Wirtschaft hängt besonders stark an der US Konjunktur. Fundamental läßt sich die starke Korrektur am chinesischen Aktienmarkt insofern nachvollziehen. Die Schwäche der BRIC Indizes resultiert ebenfalls aus der Abhängigkeit der Länder von der US Konjunktur. Der russische Aktienmarkt kommt eher nicht wegen der Kaukasuskrise so stark zurück, sondern wegen dem fallenden Ölpreis.

Wir covern übrigens die asiatischen Indizes, Emerging Markets Indizes, etc. in der EM Rubrik : [Link "Bitte hier klicken." auf www.godmode-trader.de/... nicht mehr verfügbar]

Die chinesischen Indizes befinden sich nach wie vor in nahtlos intakten Abwärtstrends. Es lohnt sich also da noch nicht neue Analysen zu erstellen.

"Alles" korrigiert - Aktienindizes und Rohstoffe

Man muß sich damit anfreunden, dass im mittelfristigen Zeitfenster Aktienindizes wie DAX, Eurostoxx50, DOW Jones und S&P 500 Index korrigieren, ebenso wie der Rohstoffsektor. Die Tatsache, dass Öl seit mehreren Wochen deutlich fällt, kann als Indiz für die weltweit nachlassende konjunkturelle Kondition angesehen werden.

Wie reagiert man als Anleger auf eine solche Situation ?

1.) Zum einen gilt es innerhalb des Aktienmarkts und des Rohstoffsektors Stock- bzw. Rohstoff-Picking zu betreiben. Nicht alles fällt, es gibt eine Reihe von Sektoren, die gut performen, die sich in Aufwärtstrends befinden. Beispielsweise Pharma, beispielsweise Biotech, beispielsweise in Ansätzen auch wieder Solar und andere alternative Energien, beispielsweise einige Airliner und einige Bankentitel. Auch aus dem Technologiesektor gibt es eine ganze Reihe von Aktien, die steigen und positiv performen können.

2.) Nach wie vor bietet es sich an die Indizes wie DAX und DOW Jones an relevanten Widerständen zu shorten, also leerzuverkaufen und somit auf fallende Kurse zu setzen.

3.) Der hochvolatile richtungssuchende breite Aktienmarkt zwingt Anleger zunehmend dazu, auch oder gerade das kurz- und mittelfristige Zeitfenster zu handeln. Und dieser aktive Handel will gelernt sein. Er birgt besondere Risiken. Die Kursbewegungen im kurz- und mittelfristigen Zeitfenster hören auf ganz besondere Gesetzmäßigkeiten. Bei GodmodeTrader.de arbeiten viele Spezialisten für diesen Handel.

Wenn Sie mögen, können Sie von deren Fähigkeiten profitieren und deren Depots nachbilden: Bitte hier klicken.

Kommen wir nun zur charttechnischen Besprechung vom DAX.

DAX - Eingekeilt zwischen Bullen und Bären

Der Index ist zwischen Unterstützungen und Widerständen eingekeilt. Unterstützungen stellen mögliche Aktivitätspunkte von Bullen, also Käufern dar. Widerstände umgekehrt mögliche Aktivitätspunkte von Bären, also Verkäufern.

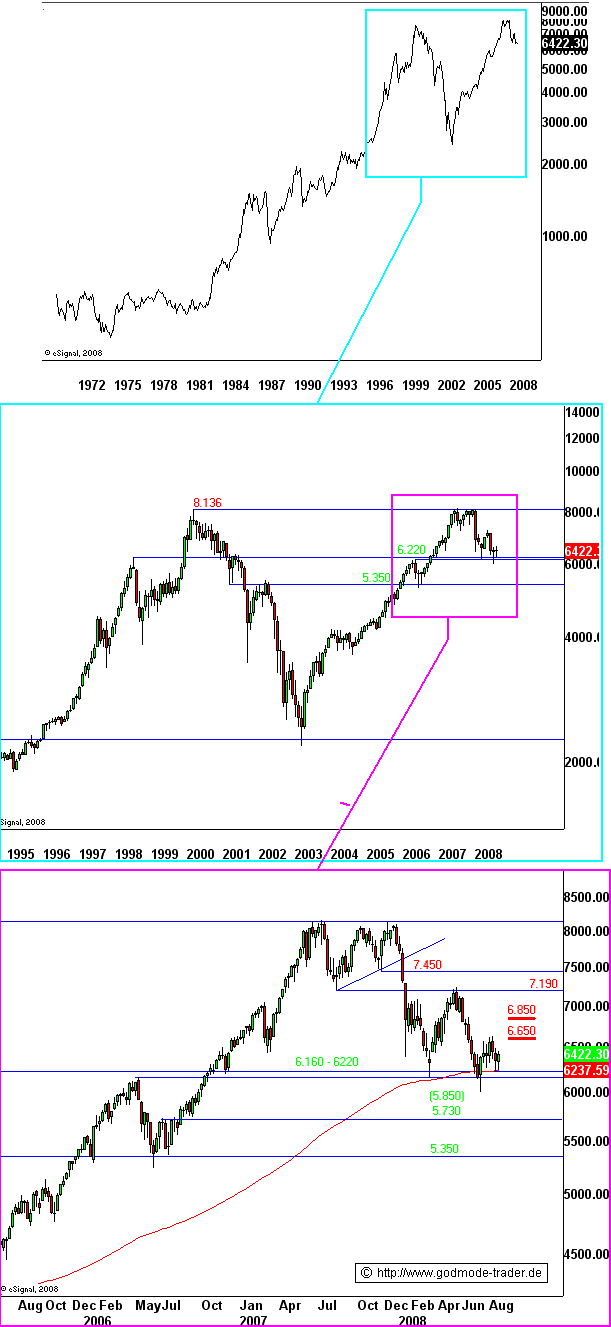

DAX aktuell 6.422 Punkte

Rückblick: Auf der einen Seite ist die Abwärtsbewegung seit Januar dieses Jahres intakt. Ein Abwärtstrend liegt vor. Auf der anderen Seite ist auch klar geworden, dass im bisherigen Verlauf 2008 das charttechnische Unterstützungsniveau bei 6.160-6.220 Punkten gehalten und verteidigt wird. März- und Juli-Tief wurden in diesem Unterstützungsbereich ausgebildet.

Im Monatschart (Mitte) wird klar, wie sich diese 6.220er Unterstützung herleitet. Sie hat ihren Ursprung an dem spitzen Hoch 1998. Wieder hat sich der Markt also an einem markanten zyklischen Hochpunkt aus der Vergangenheit "erinnert". Dieser ehemalige Hochpunkt bei 6.220 Punkten fungiert als Unterstützung. Hier halten Käufer bisher immer wieder die Hand auf und greifen zu, die Notierungen prallen deswegen nach oben ab. Man kann sich so aber auch leicht vorstellen, was passiert, wenn diese Käufer ihre Hände nicht mehr aufhalten und nicht mehr kaufen. Dann wäre dies im Sinne einer Verkaufssignals zu werten. Wenn Käufer ein Kursniveau nicht mehr halten können, wechselt der Staffelstab sofort schlagartig zu den Verkäufern.

Der Bereich von 6.160-6.220 Punkten stellt ein sehr starkes Unterstützungsniveau dar. Im Wochenchart sehen Sie, dass hier auch der exp. GDL 200 (rote Linie) verläuft.

Im Wochenchart habe ich alle relevanten Unterstützungs- und Widerstandsniveaus eingeblendet. Grün die Unterstützungen, also potentiellen Wendebereiche nach oben und rot die Widerstände, also potentielle Wendebereiche wieder nach unten.

Die Herleitung der Widerstände bei 6.650 und 6.850 Punkten sei dahingestellt. Es handelt sich aber um sehr starke Marken. Sollte der DAX sie erreichen, müßte mit sehr hoher Wahrscheinlichkeit damit gerechnet werden, dass die Notierungen nach unten abprallen; zumindest kurzfristig.

Charttechnischer Ausblick: Fakt ist, dass der DAX seit Januar ausgehend von ca. 8.100 Punkten korrigiert. Fakt ist, dass ein intakter Abwärtstrend vorliegt. Fakt ist, dass bisher keine charttechnische Bodenformation zu erkennen ist. Fakt ist, dass eine ganz Reihe sehr harter Widerstände im Markt liegt. Der Index ist gedeckelt. Nach oben lauern einige explosive Sprengfallen. Die Bären (Verkäufer)sind im mittelfristigen Zeitfenster bisher nach wie vor wesentlich im Vorteil. Wohlgemerkt, der Chart zeigt uns den übergeordneten Anlagetrend, er zeigt uns, ob Kauf- oder Verkaufsdruck vorliegt, er zeigt uns, ob Anleger einsteigen oder eben noch nicht. Value Investoren verweisen darauf, dass sie erst noch Abstufungen der Gewinnschätzungen durch Analysen sehen wollen. Dann sei der Boden nahe. Nunja. Seit dem 3. Quartal 2007 sehen wir massive Earnings Downgrades für den Bankensektor, seit dem ersten Quartal 2008 für den Automobilsektor und seit dem 2. Quartal 2008 für Industrials und Versicherer. Es tut sich also was. Auch die Tatsache, dass die IKB an Lonstar verhökert wurde und nun die Dresdner Bank an die Commerzbank geht, sind wohl eher Zeichen dafür, dass aus fundamentaler Sicht tatsächlich einiges dafür spricht, dass der Markt einen Großteil seiner Abgaben bereits gesehen haben könnte. Nur ... im Chart, - also den tatsächlichen Transaktionen an der Börse - , ist davon noch nichts angekommen. Und letzteres ist Voraussetzung für uns, um von einem Boden sprechen zu können. Wir handeln die Kurse, nicht mögliche fundamentale Argumente, die einen Boden befürworten könnten.

Die Bullen (Käufer) haben derzeit ein Argument auf ihrer Seite, das ich im Rückblick beschrieben habe. Es ist die Unterstützungszone bei 6.160-6.220 Punkten. Das Korrekturgeschehen seit März dieses Jahres spielt sich darauf ab. Darunter dürften wie so oft gestaffelt Stoplossorders im Markt liegen.

Wie folgt läßt sich derzeit das Kursgeschehen im mittelfristigen Zeitfenster prognostisch eingrenzen :

Sollte der DAX das Niveau von 6.650 Punkten erreichen, dürfte er mindestens kurzfristig nach unten abprallen. Sollte der DAX das Niveau bei 6.850 Punkten erreichen, wäre die Wahrscheinlichkeit sehr hoch, dass der Index anschließend mindestens einige Wochen nach unten abprallen dürfte. Sie sehen, ich halte mich mit einer Prognose zurück, OB die beiden Widerstandsniveaus erreicht werden können. Die Prognose sieht aber so aus, dass sofern sie erreicht werden sollten, mit empfindlichen Kursrücksetzern gerechnet werden müßte. Insofern sind beide sinnvolle Einstiegspunkte für Shortpositionen.

Nach unten hin liegen relevante Unterstützungen bei 6.200, 5.850 und 5.730 Punkten. Sollte die 6.200 Punktemarke auf Tagesschluß fallen, würde dies ein Verkaufssignal bis 5.850 Punkte auslösen. Bei der 5.850 Punktemarke handelt es sich um das 38,2% Fibonacci Retracement des gesamten Bullenmarkts seit 2003. Normalerweise ein starkes Unterstützungsniveau.

Im Bereich von Unterstützungen ist der DAX auf Sicht einiger Tage und Wochen ein Kauf, im Bereich von Widerständen ein Verkauf bzw. Short.

Abschließend noch der Hinweis auf die Tradingtour 2008 : [Link "http://www.tradingtour2008.de/" auf www.tradingtour2008.de/... nicht mehr verfügbar]

Ich würde mich freuen, wenn auch Sie an der Tour teilnehmen würden.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Kursverlauf seit 1971 (log. Linienchart als Übersichtsdarstellung)

Kursverlauf seit 1995 (log. Kerzendarstellung / 1 Kerze = 1 Monat)

Kursverlauf seit Juli 2005 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.