DAX: jetzt noch kaufen oder wieder shorten?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Reverse Zertifikat auf DAXAktueller Kursstand:VerkaufenKaufen

20% in etwas weniger als zwei Wochen ist schon ein starkes Stück. So stark sogar, dass Zweifel am Bärenmarkt aufkommen. Tatsächlich aber hält sich der Dax ziemlich exakt an die Anatomie eines Bärenmarktes. Den euphorischen Ausbrüchen vieler Marktberichte sollte man daher skeptisch gegenüberstehen. Während vor drei Wochen noch von Crash, Panik, Angst, Katastrophe, schwarzes Quartal usw. zu lesen war, sind es derzeit die Schlagworte Kursfeuerwerk, Optimismus, Ende der Talfahrt, Party, Phoenix aus der Asche und Mut. Solche Stichworte sind immer Abbilder der aktuellen Marktlage. Sie erzählen nach, was an einem Handelstag oder einer Woche passiert ist. Sie haben also keinen prozyklischen Prognosewert. Antizyklisch sind sie hingegen gute Indikatoren. Generell ist es kein Geheimnis mehr, das zu gute Stimmung an den Märkten eine Verkaufsgelegenheit darstellt. Aber ist es jetzt schon soweit?

Als Anleger lassen wir uns gerne durch schnelle Stimmungsumschwünge an den Märkten verunsichern. Beinahe zwangsläufig werden dadurch Fehlentscheidungen getroffen. Bei Korrekturen in Bullenmärkten treten früher oder später die Fragen auf, ob sich das Blatt wendet, man jetzt noch verkaufen oder nachkaufen soll. Nicht selten kommt es vor, dass eine mehrwöchige Korrektur so lange an den Nerven zehrt, bis man sich entschließt zu verkaufen. Klarerweise steigen die Kurse dann wieder. Selbst wer nicht verkauft, genießt selten die Unsicherheit, die von fallenden Kursen ausgeht. Das gleiche gilt für Trendwechsel und Bärenmarktrallys. Der Markt kollabiert und kaum jemand erkennt, dass ein Trendwechsel erfolgt ist. Die Kursrückgänge werden als Korrektur interpretiert, die man aussitzen kann. 15-20 Prozent weniger wird der Gedanke an einen Verkauf immer verlockender. Entschließt man sich dazu, ist man erleichtert, wenn die Kurse weiter fallen und ein wenig verärgert, wenn dann plötzlich aus dem Nichts eine Rally beginnt. Beinahe intuitiv hat man Angst, etwas zu verpassen. Entschließt man sich zu kaufen, ist die Rally meist schon kurz vor dem Höhepunkt. Es hilft daher, sich das bigger picture in Erinnerung zu rufen.

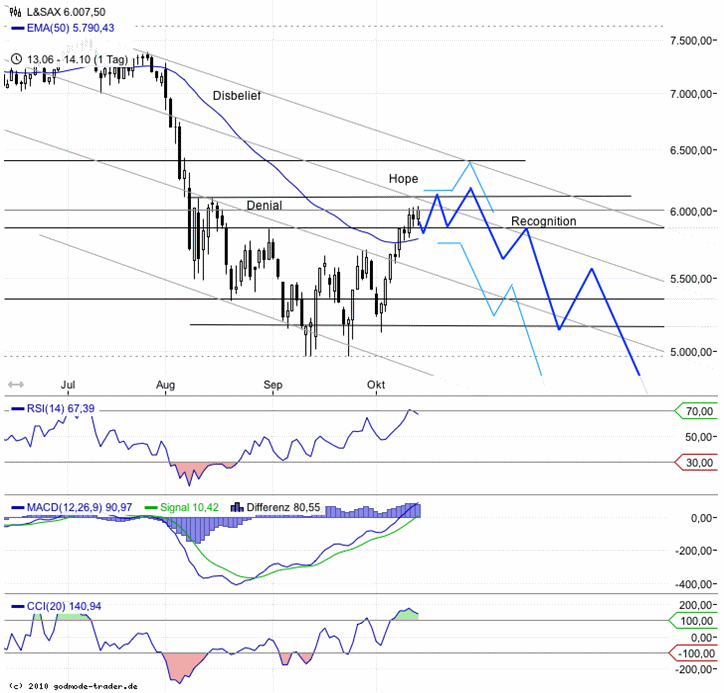

Im ersten Chart ist der Dax mit den Anfangsphasen des Bärenmarktes zu sehen. Die Dynamik ist dabei immer die gleiche (Details dazu auch in einer früheren Analyse unter http://www.godmode-trader.de/nachricht/Dax-nach-der-Hoffnung-kommt-die-Erkenntnis,a2633452.html). Die Bärenmarktrally, die wir derzeit sehen, entspricht der klassischen Hoffnung, dass alles nicht so schlimm ist, wie es zunächst aussah. Die blauen und orangenen Prognoselinien stammen aus meinen Dax Analysen vom 31.8. und 5.9. Die Tendenz stimmt, im Detail sind die Abweichungen gut erkennbar. Mitte August war ich davon ausgegangen, dass wir Ende September ein neues Tief sehen, bevor im Oktober die Jahresendrally beginnt. Auch das traf zu, allerdings begann der Dax die Rally 300 Punkte tiefer als angenommen. Wieso erzähle ich Ihnen das? Einerseits verdeutlicht das Beispiel, dass sich der Dax in der Tendenz sehr gut an den Fahrplan eines Bärenmarktes hält. Die derzeitige Rally ist, was sie ist – eine Bärenmarktrally. Von einer Trendumkehr kann (noch) nicht die Rede sein. Anderseits zeigt das Beispiel auch, wie sich unsere Einschätzung des Marktes ändern kann. Die Prognose von Ende August (orangene Linie) sah direkt nach dem massiven Kurseinbruch ein tieferes Tief vor, als die Prognose von Anfang September, als bereits eine kleine Erholung stattgefunden hatte. Bei der Wahl von Strategien sollten sich Anleger dieser Dynamik bewusst sein. Es kann hilfreich und ertragreicher sein, sich auf den Trend zu verlassen als auf kurzfristige Einschätzungen von Hoch- und Tiefpunkten, die aufgrund der Stimmungslage getroffen werden.

Die ausgeprägte Rally lässt beinahe vergessen, dass Griechenland noch immer Bankrott ist, Länder und Banken massenweise herabgestuft werden und sich viele Volkswirtschaften am Rande einer Rezession bewegen. In den vergangenen Tagen wurden diese Fakten souverän ignoriert. Stattdessen wurden positive Konjunkturdaten aus den USA gefeiert. Diese Daten nähren momentan die Hoffnung und wecken die Erwartung einer Trendwende. Das ist nicht außergewöhnlich. Genauso, wie es mit der Wirtschaft oder den Aktienmärkten in Aufschwungphasen nicht jeden einzelnen Tag nach oben geht, müssen Konjunkturdaten und Indizes in Abschwungphasen nicht kontinuierlich fallen. Die kurzfristige Aufhellung ist also eher als statistisches Rauschen zu betrachten denn als nachhaltiges Signal. Die Stimmung hat es dennoch massiv beeinflusst. Das kurzfristige Sentiment ist in den positiven Bereich zurückgekehrt. Absolut gesehen ist es noch nicht überbordend, relativ gesehen dürfte es sich überhitzen. Das mittelfristige Sentiment hingegen stabilisiert sich in einer Seitwärtsphasen im neutralen Bereich. Es ist gut möglich, dass das kurzfristige Sentiment noch etwas weiter steigt. Damit deutet sich allerdings eine zunehmende Divergenz zwischen kurz- und mittelfristigen Sentiments an. Diese Divergenz muss nicht zwangsläufig zu einem schnellen Ende der Rally führen. Wahrscheinlicher ist zunächst eine Konsolidierung auf hohem Niveau. Im Rahmen dieser Konsolidierung kann der Dax problemlos zurück auf die 50 Tageslinie fallen. Spätestens ausgehend von ca. 5.800 sollte sich die Rally fortsetzen. Geht es unter 5.650 ist ein rascher Verfall bis 5.100 möglich. Die Rally sollte maximal in den Bereich 6.400-6.450 führen, wo sich ein starker Widerstand aus EMA 50 auf Wochenbasis, dem Märztief und Ausbruchslevel von 2010 befindet. Danach ist eine Fortsetzung des Abwärtstrends wahrscheinlich, der idealerweise über 5.100 bis 4.500 Punkten führt.

Zum jetzigen Zeitpunkt ist die Spekulation auf weiter steigende Kurse riskant. Die Rally hat zwar noch Potential von 8%, das Bild kann sich jedoch schlagartig ändern. Die großen Probleme Schulden-, Banken- und Wirtschaftskrise lassen sich kurzfristig ignorieren. Dies wird auch von der Quartalssaison unterstützt. Dass konjunktursensitive Werte die Erwartungen bereits verfehlen, sollte ein Warnzeichen sein. Auf der anderen Seite gibt es noch Unternehmen, die die Erwartungen erfüllen oder sogar übertreffen. Das dürfte den Indizes helfen, sich bei abnehmender Volatilität zu stabilisieren. Die Quartalsergebnisse und das statistische Rauschen sind allerdings Faktoren, die kurzfristigen Charakter haben und den Markt nicht nachhaltig stützen können. Spätestens Mitte November sollten die mittel- bis langfristigen Faktoren wieder die Überhand gewinnen. Das favorisierte Szenario für den Dax ist das in blau eingezeichnete. Die hellblauen Linien zeigen mögliche Varianten. Das Aufwärtspotential ist begrenzt, während jederzeit Nachrichten zu den mittelfristigen Themen Schulden, Banken und Konjunktur die Stimmung wieder kippen können. Für die nächsten ein bis zwei Wochen ist zu erwarten, dass eine Seitwärtskonsolidierung stattfindet, die bis 5.750-5.800 Punkte zurückführen kann. Treten keine negativen Überraschungen ein, führt die Rally den Dax zunächst bis knapp 6.100 Punkte und danach bis maximal 6.450.

Eine sinnvolle Strategie ist es, Erholungen im Dax zu verkaufen. Optimale Bereiche dafür liegen zwischen 6.070-6.120 sowie 6.350-6.450. Für beide Szenarien ist das Reverse Index Zertifikat DE000DZ7BJZ6 interessant, welches eine überproportionale Beteiligung an fallenden Kursen ermöglicht. Wer auf einen Stop Loss nicht verzichten will, kann diesen je nach Szenario oberhalb von 6.120 oder 6.450 Punkten setzen. Beim Spekulieren auf einen Kursrücksetzer bis 5.800 Punkte liegt die Renditeerwartung je nach Szenario bei 10-20% bei einer Haltedauer von wenigen Wochen. Tritt kein unerwartetes Negativereignis ein, kann das Partizipieren am langfristigen Abwärtstrend Geduld erfordern. Ziele für den Dax sind zunächst im Bereich 5.500 und dann 5.100 Punkten, was sich in eine Renditeerwartung von 20-30% umsetzt. Hier muss allerdings eine Haltedauer von mehreren Wochen bis wenigen Monaten eingeplant werden. Für Shortpositionen, die an den genannten Umkehrpunkten eingegangen werden, besteht immer die Möglichkeit, dass ein Schockereignis zu schnelleren Gewinnen führt. Es handelt sich dabei allerdings nur um eine Möglichkeit. Die momentane Marktphase lässt eine ausgedehnte Seitwärts- oder Aufwärtsbewegung zu, die sich 6 Wochen oder länger hinziehen kann. Es ist momentan noch unklar, wann die „Erkenntnis“ einsetzen wird. Die Dynamik dieses Bärenmarktes dürfte genauso schwer kalkulierbar bleiben wie die Maßnahmen der Politik als Antwort auf die Krisen. Der grundsätzliche Ablauf steht hingegen mehr oder minder fest. Gelingt es der Politik, doch noch eine angemessene Antwort auf die Schuldenkrise zu finden, ist eine ausgedehnte Rally zu Jahresende noch denkbar. Bleibt eine solche Überraschung aus, wird sich in diesem Jahr die Jahresendrally darauf beschränkten, dass der Dax im besten Fall nicht wesentlich unter derzeitigem Niveau schließt. Der Vorteil liegt momentan klar auf der Seite von negativen Überraschungen, auch wenn immer wieder betont wird, ein Großteil der Möglichkeiten seien eingepreist. Die hohe Volatilität der letzten Wochen lässt Zweifel daran, wie akkurat das Einpreisen funktioniert, ebenso wie das kurzfristige Sentiment, das hoch und runter springt. Es ist absolut korrekt zu behaupten, dass z.B. der offizielle Bankrott Griechenlands per se keine Überraschung mehr sein dürfte, wenn er eintritt. Die Konsequenzen aber sind schwer einzuschätzen. Ich persönlich kann mir nicht vorstellen, dass die damit einhergehenden Zwangsrekapitalisierungen und Verstaatlichungen von Banken, weiter steigender Druck auf andere Eurostaaten und stockende Refinanzierungsmöglichkeiten für Länder zu Kurssprüngen führen werden.

Bitte beachten Sie wie immer das Emittenten- und hohe Verlustrisiko. Das hier vorgestellte Szenario kann Ihre persönliche Einschätzung und Entscheidung nicht ersetzen.

Viel Erfolg

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.