DAX im BIG PICTURE - Startschuß für umfassende Bärenmarktrallye ist gefallen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Es gilt jedoch den einen oder anderen nochmaligen Kursrücksetzer einzukalkulieren. Wenn uns etwas der Markt der vergangenen Monate gelehrt hat, dann das, dass es grob fahrlässig ist mit zu hohem Kapitaleinsatz mit zu hohem Hebel in den Markt zu gehen.

An erster Stelle sollte der Kapitalerhalt stehen, an zweiter Stelle das berechtigte Streben nach Profit. Halten Sie sich daran!

DAX aktuell 3.914 Punkte.

Durch den Bruch der zentralen Unterstützung bei 4.000 Punkten wurde ein Verkaufssignal mit Kurszielen von 3.650 und 3.500 Punkten ausgelöst. Das bisherige Korrekturtief liegt bei 3.588 Punkten. Die 3.500er Marke wurde also nicht mehr erreicht.

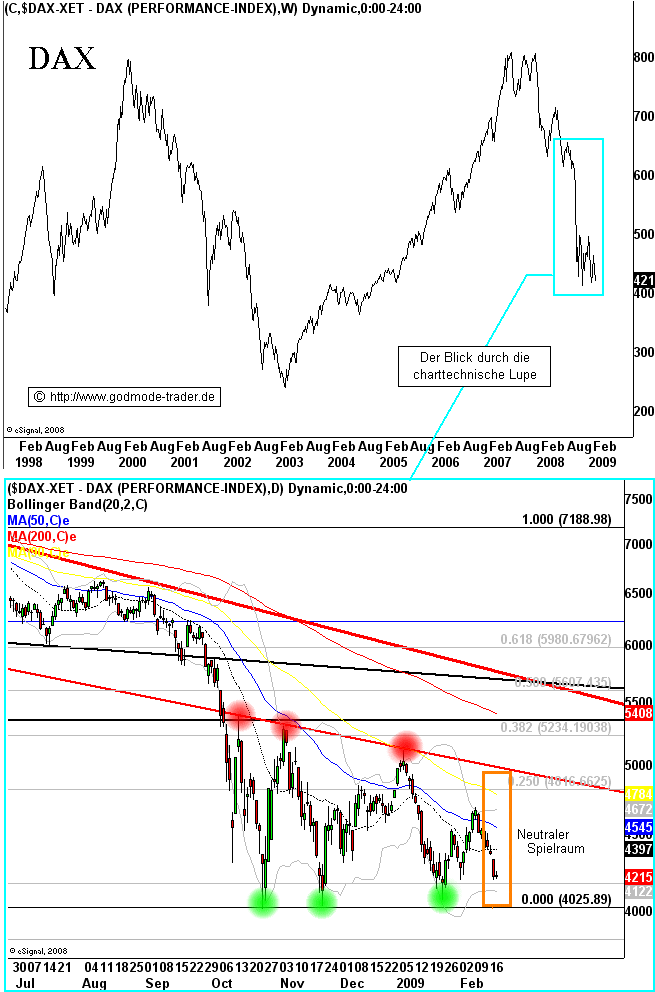

In der unteren Chartgrafik sehen Sie recht eindrucksvoll, dass der DAX auf die projezierten Trendkanalunterkante des Kursgeschehens seit Oktober 2008 nach oben abgeprallt ist. Bei 4.100 Punkten wartet nun als entscheidender Widerstand die Unterkante des ehemaligen ebenfalls seit Oktober skizzierbaren symmetrischen Dreiecks. Die Intermarketauswertungen, - beispielsweise die Vorgaben von DOW Jones und Nasdaq100 -, lassen für den DAX ganz klar die Prognose zu, dass mit hoher Wahrscheinlichkeit ein Rebreak über 4.100 Punkte gelingen dürfte. Ein solches Rebreak wiederum wäre als starker temporäres Kaufsignal auf mittelfristige Sicht zu werten. Bereits in der vorhergehenden Chartkommentierung vom DAX wurde auf dieses Scenario hingewiesen. Es kommt nun tatsächlich so.

Steigt der DAX über 4.100 Punkte, generiert dies umgehend ein Kaufsignal mit Kursziel 4.500-4.550 Punkte. Dort verläuft der exp. GDL 100 (EMA100); im Chart gelb markiert. Der DAX orientiert sich im mittelfristigen Zeitfenster sehr genau an diesem Durchschnitt. Anschließend wartet bei ca. 4.850 Punkten die allesentscheinde mittelfristige Widerstandslinie seit Oktober 2008. Fast alle markanten Hochpunkte seit Oktober 2008 liegen genau auf dieser Trendlinie. Sie hat also Relevanz. Die Marktteilnehmer sind auf eben diese Trendlinie psychisch konditioniert. Für die Bullen ist diese Trendlinie soetwas wie eine heiße Herdplatte, auf die sie schon mehrfach draufgefaßt haben.

Zusammenfassend die Prognose auf Sicht einiger Wochen und Monate. In dieser Woche dürfte der Startschuß für eine mittelfristige Bärenmarktrallye gefallen sein. Die charttechnischen Kursziele liegen bei 4.100, 4.500-4.550 und 4.850 Punkten. Mein Kollege Andre Tiedje erwartet basierend auf seinen EW Analysen sogar einen Zielbereich von bis zu 5.000 Punkten.

Alles ist relativ. Beachten Sie unbedingt die angegebenen Zeitfenster. Mittelfristig also auf Sicht einiger Monate erwarten wir eine erhebliche Erholung, langfristig ist das Armageddon seit 2008 leider noch nicht ausgestanden. Sie werden feststellen, dass während der Erholung (sofern sie denn tatsächlich kommt) das Marktsentiment (Stimmung) wieder bullischer werden dürfte. So ist das nun einmal an der Börse. Die Kurse diktieren den Marktakteuren ihre Stimmungslage. Steigen die Kurse, werden wieder die Optimisten unter den Marktbeobachtern und Analysten zitiert. Fallen die Kurse, sind die Doom & Gloom Leute wieder am Zug.

Aus heutiger Sicht muß festgehalten werden, dass im Anschluß an die Bärenmarktrallye mit der Ausbildung neuer Korrekturtiefs im DAX gerechnet werden muß. Aber gut ... das ist jetzt aber erstmal kein Thema.

Die spekulativ ausgerichteten Anlegerinnen und Anleger unter Ihnen sind herzlich eingeladen zum Börsenrennen.

Anmeldung und Teilnahmebedingungen finden Sie unter [Link "http://www.godmode-trader.de/boersenrennen/" auf www.godmode-trader.de/... nicht mehr verfügbar]

Als Hauptpreis winkt ein Audi S5. GodmodeTrading ist die CFD Brokerage Lösung von GodmodeTrader.de Wir fungieren als Subintroducing Broker für den Platzhirsch am deutschen Markt in Sachen CFDs, CMC Markets.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Kursverlauf (oben) seit 1998 (log. Linienchart als Übersichtsdarstellung)

Kursverlauf (unten) seit Juli 2008 (Kerzendarstellung / 1 Kerze = 1 Tag)

DAX im BIG PICTURE - Bären einfach zu stark - Kommt jetzt der finale Ausverkauf?

Datum 23.02.2009 - Uhrzeit 00:30

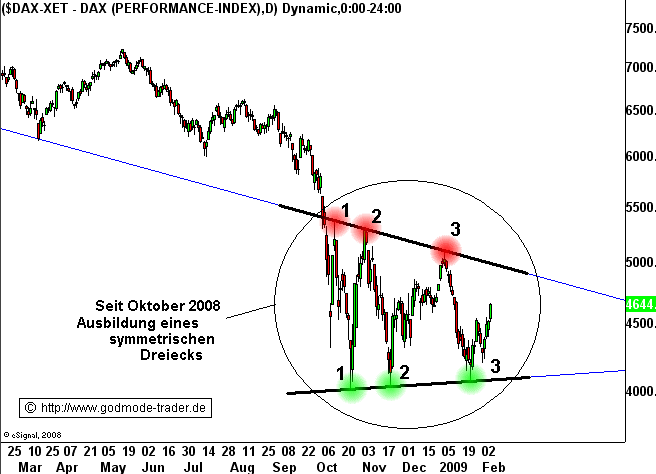

Nein, der starke US Technologiesektor sowie Teile des Rohstoffsektors haben es nicht geschafft die Schwäche der Banken zu kompensieren. Alles außer der Corebereich der Techs, Wasser, Goldminen und festlandchinesischen Indizes beginnt wieder zu bröckeln. Auch der DAX ist davon betroffen. Am Freitag durchbrach der Index mit Vehemenz die untere Begrenzung seines mehrmonatigen symmetrischen Korrekturdreiecks. Das ist aus charttechnischer Sicht äußerst negativ zu werten. Unter 4.000 Punkten liegen aufgrund der vielschichtigen Bedeutung dieses Kursniveaus gestaffelt Stoplossorders im Markt.

DAX aktuell 4.014 Punkte.

So wie es aussieht, zieht der Markt die "Scenario C" - Karte. Ein Kursverfall unter 4.000 Punkte generiert ein neues starkes Verkaufssignal mit Korrekturzielen von 3.650 und 3.500 Punkten.

Wenn solch wichtige Kurslevel, wie die 4.000er Marke im DAX, gerissen werden, führt das in der Mehrzahl der Fälle zu schnellen Kursverlusten und zu umfassenden Kursverlusten.

Auf der anderen Seite nutzen immer mehr Marktteilnehmer zumindest als zusätzliches Hilfsmittel die charttechnische Analyse. Die Folge ist die, dass sich aufgrund der Charttechnik zu viele Marktakteure zu schnell in eine Richtung positionieren. Also müssen wir versuchen immer einige Schritte vorauszudenken. Was passiert, wenn der Index nach einem 1-2 tägigen Kursverfall beginnt impulsiv wieder anzusteigen und eine Rückkehrbewegung über 4.000 Punkte zu produzieren ? Genau. Dann werden die Leerverkäufer wieder aus ihren Positionen gedrängt, was für sich gesehen wieder Kaufdruck erzeugen würde.

Insofern gibt es die Möglichkeit, den DAX in die fallenden Kurse zu shorten (leerzuverkaufen) und dann in den laufenden Impuls möglichst schnell (sofern verhanden) Gewinne mitzunehmen oder aber man wartet den Beginn von Gegenbewegungen ab, die unter charttechnischen Kriterien Anzeichen von Relevanz und Durchschlagskraft aufweisen (also kein halbherziges 1-2 tägiges kurzes Aufflackern nach oben).

Wer den DAX shortet, um an einem möglichen Abverkauf zu profitieren, sollte sich mit einem Stoploss über 4.300 Punkten absichern. Ein DAX, der über 4.300 Punkte zurückschnappen würde, wäre nämlich wieder zu stark. Über 4.300 Punkte würde wieder einiges dafür sprechen, dass wir "nur" einen Fehlausbruch nach unten gesehen hätten.

Sie sehen, wie vorsichtig ich versuche, das Kursgeschehen prognostisch einzugrenzen. Keine Frage, mich hat auch die Brutalität des Abverkaufs der letzten 2 Wochen überrascht. Hätte es größere Käuferschichten im Markt gegeben, hätten sie den Anstieg bis 5.000 Punkte durchziehen müssen. Damit wäre die Fährte nach oben gelegt worden. Das Ausbleiben zeugt von anhaltender Schwäche, die Käufer fehlen, die Verkäufer dominieren hingegen überdeutlich.

Was abschließend auch ganz klar festgehalten werden muß. Der Markt hat in den zurückliegenden Monaten seine Chance auf Bodenbildung gehabt. Aus großes Korrekturmuster in Form eines symmetrischen Dreiecks hat sich ausgebildet. Wenn zeitlich und preislich dermaßen ausgedehnte Muster aufgelöst werden, folgt statistisch gesehen meist eine größere Ausbruchbewegung.

Größere Ausbruchbewegung schön und gut. So wie es aussieht, wird es nun doch eine nach unten. Zunächst nach unten ? Sprich dann doch "nur" ein Fehlausbruch ?

Herzliche Grüße,

Ihr Harald Weygand

Kursverlauf seit September 2008 (log. Kerzendarstellung / 1 Kerze = 1 Tag)

DAX - Hin und hergerissen zwischen Bullen und Bären - Verkäufer derzeit wieder dominant

Datum 18.02.2009 - Uhrzeit 11:00

Nach dem Crash von Oktober 2008 hat der DAX einen breiten Kurskorridor ausgebildet. Der aktuell gültige Kurskorridor reicht von 4.025 bis 4.950 Punkte. Innerhalb dieser Schiebezone liegt eine Pattsituation zwischen Bullen und Bären vor. Insofern ist der Index, solange er in besagter Zone volatil oszilliert, nur etwas für kurzfristig ausgerichtete aktive Marktteilnehmer.

DAX aktuell 4.215 Punkte Die Tatsache, dass der Index in den zurückliegenden Wochen innerhalb der Zone nicht weiter ansteigen konnte, - es wurden lediglich 4.688 Punkte im Hoch erreicht -, ist zunächst einmal wieder negativ zu werten. Nach der DOW Theorie geht es darum die entstehenden markanten Tief- und Hochpunkte in Relation zueinander zu setzen. Steigen sie sukzessive an, liegt ein Aufwärtstrend vor, also Kaufdruck. Fallen sie hingegen peu a peu ab, zeigt dies einen Abwärtstrend, also Verkaufsdruck.

Das Kursgeschehen seit Oktober 2008 zeigt Konturen einer (beschriebenen) symmetrischen Dreiecksformation und jetzt mit dem drastischen Abverkauf der letzten Handelstage Konturen eines fallenden und damit bärischen Dreiecks, dessen Sell Trigger bei ca. 4.000 Punkten liegt. Unterhalb von 4.000 Punkten dürften staffelt Stoplossorders von strategisch ausgerichteten Anlegern liegen. Sollte der Index also merklich unter 4.000 Punkte abfällen, wäre dies im Sinne eines neuen (!) Verkaufssignals zu werten.

Ich möchte an dieser Stelle die konditionale Prognosenskizze der ausführlichen vorhergehenden Chartkommentierung wiederholen.

"Scenario (A) : Steigt der DAX auf Wochenschlußkursbasis über 5.000 Punkte an, generiert dies ein mittelfristiges Kaufsignal mit Kurszielen von 5.350 Punkten, 5.700 Punkten und anschließend bis zu 6.200 Punkten. Bei 5.700 Punkten liegt ein bolidenhafter Kreuzwiderstand im Markt. Hier kreuzen die dominante Abwärtstrendlinie und eine formationstechnisch relevante Linie. Bei 5.700 Punkten wäre der DAX zunächst wieder ein Short. Die Wahrscheinlichkeit nach unten abprallender Kurse ausgehend von 5.700 Punkten ist aus heutiger Sicht als sehr hoch anzusehen.

Scenario (B) : Der aktuell gültige Kurskorridor liegt zwischen 4.050 und 4.950 Punkten. Es ist der Kurskorridor, der sich seit Oktober etabliert hat. Aufgrund der konvergierenden Begrenzungslinien handelt es sich um ein symmetrisches Dreieck. Solange sich der Index innerhalb der genannten Spanne bewegt, liegt ein volatiler Tradingmarkt vor.

Scenario (C) : Nach wie vor gilt, dass der DAX bei einem Unterschreiten des Unterstützungsniveaus bei 4.000 Punkten ein neues größeres Verkaufssignal ausbilden würde. Unterhalb von 4.000 Punkten dürften die Stops strategisch ausgerichteter Marktakteure liegen. Wenn diese ausgelöst werden, würde dies nochmals einen lauten Knall geben. Es müßte mit einer erheblichen Korrekturausdehnung gerechnet werden. "

Solange der DAX das 4.000er Niveau hält, bin ich vorsichtig optimistisch. Und auch dann, wenn der Index das 4.000er Niveau reißen sollte, muß auf die Möglichkeit von Fehlausbrüchen nach unten hingewiesen werden. Es wäre nicht untypisch, wenn zunächst kurz die Stopps unter 4.000 Punkten abgeholt werden, um den Index dann wieder hochzuziehen. Der DAX steht in Sachen relativer Stärke zwischen DOW Jones und Nasdaq100. Den DOW Jones sehe ich bekanntermaßen bärisch, im Nasdaq100 zeigt sich eine relevante Bodenbildung, die aber noch nicht (!) bestätigt ist.

Verfolgen Sie unbedingt die Wirtschaftsnachrichten. Erst gab es den Shakeout im US Bankensektor und den Untergang des Investmentbankingsektors, nun folgt eine ähnliche Entwicklung bei Unternehmen der Realwirtschaft. Sie haben sicherlich gelesen, dass der Opel-Mutterkonzern General Motors möglicherweise Insolvenz anmelden wird. Solche Ereignisse könnten mit einer größeren Bodenbildung an den Aktienmärkten einhergehen. Können, müssen aber nicht. Das ist auch klar. Der Status quo, - also die Meldungen, die jetzt über die Nachrichtenticker gehen, dürften von den Finanzmärkten aber schon längst eingepreist worden sein -.

Wir handeln den DAX seit Wochen fast ausschließlich kurzfristig, um flexibel auf die Spielchen zwischen Bullen und Bären reagieren zu können. Beachten Sie, dass es sich bei dieser Chartkommentierung um das übergeordnete prognostische Eingrenzen handelt. Mir hat ein aufmerksamer Leser auf meine vorhergehende DAX Analyse geschrieben, dass er wegen meines Biaswechsels seine Puts verkauft und Calls gekauft habe. Hierzu möchte nochmals eindringlich darauf hinweisen, die Analysen sorgfältig zu lesen. Meine Feststellung, dass ich erstmals seit dem Crash 2008 teilweise erhebliche Stabilisierungstendenzen in einigen großen Indizes sehe, ist nicht gleichbedeutend mit "Sofort kaufen".

Herzliche Grüße,

Ihr Harald Weygand

Kursverlauf (oben) seit 1983 (log. Linienchartdarstellung)

Kursverlauf (unten) seit Juli 2008 (log. Kerzendarstellung / 1 Kerze = 1 Tag)

DAX im BIG PICTURE - Startet der neue Bullenmarkt ? - Entscheidendes hat sich getan!

Datum 08.02.2009 - Uhrzeit 16:00

Wird das doch ein größerer Boden im DAX ? Seit Oktober 2008 wird das 4000er Kursniveau von den Bullen (Käufern) und das 5000er Kursniveau von den Bären (Verkäufern) verteidigt. Dies äußert sich darin, dass im Bereich von 4.000 Punkten immer wieder gekauft wird und die Kurse wieder steigen und im 5000er Bereich immer wieder verkauft wird und die Kurse wieder fallen. Insofern eigentlich eine Pattsituation zwischen Bullen und Bären. Und insofern auch kein Wunder, dass uns deutlich divergierende Markteinschätzungen verschiedener Analysten und Marktbeobachter um die Ohren gehauen werden; wobei die Argumentationsführungen beider Lager nachvollziehbar erscheinen.

Hauptargumente der "Bottom Caller" sind das extrem bärische Sentiment und in vielen Sektoren mittlerweile günstigen Bewertungen. Nachdem die Notenbank weltweit Unmengen Liquidität in den Markt gepumpt haben, wird eine Liquiditäts-getriebene Rallye erwartet.

Das Hauptargument der Bären ist desolate Zustand des Bankensektors weltweit und daraus resultierend ein Ausstrahlen in die Realwirtschaft.

Wir erinnern uns ...

1998 geriet der LTCM Hedgefunds in Schieflage. Infolgedessen schnürten einige Investmentbanken ein Rettungspaket, das die Größenordnung mehrere hundert Millionen Dollar umfaßte. Das Problem war gelöst, die Märkte erholten sich wieder. 2007/2008 war nicht ein Hedgefunds betroffen, sondern praktisch die gesamte Bankenlandschaft und auch ein wesentlicher Teil der Hedgefundsbranche. Diesmal agierten Notenbanken weltweit und fluteten den Markt mit Liquidität. Und das Problem ist gelöst ?

Mittels der charttechnischen Analyse werden Trends und Kapitalbewegungen ausgewertet. Im Kursgeschehen spiegeln sich nämlich die Einschätzungen und Aktivitäten aller Marktteilnehmer wider. Es wird ersichtlich, wenn das Bullenlager stärker ist und wenn das Bärenlager. Um es nochmals zu wiederholen. Der Kursverlauf seit Oktober 2008 zeigt eine Patttsituation zwischen Bullen und Bären. Beide Parteien spielen sich das Bällchen immer wieder hin und her.

Wir gehen in der Regel immer mit dem übergeordneten Trend und quetschen einen solchen Trend bis zum bitteren Ende aus. Durch die Stabilisierung der Kursnotierungen im DAX oberhalb der 4.000er Marke seit 2-3 Wochen und durch einige andere wertige Signale, ändere ich mit dieser Analyse meine Einschätzung. Meines Erachtens besteht im DAX die Möglichkeit einer größeren Stabilisierung und Bodenbildung wenn nicht sogar einer temporären (!) Rallye in Richtung 5.700 und 6.200 Punkte. Für eine Rallye müssen allerdings bestimmte Bedingungen erfüllt sein, die ich im Folgenden beschreiben werde.

Unter 5.000-5.100 Punkten hält die Pattsituation an. Um eine Rallye initiieren zu können, muß der DAX über 5.100 Punkte ansteigen können. Solange der Index darunter verharrt, bleibt uns der volatile ständig hin und her fallende Markt erhalten.

Bisher bärisch, ab heute also neutral bis bullisch.

Anbei der Link zur vorhergehenden Analysenserie : DAX - Festhalten! - Das kann nochmal einen echten Schlag geben! - Datum 04.02.2009 - Uhrzeit 01:00

Sie können mir glauben, dass mir ein nervöses Hin und Herwechseln mit Prognosen widerstrebt. Wenn sich jedoch die Argumentationslage ändert, muß schnell gehandelt werden.

Wieso der Meinungswechsel ?

Lesen Sie dazu im Folgenden meinen Gedankengang und welches Potential möglich wird. Unsere EW Leute sehen die ganze Entwicklung übrigens nach wie vor mit großer Skepsis.

DAX aktuell 4.644 Punkte

Werfen Sie einen Blick auf den Kursverlauf des DAX seit März 2008 (1 Kerze = 1 Tag). Wie beschrieben, schraubt sich der DAX in eine symmetrische Dreiecksformation hinein. Die obere Begrenzung weist mittlerweile 3 Auflagepunkte auf und die untere ebenfalls. Die Zahl 3 spielt in der Chartanalyse eine wichtige Rolle. Nach 3 markanten Aufsetzern ist ein Korrekturmuster oftmals final gereift und eine Ausbruchbewegung steht bevor.

Seit Oktober 2008 hat sich im DAX eine symmetrische Dreiecksformation ausgebildet. Der Wochenchart zeigt übrigens einen möglichen Dreichfachboden. Die obere Begrenzung des Dreiecks, die als starker Widerstand wirkt, verläuft derzeit bei ca. 4.950-5.000 Punkten. In diesem Bereich ist der Index eigentlich wieder gedeckelt. In diesem Bereich müßte zumindest kurzfristig wieder mit Gegenwehr der Bären gerechnet werden.

Im Wissensbereich "Charttechnische Analyse" gibt es einen Artikel über symmetrische Dreiecke : Bitte hier klicken.

Das Dreieck im DAX hat seinen dritten unteren Auflagepunkt gesehen. Ich hatte eigentlich einen verkümmerten 3. Auflagepunkt erwartet, einen lediglich angetäuschten 3. Auflagepunkt. Durch den Anstieg vom Freitag ist aber klar, dass wir einen eindeutig markanten Auflagepunkt bekommen. Das wiederum spricht dafür, dass dies zunächst (!) einmal das letzte Tief gewesen sein könnte. Unter anderem diese Erklärung ist die Antwort auf die Frage, die sich viele Leserinnen und Leser stellen mögen, weshalb ich nur wegen eines festen Anstiegs vom Freitag die Seite wechsle.

Eine symmetrische Dreiecksformation in einem übergeordneten Abwärtstrend wie es im DAX der Fall ist, ist normalerweise nicht im Sinne eines Bodens zu werten. Das muß ganz klar konstatiert werden. Symmetrische Dreiecke gelten als Fortsetzungsformationen. Sie setzen den Trend fort, der ihnen vorgelagert ist.

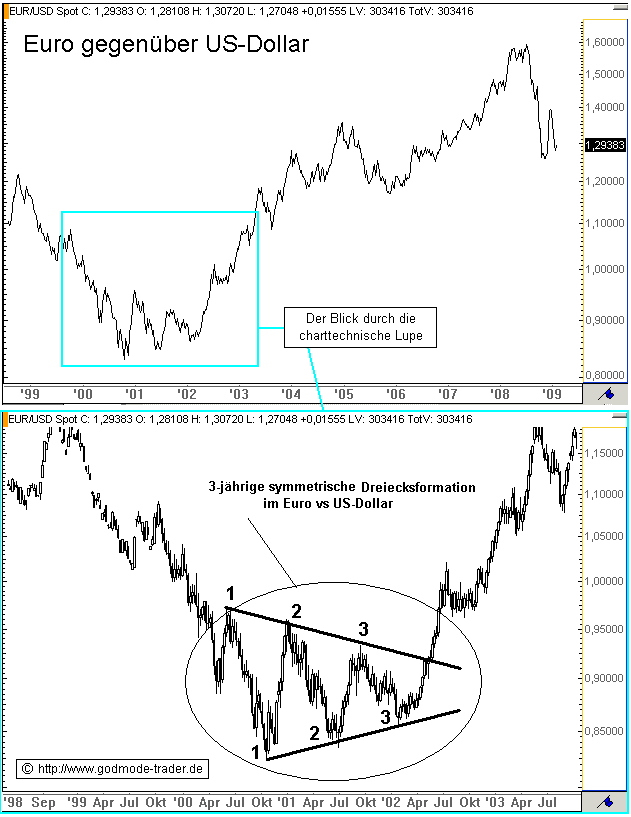

Aber ... es gibt symmetrische Dreiecke durchaus auch als Bodenmuster. Hierzu bietet das Währungsverhältnis Euro gegenüber US-Dollar ein gutes Beispiel.

Schauen Sie sich in der folgenden Chartgrafik den Kursverlauf in den Jahren 2000 bis 2002 an. Nach einer längeren Abwärtsbewegung kam es in diesen Jahren zur Ausbildung eines großen symmetrischen Dreiecks. Eigentlich wie im DAX Abwärtstrend-bestätigend.

Übrigens sieht man auch hier sehr schön die 3er Regel. 3 Auflagepunkte oben und 3 unten. Was folgte, war der eigentlich regelwidrige Ausbruch nach oben. Dieses riesige Korrekturdreieck entpuppte sich als Bodenbidungprozess und leitete einen neuen Bullenmarkt im Euro gegenüber dem US-Dollar ein.

Die Intermarketanalyse liefert seit einer Woche nun ebenfalls entscheidende Argumente für die Bullen. In den USA zeigen immer mehr Sektoren eindeutige Bodenmuster. Inverse SKS Böden zeigen der Internet-, der Chip-, der Telekommunikations-, der Netzwerksektor und demzufolge nun auch der Nasdaq. Noch stärker zeigen sich Biotech- und Wassersektor.

Sie sehen, insbesondere bei den Technologieaktien tut sich etwas. Der Sektor ist weiter als DOW Jones und S&P 500 Index. Warum ? Weil in letzteren der Bankensektor seiner überbordenden Schwäche hineinfunkt, was übrigens auch für den DAX gilt.

Die Intermarketanalyse gibt weitere bullische Argumente. Seit zurückliegender Woche haben wir in den festland-chinesischen Indizes wie in den Shanghai und Shenzhen Indizes charttechnische Böden vorliegen.

Ich werde in den kommenden Stunden eine umfassende Finanzmarktanalyse veröffentlichen, in der ich auf die einzelnen Sektoren und Regionen eingehen werde.

DAX aktuell 4.644 Punkte.

Im Anschluß an den Crash von September 2008 hat sich im DAX beschriebene symmetrische Korrekturdreiecks ausgebildet, das wie beschrieben eigentlich Abwärtstrend-bestätigend gewertet werden muß. Die Intermarketanalyse und die Analyse des vorliegenden Dreiecks lassen aber die Möglichkeit zu, dass dieses Dreieck sich als Bodenmuster entpuppen könnte.

Das Kursgeschehen kann wie folgt filetiert werden.

Scenario (A) : Steigt der DAX auf Wochenschlußkursbasis über 5.000 Punkte an, generiert dies ein mittelfristiges Kaufsignal mit Kurszielen von 5.350 Punkten, 5.700 Punkten und anschließend bis zu 6.200 Punkten. Bei 5.700 Punkten liegt ein bolidenhafter Kreuzwiderstand im Markt. Hier kreuzen die dominante Abwärtstrendlinie und eine formationstechnisch relevante Linie. Bei 5.700 Punkten wäre der DAX zunächst wieder ein Short. Die Wahrscheinlichkeit nach unten abprallender Kurse ausgehend von 5.700 Punkten ist aus heutiger Sicht als sehr hoch anzusehen.

Scenario (B) : Der aktuell gültige Kurskorridor liegt zwischen 4.050 und 4.950 Punkten. Es ist der Kurskorridor, der sich seit Oktober etabliert hat. Aufgrund der konvergierenden Begrenzungslinien handelt es sich um ein symmetrisches Dreieck. Solange sich der Index innerhalb der genannten Spanne bewegt, liegt ein volatiler Tradingmarkt vor.

Scenario (C) : Nach wie vor gilt, dass der DAX bei einem Unterschreiten des Unterstützungsniveaus bei 4.000 Punkten ein neues größeres Verkaufssignal ausbilden würde. Unterhalb von 4.000 Punkten dürften die Stops strategisch ausgerichteter Marktakteure liegen. Wenn diese ausgelöst werden, würde dies nochmals einen lauten Knall geben. Es müßte mit einer erheblichen Korrekturausdehnung gerechnet werden.

Wie eingangs erwähnt, richtet man sich laut Charttechnik nicht gegen übergeordnete Trendrichtungen. Im DAX liegt übergeordnet seit 2008 nach wie vor ein Abwärtstrend vor. Die Auswertung der Konsistenz des symmetrischen Korrekturdreiecks und der Signalcocktail der Intermarketanalyse gibt seit zurückliegender Woche aber wichtige Hinweise darauf, dass der Markt die Bereitschaft für eine erhebliche Kursreaktion nach oben mitbringt. Wie die Kollegen vom Trading bei uns bereits mehrfach schrieben, liegt nun die eigentliche Herausforderung darin, die Analyse in einen konkreten Tradingplan umzusetzen. Wo kann ich einsteigen ? Soll ich in bereits aniehende Notierungen long gehen ? Wie weit muß ich meine Stops platzieren ? Liegen überhaupt sinnvolle Chance/Risiko Profile vor ?

Hierzu verweise ich auf die Tradingservices mit Depots von GodmodeTrader.de, die von unseren professionellen Händlern geleitet werden. Bitte hier klicken.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Kursverlauf (oben) seit 1983 (log. Linienchartdarstellung)

Kursverlauf (unten) seit Juni 2008 (log. Kerzendarstellung / 1 Kerze = 1 Tag)

Nachfolgend der Link zur umfassenden vorhergehenden charttechnischen Kommentierung des DAX

DAX - Festhalten! - Das kann nochmal einen echten Schlag geben!

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.