DAX, DOW Jones, Nasdaq - Ideale Shortsellingmöglichkeiten ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

Erwähnte Instrumente

Spannende Situation in den Indizes. Auf der einen Seite imponieren Indizes wie der DOW Jones Transportation Index, der Amex Biotech Index und Rohstoff- bzw. Energie-Indizes wie der Amex Oil Index und Oil Service Sector Index durch technische Stärke, auf der anderen Seite zeigen die Bankindizes in Gestalt des PHLX Bank Index und S&P Bank Index noch immer keine wirklich durchschlagenden Stabilisierungstendenzen.

Die marktbreiten Indizes wie DAX, Eurostoxx50, DOW Jones, S&P 500 Index und Nasdaq notieren nun unterhalb starker charttechnischer Widerstandsniveaus. Die Kurserholungen der vergangenen Wochen in den Indizes werden von uns nach wie vor im Sinne von Bärenmarktrallyes gewertet. Es handelt sich also um Kurserholungsphasen im Rahmen neuer mittelfristiger Abwärtstrends seit Mitte 2007 bzw. Anfang 2008. Wobei 3 Wochen Kursanstieg kann man lediglich als Ansatz einer Bärenmarktrallye bezeichnen. Eine echte Bärenmarktrallye würde durchaus monatelang andauern können.

An den beschriebenen Widerständen dürften die Indizes nach unten abprallen. Es besteht auch die Möglichkeit, dass die mehrwöchigen Kurserholungen komplett wieder abgebrochen werden. Ganz unten können Sie auf unsere derzeit BIAS-führenden Analysen weiterblättern. Wir rechnen immer noch mit der Ausbildung neuer Tiefs.

Sie sehen, aller Voraussicht nach bleiben die Märkte turbulent.

Schauen Sie sich den beigefügten Videobeitrag an. Die Widerstände und deren Bedeutung werden genau erklärt.

Der DAX hat seine maßgeblichen Widerstände bei 7.040-7.080 Punkten und 7.190-7.200 Punkten.

Der DOW Jones ist bei 12.724 und 12.820 Punkten sowie bei 13.000 Punkten gedeckelt.

Bei 1.406-1.414 Punkten hat der S&P 500 Index einen starken Widerstandsbereich.

Und der Nasdaq100 steht direkt unterhalb eines Kreuzwiderstands bei 1.900 Punkten.

Die mehrwöchigen Kurserholungen treffen also auf starke Widerstände. Die Vorgehensweise als aktiver Marktteilnehmer sieht so aus, dass man entweder diese Widerstände shortet (leerverkauft) und auf fallende Kurse spekuliert. Oder aber, wenn man eine bullische Grundhaltung hat, wartet mögliche Ausbruchbewegungen über besagte Widerstände ab und versucht diese Ausbrüche dann zu kaufen.

Ein Anstieg bzw. Ausbruch über solche Widerstände wäre dahingehend zu interpretieren, dass kurzfristig die Bären in die Defensive geraten und die Bullen wieder (temporär) die Oberhand gewinnen.

Abschließend der Link zu folgendem Kommentar : Diese Sektoren steigen ...

Herzliche Grüße,

Ihr Harald Weygand

DAX, DOW Jones, S&P 500 Index - Endlich Bärenmarktrallyes am Start! - Finale Böden wahrscheinlich aber nicht!

Finanzmarktanalyse vom 22.03.08 - 00:00 Uhr

Seit Beginn 2008 korrigieren die Märkte deutlich. Die Stimmung der Marktteilnehmer ist am Tiefpunkt angekommen. Resignation macht sich bereits breit. Gleichzeitig lassen sich aber temporäre (!) Bodenbildungstendenzen in den Indizes erkennen.

Es ist schwierig in einer solchen emotionalen Situation noch an eine mögliche Bärenmarktrallye zu glauben. Der Markt ist zunächst einmal ausgeräuchert. Aber genau aus solchen Sentiments können sich Kurserholungsphasen entwickeln. Es muß auch festgehalten werden: Wenn die Märkte jetzt nicht anspringen, dann wird es auf mittelfristige Sicht ganz düster! Letzteres ist kein Argument für eine temporäre Kurserholung an den Aktienmärkten, es ist lediglich eine Feststellung.

Grundtenor unserer aktuellen Chartanalysen der Aktienmärkte ist der, dass wir mehrwöchige Bärenmarktrallyes für wahrscheinlich erachten, anschließend aber mit Korrekturausdehnungen rechnen. Korrekturausdehnungen, die neue Tiefs in den Indizes mit sich bringen sollten.

Aber eines soll ebenfalls unterstrichen werden. Die Möglichkeit einer Bodenbildung gilt es nicht auszuschließen. Sie wissen, wie verrückt sich Märkte verhalten können. WENN also eine Bärenmarktrallye anlaufen sollte (wer weiß, ob sie überhaupt kommt) und WENN sich diese dann weiter als erwartet nach oben ausdehnen sollte, DANN würden wir bzw. müßten wir selbstverständlich entsprechend dieser Signallage aus der Bärenmarktrallyeprognose eine Bodenprognose kontruieren.

Lesen Sie selbst, was die Charts derzeit sagen ...

Fast punktgenau haben die Marktteilnehmer in der zurückliegenden Woche die Unterstützung bei 6.160 Punkten im DAX zu Käufen genutzt. Die Tatsache, dass bei 6.167 Punkten lediglich 7 Punkte über der 6.160er Unterstützung wieder Nachfrageüberhang in den Markt kam, spricht Bände. Es zeigt einmal mehr auf, dass sich mittels charttechnischer Analyse im kurz- und mittelfristigen Zeitfenster erstaunlich präzise potenzielle Wendepunkte benennen lassen.

Übrigens im Verlauf des Wochenendes werden wir unsere Chartanalysen zu den einzelnen Rohstoffen aktualisieren.

Konsolidierungen hatten wir erwartet, aber keine SELL Offs wie bei Silber oder den Soft Commodities. Der Rohstoffsektor muß jetzt ganz genau ausgewertet werden, um nicht in einen möglichen Fake hineinzulaufen.

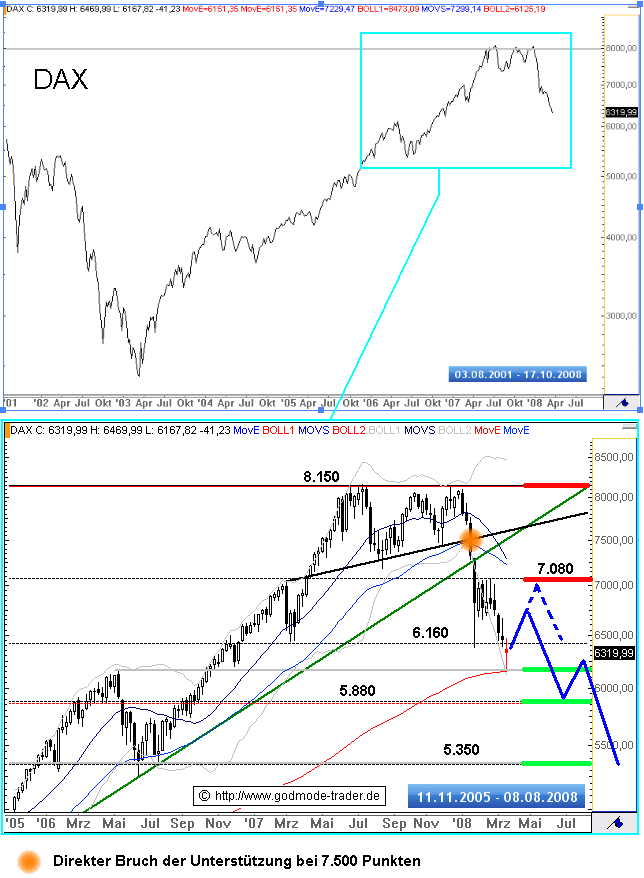

DAX WKN: 846900 ISIN: DE0008469008

Kursstand: 6.319 Punkte

Rückblick: Seit Beginn dieses Jahres korrigiert der DAX. Bis 7.500 Punkten wurden die Kursabschläge von uns als Konsolidierung im Rahmen des übergeordneten Aufwärtstrends seit 2003 klassifiziert. Nach dem direkten Bruch der Kreuzunterstützung bei 7.500 Punkten war klar, dass die Musik kippt. Der Bruch der Unterstützung bei 7.500 Punkten war maßgeblich für unsere übergeordnete Einschätzung des Kursgeschehens. Direkt mit dem Bruch der 7.500er Marke drehten wir unsere Einschätzung auf bärisch.

Eigentlich bemerkenswert, daß die Kursbewegungen von lediglich 1-2 Handelstagen so entscheidend für die Prognose mittel-, sogar langfristiger Trends sein können.

Ich reite auf dieser Marke von 7.500 Punkten herum, aber sie stellt sich auch oder gerade im Nachinein als die entscheidende Schaltstelle, als Dreh- und Angelpunkt, für die nun vorliegende nach unten gerichtete Trendrichtung dar. Als Charttechniker gilt es im Rahmen übergeordneter Aufwärtstrends das Grundrauschen zwischengeschalteter Konsolidierungen auszublenden. Bis 7.500 Punkte Anfang dieses Jahres lag also Grundrauschen vor, bis dahin baute sich auf Sicht mehrerer Monate Druck nach oben auf, bis dahin war der Bullenmarkt im DAX intakt.

Im Februar konnte der Index in einer Range zwischen 6.650-7.000 Punkten seitwärts konsolidieren, eine Bärenmarktrallye ausgehend von diesem Niveau gelang jedoch nicht. Eine Bärenmarktrallye hatte ich erwartet. Eine solche hatte ich in den Prognosen angekündigt sogar ohne Angabe von Bedingungen. Die Bärenmarktrallye blieb aus, der Markt korrigierte direkt weiter. Die Einschätzung einer Bärenmarktrallye war schlichtweg falsch.

In der nun zurückliegenden Woche konnte der DAX auf der benannten zentralen Unterstützung bei 6.160 Punkten nach oben abprallen. Bei 6.130-6.160 Punkten liegt eine Unterstützungsniveau, das sich aus einer wichtigen horizontalen Trendlinie und der exp. GDL 200 (EMA200) zusammensetzt. Insofern wieder eine deutlich erhöhte Wahrscheinlichkeit, dass der DAX ausgehend von der Unterstützung nach oben abprallen kann, eine deutlich erhöhte Wahrscheinlichkeit, dass sich ein Nachfrageüberhang entwickeln kann. Ich habe bereits darauf hingewiesen, dass sehr viele Charttechniker diese 6.160er Unterstützung sehen und in ihrer Bedeutung ähnlich werten. Das wiederum sollte zur Vorsicht mahnen. Charttechnisch ausgerichtete Marktakteure positionieren sich hier also long, sie kaufen, und sie warten anschließend auf Anschlußkäufe. Wenn Anschlußkäufe ausbleiben, leitet dies eine verstärkte Verkaufslawine ein, weil eben diese charttechnisch ausgerichteten nicht selten auch tradingorientierten Marktakteure, wieder aus ihren Positionen gehen.

Bei 5.880 Punkten liegt ein Fibonacci Retracement Supportcluster, also eine Unterstützung, die sich ausschließlich über eine Reihe von Fibo Retracements darstellt. Anschließend wartet bei 5.350 Punkten eine weitere sehr starke Unterstützung. Bei 5.350 Punkten verläuft eine sehr wichtige horizontale Unterstützung, die von unten und oben mehrfach bestätigt worden ist. Bei 5.350 Punkten liegt außerdem das 61,8% Fibonacci Retracement der Aufwärtsbewegung seit August 2004.

Charttechnischer Ausblick: Der DAX befindet sich seit Anfang 2008 in einer intakten Abwärtsbewegung. Und dieser Trend, es ist ein Abwärtstrend, ist nach wie vor "unser Freund". Allerdings konnte der DAX in dieser Woche auf der mehrfach benannten zentralen Unterstützung bei 6.160 Punkten nach oben abprallen und eine bullische Reversalkerze im Wochenchartintervall absetzen. Im Rahmen des Bärenmarkts seit Anfang 2008 besteht die Möglichkeit einer Bärenmarktrallye, also einer temporären Kurserholung. Den DAX kan diese Bärenmarktrallye bis 6.700 und anschließend möglicherweise sogar in Richtung 7.000 Punkte führen. Bei 7.080 Punkten ist aber erstmal der Deckel drauf.

Die Wahrscheinlichkeit einer Ausdehnung des jungen Bärenmarkts mit Ausbildung neuer Tief ist (leider) hoch. Bei 5.800 und 5.350 Punkten liegen die nächsten relevanten starken Unterstützungsniveaus, die Gegenbewegungen bzw. Bärenmarktrallyes initiieren können. Im Bereich der beiden genannten Unterstützungen ist der DAX ebenso ein charttechnisches Trading BUY wie er es auf der 6.160er Unterstützung war und ist. Insbesondere die Marke von 5.350 Punkten ist hervorzuheben. Es handelt sich um eine der stärksten Unterstützungstypen, die die charttechnische Analyse kennt.

Chart 1: Linienchart seit August 2001 als Übersichtsdarstellung.

Chart 2: Wochenchart (1 Kerze = 1 Woche) seit 11.11.2005.

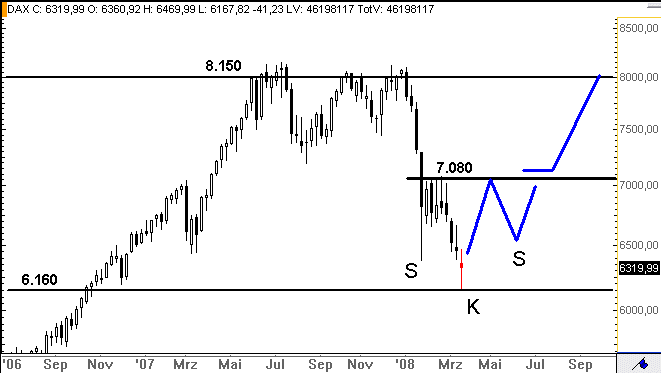

Chart 3: Wochenchart (1 Kerze = 1 Woche) seit August 2006.

Gerade als Charttechniker gilt es sehr flexibel im Denken zu sein. Deshalb sollte man die Möglichkeit eines Bodenbildungsprozesses auf der Unterstützung von 6.160 Punkten nicht ausschließen. In der beigefügten dritten Chartgrafik habe ich eine mögliche Variante eines Bodenbildungsprozesses skizziert. Die Variante einer SKS Bodenformation. Voraussetzung dafür, dass eine solche Variante weiter gedacht werden kann, wäre eine Bärenmarktrallye in den kommenden Wochen bis in den 7.000 Punktebereich. Anschließend müßte eine von 7.000 Punkten ausgehende Konsolidierung genau beobachtet werden. Wichtig wäre die Ausbildung eines markanten zyklischen Tiefs oberhalb des Kopfes bei 6.160.

Dieses Scenario eines Bodenbildungsprozesses sehe ich zwar als wenig wahrscheinlich an, dennoch sei es an dieser Stelle schon einmal vorgestellt.

Sie sehen, dass seit Beginn dieses Jahres die Märkte schwieriger zu handeln sind. Wir Charttechniker sagen auch "Der Markt bewegt sich in einem Tradingmarkt". Value Investoren kaufen sich auf Sicht mehrerer Jahre in fundamental starke Aktientitel ein. Und zwar sukzessive, dann wenn der DAX auf 6.160, 5.880 und 5.350 Punkten steht. Für Investoren bieten solche starken Korrekturphasen beste Kaufgelegenheiten. Sie kaufen dann, wenn niemand mehr Aktien besitzen will. Value Investoren sind allerdings bereit mit ihren Positionen teilweise sehr hohe Buchverluste anlaufen zu lassen. Value Investoren müssen sich auf ihre fundamentale Einschätzung 100% verlassen können.

Tradingorientierte Marktakteure halten sich an der Seitenlinie auf und steigen in charttechnisch relevanten Marken lediglich kurzfristig punktuell in den Markt ein. In diesem Zusammenhang möchte ich auf unseren kostenpflichtigen PREMIUM-Bereich verweisen. Insbesondere 2 Tradingpakete möchte ich hervorheben. Zum einen den Godmode CFD Trader, in dem Aktien gehebelt gehandelt werden und zum anderen der Godmode OS/Knock Out Trader, in dem Hebelzertikate gehandelt werden. Ich stelle gerade diese beiden Tradingpakete vor, weil die beiden zuständigen Headtrader mit ihren Trades wirklich ein Feuerwerk abgefackelt haben.

Anbei der Link zum Godmode CFD Trader : http://www.godmode-trader.de/premium/cfdtrader/

Das Depot bewegt sich trotz oder gerade des deutlich korrigierenden Aktienmarkts nahe Allzeithoch. Es wird long und short gehandelt. Das heißt, dass auch an fallenden Kursnotierungen partizipiert werden kann. Im Godmode CFD Trader werden vornehmlich Aktien gehandelt. Sie können diese Aktien direkt kaufen oder aber sie handeln die Aktie gehebelt mit CFDs. Sie können sich vorstellen, dass wir in diesem Tradingservice deutlich "mehr" bieten als hier im kostenfreien Bereich von GodmodeTrader.de Meine Empfehlung. Melden Sie sich einfach für einen kostenlosen zweiwöchigen Test an. Innerhalb dieser Testphase können Sie dann sehen, ob wir Sie angemessen durch die turbulente Marktphase hindurchbugsieren.

Anbei der Link zum Godmode OS/Knock Out Trader : http://www.godmode-trader.de/premium/knockout/

Sie handeln den DAX, den DAX und nochmals den DAX ? Sie handeln den Index darüberhinaus gerne gehebelt mit Hebelzertifikaten oder Optionsscheinen ? Dann sind Sie hier richtig. Im Godmode OS/Knock Trader werden 2 Depots geführt. Der Index wird täglich getradet. Auch hier meine Empfehlung. Testen Sie kostenlos für 2 Wochen. Dann werden Sie sehen, ob Sie bereit sind für diese Tradingservices eine monatliche Abo-Gebühr zu bezahlen. Eigentlich eine einfache Rechnung. Verdienen Sie durch die Tradingservices angemessen, weil wir Ihnen die richtigen Signale geliefert haben, dann dürfte Ihre Entscheidung einfach zu treffen sein.

Soweit, so gut. Schauen wir, ob die Märkte die Gelegenheit am Schopfe packen und in den kommenden Wochen eine Bärenmarktrallye etablieren können. Das Stimmungsbild der Anleger dürfte sich durch eine solche Phase der Kurserholungen wieder deutlich aufhellen können.

Herzlichst,

Ihr Harald Weygand

DOW Jones und S&P 500 Index - Kleine Bärenmarktrallye JA, echter Boden NEIN!

Die US Notenbank greift dem US Bankensektor durch unterschiedlichste Maßnahmen, die alle letztenendes das Bereitstellen von Liquidität bedeuten, massiv unter die Arme. Dass die Situation brisant ist, wird auch dadurch ersichtlich, dass die Problematik der Inflationsentwicklung und eines immer stärker abwertenden US-Dollars in den Hintergrund gerückt zu sein scheint.

Im Rahmen des bisherigen Verlaufs der Kreditkrise hat es die fünftgrößte US Investmentbank erwischt: Bear Stearns. Es gibt sie nicht mehr. Für symbolische 2 $ pro Aktie wird das Traditionshaus vom Konkurrenten J.P. Morgan übernommen.

Die Bekanntgabe der Quartalszahlen durch Goldman Sachs und Lehman Brothers hat gestern unter US Bankaktien zu einem Short Squeeze geführt.

Erste Auswertungen zeigen, dass gestern insbesondere die Aktien mit hoher Short Interest Rate gestiegen sind. Aktien also, die stark geshortet werden. Ein Short Squeeze als Basis schließt natürlich einen Boden nicht aus.

Dennoch. Mich überzeugt das gesamte Kursgeschehen seit Mitte 2007 nicht. Ich hatte zwischenzeitlich den Start einer umfassenden Bärenmarktrallye erwartet. Sie kam nicht. Mit dieser Prognose lag ich also falsch. Um die Möglichkeit eines baldigen echten Bodens zu erhalten, hätte diese Rallye aber recht schnell einsetzen müssen. Das Ausbleiben von tendenziell V-Bottom-artigen Erholungen hat die Chance auf echte Bodenbildung deutlich geschmälert. Ein V-Bottom hätte nämlich ein Anlegerverhalten schneller und hoher Kaufbereitschaft angezeigt.

Unten habe ich übrigens die BIAS-führende Analyse vom 07.01.2008 als Kopie angehängt. Bei einem Kursstand von 12.800 im DOW Jones und 1.411 Punkte im S&P 500 Index wechselten wir zu Beginn 2008 unser mehrjährig bullisches BIAS für die beiden Indizes auf bärisch.

Ich veröffentliche meine Analysen zu Informationszwecken. Lassen Sie sich nicht von irgendwelchen geplanten Transaktionen abhalten. Meine Einschätzung, meine Meinung ist eine von vielen.

Viele von mir geschätzte Value Investoren sind seit geraumer Zeit auf Schnäppchenjagt. Allerdings sollte hinzugefügt werden, dass ein Value Investor in der Regel einen konsequent langfristigen Anlagehorizont hat. Und diesen langfristigen Horizont gilt es dann auch einzuhalten. Und noch eine Anmerkung sei mir gestattet. Es macht keinen Sinn, voller Begeisterung fundamental starke Aktientitel einzukaufen, weil sie sich halbiert haben, um sie dann mit hohem Verlust wieder abzustoßen, wenn sie nochmals um 50 % fallen sollten.

Am Samstag war ich als Referent auf einer großen Börsenveranstaltung in Frankfurt eingeladen. Geldanlage 2008. Das Gros der Referenten war dem Lager der Value Investoren zuzurechnen. Ihr Rat an die Zuhörer war unter anderem der, gute solide Aktientitel aus dem Bankensektor zu akkumulieren. Die Betonung liegt auf solide. Ihr Credo, Rohstoffe eher meiden (außer Gold), China eher meiden, Derivate her meiden. Übrigens war dies eine Veranstaltung, die sich m.E. für die Besucher absolut gelohnt hat. Seriöse Referenten und wirklich durch die Bank außerordentlich wertige Vorträge.

Kommen wir ganz konkret zur Einschätzung des Marktgeschehens.

Eine kleine Bärenmarktrallye halte ich für möglich. Der DOW Jones könnte in Richtung 12.770 Punkte und der S&P 500 Index in Richtung 1.400 Punkte ansteigen. Wer meine Analysen schon länger liest, weiß, dass ich mit der Formulierung "in Richtung" eine gewisse Vorsicht ausdrücke. "In Richtung" heißt soviel wie "Ich bin mir nicht sicher, ob die Ziele erreicht werden können".

Die Ausbildung eines echten Bodens auf dem aktuellen Kursniveau halte ich für unwahrscheinlich. Im Verlauf dieses Jahres erwarte ich eine Korrekturausdehnung. Die Gefahr der Ausbildung neuer Tiefs ist groß.

Mit dieser Einschätzung richte ich mich gegen das Saisonalitätsmuster, dass der Markt ab März nach oben laufen müßte und ich richte mich möglicherweise sogar gegen das Zyklikmuster, wonach 08er Jahre einer Dekade positive Aktienjahre sind. Außerdem richte ich mich damit gegen die Prognosen der Mehrheit charttechnischer Analysten.

Aber keine Sorge. Ich habe einen Hedge im Gepäck. Sollte der DOW Jones wider mein Erwarten auf Monatsschlußkurs über 13.450 und der S&P 500 Index ebenfalls auf Monatsschlußkursbasis über 1.450 Punkte ansteigen können, löst sich meine Skepsis auf und ich wechsel voraussichtlich übergeordnet ins Bullenlager zurück.

Herzliche Grüße,

Ihr Harald Weygand

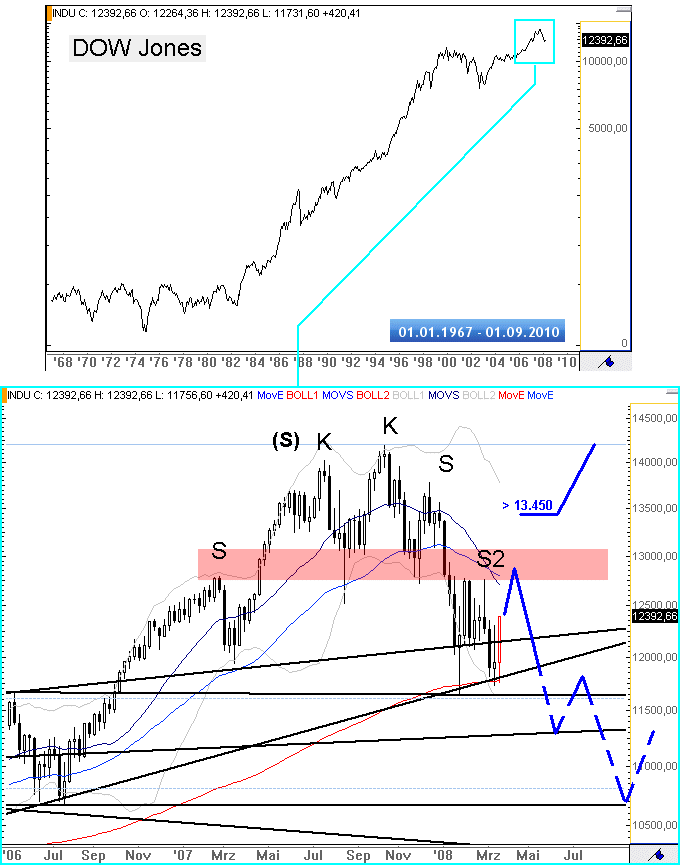

Hier geht es zu den Analysen.DOW Jones aktuell 12.392 Punkte.

Rückblick: Seit Mitte 2007 Ausbildung einer SKS Trendwende. Die verkümmerte rechte Schulter läßt mich das Trendwendemuster als hochgradig klassifizieren. Verkümmerte rechte Schulter heißt soviel wie "Sie haben es eilig gehabt mit den Verkäufen ... Der Verkaufsdruck ist groß". Auf einer Kreuzunterstützung bei ca. 12.000 Punkten bestehend aus der internen Aufwärtstrendlinie seit 2004 und der exp. GDL 200 (EMA200) gibt die US Notenbank Vollgas. Bei dem ersten Auftreffen wurde der Leitzins außerplanmäßig um 75 Basispunkte abgesenkt. Beim zweiten Auflagepunkt wandte man sich mit einer Liquiditätsspritze von 200 Milliarden US Dollar an den Markt. Das kann kein Zufall sein. Sehr wohl stützt die US Notenbank FED mit ihren Maßnahmen auch den Aktienmarkt; nämlich an ganz entscheidender charttechnischer Stelle.

Ich frage mich, was passiert, wenn der DOW Jones nun nach größerer oder kleinerer Erholung unter 12.000 Punkte abrutscht und neue Tiefs ausbildet. Ist die FED dann gescheitert ? Welche Reserven hat sie dann noch zur Verfügung. Ich habe unlängst gelesen, dass sie bis dato die Hälfte des ihr zur Verfügung stehenden Kapitals bereits aufgebraucht habe. Und was würden weitergehende Maßnahmen für die Entwicklung der US Währung bedeuten ? Außerdem sei die Frage gestattet, was passieren würde, wenn eine weitere US Großbank das zeitliche segnen würde. Dieser Vertrauensverlust darf nicht eintreten! Die FED darf und kann nicht scheitern. Sie muß das jetzt bis zum bitteren Ende durchziehen. Bernanke ist nicht zu beneiden.

Zurück zur Charttechnik. Auf der 12.000er Unterstützung besteht die Chance auf Ausbildung eines breitbasigen Doppelbodens. Doppelböden mit dieser Morphologie sind in der Regel hochvalide. Allerdings trifft dieser Doppelboden auf ein breites Widerstandsbollwerk zwischen 12.700 und 13.000 Punkten. Dieser Widerstandsbereich ist als sehr stark einzustufen. Ein V-Bottom gegen diesen Widerstandsbereich hätte mehr Erfolgschancen gehabt, den Index durch besagten Widerstandsbereich hindurchzukatapultieren. Die zeitliche Komponente hat meines Erachtens jetzt gegen die Bullen gearbeitet.

Charttechnischer Ausblick: Kurzfristig besteht die Chance auf eine kleine Bärenmarktrallye im DOW Jones. Diese kann bis 12.700-12.800 Punkte verlaufen. Im Bereich zwischen 12.700 und 13.000 Punkten dürfte sich die Erholung aber festfahren. Anschließend besteht die Gefahr einer Korrekturausdehnung, einer Ausweitung des Bärenmarkts. Neue Tiefs könnten dann bei 11.280 und 10.670 Punkten ausgebildet werden. Bei 11.280 Punkten verläuft eine relevante mehrjährige Fächerlinie, die als Unterstützung fungiert. Und bei 10.670 Punkten ist die Hauptvariante der Nackenlinie einer riesigen mehrjährigen inversen SKS Bodenformation lokalisiert, die als sehr starke Unterstützung wirkt. Bei 11.280 und bei 10.670 Punkten liegen also starke Haltebereiche im Markt. Sofern diese Bereiche touchiert werden sollten, wäre die Wahrscheinlichkeit für Trendwenden nach oben stark erhöht.

Sollte der DOW Jones wider mein Erwarten über 13.450 Punkte auf Monatsschlußkursbasis ansteigen können, würde das von mir als ein Kaufsignal interpretiert werden. Über 13.450 Punkten steigt die Wahrscheinlichkeit schlagartig, drastisch an, dass die Korrektur beendet sein könnte. Über 13.450 Punkte könnte der Markt aufatmen. Über 13.450 Punkten wäre der Index wieder nahe an einem neuen großen mittel- bis langfristigen Kaufsignal dran.

Kursverlauf (oben) seit 1967 (log. Linienchartdarstellung)

Kursverlauf (unten) seit Mai 2006 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

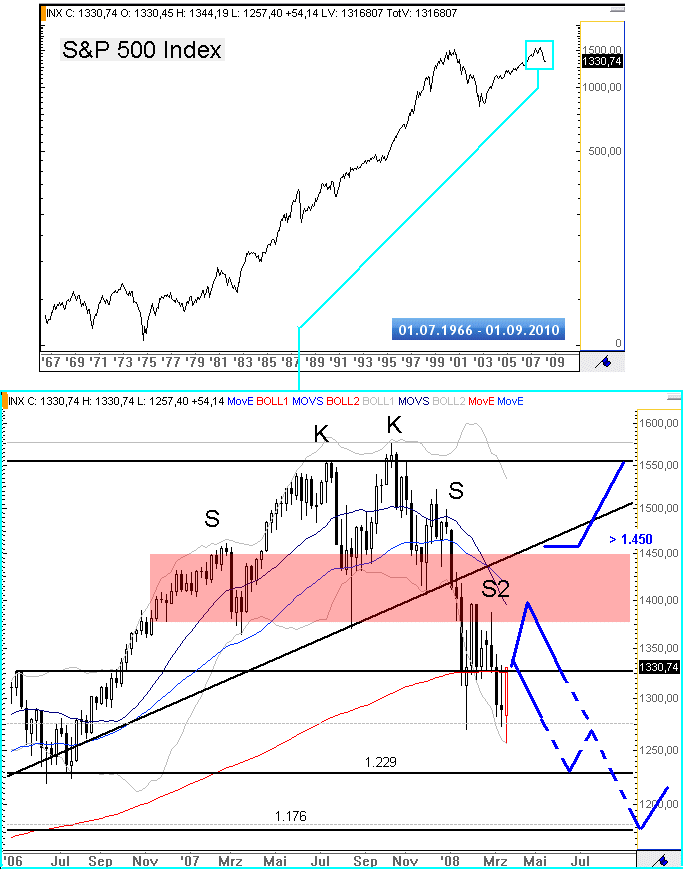

S&P 500 Index aktuell 1.330 Punkte

Rückblick: Auch im S&P 500 Index sieht man seit Mitte 2007 eine SKS Trendwendeformation. Genaugenommen handelt es sich aber um eine SKKS Formation, die ihren Ursprung bereits im November 2006 hat. Der S&P 500 Index versucht sich ebenfalls wie der DOW Jones auf einer wichtigen Unterstützung mit einem Bodenbildungsprozess. Nämlich auf einem wichtigen langfristigen Retracement-Support bei 1.280 Punkten. Bei 1.380-1.450 Punkten liegt der breite Widerstandsbereich vom S&P 500 Index, der dem des DOW Jones von 12.700-13.000 Punkten analog ist.

Charttechnischer Ausblick: Kurzfristig kann der Index bis ca. 1.400, vielleicht sogar bis 1.430 Punkte ansteigen. In dem Widerstandsbereich von 1.400 - 1.450 Punkten dürfte die Aufwärtsdynamik aber wieder leerlaufen. Derzeit gehe ich nicht davon aus, dass der Index dort hindurchkommt. Aus heutiger Sicht sehe ich die Gefahr einer Korrekturausdehnung bis 1.229 und anschließend sogar 1.176 Punkte. Bei 1.229 und 1.176 Punkten liegen wichtige horizontale Unterstützungsniveaus. Sollte der S&P 500 Index auf diese Niveaus abfallen, wäre die Wahrscheinlichkeit stark erhöht, dass er auf den Niveaus relevant nach oben abprallt. Im Bereich beider Unterstützungen besteht die Möglichkeit ausgedehnter Bodenbildungsprozesse.

Steigt der S&P 500 Index in den kommenden Wochen und Monaten wider mein Erwarten über 1.450 Punkte auf Monatsschlußkursbasis, werte ich das voraussichtlich als neues Kaufsignal. Über 1.450 Punkte auf Monatsschlußkursbasis würde ich wieder übergeordnet bullisch werden.

Das Kursniveau von 1.560 Punkten stellt im S&P 500 Index einen so genannten High Probability Punkt dar. Wenn dem Index in den kommenden Monaten oder Jahren der signifikante Anstieg über 1.560 Punkte gelingt, ist dies mit sehr hoher Wahrscheinlichkeit als ein mehrjähriges (!) starkes (!) Kaufsignal zu werten. Ein Ansteigen über 1.560 Punkte würde nicht nur die Ausbildung eines neuen Allzeithochs bedeuten. Das wäre zu einfach. Nein. Über 1.560 Punkten wird ein starkes formationstechnisches Kaufsignal ausgelöst.

Bis dahin ist aber noch Zeit. Bis dahin muß der Markt zunächst die jetzige Bewährungsprobe bestehen und meistern.

Kursverlauf (oben) seit 1966 (log. Linienchartdarstellung)

Kursverlauf (unten) seit Mai 2006 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.