DAX - Angeschossen wie eine Wildsau

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Marktturbulenzen sind Ausdruck der noch immer nicht gelösten Staatsverschuldungskrise in Europa. Die Risikoprämien für italienische und französische Staatsanleihen gehen durch die Decke, die Leitindizes beider Volkswirtschaften kollabieren regelrecht. Stressindikatoren zeigen eine zunehmende Panikstimmung am Markt an. Irgendwoher kennen wir Anleger diese Situation. Genau, es war die hochvolatile Marktphase, als Lehman Brothers insolvent ging.

Warren Buffett kündigt heute an, dass er sich mit 5 Mrd. $ in der Banc of America (BAC) engagieren werde. Er hätte die Aktie deutlich günstiger bekommen können. An seiner Aktion läßt sich meines Erachtens ablesen, wie ernst er die Lage einschätzen muß. Unlängst äußerte er sich darüberhinaus erneut dahingehend, dass Amerikas Superreiche höhere Abgaben leisten sollten, um der Nation wirtschaftlich zu helfen. Wir dürfen nicht vergessen, dass Buffetts Investmentgesellschaft Berkshire Hathaway sehr stark im Versicherungs- und Bankensektor investiert ist. Wenn die Banc of America nicht über die Runden kommen sollte, würde dies Buffetts Investments durchaus exitenziell treffen. Machen wir uns da mal nichts vor. Die Lage ist ernst!

Der Markt fordert eine Lösung der Verschuldungskrise. Während bei Ausbruch der Finanzkrise 2007/2008 vor allem die US Regierung unter Finanzminister Hank Paulson und die US Notenbank FED gefordert waren, hat man in der aktuellen Situation das Gefühl, dass die Lösung des Problems alleine bei Wolfgang Schäuble und Kanzlerin Merkel liegt. Ein historischer Moment.

Anbei als Kopie der Finanzmarktanalyse vom 21.08.2011. Jedes Wochenende, - meist sonntags -, erscheint diese Analyse auf GodmodeTrader.de

KW34: DAX,DowJones,Nasdaq100 - Sell Off war erst der Anfang

21.08.2011, 22:00 Uhr

Als bärisch ausgerichteter Trader läßt es sich angesichts der kurzfristig massiv überverkauften Kursnotierungen nur schwer forciert weiter fallende Kurse prognostizieren. Nur ungern möchte man bei Einsetzen einer wuchtigen Bärenmarktrally als Kontraindikator herumgereicht werden. Mit dieser Finanzmarktanalyse möchte ich allerdings dennoch die übergeordnet bärische Prognose bestätigen und sogar noch erheblich weiter nach unten anpassen.

Meines Erachtens ist der Abverkauf seit Anfang August erst der Anfang eines neuen Bärenmarkts. Meines Erachtens liegen die Volkswirte, die seit Tagen darauf hinweisen, dass der Markt übertreibe und falsch liege, - es werde keine Rezession geben -, falsch. So wie Volkswirte an größeren oberen Wendepunkte eigentlich meistens falsch liegen. Die nächsten Monate und möglicherweise sogar Jahre dürften durch Sparzwänge in Europa und den USA gekennzeichnet sein. So wie es aussieht, erwartet uns nochnmals ein echter deflationärer Schock.

Quasi als Hedge möchte ich darauf hinweisen, dass jederzeit eine Bärenmarktrally einsetzen kann. Denn Beginn einer solchen läßt sich derzeit aber nicht im Rahmen meiner obligatorischen Finanzmarktanalyse, die immer am Wochenende erscheint, sondieren. Vielmehr verweise ich auf die begleitenden Analysen, die während der Woche erscheinen.

Ich wünsche Ihnen viel Spaß und Freude beim Lesen der Finanzmarktanalse vom 21.08.2011

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Einleiten möchte ich die aktuelle Finanzmarktanalyse mit 3 großen Signalgebern, die einen größeren Bärenmarkt erwarten lassen. Viele Leserinnen und Leser, kennen sie bereits, weil ich sie schon vor geraumer Zeit veröffentlicht habe.

Als ersten Indikator möchte ich das Verhalten der Gewerkschaften in Deutschland nennen. Ich kann mich noch gut erinnern, wie die Kurse 2007/2008 im Zuge der sich ausbreitenden Finanzkrise einbrachen und die Gewerkschaften genau dann (als letzter nachlaufender Indikator) Arbeiter von Ford demonstrieren ließen. Ein groteskes Bild. Die Finanzkrise breitete sich in die Realwirtschaft aus, General Motors und Ford kämpften ums Überleben und in Deutschland gingen Ford-Arbeiter demonstrieren. Nun. Vor einigen Wochen drohten Fluglotsen zu Beginn der Ferienzeit mit Arbeitsniederlegungen. Glücklicherweise kam es dann aber doch nicht dazu. Dennoch erinnerte mich die Situation an die von 2007/2008.

.

Das folgende Signal zeigt am US Aktienmarkt einen neuen großen Bärenmarkt an. Sie sehen anbei den Kursverlauf des japanischen Aktienmarkts in US-$ (rot) und den Kursverlauf des US-amerikanischen Aktienmarkts (grün), wobei letzterer auf der Zeitachse um 11 Jahre "zurückgeschoben" wurde.

Man beachte die Kursverlaufsanalogie. Entsprechend dem Verlaufsmuster des japanischen Markts stehen DOW Jones und S&P 500 Index im Bereich größerer Tops. In beiden Indizes dürfte nach besagter Signallage ein möglicherweise sogar mehrjähriger Bärenmarkt begonnen haben. Der schweizer Vermögensverwalter Felix Zulauf spricht in diesem Zusammenhang auch von der Japanifizierung der westlichen Märkte.

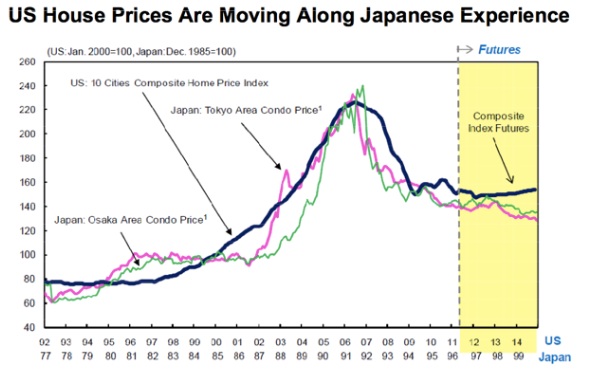

Hier ein weiterer Chart, der die prognostische Indikation des erstgezeigten unterstreicht. Vergleichen werden Indizes aus Japan und den USA, die die Immobilienpreise in den Metropolen darstellen. Das Platzen der US Immobilienblase nimmt demzufolge ähnliche Züge seitens Verlauf und Dynamik an, wie das Platzen der japanischen Immobilienblase Ende der 1980er Jahre.

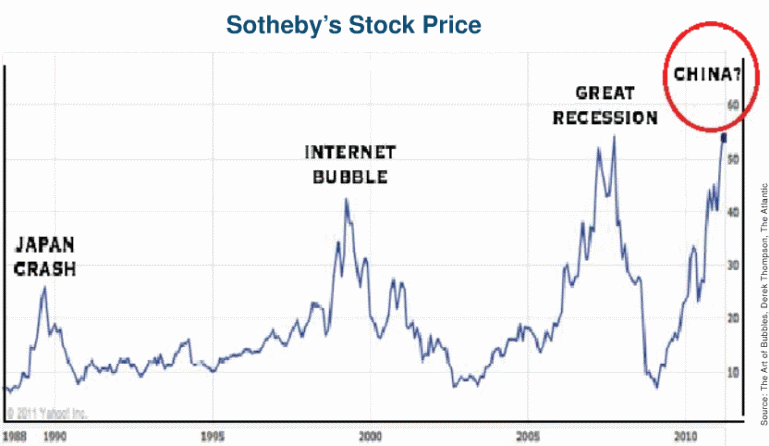

Es gibt eine Vielzahl von tendenziellen Crashindikatoren. Ein solcher ist auch die Aktie von Sotheby\'s. So bildete der Kurs der Sotheby\'s Aktie in den vergangenen Jahrzehnten immer dann ein explosives Preishoch aus, wenn sich wieder einmal das Platzen einer Blase ankündigte. Japanblase, Internetblase, US Immobilienblase (=Bankenkrise).

Anbei eine Chartgrafik, die einem Researchreport von Hahn Investment entliehen ist.

http://www.hahninvest.com/media/GS-2011-06_WJH.pdf

Seit 2010 befindet sich die Sotheby\'s Aktie wieder in einem steilen Anstieg. Wenn es nach diesem Indikator geht, müßte es an den Finanzmärkten bald wieder einen großen Knall geben ... Und tatsächlich, - ich dachte der Knall kommt Monate später und lag damit falsch -, es knallt bereits jetzt!

Der Markt zeigt sich extrem nervös. Eine größere, schnelle Trendbewegung kündigt sich an. Aber in welche Richtung ?

Ich möchte Sie auf eine einmalige Sonderaktion von GodmodeTrader.de hinweisen.

Einer unserer DAX Händler, Herr Rocco Gräfe, bereitet größere Tradeserien auf den DAX vor. Melden Sie sich JETZT schnell für einen kostenlosen 2-wöchigen Test des DAX Tradingservice an. Unser Backoffice wird Sie sofort freischalten. Sie können also sofort die Tradevorbereitungen einsehen und bei Interesse mitverfolgen und nachbilden. Es kostet Sie nichts. Einfach schnell anmelden. Es ist der größte DAX Tradingservice Deutschlands. Pro Transaktionen setzen wir zusammen mit unseren Kunden bis zu mehrere Millionen Euro an Euwax und Scoach um.

Kurzfristiges aktives DAX Trading mit Knock-Out Produkten und CFDs.

Einfach 2 Wochen lang kostenlos testen.

CFD Index Trader : Details und kostenlose Testanmeldung Knock Out : Details und kostenlose Testanmeldung

Ich habe mir die unterschiedlichen Märkte intensiv charttechnisch angeschaut. Es sieht nicht gut aus.

- Indizes weltweit brechen ein. Auch bisher starke Indizes aus Asien beginnen zu kippen. Südamerika korrigiert ebenfalls. Der MSCI Emerging Markets Index bildet seit Oktobr 2010 einen großen bärischen Trendwendeprozess aus. Entlastung von dieser Richtung kommt also nicht, sondern eher in Bälde eine weitere echte Belastung.

- Selbst defensive Sektoren korrigieren. Der Pharmasektor ist wieder nach unten weggerutscht und auch einer der technisch stärksten Sektoren, der Biotechsektor in den USA bricht ein. Es werden alle Sektoren verkauft. Lediglich der Goldminensektor imponiert durch Stärke.

- In Europa und in den USA verkaufen die Anleger Aktien aus dem Bankensektor. Und zwar drastisch. Das sind echte Verkäufe. Das Leerverkaufsverbots konnte die fallenden Kurse nicht stoppen. In den kommenden Wochen und Monaten sollten wir uns darauf einstellen, dass es eine Reihe von Teilverstaatlichungen im europäischen Bankensektor geben dürfte. Meines Erachtens bietet es sich nach wie vor an, europäische Bankaktien leerzuverkaufen. Trotz Leerverkaufsverbot ist dies noch möglich.

Pflichtlektüre: Leerverkäufe (Shortselling) - So funktioniert das genau

- US Staatsanleihen befinden sich in größen Rallys. Durch die Anstieg der vergangenen Wochen wurden größere mittel- bis langfristige Kaufsignale ausgelöst. Ich weiß, man kann sich das kaum vorstellen. S&P stuft das Kreditratiung der USA ab und die Big Boys (darunter auch Warren Buffett) kaufen US Treasuries. Lassen Sie mich die Situation mit der 2007/2008 vergleichen. Damals platzte eine US Investmentbank nach der anderen weg. Bear Stearns, Lehman Brothers, Merrill Lynch, Washington Mutual ... Sogar die Credit Spreads auf Morgan Stanley gingen durch die Decke als Zeichen dafür, dass der Markt auch dieses große Institut gefährdet sah. Damals engagierte sich Buffett in Goldman Sachs. Warum ? Nun. Sicherlich nicht, weil er auf die Schnelle einen sauberen Due Dilligence Prozess eingeleitet hatte, sondern weil er davon ausging, dass der größte Player am Markt einfach nicht verschwinden werde. Vielleicht auch deswegen, weil er wußte, dass mit Hank Paulson ein ehemaliger Goldman Sachs Mann US Finanzminister war. Wie dem auch sei. US Treasuries werden m.E. so massiv gekauft, weil der Markt die USA noch immer als eine starke Größe einschätzt.

- Gold, Silber, Platin befinden sich in starken, intakten Rallybewegungen.

- Einige weitere Titel aus dem Rohstoffsektor befinden sich in Rallys. So z.b. Zucker oder neuerdings auch Weizen.

- Der Schweizer Franken befindet sich ebenfalls in einer starken Rallybewegung.

Im September ist es wieder soweit, die Tradingtour findet in mehreren Städten statt. Es ist die größte Charttechnik & Trading Roadshow in Deutschland. Ausrichter ist wie immer die BNP Paribas. Melden Sie sich kostenlos an. Erhalten Sie dabei einen einmonatigen kostenlosen Zugang zum Knock Out Trader. Auf der Veranstaltung gibt es zusätzlich kostenlos von Birger Schäfermeier das Buch "Die Kunst des erfolgreichen Tradens"

[Link "https://www.tradingtour2011.de/anmeldung.php" auf www.tradingtour2011.de/... nicht mehr verfügbar]

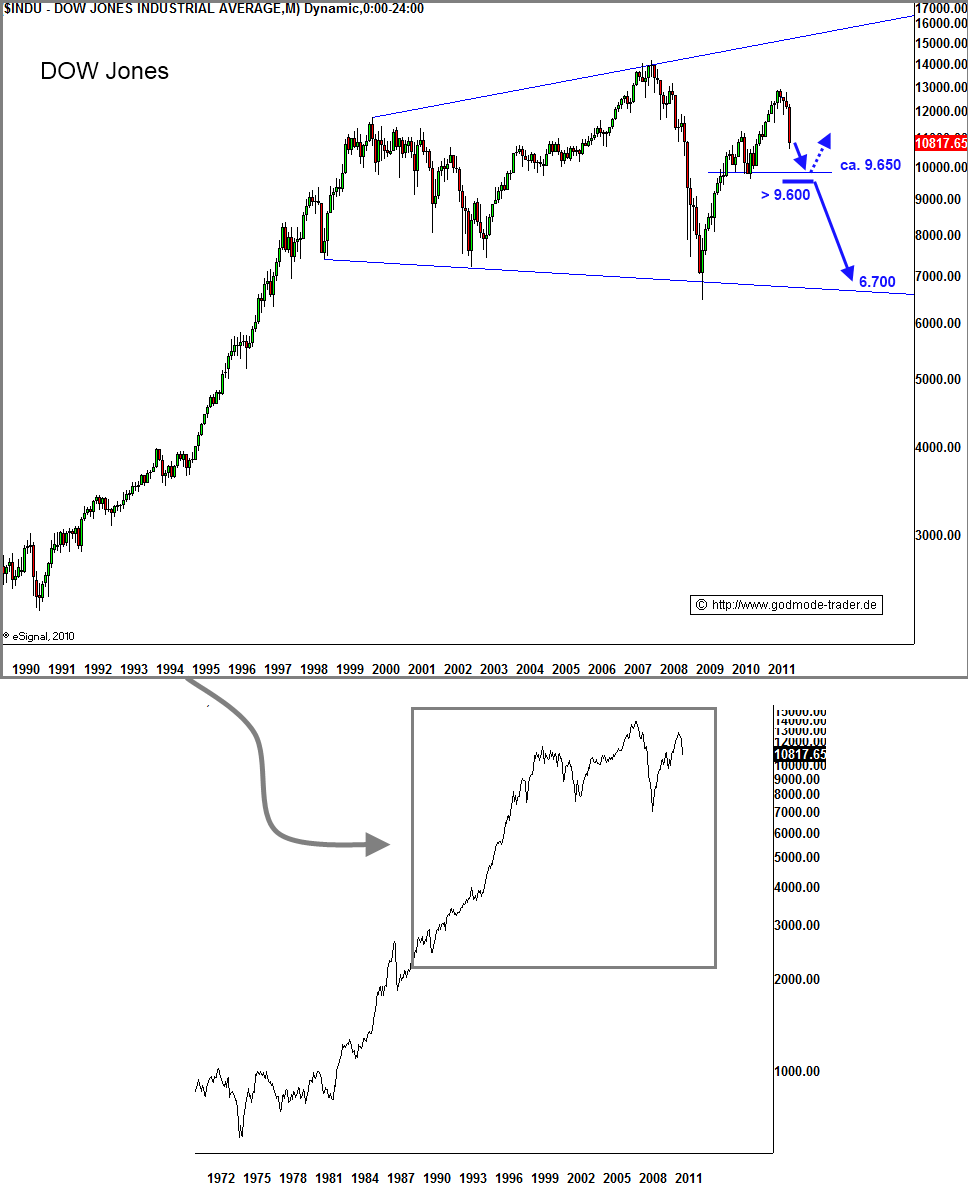

DOW Jones : 10.817 Punkte

Ich zeige Ihnen deshalb diesmal den Kursverlauf seit 1990, weil ich das Kursmuster seit 1998 in voller Größe darstellbar ist. Es handelt sich um eine riesige Range, deren obere und untere Begrenzung divergieren (also auseinanderlaufen). Noch vor dem Erreichen des "major highs" aus den Jahren 2007/2008 ist der Index in diesem Monat eingebrochen. Ich gehe davon aus, dass sich im Mai 2011 in Höhe 12.878 Punkten erneut ein "major high" ausgebildet hat. Das Mindest-Korrekturziel liegt im DOW Jones bei 9.650 Punkten. Dort kann sich der Index stabilisieren und nach oben abprallen. Dort besteht die Möglichkeit, dass sie doch nochmal nach oben die Kurven kratzen können. Charttechnisch liegt bei ca. 9.600 Punkten eine Kreuzunterstützung im Markt; Definition über formationstechnische Trendlinie und ein Fibonacci Retracementlevel.

Fällt der DOW Jones auf Monatsschlußkursbasis unter 9.600 Punkte, ist dies gleichbedeutend mit dem Startschuß für einen weiteren drastischen Abverkauf mit Korrektur-Kursziel 6.700 Punkte. Rein von der Harmonie der großen Kursschwünge ist aus heutiger Sicht ein Bärenmarkt mit Korrekturziel 6.700 Punkten wahrscheinlich. Dennoch möchte ich betonen, dass die Bedingung eines nachhaltigen Bruchs der 9.600er Marke erfüllt werden muß.

Chart 1: Kursverlauf seit 1990 (1 Kerze = 1 Monat)

Chart 2: Kursverlauf seit 1970 (Übersichtsdarstellung)

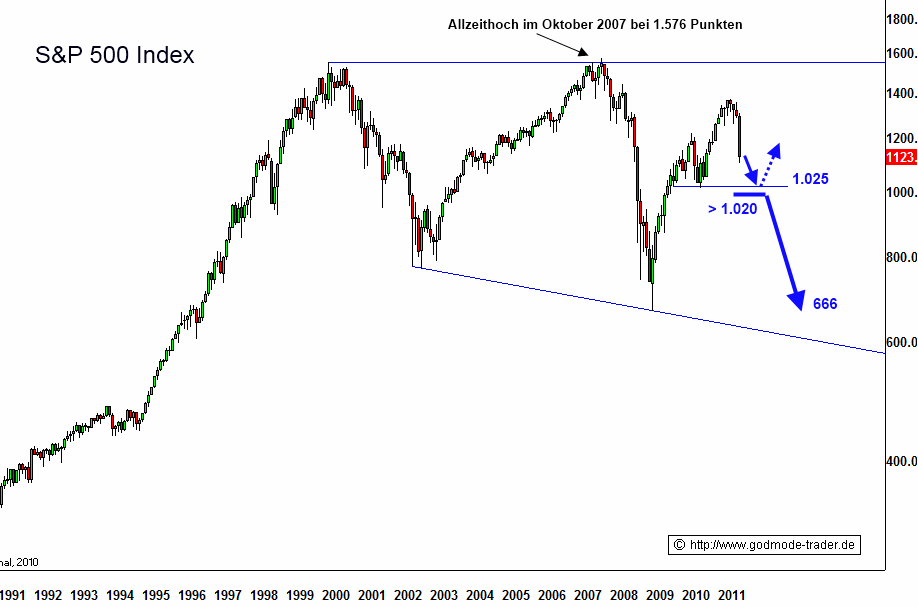

Die obere Begrenzung der Range seit 1998 verläuft im S&P 500 Index im Gegensatz zu der im DOW Jones waagrecht bei ca. 1.550 Punkten. Ich muß gestehen, dass ich eigentlich erwartet hatte, dass der Index mit seiner Rally seit März 2009 noch bis in den 1.550er Bereich vordringen würde. Stattdessen bricht der S&P bereits jetzt im August ein und markiert voraussichtlich bei 1.370 Punkten ein neues "major high". Das Mindest-Korrekturziel liegt bei 1.020-1.025 Punkten. Im 1.020er Bereich ist spätestens mit einer Gegenbewegung nach oben zu rechnen. Der 1.020er Bereich ist vergleichbar mit dem 9.650er Bereich im DOW Jones. 1.020 Punkte bzw. 9.650 Punkte stellen aus charttechnische Sicht wichtige Schaltstellen dar.

Fällt der S&P 500 Index auf Monatsschlußkursbasis unter 1.020 Punkte ab, generiert dies ein weiteres starkes Verkaufssignal mit einem Korrekturziel bei ca. 666 Punkten, ein teufliches Kursziel. Bei 666 Punkten liegt das "major low", das im März 2009 ausgebildet wurde.

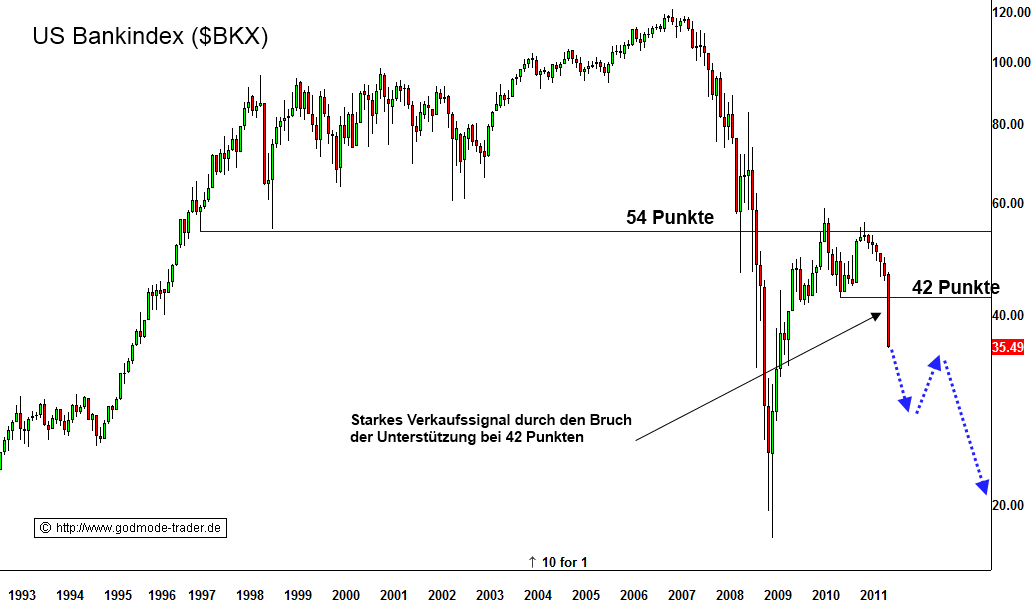

US Bankindex ($BKX) : 35,49 Punkte

Seit Ausbruch der Finanzkrise 2007/2008 gehört dieser Sektor zu den technisch schwächsten. Ich möchte nicht soweit gehen, ein Schweitern des Reflations-Trades der US Notenbank FED auszurufen. Die Lage spitzt sich aber zu. Man darf gespannt sein, wie Bernanke auf die Marktverhältnisse seit Anfang August reagiert. Die Erholung im US Bankindex seit 2009 hat den Banken sicherlich Gelegenheit gegeben, sich auf eine weitere Zuspitzung der Lage vorzubereiten. Die Quartalsergebnisse von Goldman Sachs beispielsweise fielen deshalb relativ schwach aus, weil das Institut das Risiko aus seinen Geschäften genommen haben soll.

Durch den Bruch der Unterstützung bei 42 Punkten wurde im US Bankindex ein starkes Verkaufssignal ausgelöst. Ich kann charttechnisch kein konkretes Korrektur-Kursziel projizieren. Wenn man sich die Chartbilder von Goldman Sachs, J.P. Morgan, Citigroup oder Morgan Stanle anschaut, weist einiges auf einen größeren, mittelfristigen Rutsch hin. Aktien aus diesem Sektor würde ich unbedingt meiden. Übrigens sind die von vielen großen US Hedgefunds initiierten Bank-Long-Trades seit 2009/2010 komplett in die Hose gegangen. Die letzten HedgefundsReportings an die SEC zeigen, dass die Branche massenhaft Positionen abgebaut hat; und zwar oftmals mit erheblichen Verlusten.

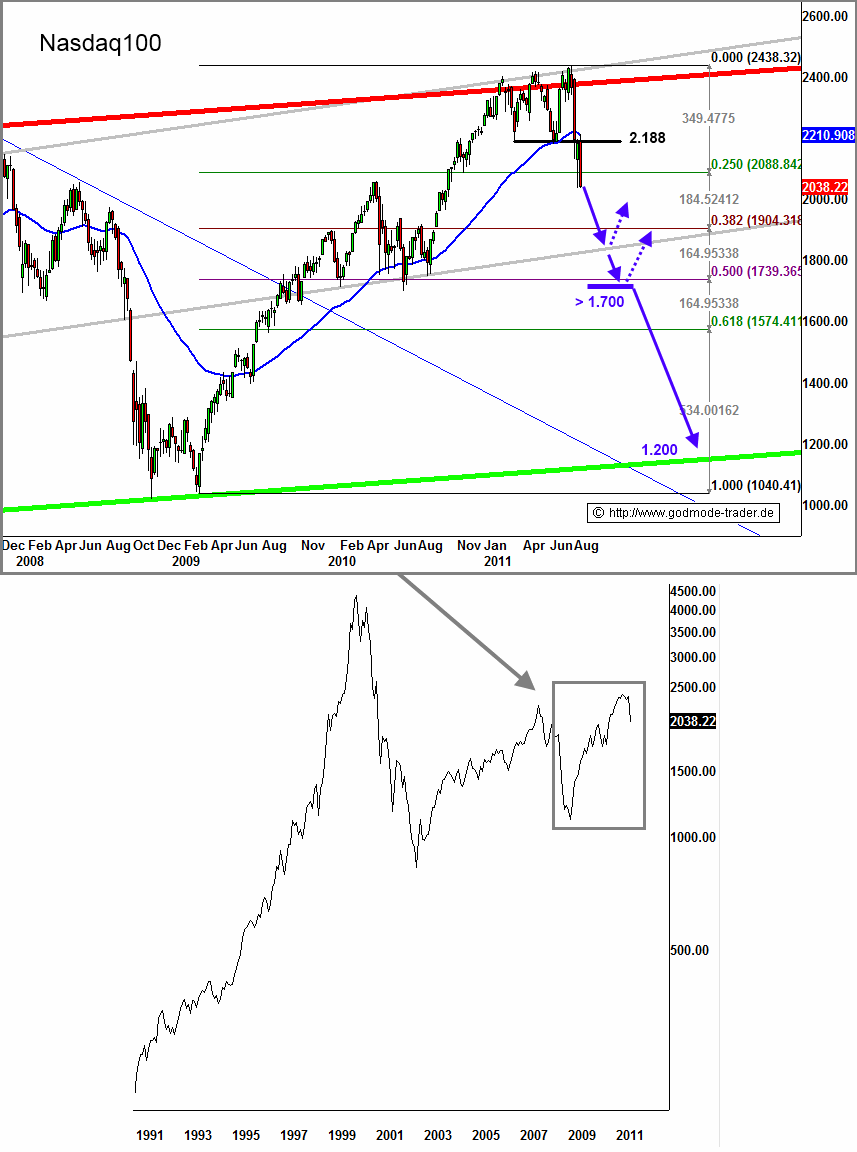

Nasdaq100 : 2.038 Punkte

Die Bären haben mit dem Kursverfall der zurückliegenden Wochen klar Schiff gemacht. Das bullische Reversal unterhalb der zentralen Unterstützung von 2.188 Punkten wurde direkt wieder verkauft. Ein schnelles Rebreak ist damit nicht mehr möglich. Alea iacta est, die Würfel sind gefallen.

Korrektur-Kursziele liegen bei 1.800 und 1.700 Punkten. Ausgehend von beiden Chartmarken sind Kurserholungen möglich.

Bei 1.700 Punkten entscheidet sich der weitere mittel- bis langfristige Verlauf. Fällt der Nasdaq100 auf Monatsschlußkursbasis unter 1.700 Punkte, generiert dies ein übergeordnetes Verkaufssignal mit Kursziel ca. 1.200 Punkte.

Chart 1: Kursverlauf seit 2008 (1 Kerze = 1 Woche)

Chart 2: Kursverlauf seit 1990 (Übersichtsdarstellung)

Für neue Leserinnen und Leser,

anbei Links zu wichtigen Seiten ...

.

Sie suchen kostenlose Realtimekurse von Aktien, Indizes, Rohstoffen, Devisen ? - Bei uns werden Sie fündig. Alle Realtime-Tools finden Sie hier: http://www.godmode-trader.de/realtimekurse

Sie möchten täglich realtime LIVE kursbeeinflußende Informationen aus der Finanzwelt einsehen können, dann nutzen Sie unseren kostenlosen Realtime-Finanznachrichten Feed : http://www.jandaya.de

Sie möchten auch außer Haus über Smartphone GodmodeTrader.de erreichen ? Kein Problem, laden Sie sich die Iphone bzw. Android Apps kostenlos herunter: http://www.godmode-trader.de/anywhere/

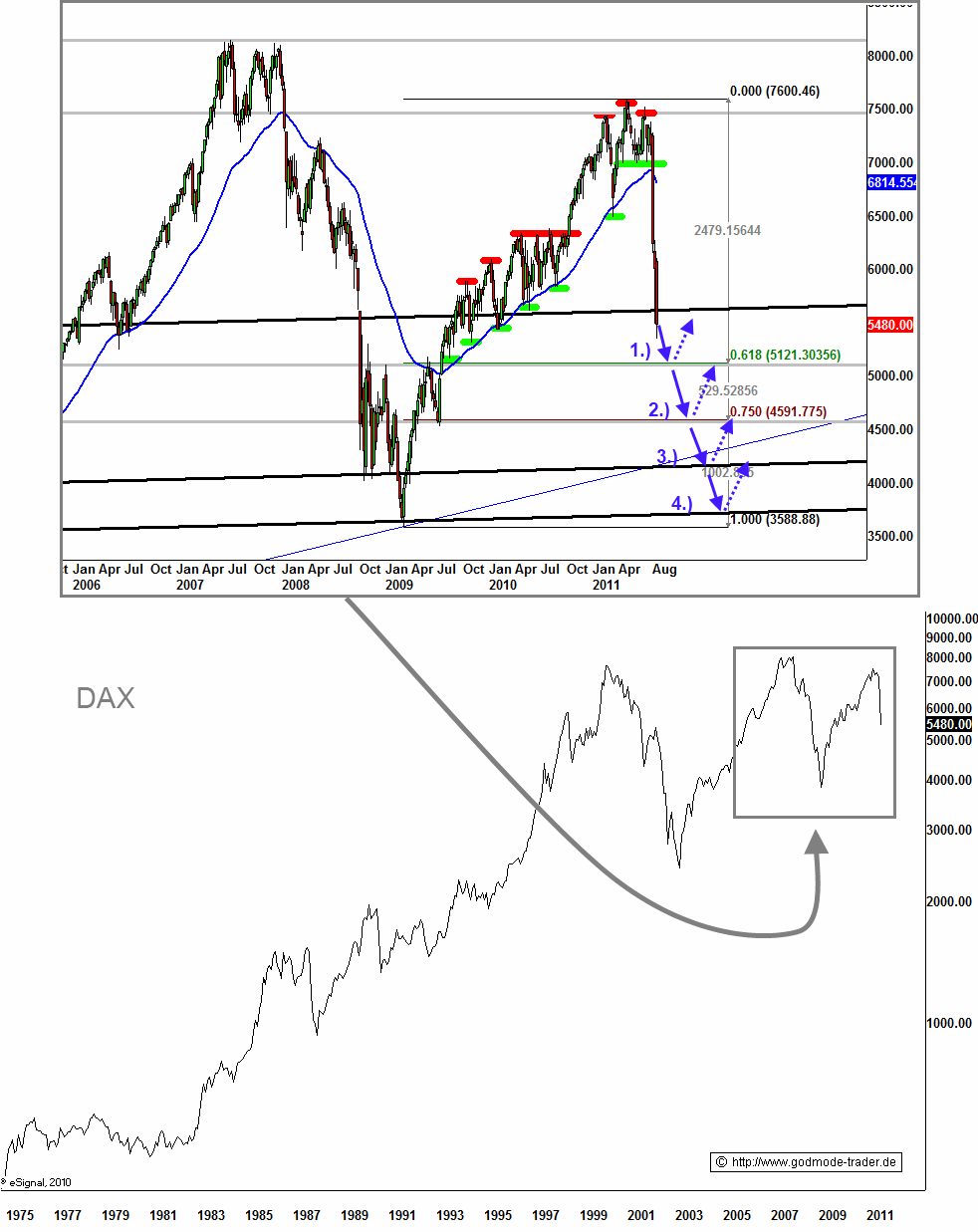

DAX : 5.480 Punkte

Die DAX Prognose sehe ich im Kontext der übergeordnet bärischen Prognosen für die US Indizes. Bei 1.120 im S&P 500 Index, bei 9.650 Punkten im DOW Jones, bei 1.700 Punkten im Nasdaq100 wird es einen größeren Richtungsentscheid geben. Aus heutiger Sicht erwarte ich eher temporäre Erholungen, die sich aber durchaus Wochen, wenn nicht sogar Monate hinziehen können. Werden die genannten zentralen Unterstützungsniveaus aber aufgegeben, ist mit weiter einberechenden Kursen zu rechnen.

Im DAX möchte ich 4 starke, gestaffelt im Markt liegende zentrale Unterstützungen nennen, die alle Gegenbewegungen nach oben einleiten können. Diese Unterstützungsmarken sind also insbesondere für kurzfristig aktive Anleger interessant.

1.) Unterstützung bei 5.100-5.120 Punkten

2.) Unterstützung bei 4.530-4.590 Punkten

3.) Unterstützung bei 4.150 Punkten

4.) Unterstützung bei 3.700 Punkten

Wenn die US Indizes die genannten Unterstützungen brechen und damit neuerliche starke Verkaufssignale auslösen, dürfte dies auch den DAX in Richtung 3.700 Punkte schießen.

Sie möchten einem der bekannten Devisenhändler Deutschlands zuschauen, wie er sich auf den nächsten größeren Euro-Dollar Ausbruch vorbereitet, dann melden Sie sich schnell für die von ihm verantworteten Tradingservices an. Sie werden im Zuge der Sonderaktion sofort freigeschalten und haben somit sofort Einsicht in seinen Handel.

Kurzfristiges aktives Devisen Trading.

Einfach 2 Wochen lang kostenlos testen.

Devisen Rainbowtrader : Details und kostenlose Testanmeldung Devisen Swing- & Positionstrader : Details und kostenlose Testanmeldung

Chart 1: Kursverlauf seit 2006 (1 Kerze = 1 Woche)

Chart 2: Kursverlauf seit 1975 (Übersichtsdarstellung)

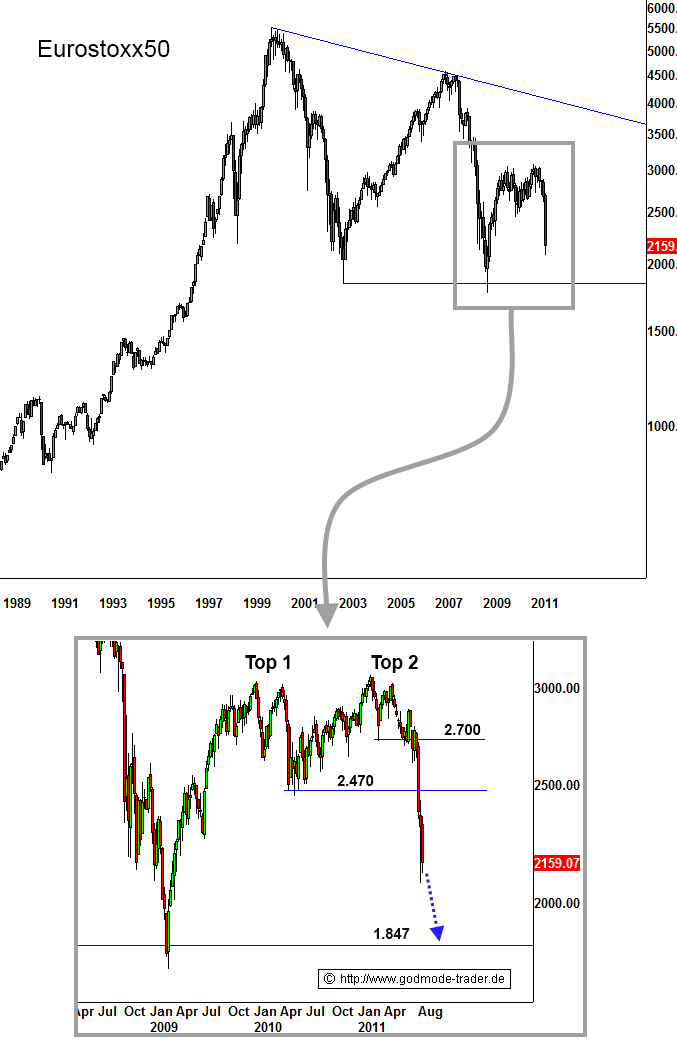

Eurostoxx 50 : 2.159 Punkte

Das große Chartbild des europäischen Leitindex sieht katastrophal aus. Während DOW Jones, S&P 500 Index und DAX jeweils in das Einzugsgebiet ihrer Allzeithochs ansteigen konnten, zeigt der Eurostoxx 50 seit Ende der 1990er Jahre eine drastische Underperformance. Der Kursverlauf seit Mitte 2009 zeigt eine breitbasige Doppeltop-Trendwende mit Sell Trigger bei 2.450 Punkten.

Der mehrwöchige Sell Off dürfte den Index in Richtung 1.847 Punkte führen. Sie können sich sicherlich schemenhaft vorstellen, was mit dem Index passiert, wenn die US Indizes ihre maßgeblichen Unterstützungen brechen sollten.

Chart 2: Kursverlauf seit April 2008 (1 Kerze = 1 Woche)

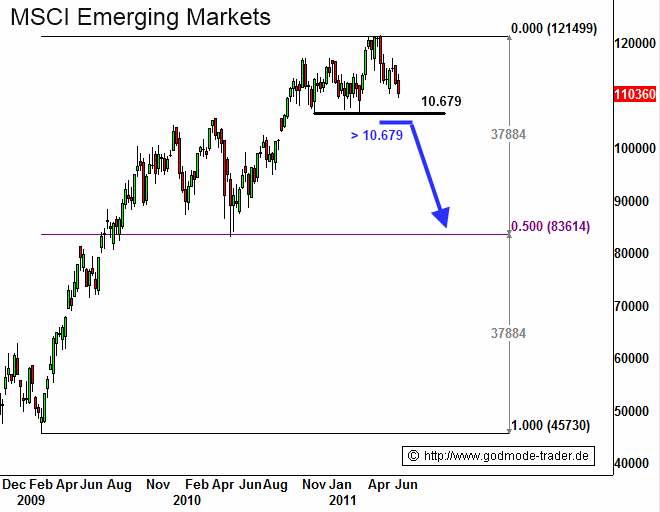

Indizes der Emerging Markets korrigieren ebenfalls in der absoluten Mehrzahl. Es würde den Rahmen dieser Finanzmarktanalyse sprengen, wenn ich Südamerika, Osteuropa oder Asien (ex Japan, China, Hongkong) in allen Einzelheiten besprechen würde. Deshalb ein kurzer Blick auf den Future des MSCI Emerging Markets im Endloskontrakt.

Ende März dieses Jahres gab es in dem Index einen Fehlausbruch aus einer Range. Fehlausbrüche können siginfikante, echte Ausbrüche vorbereiten. Sie können aber auch als finale Erschöpfungsaktion der Bullen gesehen werden. Letzteres dürfte in der aktuellen Marktlage der Fall sein. Fällt der Future auf den MSCI Emerging Markets Index auf Wochenschlußkursbasis nachhaltig unter 10.679 Punkte, schnappt die Falle zu und es ergibt sich ein starkes Verkaufssignal mit mittel- bis langfristigem Korrektur-Kursziel von ca. 8.360 Punkten.

Abschließend als Kopie die nach wie vor aktuelle Euro-Dollar Analyse vom 12.08.2011

EUR/USD - Wieso bricht der Euro eigentlich nicht ein ?!

Kann mir das einmal einer sagen ? Die Risikoprämium auf Italien, Frankreich, sogar auch auf Deutschland steigen seit Wochen. Die Bilder ähneln denen der Investmentbanken Bear Stearns, Lehman Brothers, Morgan Stanley und J.P. Morgan während des Ausbruchs der Finanzkrise 2007/2008. Das Währungsverhältnis Euro gegenüber US-Dollar (Iso-Kürzel: EUR/USD) hält sich bisher aber noch vergleichsweise gut.

Euro gegenüber US-Dollar (EUR/USD) : 1,4216 USD

EUR/USD im Realpush : http://www.godmode-trader.de/Devisen/Euro-Dollar

Seit Juni 2010 hat sich in EUR/USD ein breiter Aufwärtstrendkanal ausgebildet. Innerhalb dieses Trendkanals korrigiert das Pair auf hohem Preisniveau seitwärts. Während einer Korrekturphase kann sich der Charakter des Korrekturmusters mehrfach ändern. Bis dato lese ich den Kursverlauf seit April dieses Jahres als ein fallendes und damit bärisches Korrekturdreieck, - das Dreieck ist mit den dicken schwarzen gestrichelten Linien eingegrenzt -.

Kleiner Hinweis an die Politik. Wenn nicht bald "etwas geschieht", bricht der Euro gegenüber dem US-Dollar ein. Ich habe 2 Scenarien skizziert.

Scenario (A): Steigt der Kurs von EUR/USD auf Wochenschlußkursbasis über 1,4696 USD an, generiert dies ein mittelfristiges Kaufsignal mit einem ersten Kursziel bei 1,5340 USD. Entscheidend ist aber die Bedingung! EUR/USD muß über 1,4696 USD ansteigen. Unterhalb von dieser Chartmarke bleibt das Währungsverhältnis instabil und korrekturgefährdet.

Scenario (B): Fällt der Kurs von EUR/USD auf Wochenschlußkursbasis unter 1,3837 USD, generiert dies ein mittelfristiges Verkaufssignal mit Korrektur-Kurszielen zunächst von 1,3400 USD und 1,3000 USD.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Chart 1: Kursverlauf seit Juli 2008 (1 Kerze = 1 Woche)

Chart 2: Kursverlauf seit 1983 (Übersichtsdarstellung)

Sie interessieren sich für professionellen Devisenhandel im Tagesgeschäft, so wie es die Profis machen ? Dann schauen Sie sich unseren Devisen Tradingservice an. Er wird von Lars Gottwik verantwortet, einem der bekanntesten Devisenhändler Deutschlands.

Detailinformationen und Buchung anbei : http://bit.ly/cvVoWT

http://www.facebook.com/godmodetrader.de

Wir freuen uns, wenn Sie uns auf Facebook als Freund(in) hinzufügen würden.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.