Dax: 25% bis 21.9.2012?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Aktueller Kursstand:VerkaufenKaufen

Die Märkte können schon fies sein. Gerade noch kann man sich vor Rally gar nicht mehr retten und schon brechen die Kurse weg. In solchen Momenten kommt man nicht umhin sich vor allem eine Frage zu stellen: Kann es wirklich sein, dass bis Ende März die Zeichen auf Wachstum standen und nur eine Woche später eine Rezession drohen soll?

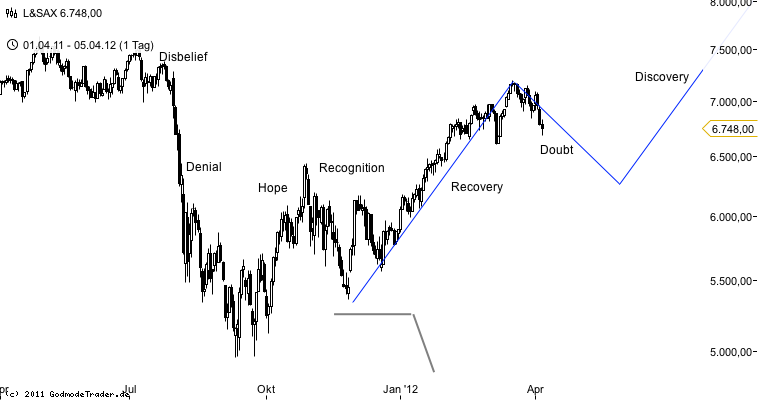

Als wäre ein solcher Sinneswandel nicht schon frustrierend genug, ist diese Frage börsenüblich nicht klar mit „Ja“ oder „Nein“ zu beantworten. Die Märkte haben die Angewohnheit Entwicklungen um ca. 6 Monate vorweg zu nehmen. 6 Monate sind an der Börse eine lange Zeit. Kein Wunder also, dass dieser Blick in die Zukunft oft schief geht. Sie kennen wahrscheinlich die Weisheit „Die Börsen sagen 5 von 3 Rezessionen voraus.“ Ich persönlich sehe derzeit keine Veranlassung am Aufschwung zu zweifeln. Die tatsächliche Faktenlage hat sich in den vergangenen zwei Wochen nicht nennenswert verändert. Das heißt allerdings nicht, dass die Märkte nicht trotzdem weiter fallen können. Momentan sehe ich im Marktverhalten eher die klassische Entwicklung eines Bullenmarktes: einem dynamischen Kursanstieg, den die meisten verpassen, weil sie an den Trendwechsel noch nicht glauben, folgt eine heftige Korrektur, bevor der Aufwärtstrend etwas langsamer als zuvor weitergeht. Das ist auf dem ersten Chart noch einmal dargestellt. Eine solche Bullenmarktpsychologie gibt es auch für Bärenmärkte. Bis Dezember 2011 hat sich der Dax an diese Psychologie gehalten. Dann kam allerdings nicht ein weiterer Kursverfall (graue Linien) sondern die überraschende Rally. Das war absolut ungewöhnlich. Der Bärenmarkt wurde nach der Hälfte einfach abgebrochen! Als Anleger hilft es aber nicht den verloren gegangenen Shortpositionen nachzutrauern. Es gilt, möglichst schnell und flexibel mit dem Markt zu gehen.

Kurzfristig steht der Markt auf short, mittel- bis langfristig allerdings immer noch auf long. Die erste heftige Korrektur eines Bullenmarktes wird ausgelöst von Zweifel. Denken Sie einfach nur an die Stimmung der letzten Wochen. Erst Party, dann Panik. Dafür gibt es zwei Gründe. Während der Markt oft volatil und flexibel ist, sind es viele Anleger nicht. Hat man sich einmal eine Meinung gebildet, bleibt man häufig viel zu lange an ihr hängen, schließlich möchte man ja Recht haben. Viele verpassen daher die erste Rally und lassen sich vom Markt erst belehren, wenn über 60% des Kursanstieges schon vorbei sind. Wenn diese Anleger in den Markt gehen spitzt sich die Euphorie zu und erreicht ein Hoch. Ausgeprägt positive Stimmung heißt nicht anderes, als dass alle, die in den Markt gehen wollten, nun drinnen sind. Es fehlt also an Investoren, die die Kurse noch treiben könnten. Der Markt stagniert bei zunehmender Volatilität, bis Nachrichten die Stimmung abrupt kippen. Auslöser waren diesmal vor allem Kommentare zu Portugal und schlechter als erwartete Wirtschaftsdaten. Da es kaum jemanden gibt, der den Markt jetzt stützen könnte, schlägt die Euphorie ganz schnell in Angst um. Die Anspannung löst sich in einer Korrektur. Erst wenn die Kurse ausreichend nachgegeben haben, steigt die Nachfrage soweit an, dass die Indizes wieder nach oben gezogen werden. Die Kurse müssen ca. 10% nachgeben, um ausreichend Interesse zu wecken. Das ist auch logisch. Wenn alle glauben, die Wirtschaft boomt, sind sie natürlich bereit mehr für eine Aktie zu zahlen, als wenn alle überzeugt sind, der Wirtschaft gehe es schlecht.

Was bedeutet das jetzt für Sie als Anleger? In meiner letzten Dax Analyse bin ich von steigenden Kursen bis 7.000 ausgegangen, gefolgt von einem Kursrutsch bis 6.600 und erneutem Anstieg. Das traf zu (graue Linie). Die jetzige Korrektur führte zunächst bis zum alten Tief bei ca. 6.600 Punkten. Dort sollte es einen kleinen Rebound geben, der bis an die EMA 50 bei 6.835 führt. Diese Gegenbewegung hat bereits am Mittwoch begonnen und kann sich noch wenige Tage halten. Ein nachhaltiges überschreiten der 50 Tageslinie ist derzeit zwar nicht zu erwarten, geschieht das dennoch, wird der Aufwärtstrend wieder aufgenommen und Ziele bis 7.200 können schnell erreicht werden. Im Idealfall aber fällt der Dax von der EMA 50 ausgehend weiter bis entweder knapp 6.500 (EMA 200) oder 6.430. Kommt es besonders ungünstig, sind auch danach Kurse von 6.350 vorstellbar. Zwischen 6.350 und 6.480 befindet sich eine sehr starke Unterstützungszone. Ein nachhaltiges unterschreiten ist derzeit eher unwahrscheinlich.

Auch wenn das Chartbild momentan relativ klar ist, bleibt natürlich ein Rest an Unsicherheit. Deswegen bietet es sich an, dem Markt ein Schnippchen zu schlagen. Die kommenden Monate sind ja nicht gerade für eindeutige Rallyephasen bekannt („Sell in May...“). Um nicht von einer konkreten Kursrichtung abhängig zu sein, kann für den Dax ein Stay High Optionsschein gewählt werden. Der Schein DE000SG2ULQ8 hat eine KO Schwelle von 5.450 und eine Laufzeit bis 21.9.12. Bleibt der Dax bis dahin über der KO Grenze, wird der Maximalbetrag von 10 Euro ausbezahlt. Wird der Schein im Bereich der genannten Unterstützungszone gekauft, ist bis Laufzeitende eine Rendite von 30% möglich. Wer auf einen Stop Loss nicht verzichten möchte, sollte diesen unterhalb der Unterstützungszone setzen – etwa bei 6.300. Damit ist der Verlust auf ca. 20% begrenzbar. Der Maximalgewinn von 30% kann entweder zu Laufzeitende erreicht werden oder wenn der Dax während der Laufzeit bis 7.300 Punkte steigt. In diesem Fall sollten Gewinne mitgenommen werden. Bitte beachten Sie, dass der Preis von Optionsscheinen maßgeblich von der Volatilität mitbestimmt wird. Die angegebenen Preise des Scheins haben daher nur indikativen Wert, da sich die Volatilität kaum prognostizieren lässt. Für eine Investitionsentscheidung gelten die Daxkurse.

| ISIN | Limit Buy | Anlagehorizont | Risiko | Stop Loss | Anlageklasse | Take Profit |

|

DE000SG2ULQ8 |

Dax < 6.600 bzw. 7,7€ |

5 Monate | Spekulativ | DAX 6.300, bzw. 61,5 EUR |

Stay High OS | Ab 25% Kursgewinn des OS |

Viel Erfolg

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten derzeit nicht investiert."

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.