Dass die Fed-Politik wirkt, zeigt sich im Immobilien-Sektor

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Seit Jahresbeginn haben sich die Zinsen für Immobilienkredite in den USA mehr als verdoppelt. Bei Krediten mit Laufzeiten von 15 Jahren und fixem Zinssatz kam es sogar zu einer Verdreifachung. Immobilien werden damit für viele unerschwinglich. Erst stiegen die Immobilienpreise rasant an, nun sind Immobilien überteuert und die Zinsen so hoch wie zuletzt vor der Finanzkrise.

Die Mischung aus hohen Preisen und Zinsen funktioniert auf Dauer nicht. Höhere Preise kann man sich nur leisten, wenn der Kreditzins entsprechend tief ist. Da die Einkommen weniger schnell steigen als die monatlichen Kreditzinsen, muss die Nachfrage nach Immobilien bei steigendem Zins fallen.

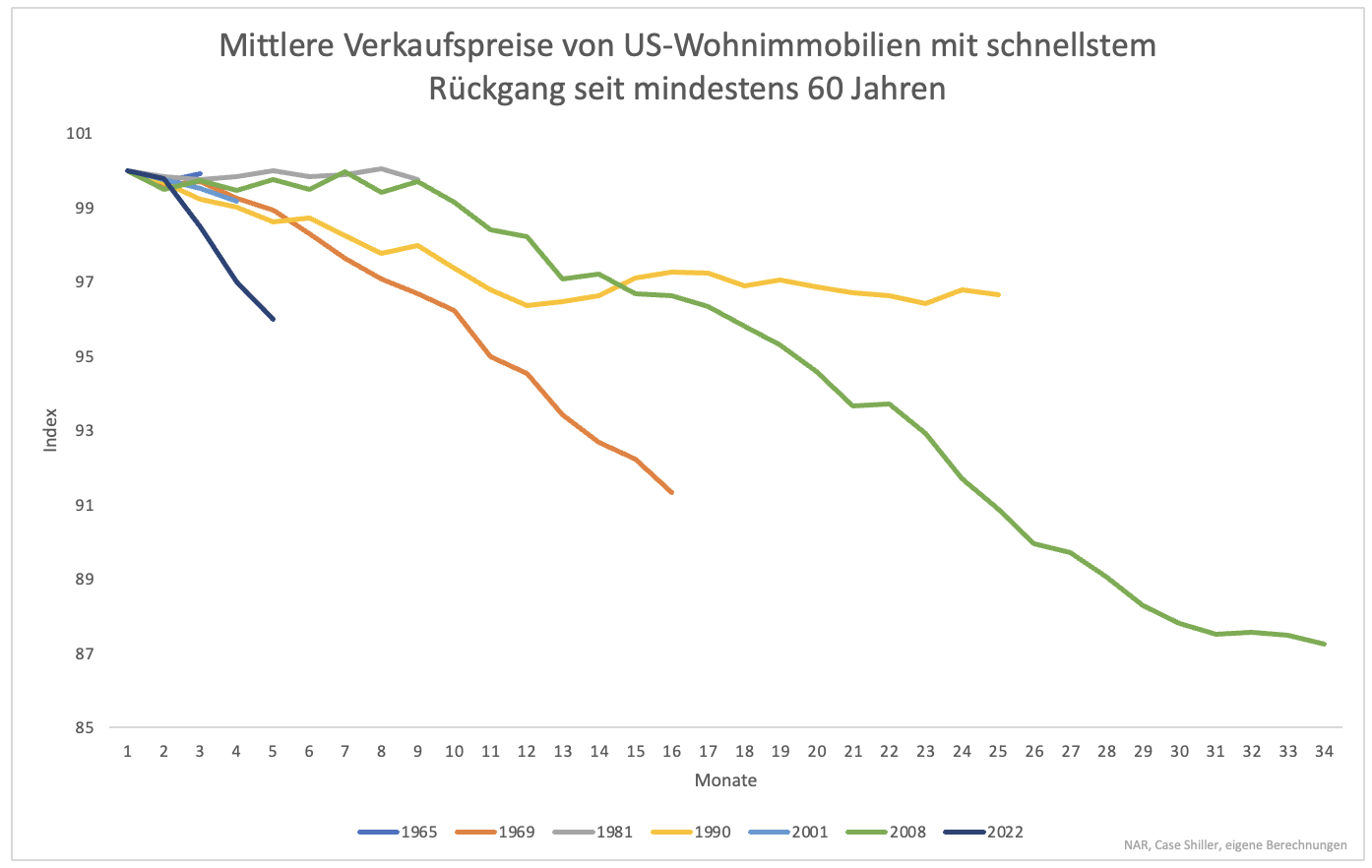

Genau das ist geschehen. Seitdem US-Immobilien ihr Preishoch erreicht haben, geht es überraschend deutlich bergab. Seit Beginn der Datenreihe handelt es sich sogar um den schnellsten Abschwung (Grafik 1). Ob Hochzinsphase von 1969 bis 1982 oder Finanzkrise, noch nie fielen die Preise während geldpolitischer Straffung oder Krise schneller.

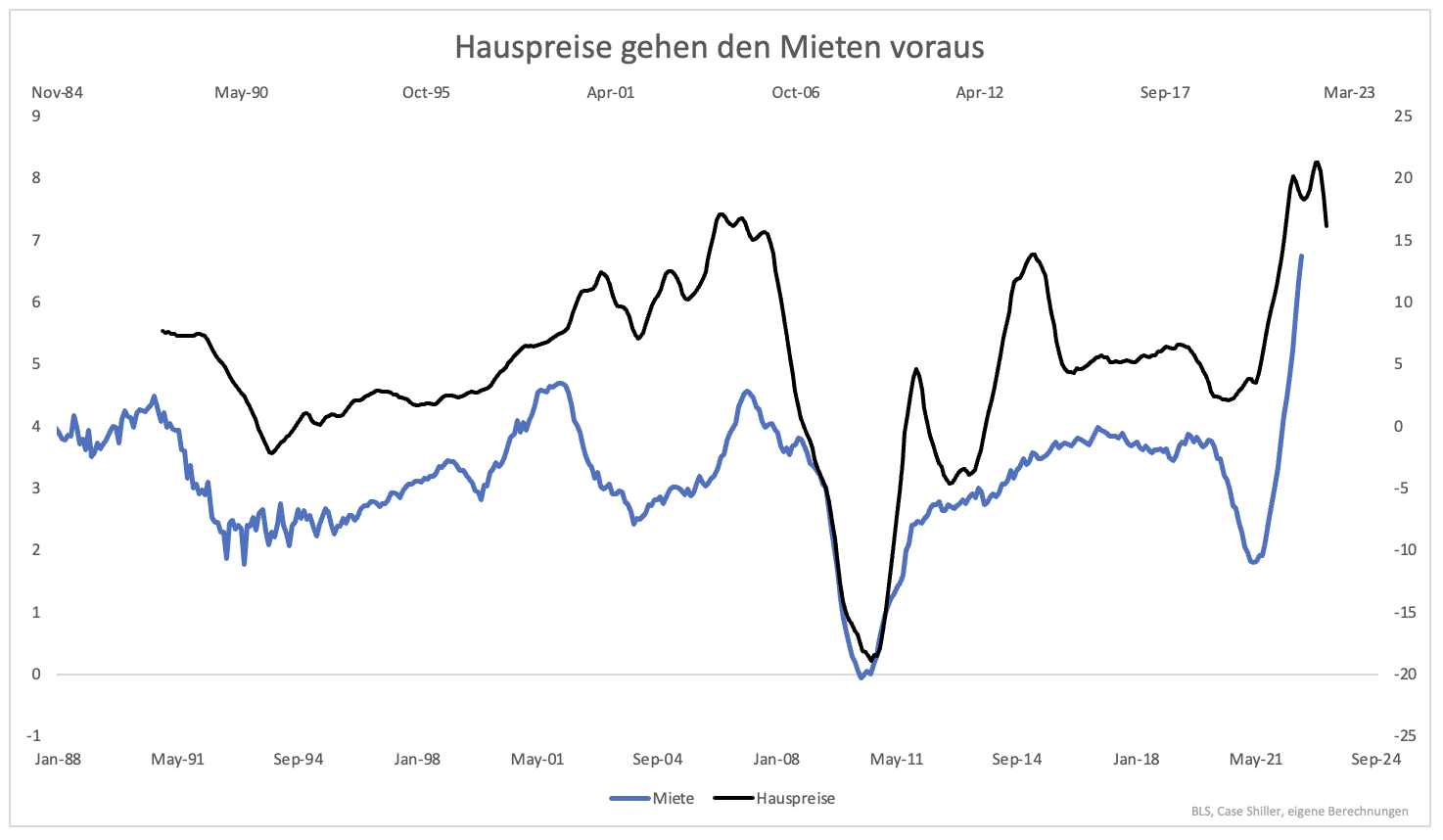

Immobilienpreise sind für die Inflation von großer Bedeutung. Steigen die Immobilienpreise, steigen auch die Mieten. In den USA reagieren die Mieten mit ungefähr einem Jahr Verzögerung auf die Preisentwicklung (Grafik 2). Der Zenit ist bei den Preisen bereits überschritten. Mieten werden bald folgen. Kurzfristig wirken die gestiegenen Immobilienpreise aber noch nach. Spätestens Mitte 2023 sollte es zu einer markanten Trendumkehr kommen, unabhängig davon, was die Fed jetzt noch unternimmt.

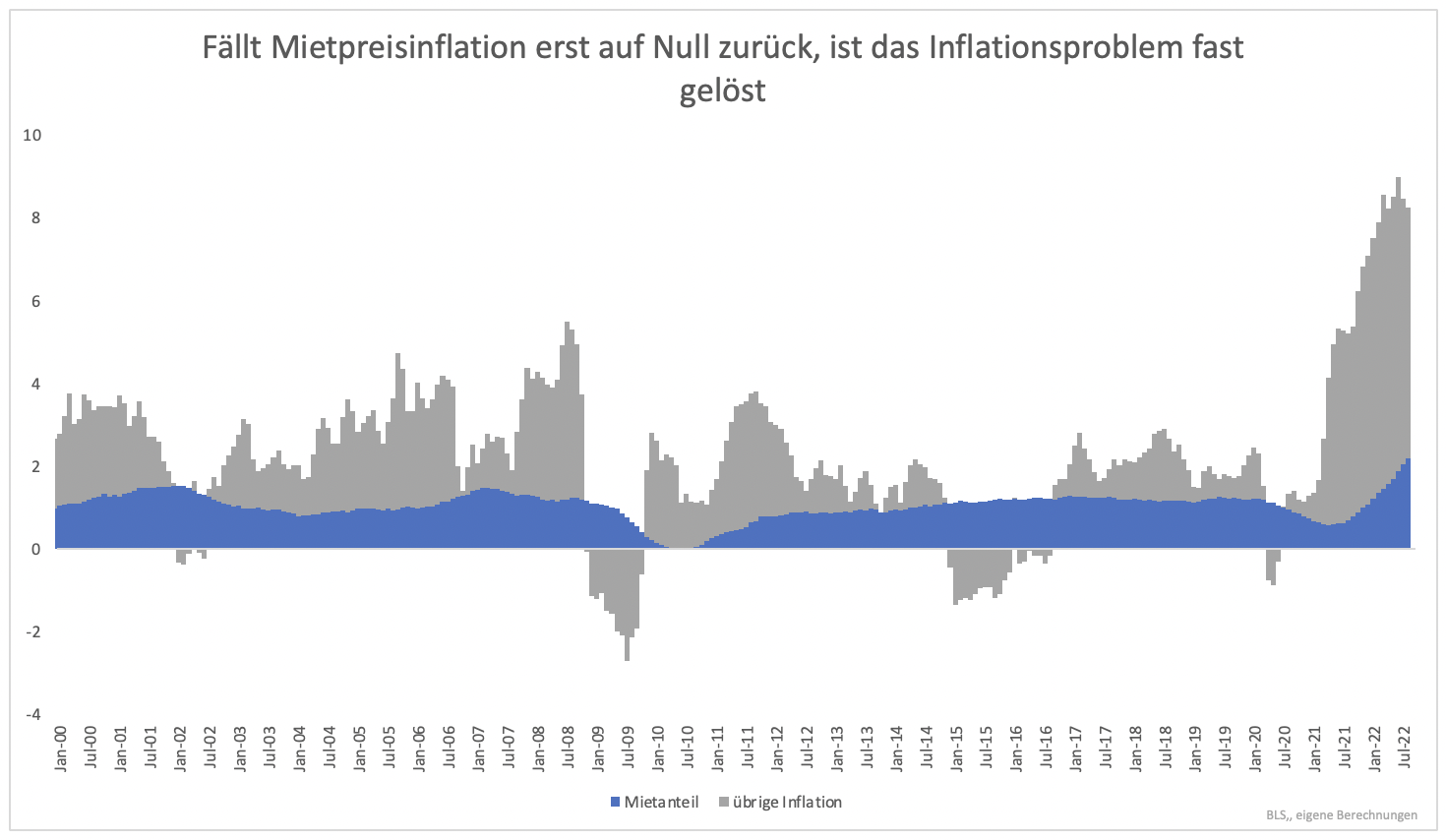

Mieten sind der wichtigste Bestandteil des US-Warenkorbes. Derzeit entfallen zwei Prozentpunkte der Gesamtinflation auf Mieten (Grafik 3). Selbst wenn alle anderen Preise plötzlich kein Wachstum mehr zeigen würden, läge die US-Inflationsrate immer noch bei 2 % und würde auch in den kommenden Monaten noch ansteigen.

In vielen Bereichen zeigt sich abnehmender Preisdruck, ob bei Rohstoffen oder bestimmten Dienstleistungen. Dieser nachlassende Preisdruck kommt wegen des hohen Mietanteils und steigenden Mieten noch nicht zur Geltung. Im kommenden Jahr, insbesondere ab Sommer 2023 wird das anders sein.

Einige Analysten erwarten, dass Immobilienpreise bis zu 20 % von ihren Hochs verlieren könnten. Ob es so schlimm kommt, sei dahingestellt. Es benötigt keinen Crash, damit die Preise zumindest mittelfristig zu stagnieren beginnen und damit die Mieten nicht mehr steigen.

Schon jetzt kann man mit hoher Sicherheit erwarten, dass die Inflationsrate aufgrund weniger schnell steigender Mieten zur gleichen Zeit im kommenden Jahr um zwei Prozentpunkte tiefer steht. Auch viele tiefe Vergleichswerte aus dem Vorjahr fallen aus der Statistik. Damit ist die Inflation immer noch nicht beim Ziel von 2 %, doch ein Rückgang unter 4 % ist nicht unrealistisch.

Vor der Notenbank bleibt noch ein Stück Arbeit. Die monatlichen Inflationsdaten erwecken jedoch den Eindruck, dass die Geldpolitik nicht wirkt. Sie wirkt besser, als viele vermuten, nur zeigt es sich in den Daten leider erst mit großer Verzögerung.

Clemens Schmale

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.