Das Systemrisiko an den Finanzmärkten hat sich praktisch verflüchtigt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

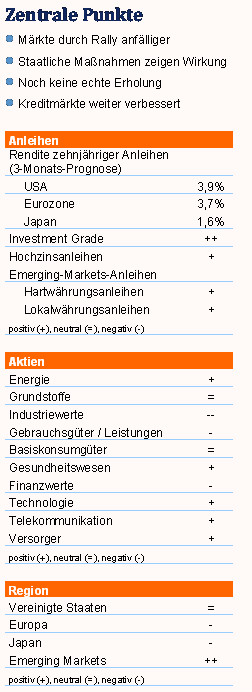

Märkte jetzt anfälliger. In nur wenigen Monaten haben wir eine radikale Trendwende erlebt: Nach extremer Risikoaversion meldete sich der Risikoappetit mit aller Macht zurück! Die risikoreicheren Marktsegmente, ob bei Aktien oder Anleihen, haben die defensiven Kategorien seit Jahresbeginn übertroffen. Am besten schnitten Hochzinsanleihen ab.

Das Wiedererstarken von Zuversicht und Risikobereitschaft ist der Entschlossenheit von Regierungen, Zentralbanken und internationalen Organisationen (IWF) zu verdanken. Das Systemrisiko an den Finanzmärkten hat sich praktisch verflüchtigt. Entsprechend gewinnen Inflations- statt Deflationsprognosen auf den Kreditmärkten wieder an Bedeutung. Auch die konjunkturellen Stimmungsbarometer deuten darauf hin, dass wir den Tiefstpunkt hinter uns haben. Dank umfangreicher Infrastrukturprojekte legt die chinesische Wirtschaft wieder an Tempo zu. Weltweit stocken Unternehmen ihre Lager auf. Es geht eindeutig wieder aufwärts.

Aber der Weg aus der Rezession wird kein Spaziergang im Park sein. Bislang deutet nichts auf einen anhaltenden Anstieg der Konsumausgaben oder eine höhere Nachfrage nach Krediten hin. Vor allem im Westen bremsen die Folgen der Kreditkrise nach wie vor die Kreditnachfrage. Ein weiterer Hemmschuh sind die beträchtlichen Überkapazitäten (rund 5 %) weltweit. Selbst die US-Verbraucher reduzieren ihre hohen Schulden bzw. sparen. Das ist an sich natürlich positiv. Andererseits müssen die übrigen Volkswirtschaften den Nachfragerückgang auf andere Weise wettmachen, um weltweit ein ausgeglicheneres Wachstum zu erzielen. Da Chinas Konsum nur 35 % des BIP ausmacht (USA: ca. 70 %), hat China durchaus Spielraum für die weitere Ankurbelung des Konsums. Das Land scheint indes seine exportgestützte Expansion fortzusetzen.

Da es sich bei diesem Abschwung nicht um eine „normale“ Rezession handelt, ist der Erholungsprozess schwieriger. In dieser Zyklusphase verzeichnen die Aktienmärkte Kursspannen mit Ausreißern von +/- 20 % ggü. den aktuellen Niveaus.

Ausblick: Positive Einschätzung der Emerging Markets

Aus dem Schneider ist die Weltwirtschaft allerdings noch nicht. Wir schätzen insbesondere Schwellenländeraktien positiv ein. Unsere leichte Übergewichtung von US-Aktien haben wir auf neutral zurückgeführt. Infolge der niedrigeren Bewertung im Vergleich zu US-Werten haben wir auch unsere Untergewichtung europäischer Aktien leicht reduziert.

Konjunktur: Keine „klassische“ Erholung

Maßnahmenpakete bannen Ungewissheit

Die Angst vor einer Wiederholung der Großen Depression hat sich dank offensiver fiskalpolitischer Maßnahmen, radikaler Zinssenkungen und verbesserter internationaler Kooperation gelegt. Wenn auch die Zusammenarbeit über Ländergrenzen hinweg nicht perfekt ist, so ist sie doch allemal effektiver als in den 1930er Jahren.

Zusammenarbeit ohne Grenzen im Zuge der Globalisierung bedeutet allerdings auch, dass sich Kreditkrise und Rezession blitzschnell rund um den Globus ausbreiten konnten. Andererseits wirkt sich der Aufschwung in China dadurch bereits positiv auf andere Regionen aus. So ist die erneute wirtschaftliche Belebung in China günstig für die Rohstoff exportierenden Länder Lateinamerikas. Gleichzeitig tragen die positiven Meldungen aus China zur weltweiten Aufhellung des Sentiments bei. Allgemein blicken Märkte und Unternehmen jetzt optimistischer in die Zukunft. Insofern haben wir die massive Vertrauenskrise von Ende 2008/Anfang 2009 überraschend schnell überwunden.

Inflationsrisiko bleibt vorerst gering Mit der Furcht vor einer Depression legten sich auch die Deflationsängste. Das ist unserer Einschätzung nach auch der Hauptgrund für den Renditeanstieg bei Staatsanleihen, die so bereits den Inflationsprognosen Rechnung tragen. Diese positive Entwicklung ist in erster Linie dem Rückkauf von Staatspapieren durch die Federal Reserve – dem so genannten Quantitative Easing – zu verdanken.

Insofern ist also wieder Normalität eingekehrt: Die Kursentwicklung spiegelt die Inflationsaussichten wider. Sorgen um eine zu hohe (oder nicht zu finanzierende) US-Staatsverschuldung sind unbegründet, vor allem angesichts der weltweit steigenden Sparquote.

Amerikaner sparen jetzt

Die Tatsache, dass die globalen Ungleichgewichte rückläufig sind, ist natürlich positiv. Es ist nur logisch, dass hochverschuldete Verbraucher in den USA und Großbritannien sich jetzt um Schuldenabbau bemühen. Die Amerikaner, die noch vor einem Jahr praktisch keinerlei Ersparnisse hatten, legen jetzt etwas über 5 % ihres verfügbaren Einkommens auf die hohe Kante. Das bedeutet, dass die Amerikaner den jüngsten rapiden Anstieg des amerikanischen Haushaltsdefizits weitgehend selbst finanziert haben. Erfahrungsgemäß werden die US-Verbraucher auch weiterhin einen Spargroschen beiseitelegen. Hier ist durchaus eine Sparquote von rund 10 % denkbar.

Paradoxon der Sparsamkeit

Was für den Einzelnen vernünftig ist, könnte für die Weltwirtschaft jedoch problematisch sein. Das nennt man das Paradoxon der Sparsamkeit, nämlich dass ein Anstieg der privaten Ersparnis zu Nachfragerückgängen und damit zur Notwendigkeit weiterer Einsparungen führt.

Das eifrige Sparen in den USA führt daher zu nachlassender Nachfrage in der Weltwirtschaft. Noch wird dieser Rückgang nicht von anderen Regionen wettgemacht. In Deutschland bemüht man sich nach Kräften um eine Eindämmung des Haushaltsdefizits. Auch China kurbelt seine Konjunktur vor allem durch Infrastrukturprojekte an. Damit greift die chinesische Regierung auf ihre traditionelle Lösung zur Schaffung von Wachstum zurück: falls möglich über Exporte und falls erforderlich (wie bei einer globalen Rezession) durch zusätzliche Infrastrukturausgaben. Strukturelle Anreize für Konsumausgaben in China wären sicher hilfreich, um die Weltkonjunktur zu stützen. Soweit sind wir aber noch nicht. Die Chinesen sparen weiterhin beträchtliche Summen, was u. a. auf das mangelnde Sozialversicherungssystem zurückzuführen ist.

Keine „klassische“ Erholung

Schuldenabbau, der weltweit zunehmende Spartrend, erhebliche Überkapazitäten (ca. 5 %) im industriellen Sektor weltweit und bestenfalls eine geringfügige Kreditnachfrage in den meisten Regionen lassen keine „normale“ Erholung erwarten.

Die Wirtschaftsindikatoren deuten bislang auf eine begrenzte W-förmige Erholung hin (statt dem üblichen V-förmigen Muster).

Für 2010 gehen wir von einem 2%igen Weltwirtschaftswachstum aus, wobei in den Schwellenländern weitaus höheren Raten zu erwarten sind.

Aktien: Starke Kursschwankungen noch nicht vorüber

Frisches Kapital für Banken

Zahlreiche Risiken sind praktisch verschwunden. So sind beispielsweise Inflationsängste nicht mehr aktuell. Auch das Finanzsystem an sich gibt keinen Grund mehr zur Sorge. In der Tat zählte der Finanzsektor zu den drei Sektoren, die im Mai höher tendierten. Dank der positiven Stimmung an den Aktienmärkten konnten sich einige Banken mit frischem Kapital eindecken. Zehn US-Banken werden 68 Mrd. Dollar der während der Kreditkrise erhaltenen staatlichen Finanzhilfe zurückerstatten. Solche Meldungen stärken das Vertrauen in das Finanzsystem.

Ölpreis steigt um 30 Prozent

Die anderen beiden Outperformer im Mai waren Grundstoffe und Energie. So zog der Ölpreis im Mai um 30 % an. Es überrascht daher nicht, dass die lateinamerikanischen Rohstoffländer sowie die Schwellenländer in Europa und im Nahen Osten am besten abschnitten. Mit einem Anstieg von ca. 13 % (in Euro) übertrafen sie sogar globale Aktien (+2,1 %), die infolge der Dollar-Schwäche an Boden verloren (-7%).

Für die Weltwirtschaft (und globale Aktien) ist der starke Anstieg von Rohstoff- und Erdölpreisen indes weniger günstig. In der gegenwärtigen Phase belasten höhere Kosten den Aufschwung. Auch der deutliche Anstieg der Renditen von US-Staatsanleihen könnte durch seinen Einfluss auf die Hypothekenzinsen den Aufschwung sowie eine Erholung am US-Immobilienmarkt bremsen.

Positive Unternehmensnachrichten

Neben den positiveren Wirtschaftsmeldungen stärken auch die unerwartet günstigen Unternehmensnachrichten die Aktienmärkte. Kostensenkungen sowie Stellen- und Investitionsabbau greifen zwar, aber die positive Wirkung dieser Maßnahmen dürfte allmählich nachlassen. Wir rechnen mit einem weiteren Rückgang der Gewinnspannen. Vor 2010 erwarten wir keine Erholung beim Ertragswachstum; insofern halten wir die Gewinnprognosen der meisten Analysten für übertrieben. Tatsächlich dürften überzogene Prognosen nur zur Anfälligkeit der Märkte in der zweiten Jahreshälfte beitragen. Höhere Kursniveaus führen zudem bereits zu höheren Erwartungen.

Unsere Zurückhaltung stützt sich zum Teil darauf, dass die im Zuge der Konjunkturförderprogramme eingeführten Steuervorteile für US-Verbraucher ab dem dritten Quartal wieder schwinden werden. Wenn auch die jüngsten Arbeitsmarktzahlen besser als erwartet ausgefallen sind, dürften die Arbeitslosenzahlen vorerst weitersteigen. Gleichzeitig bremst die hohe Arbeitslosigkeit die Lohnentwicklung. Mit weiterer Konsumzurückhaltung ist zu rechnen.

In der „Twilight Zone“

Seit der Rally sind Aktien nicht mehr besonders preiswert. Andererseits sind sie aber auch nicht überteuert. Mit anderen Worten: Aus den Bewertungen lassen sich vorerst keine Verkaufs- bzw. Kaufsignale ablesen.

Das Abklingen der Depressionssorgen ist eindeutig positiv. Dem steht gegenüber, dass die Weltwirtschaft bis 2010 wohl nicht ausreichend zulegen wird, um das Ertragswachstum zu erzielen, das die Märkte derzeit bereits einpreisen. Insofern sehen wir keinen Anlass für weitere deutliche Kurszuwächse.

Wir befinden uns derzeit in einer „Twilight Zone“, die noch eine Weile anhalten könnte (vor allem wegen des notwendigen Schuldenabbaus bei Verbrauchern, Banken und bald auch Staaten). Während dieser Phase dürften die Aktienmärkte erheblich fluktuieren (um +/– 20 % ggü. dem aktuellen Niveau).

Versorger jetzt positiver

Wir haben unsere Übergewichtung im Gesundheitssektor leicht ausgebaut. Wir schätzen die Bewertungen weiterhin positiv ein, mit einem deutlichen Kursanstieg ist indes wohl nicht zu rechnen. Anders bei Versorgerwerten. Ab 2010 dürften die höheren Ölpreise die Ertragsentwicklung ankurbeln; die Anlegerschaft wird das bereits eskomptieren. Unsere Übergewichtung von US-Aktien haben wir auf neutral zurückgeführt. Wegen der niedrigen Bewertungen haben wir auch die Untergewichtung europäischer Aktien reduziert.

Anleihen: Renditen von Staatspapieren werden fallen

Renditeanstieg nur vorübergehend

Vor allem in den USA legten die Renditen von Staatsanleihen weiter zu. Das bedeutet wohl, dass die Anlegerschaft sich von ihren Deflationserwartungen verabschiedet hat. Die Märkte preisen bereits wieder einen Anstieg der Inflationsrate ein, ein weiteres Zeichen für die Normalisierung der Märkte. Dies ist vor allem den unorthodoxen Maßnahmen der Fed zu verdanken.

Hinzu kommt, dass die gestärkte Risikobereitschaft der Anleger erneut das Interesse an risikoreicheren Risikokategorien entfacht hat. In der Folge fielen die Anleihekurse und stiegen die Renditen.

Mit US-Staatsverschuldung verbundene Risiken immer noch gering

Am Markt sorgt man sich um die Solidität der Staatsfinanzen in den USA. Dass die USA Kredite in US-Dollar aufnehmen, kann aber wohl nicht der Hauptgrund für die höheren Renditen sein. Letztendlich ist das Ausfallrisiko hier extrem niedrig und hat auch in den letzten beiden Monaten nicht zugenommen. Auch die Sätze an den Geld- und Interbankenmärkten liegen jetzt wieder unter dem Niveau vom Beginn der Kreditkrise im August 2007. Das ist sicherlich kein Ausdruck eines erhöhten Risikos für die Inhaber amerikanischer Staatsanleihen.

China an Investitionen in den USA interessiert

Die Sparquote in den USA steigt schneller, als Staatsanleihen aufgelegt werden. Dadurch hat sich die Abhängigkeit der USA von China und anderen ausländischen Investoren zur Finanzierung des Haushaltsdefizits verringert.

Nebenbei bemerkt wird das Risiko, dass ausländische Investoren den USA plötzlich den Geldhahn abdrehen, häufig übertrieben dargestellt. Dafür sorgt schon die Devisenpolitik jener Länder mit Sparüberschüssen, allen voran China. Würden diese Länder ihre Ersparnisse nämlich in anderen Regionen investieren, würden dadurch ihre eigenen Währungen ggü. dem Dollar aufwerten. Dies wäre für eine Volkswirtschaft, deren Wachstum in erster Linie auf dem Export beruht, gerade während der aktuellen Rezession und dem damit verbundenen Einbruch des Welthandels fatal.

Rückläufige Kerninflation wird Renditen drücken

Auf kurze Sicht könnten die Renditen aufgrund des anhaltenden Risikoappetits noch ein wenig zulegen. In den nächsten sechs bis zwölf Monaten dürften die Renditen im Zuge der erwarteten Inflationsentwicklung wieder fallen. Hohe Arbeitslosigkeit bremst die Lohnentwicklung, während Überkapazitäten zu Wettbewerbs- und Preisdruck führen.

Investment-Grade weiterhin Favorit

In markttechnischer Hinsicht ist das Risiko einer Korrektur in den risikoreicheren Segmenten höher.

U. a. aufgrund der höheren Rohstoffpreise und des lebhafteren Welthandels ist die fundamentale Attraktivität dieser Kategorien (vor allem an den Emerging Markets) gestiegen. Lokalwährungsanleihen aus Schwellenländern gewichten wir jetzt über. Wegen der anhaltend attraktiven Bewertungen bleiben Investment-Grade-Anleihen unsere Favoriten.

Immobilien & Liquidität

Immobilienaktien haben seit Erreichen der Talsohle um über 40 % zugelegt. April und Mai waren besonders gute Monate. Allerdings handelte es sich dabei um eine so genannte „Crap“-Rally: Aktien von Unternehmen mit schwachen Finanzdaten waren besonders begehrt. Obwohl wir unser Engagement bei zyklischen Unternehmen etwas ausgebaut haben, bleiben wir hier vorsichtig und daher defensiv positioniert. In Anbetracht des anhaltenden Drucks auf die Finanzierungsmöglichkeiten von Banken wird die hohe Volatilität wohl anhalten. Im weiteren Jahresverlauf dürfte sich der Markt wieder verstärkt auf die Bilanzqualität von Immobilienunternehmen konzentrieren. Bis auf weiteres bleiben wir bei unserer Präferenz von Liquidität gegenüber Immobilienaktien.

Über ING Investment Management:

ING Investment Management ist der globale Asset Manager der ING-Gruppe, ein weltweit präsenter Allfinanz-Konzern, der in über 40 Ländern Repräsentanzen unterhält. Mit über Euro 325 Milliarden Euro Assets under Management, ist ING IM in 37 Ländern in Nord-, Mittel,- und Südamerika, Asien-Pazifik und Europa vertreten. ING IM Europe hat Niederlassungen in 16 europäischen Ländern und im Nahen Osten mit ca. 125 Milliarden Euro Assets under Management. ING Investment Management bietet Investmentlösungen für den ING Unternehmensverbund, für ING Versicherungsunternehmen, institutionelle Kunden und Vertriebspartner. Die breite Palette von Investment-Strategien in Kombination mit den Distributionskanälen der ING-Gruppe zu Privatanlegern und institutionellen Anlegern, ermöglicht es ING Investment Management, allen seinen Kunden, sowohl in Europa als auch auf globaler Ebene, integrierte Lösungen im Finanzdienstleistungsbereich anzubieten. Stand Q1, Mai. 2009.

Weitere Informationen erhalten Sie auf www.ing-investments.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.