Das Momentum - Ein Standardindikator unter der Lupe!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 11.468,45 Pkt (XETRA)

Kurse bewegen sich nicht gleichförmig, sondern können in Trendrichtung steigen, fallen oder seitwärts laufen. Aber nicht nur hinsichtlich ihrer Richtung lassen sich Kursbewegungen unterscheiden, sondern auch in Bezug auf die dabei einegschlagene Geschwindigkeit. Kursbewegungen können sich beschleunigen oder verlangsamen und der Momentum-Indikator spiegelt diese Phasen grafisch aufbereitet wieder.

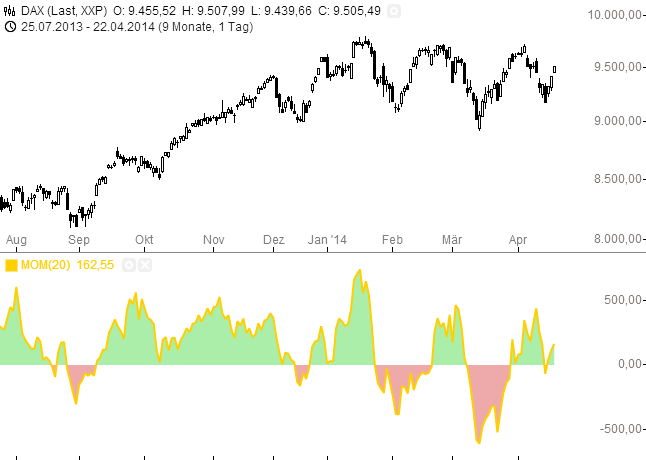

Dabei gehört das Momentum zu den Standardindikatoren, die in wohl keinem Chartingtool fehlen dürften. Dargestellt wird das Momentum wie in Abbildung 1 zu sehen, meist als Linienchart (Guidants färbt zudem die Fläche zwischen Momentum und Nulllinie je nach Lage des Momentums bullisch (grün) oder bärisch (rot) ein), aber auch eine Anzeige als Balkendiagramm ist nicht ungewöhnlich.

Was steckt hinter dem Momentum?

Das Momentum ist nicht nur einer der am häufigsten genutzten technischen Indikatoren, sondern in seiner Berechnung ist es auch noch einer der einfachsten. Um den Wert des heutigen Momentums zu berechnen, wird lediglich der Schlusskurs von vor X-Perioden vom aktuellen Schlusskurs abgezogen, wobei die Anzahl der Perioden vom Trader frei gewählt werden kann.

MOM = Close(heute) – Close(vor X-Perioden)

Das Momentum selbst kann in allen Zeitperioden, angefangen beim Tickchart bis hin zum Monatschart und darüber, gebildet werden. Als Grundeinstellung finden Sie in Guidants eine Periodenlänge von 14 Kerzen, aber natürlich ist der Trader nicht auf diese festgelegt. Je länger die Berechnungsmethode gewählt wird, umso stärker wird der trendfolgende Charakter des Indikators in den Vordergrund gestellt.

Wie so oft stellt sich auch beim Momentum die Frage, welches „die richtige Periodenlänge“ für den gewählten Basiswert ist und wie immer kann diesbezüglich keine pauschale Aussage getroffen werden. Vielmehr müssen zur Bestimmung der Periodenlänge weiterführende Untersuchungen wie eine Zyklenanalyse oder aber eine direkte Optimierung anhand einer vorliegenden Signallogik vorgenommen werden. Lediglich auf den allgemeinen Zusammenhang von Periodenlänge und Trendgröße (Reagibilität des Momentums) kann dabei hingewiesen werden.

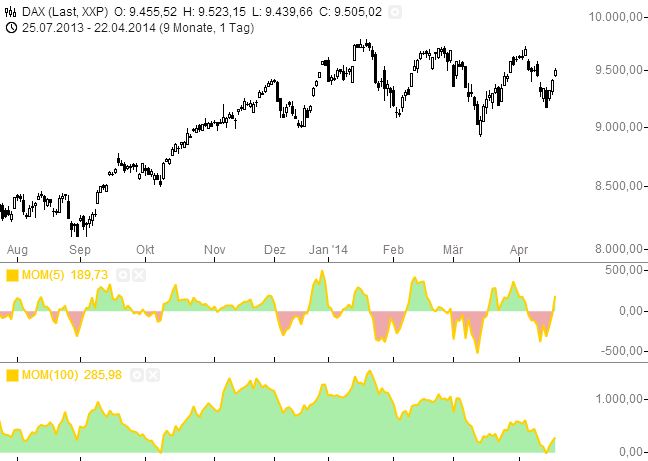

Umso kleinere Periodeneinstellungen im Indikator gewählt werden, desto sensibler reagiert dieser auf Kursschwankungen bzw. umso kleinere „Trends“ werden mittels des Indikators untersucht (Vergleiche Abbildung 2). Da das Momentum immer um seine Nulllinie herum schwankt, gehört der Indikator zu den Oszillatoren. Im Gegensatz zur Stochastik beispielsweise, die auf eine Werteskala zwischen 0 und 100 beschränkt ist, gibt es für das Momentum jedoch keine mathematischen Ober- oder Untergrenzen.

Kann so etwas Einfaches überhaupt funktionieren?

Grundsätzlich gibt es vier Fallunterscheidungen des Momentums.

- Ein im positiven Bereich liegendes Momentum (Momentumwerte >= Null) zeigt einen bullischen Markt an, denn schließlich liegt der heutige Schlusskurs über dem vor X-Perioden.

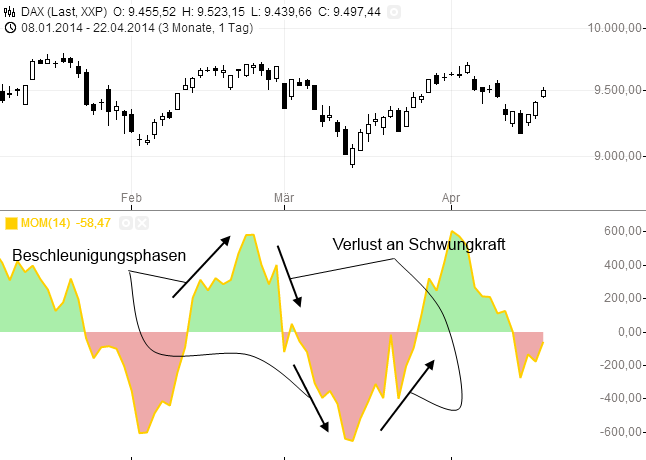

- Steigt das Momentum gegenüber der letzten Kerze (oder einem anderen Vergleichspunkt) an, wird zudem eine Beschleunigung der Aufwärtsbewegung angezeigt, während ein

- fallendes Momentum im positiven Bereich eine Verlangsamung der Trendbewegung suggeriert.

- Analog gilt für den negativen Wertebereich, dass sich der Basiswert in einem bärischen Umfeld befindet (Momentumwerte <= Null). Fällt der heutige Momentumwert in diesem Bereich gegenüber denen der vergangenen Kerzen, nimmt die Abwärtsbewegung an Beschleunigung zu, während ein im negativen Bereich steigendes Momentum eine Verlangsamung im „Abwärtstrend“ suggeriert (siehe Abb. 3).

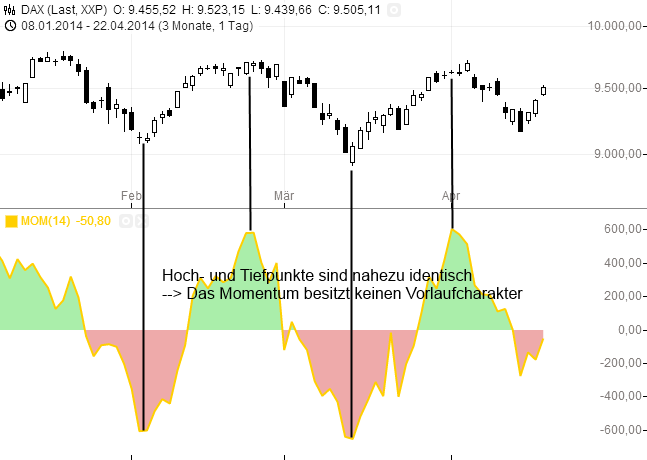

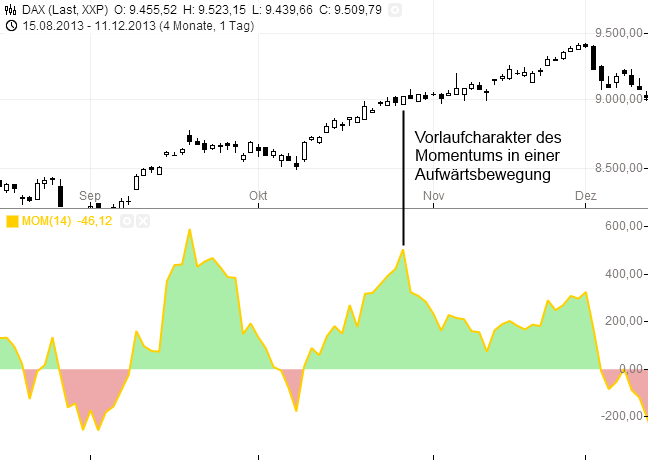

Aufgrund der Beschaffenheit von Trendbewegungen läuft das Momentum der Kursbewegung oftmals, aber nicht immer und zwangsläufig voraus. Im Detail heißt dies, dass das Momentum seinen Hoch- bzw. Tiefpunkt dann erreicht, wenn die Schwungkraft im Markt am größten ist. Diese Hochpunkte treten oftmals schon vor dem eigentlichen Trendmaxima im Basiswert auf.

Während also das Momentum bereits wieder in Gegenrichtung läuft, kann es im Basiswert immer noch zu Bewegungen in die ursprüngliche Trendrichtung kommen. Eine solche Konstellation ist zwar oft zu beobachten, stellt jedoch kein Muss dar. Sogenannte Erschöpfungsphasen, in denen sich die Bullen und Bären innerhalb der jeweiligen Trends ein letztes Mal aufbäumen beispielsweise, gehen eher mit Trendbeschleunigungen einher, stellen jedoch die „letzten Zuckungen“ im Trend dar. In diesen Fällen wird das Momentum seinen Vorlaufcharakter verlieren. Abbildung 4 zeigt einige solcher Punkte, während in Abbildung 5 der vorlaufende Charakter des Momentums gut zu erkennen ist. Die oftmals pauschalisierende Aussage, dass das Momentum ein Vorlaufindikator ist, kann folglich nicht unterstützt werden.

Im Rahmen einer Momentumanalyse stolpert der Trader immer wieder auch über die Analyse von Divergenzen bzw. Konvergenzen. Dies ist eine der Hauptanwendungsgebiete des Momentums, wobei letztlich der Kursverlauf des Basiswerts und der des Momentums auf einen Gleichlauf oder einen abweichenden Verlauf hin untersucht werden. Eine Konvergenz liegt vor, wenn eine (Extrem-)Bewegung im Basiswert durch eine ähnliche Bewegung im Momentum bestätigt wird. Ist dies nicht der Fall, spricht man von einer Divergenz. Hinsichtlich letzterer gelten die klassischen Regeln von Oszillatoren.

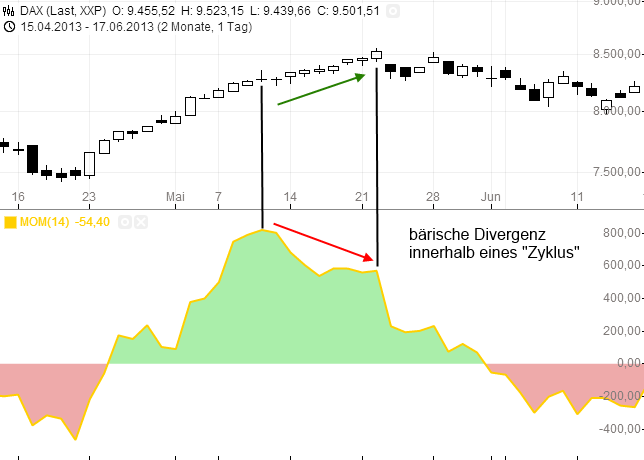

Kommt es im Momentum bereits zu einer Toppbildung, während der Kurs des Basiswerts im Rahmen eines Aufwärtstrends weiter steigt, liegt eine bärische Divergenz vor und der Aufwärtsbewegung ist nur noch bedingt zu trauen. Das Risiko, dass auch der Basiswert nach unten hin abzudrehen beginnt, steigt. Analog liegt eine bullische Divergenz vor, wenn das Momentum seinen Tiefpunkt bereits gefunden hat, während der Kurs des Basiswertes weiter fällt. In diesem Fall könnte es in naher Zukunft auch im Basiswert zu einer entsprechenden Umkehrbewegung kommen. Abbildung 6 zeigt exemplarisch eine bärische Divergenz innerhalb eines Zyklus (Wellen), während Abbildung 7 eine bullische Divergenz über mehrere Zyklen anzeigt.

Wie in Abbildung 8 und der dortigen bärischen Divergenz jedoch zu sehen ist, sollten Divergenzen nur in Kombination mit anderen Indikatoren oder Signalen genutzt werden.

So logisch der Hintergrund einer Divergenz auch klingen mag (Der Aufwärtstrend/Abwärtstrend verliert an Schwungkraft): diese können sich sehr lange hinziehen. Dies ist umso kritischer zu werten, als eine Divergenzanalyse immer zu einer Erwartungshaltung führt, die sich gegen den aktuellen Trend richtet. Im Falle von Abbildung 8 beispielsweise zeigt die Divergenz nachlassende Dynamik auf der Oberseite an und suggeriert so eine kurzfristige Toppbildung im DAX. Mit einer direkten Shortposition unmittelbar nach Auftreten der ersten Divergenz würde der Trader fiel zu früh in den Markt einsteigen bzw. sollten Divergenzen als Ausstiegssignal benutzt werden, viel zu früh aus seiner Longposition aussteigen.

Neben dem Messen des Marktschwungs und der Divergenzanalyse ließen sich auf Basis des Momentums auch direkte Kauf- und Verkaufssignale ableiten. Dazu fallen spontan die Schnittpunkte mit der Nulllinie ein. Ein Durchkreuzen der Nulllinie von unten nach oben stellt ein Kaufsignal und ein Durchkreuzen von oben nach unten ein Verkaufssignal dar. Alternativ dazu ließe sich das Momentum in vielfältiger Weise erweitern, um neue Signale abzuleiten. Eine einfache Methode wäre, das Momentum mit Hilfe eines Durchschnitts zu glätten und so eine Signallinie zu schaffen. Kreuzungen aus dem Momentum und der Signallinie führen dementsprechend zu Kauf- und Verkaufssignalen.

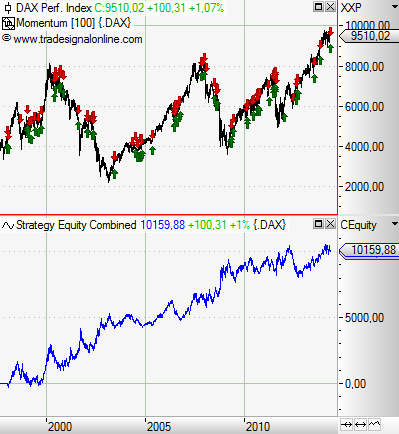

Exemplarisch soll an dieser Stelle das Durchkreuzen der Nulllinie näher betrachtet werden. Die Regeln für das folgende System sind sehr einfach. Durchbricht das Momentum die Nulllinie von unten nach oben, liegt ein Kaufsignal vor und zum nächsten Eröffnungskurs wird eine Longposition eingegangen. Liegt ein bärisches Überkreuzen vor, schneidet das Momentum die Nulllinie also von oben nach unten, wird eine Shortposition eröffnet. Sobald einmal eine Position eingegangen wurde, ist das System folglich immer im Markt, entweder auf der Käufer- oder Verkäuferseite. Ein separater Stopploss oder ein Trailingstopp wird nicht verwendet. Abbildung 9 zeigt die Performancekurve dieses Handelssystems im DAX-Tageschart, wobei pro Trade 25 CFDs ge- bzw. verkauft werden.

Chart wurde mit Tradesignal erstellt

Mit einem Gewinn von 1.709,38 Euro ist die Taktik über die letzten knapp 15 Jahre zwar auch nach Kosten (2 Punkte) noch profitabel, dürfte aber wohl kaum auf zustimmendes Nicken treffen. Wäre ein Trader in diesem Zeitraum selbst zu ungünstigsten Kursen um 8.000 Punkte herum in den Markt gegangen (und hätte die schwierigen Phasen durchgehalten), wäre der Gewinn einer Buy & Hold-Taktik um ein Vielfaches größer. Etwas anders scheint das System abzuschneiden, wenn für das Momentum größere Periodenlängen eingestellt werden. Ein willkürlicher Versuch mit einem 100er-Momentum bringt eine deutlich „schickere“ Performancekurve hervor, wie Abbildung 10 zeigt. Ob sich dieser Trend hin zu längeren Momentumwerten aber verpauschalisieren lässt, kann nur ein entsprechend umfangreicher Test zeigen.

Chart wurde mit Tradesignal erstellt, Tradesignal® ist eine eingetragene Marke der Tradesignal GmbH. Nicht autorisierte Nutzung oder Missbrauch ist ausdrücklich verboten.

Fazit

Das Momentum ist einer der Standardindikatoren und kann als klassischer Oszillator analyseunterstützend als auch direkt zur Signalgenerierung eingesetzt werden. Je kürzer dabei die vom Trader gewählte Periodenlänge des Momentums, desto nervöser reagiert der Indikator, was zu einer Reihe von Fehlentscheidungen führen kann. Die einführenden Untersuchungen zeigen, dass auch im Momentum nicht alles Gold ist, was glänzt und es sinnvoll scheint, den Indikator in eine umfassendere Systematik einzubetten. Für eine alleinige Anwendung des Momentums sowohl zur analytischen Unterstützung als auch zur direkten Ableitung von Kauf- und Verkaufssignalen scheint der Indikator jedenfalls nicht geeignet zu sein.

Dies verwundert jedoch nicht, denn wenn erfolgreiches Trading so einfach wäre, könnte es schließlich jeder. In diesem Sinne wünsche ich Ihnen viel Erfolg bei der weiterführenden Analyse des Momentumindikators, von dem ich überzeugt bin, dass dieser kombiniert mit anderen Entscheidungsträgern einen sinnvollen Beitrag zu Ihrem Erfolg leisten kann.

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Herr Berteit, danke für den Artikel. Sehr schön und einfach erklärt. Werde mir ihren Artikel abspeichern und immer wieder mal lesen und die Märkte dabei beobachten.

Würde gerne mehr Indikatoren kennen lernen, welche in ihrem Stil beschrieben werden. Kommt da in Zukunft noch mehr aus ihrer Feder?