CRB INDEX - Was machen die Rohstoffe ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- CRBAktueller Kursstand:

Commodities Research Bureau - CRB Index - Kürzel: CR A0 / ISIN: PSEUDO000181

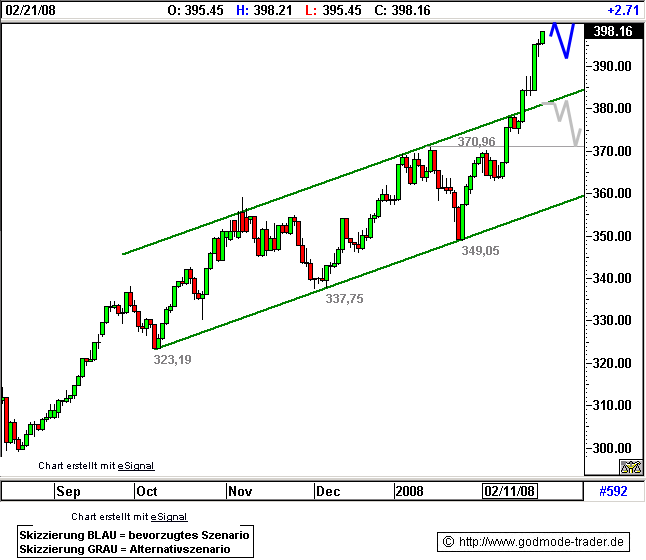

Börse: NYBOT / Kursstand: 398,16 Punkte

Dieser Index gilt als Benchmark für die Entwicklung der Rohstoffmärkte. In ihm sind die wichtigen Rohstoffsorten zusammengefaßt. Energie: Crude Oil, Heating Oil, Natural Gas, Edelmetalle: Gold, Silver, Platin, Industriegüter: Copper, Cotton, Fleischsorten: Lean Hogs, Live Cattle, Getreidesorten: Soybeans, Wheat, Corn, Weichwaren: Coffee, Orange Juice, Sugar, Cocoa.

Rückblick: Der CRB Futures Index befindet sich in einem umfassenden Rallyemodus. Der starke Kaufdruck läßt kaum nennenswerte Kursrücksetzer zu. Hier wird Aufwärtsmomentum erzeugt.

Im Januar 2008 setzte der Kurs auf einer Trendkanalunterkante auf und geht seitdem in eine beschleunigte Aufwärtsbewegung über. Das starke Kaufinteresse schleudert den CRB Index direkt über die Oberkante des Trendkanals. Dieser war bis zu diesem Zeitpunkt kursbestimmend und zeigte eine moderate Aufwärtsbewegung. Mit dem Ausbruch darüber wird seit einigen Handelstagen der "Rallyemodus" aktiviert.

Charttechnischer Ausblick: Weiterhin halten wir an unserem Kursziel bei 400,00 Punkten fest, welches in Kürze erreicht werden dürfte.

Einsetzende Konsolidierungsphasen könnten jetzt bereits im Bereich der Kanaloberkante bei 385,00 Punkten abgefangen werden. Es ist jetzt nicht mehr zwingend erforderlich, dass der Index eine obligatorische Pullbackbewegung an das Ausbruchslevel bei 370,96 Punkten absolviert. Im Gegenteil aktuell werden diese Nachkaufgelegenheiten mit einem guten Chance Risiko Verhältnis rar gesät sein.

Unter 370,00 Punkten würde das längerfristig bullische Chartbild eine nachhaltige Korrekturausdehnung bis 358,00 Punkten erwarten lassen.

Kursverlauf vom 19.09.2007 bis 21.02.2008 (log. Kerzenchartdarstellung / 1 Kerze = 1 Tag)

Von Öl, Gas, Kaffee, Kupfer und von vielen vielen Rohstoff Indizes

Datum 18.02.2008 - Uhrzeit 01:00

Für neue Leserinnen und Leser sei angemerkt, dass es sich es um charttechnische Erörterungen handelt. Im Rahmen der charttechnischen Analyse wird nicht die Angebots- und Nachfragesituation der fundamentalen Basis, also des Basiswerts beispeilsweise eines Unternehmens oder einer Volkswirtschaft ausgewertet, sondern die Angebots- und Nachfragesituation direkt an der Börse.

Es wird also die Angebots- und Nachfragesituation bei Aktien, Devisen, Futures odere Anleihen ausgewertet. Liegt Kaufinteresse, Kaufdruck vor? Oder aber Verkaufsinteresse und Verkaufsdruck? Wenn ja, wie stark und wie weit und wie schnell könnte es einen Kursanstieg bzw. einen Kursverfall tragen?

Wenn Sie an den Finanzmärkten agieren, müssen Sie wissen, dass gerade im kurz- und mittelfristigen Zeitfenster oftmals keine positive Korrelation oder wie auch immer geartete Korrelation zwischen Kursverläufen und der Nachrichtenlage vorliegt.

Selbst verstehen, selbst anwenden, selbst handeln.

Lesen Sie sich ein bzw. bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" : http://www.godmode-trader.de/wissen/chartlehrgang/

Den vollständigen technischen Finanzmarktreport von GodmodeTrader.de können Sie übrigens hier herunterladen :Bitte hier klicken.

Ölpreisprognose - Druckaufbau intakt, 120 $ Kursziel steht!Im Folgenden eine aktuelle charttechnische Auswertung von Öl (US Leichtöl) und Heizöl. Beide bauen weiter Druck nach oben auf. Beide bewegen sich in intakten Aufwärtsbewegungen. Beide dürften in Bälde auf neue Hochs ausbrechen können.

Lesen Sie mehr ...

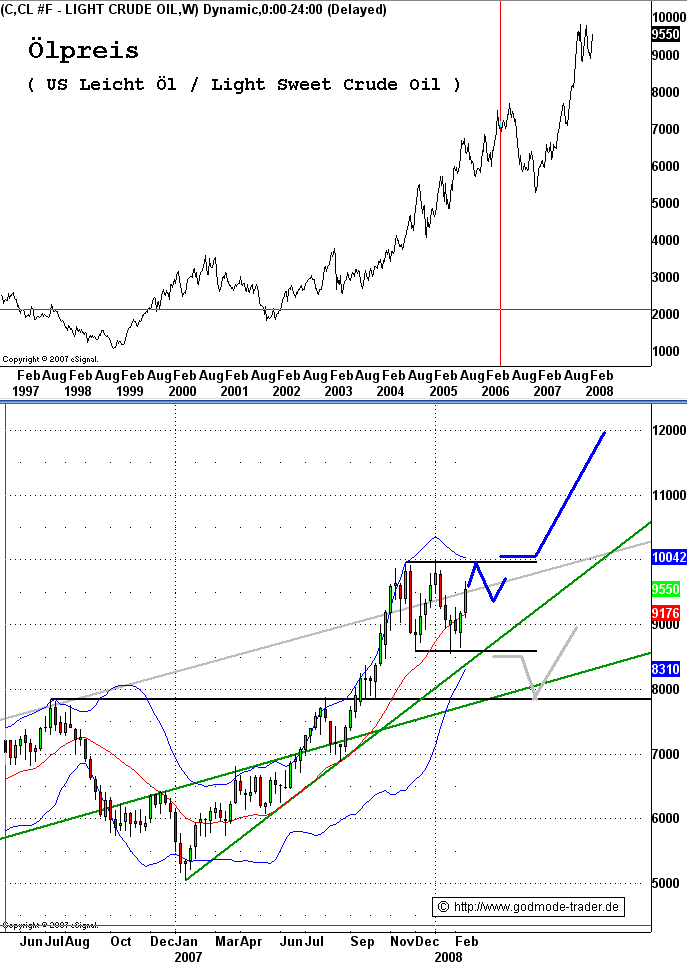

Wenn in den Medien vom Ölpreis die Rede ist, dann ist damit das Leichtöl, man sagt auch Rohöl (Crude Oil) gemeint.

Öl wird an den Terminmärkten über Futures gehandelt.

Die wichtigsten Rohöl-Kontrakte sind:

1.) Brent Crude Oil: Rohöl aus der Nordsee (Brent Ölfeld). Wichtigste Rohölsorte für Europa und so genannte „Benchmark“ für den Ölhandel. Die Nordseesorte wird weltweit an folgenden Börsen gehandelt: Intercontinetal Exchange (ICE, ehemalige IPE), New York Mercantile Exchange (NYMEX) und an Spotmärkten wie New York und Rotterdam.

Light Sweet Crude Oil: Oberbegriff für eine Reihe von Ölsorten mit einem Schwefelgehalt von maximal 0,42 Prozent. Sorten sind unter anderem: West Texas Intermediate, Oklahoma Sweet und New Mexican Sweet.

2.) WTI Light Sweet Crude Oil: West Texas Intermediate (WTI) ist auch bekannt als Texas Sweet Light. Diese Sorte wird als Basiswert für Rohölkontrakte an der New York Mercantile Exchange verwandt und fungiert als US-Öl-Benchmark. WTI hat eine höhere Qualität, enthält zirka 0,24 Prozent Schwefel und ist somit „süßer“ als Brent. Gewonnen wird WTI im Mittleren Westen der USA und in der Golf-Region.

Professionelle Marktteilnehmer handeln Öl direkt an den Terminbörsen mit Futures. Im Retailmarkt (Privatanleger) werden Zertifikate oder CFDs für den Handel von Öl eingesetzt. Sowohl auf Brent Öl als auch WTI Light Sweet Crude Oil (US Leichtöl) gibt es eine wohlsortierte Palette an Zertifikaten.

Auf GodmodeTrader.de werten wir sowohl das europäische Brent Öl als auch das US-amerikanische WTI Light Sweet Crude Oil charttechnisch aus.

US Leichtöl (Light Sweet Crude Oil Future) - Kürzel: CL

Börse: NYMEX in USD / Kursstand: 95,50 $ pro Barrel

Anbei Informationen zur Kontraktspezifikation : Bitte hier klicken.

Seit November läuft Öl in einer Range zwischen 85,80 und 100,00 $ seitwärts. Nach unten ist Öl durch eine Kreuzunterstützung bei 85,50-85,80 $ gut abgesichert. Dort verläuft u.a. auch die Aufwärtstrendlinie seit Anfang 2007.

Ein neues solides Kaufsignal entsteht bei ��l, wenn der Anstieg über 100 $ auf Tagesschlußkursbasis gelingt. Über 100 $ ergibt sich ein Kaufsignal in Richtung des nächsten Kursziels von ca. 120 $ pro Barrel.

Steigt der Ölpreis also über 100 $ an, kann man Öl kaufen. Öl können Sie kaufen über Zertifikate, als ETC (Exchange Traded Commodity), als CFD oder am effektivsten direkt über den Future.

Alternativscanario : Gelingt der Anstieg über 100 $ nicht und Öl gibt wieder deutlich ab, ist die Reaktion im 85 $ Bereich zu beachten. Fällt Öl merklich unter 85 $ ab, würde dies für eine Korrektur bis 78 $ sprechen. Bei 78 $ könnte man Öl dann kaufen, weil dort eine relevante Unterstützung liegt. (S. grauer alternativer Tendenzpfeil.)

Man darf wirklich gespannt sein. Fundamentals und Charttechnik gehen seit mittlerweile über einem halben Jahr deutlich auseinander. Seitens der fundamental zugrundeliegenden Situation wird immer wieder darauf verwiesen, dass der Ölpreis eigentlich deutlich zurückkommen müßte.

Fakt ist aber, dass die Charttechnik auf weiter ansteigende Notierungen hinweist. Und zwar deutlich weiter steigende Notierungen. Und die Charttechnik fragt nicht danach, was der Grund für einen solchen Anstieg sein könnte. Spekulation? Falsche Einschätzung der fundamentalen Angbot-/nachfragesituation? Interessen wichtiger Marktteilnehmer? Es ist verständlich, dass die OPEC für das in US-Dollar notierende Öl adäquat bezahlt werden will. Und wenn der US-Dollar im Wert immer weiter fällt, muß der Preis für Öl nun einmal hochgehalten werden.

Unser Kursziel für Öl in den kommenden 2-3 Jahren liegt übrigens bei 180 $ pro Barrel.

Preisentwicklung seit 1997 (oben).

Preisentwicklung seit März 2006 (1 Kerze = 1 Tag)

Ölpreis in der PROFICHARTS Funktion zum eigenständigen Auswerten - Bitte klicken

Über das neue Rohstoff Tool können Sie den Ölpreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

Jeden Tag wird in der Rohstoff-Trackbox ein Ölpreis Tagesausblick veröffentlicht. Wobei Brent Öl ausgewertet wird.

http://www.godmode-trader.de/rohstoffe

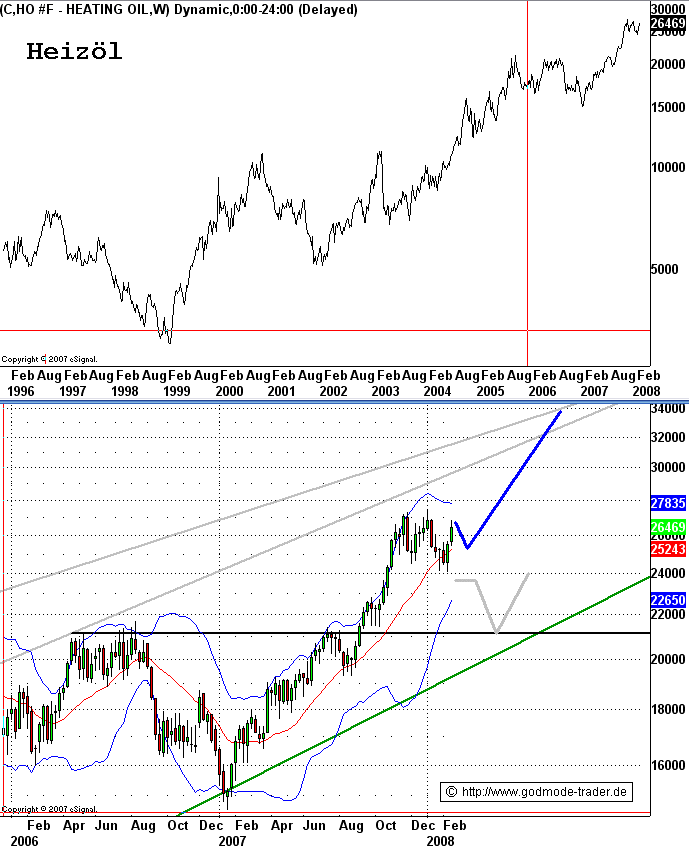

Future auf Heizöl (HO) im Endloskontrakt

Börse: NYMEX / Kursstand: 2,64 $

Schöne bullische Flaggenkonsolidierung seit Oktober 2007.

In Bälde dürfte Heizöl nach oben ausbrechen können. Kursziel mittelfristig 3,40 $.

Wichtig! Ab jetzt sollte Heizöl nicht mehr unter 2,40 $ abfallen. Wenn doch, wäre der Ausbruch in Richtung 3,40 $ erstmal vom Tisch und eine Konsolidierug bis ca. 2,10 $ würde anlaufen. Bei 2,10 $ wäre Heizöl wieder ein Kauf, da dort eine wichtige Unterstützung liegt.

Preisentwicklung seit 1996 (oben).

Preisentwicklung seit Januar 2006 (1 Kerze = 1 Tag)

4.) Rohstoffindizes allesamt mit Kaufsignalen!

Ich möchte einen Schnelldurchgang durch eine Reihe von Rohstoff-Indizes machen.

Warum ?

Weil sich da einiges tut! Während die Aktienindizes weltweit deutlich Federn lassen müssen, insbesondere den Bankaktien sei dank, deuten sich bei den Rohstoffindizes neue starke Kaufsignale an.

Bei einigen Indizes sehen wir neue Ausbrüche nach oben auf neue Hochs, bei einigen Indizes ist aufffällig, die sie allesamt im Bereich relevanter Unterstützungen nach oben abgeprallt sind.

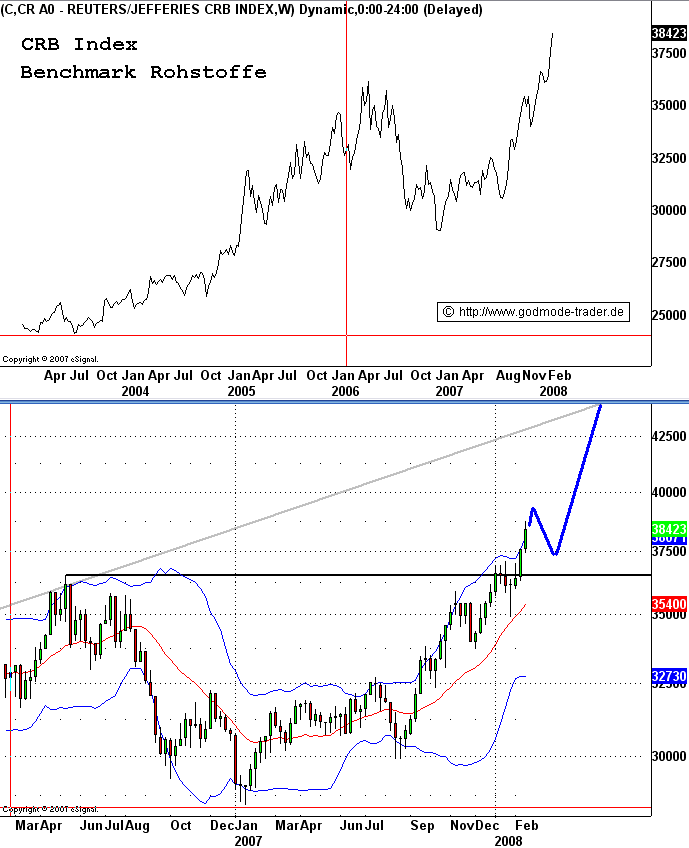

Commodities Research Bureau - CRB Index - Kürzel: CR A0Der CRB Index ist ein Benchmark Index für den Rohstoffsektor.

Börse: NYBOT / Kursstand: 384 Punkte

Dieser Index gilt als Benchmark für die Entwicklung der Rohstoffmärkte. In ihm sind die wichtigen Rohstoffsorten zusammengefaßt. Energie: Crude Oil, Heating Oil, Natural Gas, Edelmetalle: Gold, Silver, Platin, Industriegüter: Copper, Cotton, Fleischsorten: Lean Hogs, Live Cattle, Getreidesorten: Soybeans, Wheat, Corn, Weichwaren: Coffee, Orange Juice, Sugar, Cocoa.

Signifikanter Ausbruch in den vergangenen Wochen über einen ganz harten Widerstand bei 365 Punkten.

Damit liegt ein mittelfristiges Kaufsignal mit Zielbereich 450 Punkte vor.

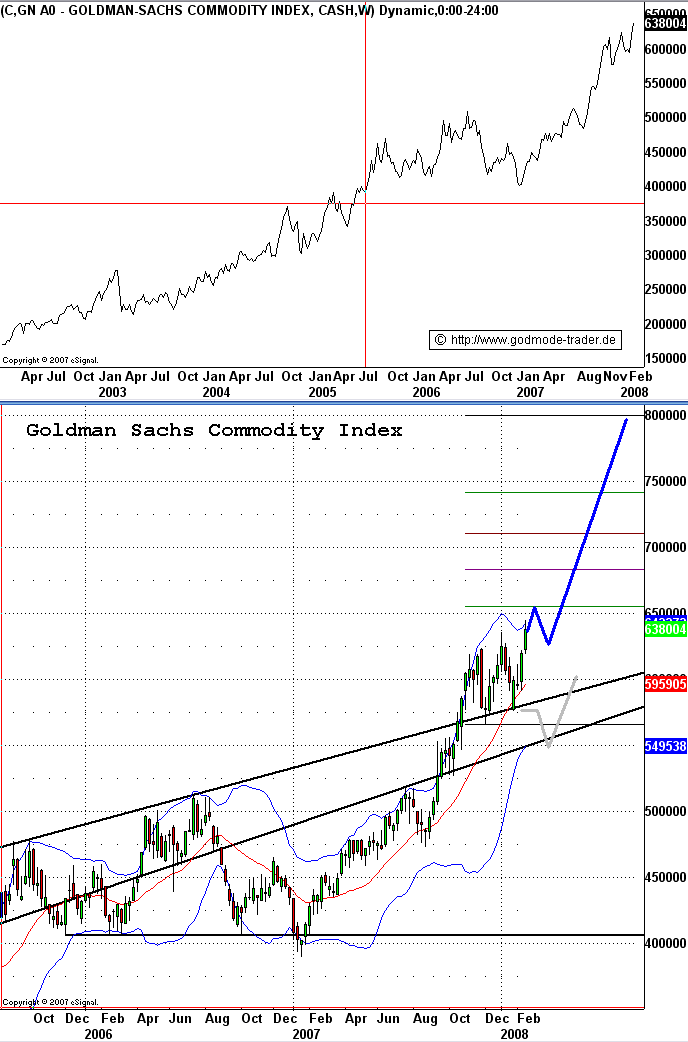

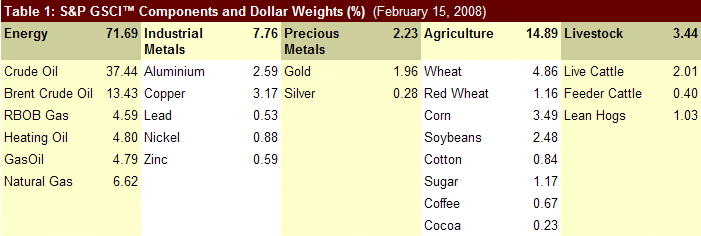

Goldman Sachs Commodity Index aktuell 638 Punkte.

Ebenfalls ein Benchmark Index für den Rohstoffsektor. In diesem Index ist das meiste Volumen.

Seit Oktober 2007 Ausbruch über 2 sehr wichtige Pullback-Widerstandslinien. Direkt darüber Range-Konsilidierung, aus der der Index seit vergangener Woche beginnt, nach oben auszubrechen.

Zielmarken liegen bei 650 und 800 Punkten.

Sollte der Index jetzt doch wider Erwarten nochmals unter 575 Punkte abfallen, würde dies eine schnelle Korrekturausdehnung bis 550 Punkte mit sich bringen. Bei 550 Punkten liegt wieder eine schöne Kreuzunterstützung, die eine Gegenbewegung nach oben einleiten sollte. Insofern wäre die 550 aus charttechnischer Sicht ein Trading BUY.

Unter 550 Punkten bietet sich eine unbedingte Stoplossabsicherung an. Sollte diese Marke aufgegeben werden, würde dies für den Beginn einer echten Korrektur sprechen.

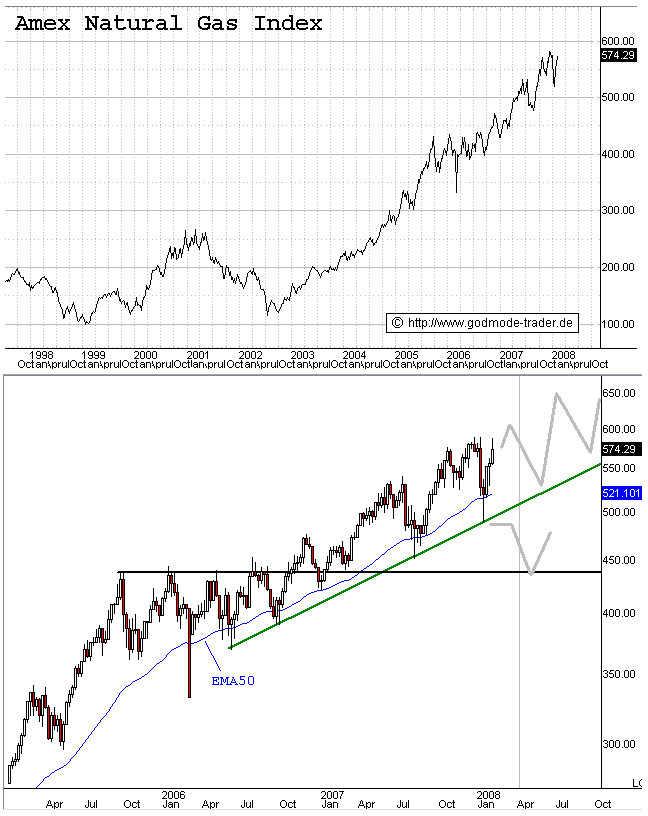

Amex Natural Gas Index aktuell 574 Punkte

Nur soviel zu diesem Rohstoff-Index. Seit 2002 läuft der Index in einem Aufwärtstrend, der wie mit dem Lineal gezogen ist.

Im Rahmen dieses Aufwärtstrends könnte der Index durchaus nochmals bis 500-520 Punkte zurückkommen. Dort wäre er ein charttechnischer Kauf. Dort wäre die Möglichkeit gegeben, sich in den langfristigen Aufwärtstrend long einzuklinken.

Sollte wider Erwarten das Kursniveau von 435 Punkten nochmals erreicht werden, wäre der Index auch dort ein charttechnisches Trading BUY. Bei 435 Punkten liegt eine etwa einjährig wirksame horizontale Unterstützungslinie.

Auf den Index gibt es meines Wissens Zertifikate.

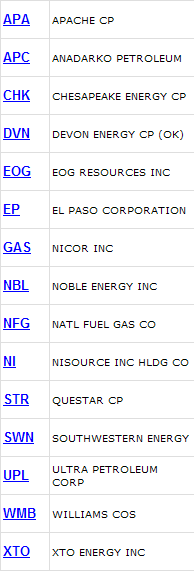

Folgende Aktien sind im Amex Gas Index gelistet.

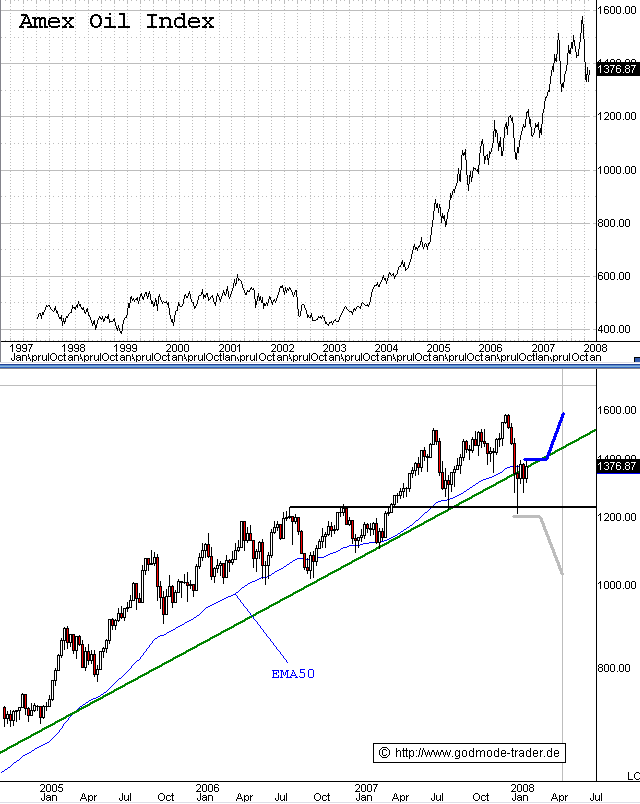

Amex Oil Index aktuell 1.376 Punkte.

In den vergangenen Wochen ist der Kurs von diesem Index auf eine aus dem Jahr 2006 herrührende horizontale Unterstützungslinie bei 1.230 Punkten aufgesetzt und nach oben abgeprallt.

4 Wochen in Folge steht der Index nun direkt unterhalb der exp. GDL 50 (EMA50). Steigt der Index über 1.400 Punkte an, dürften Stop BUY Orders getriggert werden. Das würde ein Kaufsignal bis 1.600 Punkte bedeuten.

Ab jetzt sollte der Amex Oil Index nicht mehr merklich unter 1.200 Punkte abfallen. Wenn doch, würde dies eine echte Korrektur bis 1.000 Punkte zunächst einleiten.

Folgende Aktien sind im Amex Oil Index gelistet.

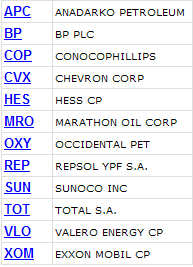

Oil Service Sector Index aktuell 207,53 Punkte

In den vergangenen Wochen ist dieser Index auf einer Kreuzunterstützung, die sich u.a. über eine seit Anfang 2004 bestehende Aufwärtstrendlinie definiert, bei ca. 240 Punkten nach oben abgeprallt.

In den kommenden Wochen ist die Bahn frei bis 350 Punkte. Bei 350 Punkten kreuzen 2 wichtige Pullback-Widerstandslinien. Deshalb ist bei 350 Punkten mit einem Abprallen nach unten zu rechnen.

Die folgenden Aktien sind im Oil Service Sector Index gelistet.

5.) Das sind meine 3 Top-Picks aus dem Rohstoffsektor

KAFFEE, KUPFER und NATURAL GAS gefallen mir im Rohstoffsektor besonders gut. KAFFEE ist bereits nach oben ausgebrochen, KUPFER und NATURAL GAS stehen kurz davor. Auf alle 3 Basiswerte gibt es ein umfangreiches Sortiment an Zertifikaten / Hebelzertifikaten. Beachten Sie die Besonderheiten beim Rohstoffhandel. Stichwort Contango und Backwardation.

Im Rohstoff-Report gab es dazu eine ausführliche Erläuterung. Der Rohstoff-Report ist der reichweitenstärkste Börsenbrief im deutschsprachigen Internet mit Fokus auf Rohstoffen und erneuerbaren Energien.

Melden Sie sich kostenlos an : http://www.godmode-trader.de/newsletter/b2c/#rohstoff_report

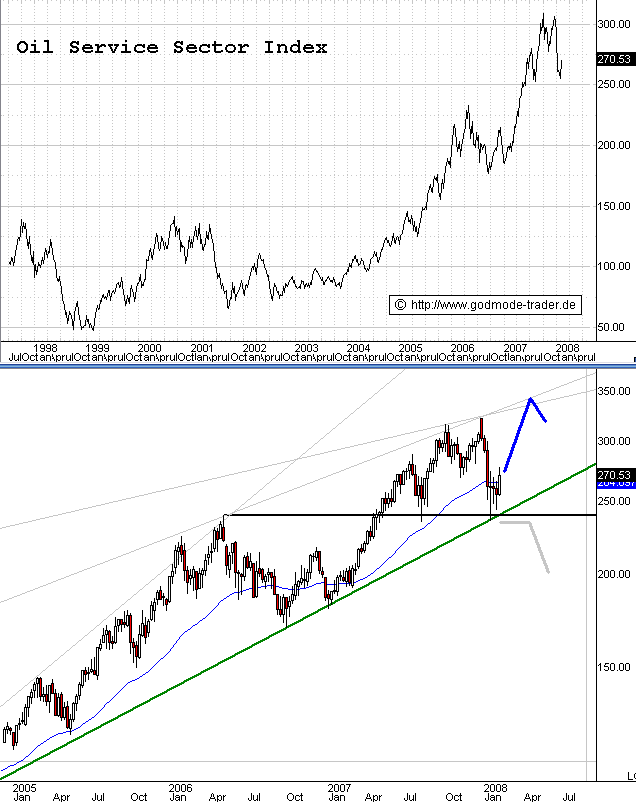

Future auf Kaffee im Endloskontrakt - Kürzel: KC - ISIN: XC0002272232

Börse: CME in US-Cent/pound / Kursstand: 149,50 US-Cent/pound

Seit Anfang 2005 hat sich bei KAFFEE eine symmetrische Dreiecksformation ausgebildet. Und seit Ende 2007 bricht der Kaffeepreis regelkonform aus diesem Dreieck nach oben aus. Ein neues mittelfristiges Kaufsignal mit Kurszielbereich 270-300 US-Cents liegt vor.

Aus charttechnischer Sicht ist KAFFEE insofern ein Kauf.

KAFFEE können Sie kaufen über Zertifikate, als ETC (Exchange Traded Commodity), als CFD oder am effektivsten direkt über den Future.

Sichern Sie sich mit einem Stoploss unterhalb von 120 US-Cents ab. Sollte KAFFEE nämlich unter 120 US-Cents abfallen, würde das für einen mißlungenen Ausbruch sprechen. Unter 120 US-Cents sollte man also die Reißleine ziehen.

Über das neue Rohstoff Tool können Sie den Kaffeepreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

Preisentwicklung seit 1997 (oben).

Preisentwicklung seit Juli 2004 (1 Kerze = 1 Woche)

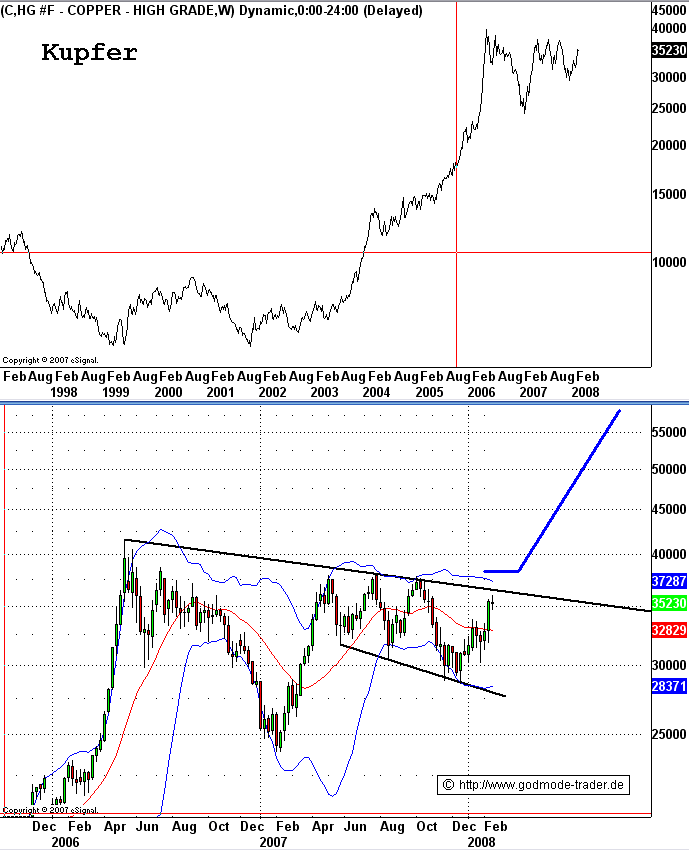

Kupfer - Kürzel: HG - ISIN: XC0007203216

Kursstand: 7.710 $ pro Tonne an der LME (London Metal Exchange)

Kursstand: 3,52 an der NYMEX.

KUPFER gilt als vorauslaufender Konjunkturindikator, so wie Gold als Inflationsindikator gilt.

Anbei zunächst eine Kommentierung des NYMEX KUPFERS.

Seit April 2006 korrigiert KUPFER innerhalb des seit 2001 bestehenden Aufwärtstrends. Speziell der Kursverlauf seit April 2007 zeigt eine schöne bullische Flaggenkonsolidierung.

Steigt NYMEX KUPFER auf Wochenschlußkursbasis über 3,80 an, liegt ein neues mittel- bis langfristiges Kaufsignal vor. Das charttechnische Kursziel liegt dann bei 6,00 - 6,50. Die Bedingung für das Kaufsignal ist aber jene, dass der Preis erst über 3,80 ansteigen muß!

KUPFER können Sie kaufen über Zertifikate, als ETC (Exchange Traded Commodity), als CFD oder am effektivsten direkt über den Future.

Zertifikate auf KUPFER haben in der Regel LME KUPFER als Basiswert.

Insofern nun ein paar Worte zu LME KUFPER. Es notiert derzeit bei 7.713 $. Bis 8.200 $ kann es in den kommenden Wochen noch ansteigen. Dort wird sich dann die weitere Verlaufsrichtung entscheiden. Auffällig ist die Diskrepanz zwischen NYMEX KUPFER, das sich bereits sehr nahe an seinem 3,80er BUY Trigger bewegt und LME KUPFER, das noch deutlich Platz bis zu seinem BUY Trigger bei 8.200 hat.

Wie dem auch sei. Für LME KUPFER gilt.

Gelingt dem Kupferpreis ein nachhaltiger Anstieg über 8.200 $ pro Tonne (und zwar auf Wochenschlußkursbasis), bedeutet dies ein neues großes Kaufsignal zunächst bis 10.000 $.

Behalten Sie KUPFER genau im Blickfeld. Ich kann mir vorstellen, dass wenn erst einmal die BUY Trigger ausgelöst sind (also überwunden worden sind) ähnlich explosive Preissteigerungen drinnen sind wie bei PLATIN.

KUPFER vor einer Fortsetzung der großen Aufwärtsbewegung mit neuen Hochs. Das spricht dafür, dass die konjunkturelle Situation weltweit wieder deutlich anspringen dürfte. Möglicherweise kommen die Impulse weiterhin aus dem asiatischen Raum.

Preisentwicklung seit 1997 (oben).

Preisentwicklung seit Oktober 2005 (1 Kerze = 1 Woche)

Über das neue Rohstoff Tool können Sie den Kupferpreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

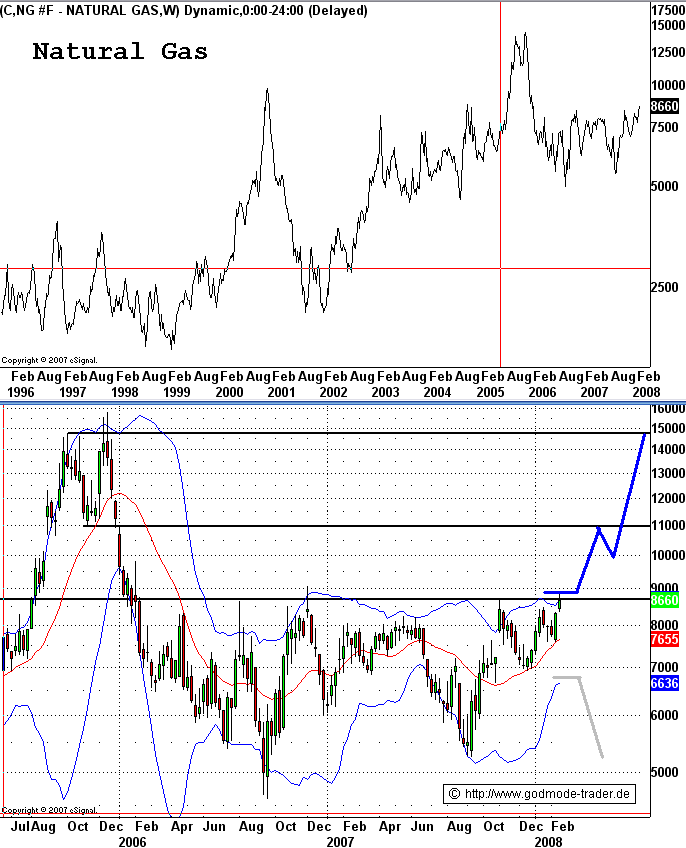

Mein dritter Favorit aus dem Rohstoff-Sektor ist Natural Gas.

Future auf Erdgas (Natural Gas) im Endloskontrakt - Kürzel: NG

Börse: NYMEX in USD / Kursstand: 8,66 $

Bei ca. 8,66 $ hat NATURAL GAS seit 2006 eine kursführende horizontale Widerstandslinie. Genau in diesem Bereich notiert dieser Energie-Basiswert.

Ein Anstieg über 8,66 $ auf Wochenschlußkursbasis, also ein Kurs am Ende einer Woche über 8,66 $, generiert ein mittelfristiges Kaufsignal mit Kurszielen von 11,00 und 15,00 $. Ein Ausbruch über den 8,66er BUY Trigger zeichnet sich ab. In der kommenden Woche dürfte es bereits soweit sein!

Behalten Sie NATURAL GAS genau im Blick. Auch wenn dieser Basiswert für Leser etwas exotisch klingen mag, man kann ihn handeln. Und es dürfte sich lohnen.

NATURAL GAS können Sie kaufen über Zertifikate, als ETC (Exchange Traded Commodity), als CFD oder am effektivsten direkt über den Future.

Beachten Sie. Unter 7,00 $ sollte der NATURAL GAS Preis ab jetzt nicht mehr abfallen. Wenn doch, dann würde dies eine Korrektur in Richtung 5,00 $ einleiten.

Preisentwicklung seit 1996 (oben).

Preisentwicklung seit Juli 2005 (1 Kerze = 1 Woche)

Über das neue Rohstoff Tool können Sie den Kupferpreis im Realpush beobachten : http://tools.boerse-go.de/rohstoffe/

Meine Analysen haben Sie überzeugt?

Dann legen Sie doch gleich mit dem Handel bei JFD los. Dort können Sie alle wichtigen Märkte mit über 1.500 Instrumenten in acht Anlageklassen handeln.

Einfach ein Konto bei JFD eröffnen und meine Analysen mit den Rabatt-Vorteilen nachbilden.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.