Citigroup: Die verhängnisvolle Konjunktur-Feedback-Schleife

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

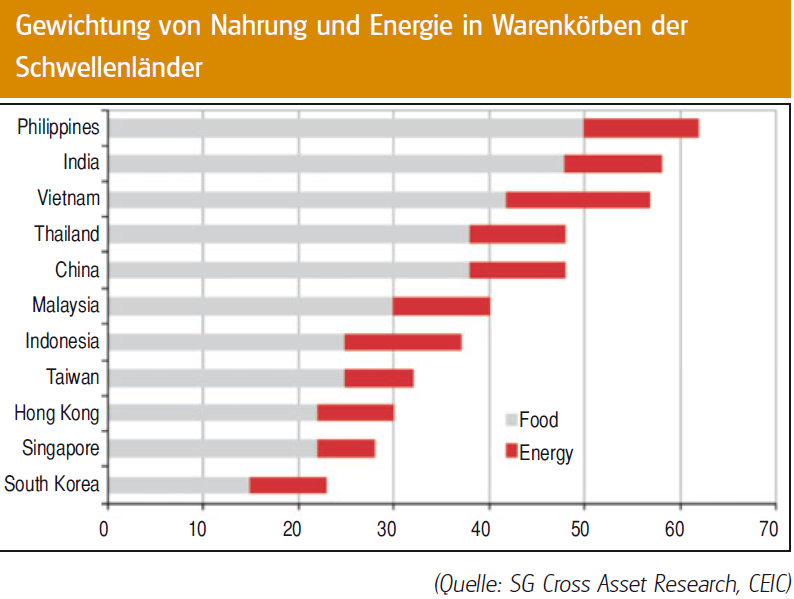

Analysten der Citigroup haben eine Kausalkette ausgemacht, die sich zu einem exogenen Schock für die Weltwirtschaft verwandeln könnte. Alles begann mit steigenden Nahrungsmittelpreisen, ausgelöst durch wetterbedingte Missernten sowie durch eine stark steigende Nahrungsmittelnachfrage aus den schnell wachsenden Schwellenländern. Teure Nahrung hat den Handlungsdruck auf Regierungen erhöht, was wegen der starken Gewichtung von Nahrungsmitteln in den Warenkörben besonders die Schwellenländer betreffe. Grafik (1) zeigt die hohe Nahrungsmittelgewichtung in den Inflationsindizes der Schwellenländer. Im deutschen Verbraucherpreisindex sind Nahrung und Energie mit nur unter 20% gewichtet.

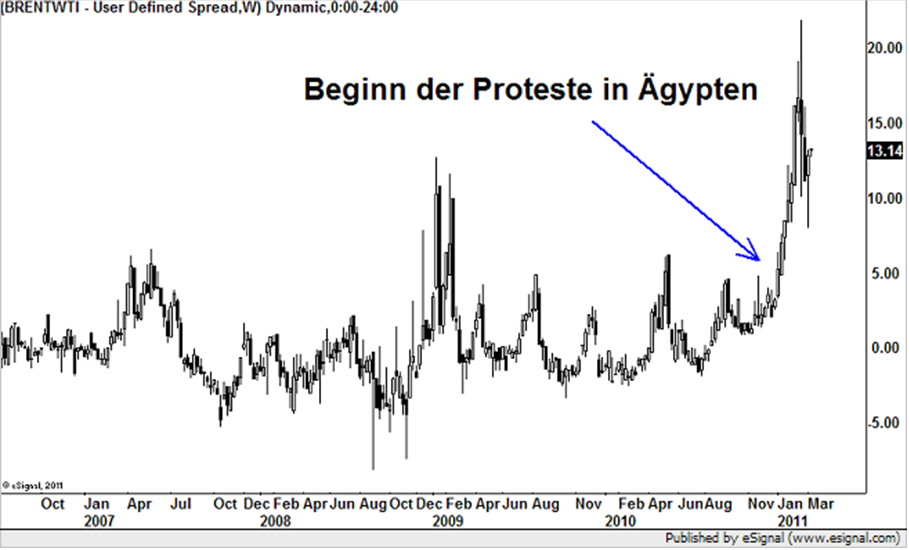

Die Reaktion der Regierungen sieht vor allem in den Schwellenländern so aus, dass sie die Leitzinsen anheben. Das gilt für China, Indien, Korea und Brasilien. Es gebe jedoch keinerlei Garantie, dass das auch funktionieren werde. Nahrungsmittelpreise, wie auch Energie und andere Rohstoffe, haben oft eine geringe Korrelation mit der Geldpolitik einzelner Länder. Die steigenden Nahrungsmittelpreise waren einer der wichtigsten Auslöser für die Unruhen in Nordafrika und im Nahen Osten. Während der zündende Funke ein einzelner Demonstrant oder die Veröffentlichung dieser Wikileaks-Depesche hätte sein können, wirkte laut Citigroup die zugrundeliegende schlechte Wirtschaftslage wie ein Verstärker. Mit den Unruhen kam ein Anstieg der Energiepreise, die jetzt sowohl schnell wachsende Länder wie China und Indien belasten, die bereits ihre Zinsen anheben. Sie sind aber auch eine Belastung für entwickelte Märkte wie Europa oder die USA.

Die europäische Zentralbank denkt derzeit ebenfalls darüber nach, den Leitzins anzuheben, um den steigenden Nahrungsmittel- und Energiepreisen Einhalt zu gebieten. Da die Inflation auch in Großbritannien über die Zielzone angestiegen ist, könnte auch die Bank of England die Zinsen anheben. In den USA zeichnet sich ebenfalls eine Verknappung des billigen Geldes ab. Ende Juni wird Quantitative Easing 2 (QE2) auslaufen. Dies entspricht zwar keiner Leitzinserhöhung, doch setzen die Analysten der Citigroup dies mit dem Ende der ultralockeren Geldpolitik gleich. Während die ultralockere Geldpolitik auszulaufen scheint, müssen Regierungen ihre Ausgaben zurückfahren, um ihren Haushalt zu konsolidieren. Diese Einsparmaßnahmen sind in Europa besonders offensichtlich. Staaten wie Irland oder Griechenland werden von der EU und dem IWF dazu gezwungen, harte Einsparmaßnahmen durchzuführen, während auch Spanien drakonische Sparprogramme aufgelegt hat. Auf der anderen Seite des Atlantik steht die nötige Ausweitung der Verschuldungsgrenze auf der Kippe. Auch dort muss dringend gespart werden, um die bereits hohe Kreditlast nicht noch weiter auszuweiten.

Autor: Jochen Stanzl, Chefredakteur Rohstoff-Report.de

Der Rohstoff-Report ist ein Service der BörseGo AG

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.