Chinesische S-Shares als günstige Alternative - Was sind denn S-Shares ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Durch den Kursanstieg der letzten Jahre haben sich die Bewertungen an den Börsen in China deutlich erhöht. In Singapur notierte chinesische Aktien sind deutlich niedriger bewertet.

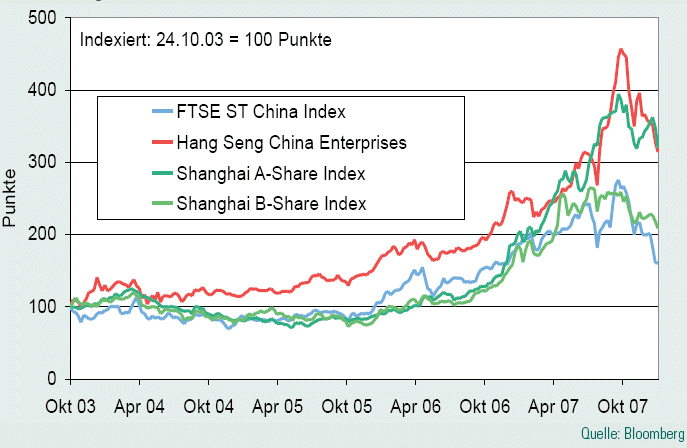

Im Jahr 2007 zählten die chinesischen Aktienindizes zu denjenigen mit der besten Performance weltweit. Der CSI 300, in dem die in Yuan notierten so genannten A-Aktien der Börsen in Shanghai und Shenzhen zusammengefasst sind, legte um 162 Prozent zu. Der Hang Seng China Enterprises Index (HSCEI), in dem die in Hongkong gehandelten und in Hongkong-Dollar notierten Aktien chinesischer Unternehmen (H-Aktien) enthalten sind, stieg immerhin um 56 Prozent. Diese Diskrepanz in der Performance erklärt sich durch die Eigenheiten des chinesischen Kapitalmarktes.

Chinesische Anleger dürfen nur an den inländischen Börsen in Shanghai und Shenzhen investieren. Die bestehenden Kapitalverkehrsbeschränkungen verhindern den Transfer von Kapital ins Ausland, während gleichzeitig die hohen Exportüberschüsse zu Kapitalzufl üssen aus dem Ausland führen. Beide Faktoren zusammen haben ein Überangebot an Kapital in China zur Folge. Dazu kommt, dass die chinesische Regierung das Zinsniveau auf einem sehr niedrigen Niveau hält, um das Wirtschaftswachstum auf hohem Niveau zu halten und um den Aufwertungsdruck auf die Währung abzumildern. Daran ändern auch die Zinserhöhungen der letzten Monate nichts Grundlegendes. Der Realzins ist sogar negativ, was Festzinsanlagen sehr unattraktiv macht.

Für chinesische Privatanleger bleibt daher kaum eine Alternative zu den Aktienmärkten in Shanghai und Shenzhen. Der Kapitalmarkt in China gleicht einem unter Überdruck stehenden Kessel. Das zeigte sich im letzten Herbst, als die chinesische Regierung andeutete, privaten Investoren vom chinesischen Festland den Zugang zum Aktienmarkt in Hongkong zu ermöglichen. Der HSCEI stieg innerhalb von zwei Monaten um 85 Prozent. Die chinesische Regierung machte allerdings schließlich wieder einen Rückzieher und der HSCEI büßte auch aufgrund der allgemeinen Börsenkorrektur die von Ende August 2007 bis Ende Oktober 2007 erzielten Gewinne wieder ein. Doch über kurz oder lang wird die Regierung in Peking chinesischen Privatinvestoren den Zugang zu den Kapitalmärkten im Ausland ermöglichen. Unter dem so genannten QDII-Programm soll es vor allem Banken und Pensionsfonds mittelfristig ermöglicht werden, auch im Ausland Anlagegelder zu investieren.

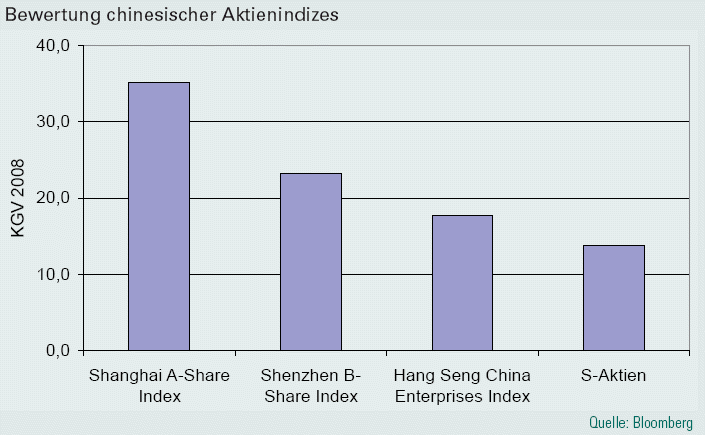

Davon würden die an Börsen außerhalb Chinas notierten Aktien chinesischer Unternehmen profitieren, denn deren Bewertungen sind deutlich niedriger als die in China selbst gehandelten Titel. Bisher stand unter diesem Gesichtspunkt vor allem die Börse in Hongkong im Fokus, doch Anleger sollten ihr Augenmerk auch auf den Aktienmarkt in Singapur richten.

Hinter dem Begriff S-Shares verbergen sich die in Singapur notierten Aktien chinesischer Unternehmen. Singapur ist nach Hongkong das zweitgrößte Finanzzentrum Asiens. Die größte Bevölkerungsgruppe im Stadtstaat bilden die Chinesen. Insofern wundert es auch nicht, dass sich Singapur in den letzten Jahren zu einem wichtigen Handelsplatz für chinesische Aktien entwickelt hat. Mittlerweile notieren mehr als 100 chinesische Unternehmen an der Singapore Stock Exchange. Die 50 größten Unternehmen werden dabei im FTSE ST China Index zusammengefasst. Im Vergleich zu den an den Börsen in Shenzhen und Shanghai notierten A-Shares und B-Shares sind die SShares deutlich niedriger bewertet. Auch gegenüber den in Hongkong notierten chinesischen Aktien, den H-Aktien und Red Chips, weisen die S-Shares ein deutlich günstigeres Bewertungsprofil auf.

Unterschiedliche Performance

Bislang können Investoren aus dem chinesischen Festland nur in die lokalen Aktienmärkte Shanghai und Shenzhen investieren. Der dadurch entstehende Liquiditätsdruck treibt die lokalen Notierungen. Kräftig legte in den letzten Jahren das A-Aktiensegment zu, das für Inländer und seit 2006 auch für einige institutionelle Investoren aus dem Ausland zugänglich ist. Das B-Aktien-Segment war früher nur ausländischen Anlegern vorbehalten, wurde aber 2006 auch für Inländer geöffnet.

Günstige Bewertung

Der Bewertungsaufschlag der A- und B-Aktien lässt sich dadurch erklären, dass Inlandschinesen nur in diese Segmente investieren dürfen. Allerdings werden die restriktiven Regelungen stetig gelockert. Die größten Profi teure dieser Entwicklung könnten die Aktien chinesischer Unternehmen in Hongkong und Singapur sein. Die an diesen beiden Börsen notierten China-Werte weisen eine deutlich niedrigere Bewertung auf als die chinesischen Inlandsaktien.

Sollte die chinesische Regierung an ihren Plänen festhalten, inländischen Investoren allmählich den Zugang zu ausländischen Kapitalmärkten zu ermöglichen, dann könnte dies zu einer Bewertungsangleichung chinesischer Aktien und damit zu einer Höherbewertung der S-Shares führen. Die ABN Amro Bank ermöglicht es Anlegern, auf ein Aufholen der in Singapur notierten chinesischen Aktien zu setzen. Das S-Share Open End Zertifikat bildet die Kursentwicklung der 50 größten in Singapur notierten chinesischen Aktien ab.

Das Informationsmaterial ist der aktuellen Ausgabe des ABN Wochenmagazins "Märkte&Zertifikate Weekly" entnommen.

[Link "Maerkte_und_Zertifikate_Newsletter_2008_04-2.pdf" auf img.godmode-trader.de/... nicht mehr verfügbar]

Anlagechancen-in-China-lassen-sich-am-besten-ueber-ein-Ausweichmanoever-realisieren

Die-verschiedenen-Segmente-am-chinesischen-Aktienmarkt-Wie-kann-ich-das-China-Thema-handeln

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.