Chartformationen professionell getradet - Das erklärt vieles!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

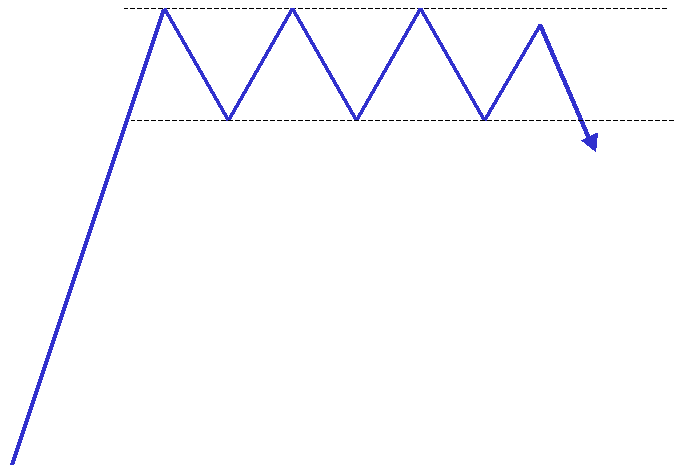

In dieser Reihe werden wir die Prinzipen verschiedener Chartformationen mit ihren am häufigsten auftretenden Variationen betrachten. In den meisten Charts ist ersichtlich, dass die Preise nicht auf der Stelle drehen. Vielmehr bilden die Kurse klar definierbare Trading Ranges (engl., Handelsspannen) bevor Trend Reversals (engl., Trendwenden) einsetzen. Abbildung 1 zeigt ein solches Beispiel.

Abbildung 1: Trading Range, die zum Reversal führt. Der Preis bildet eine Rallye, setzt sich zunächst in einer Trading Range fest, fällt aus der Trading Range und bildet ein Reversal.

Im linken Teil der Abbildung 1 bildet der Kurs eine Rallye aus und verliert an Upside Momentum (engl., svw. Aufwärtsdynamik) bevor es zur Auseinandersetzung zwischen Käufern und Verkäufern kommt. Oft ist es in solchen Fällen möglich, zwei horizontale Trendlinien, die das Top und den Bottom (engl., Boden) der Trading Range markieren, zu konstruieren. Jedes Mal, wenn die Preise an die obere Begrenzung der Trading Range, die Angebotslinie, laufen, werden die Käufer aufgrund des höheren Preises ängstlich und der Verkaufsdruck erhöht sich. Danach, wenn der Kurs auf die untere Begrenzung der Trading Range, die Nachfragelinie, fällt, werden Käufer angezogen; aber Verkäufer, welche natürlich einen höheren Verkaufspreis anstreben, nehmen ihre Angebote zurück, sodass der Preis bouncd (engl., abprallt). Eventuell gewinnen die Verkäufer diese Auseinandersetzung, wenn der Preis signifikant unter die untere Begrenzung der Trading Range fallen sollte. Die Preisaktivität, die den Uptrend (engl., Aufwärtstrend) vom Downtrend (Abwärtstrend) trennt, findet zwischen den zwei parallelen Linien statt und bildet das bekannte Rectangle (engl., Rechteck) aus.

Die Unterscheidung zwischen Reversal- und Continuation Patterns

Chartformationen treten in zwei verschiedenen Erscheinungen auf, nämlich als Reversal- und Continuation Patterns (engl., Umkehr- und Fortsetzungsformationen). In der Abbildung 1 sehen wir ein Reversal von einem Uptrend zu einem Downtrend. Umgekehrt könnten wir uns auch ein Reversal von einem Downtrend zu einem Uptrend vorstellen.

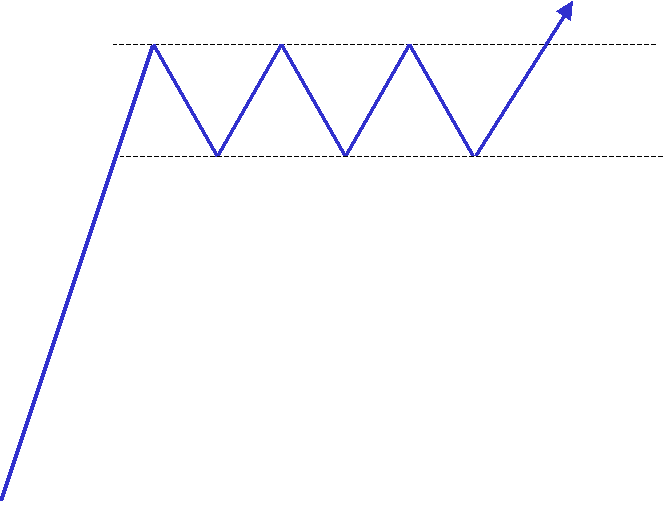

Abbildung 2: Fortsetzung. Anstelle eines Reversals des Trends, wie in Abbildung 1 dargestellt, bildet sich eine Fortsetzungs- beziehungsweise Konsolidierungsformation bevor sich der Trend fortsetzt.

Abbildung 2 stellt ein Continuation- oder Consolidation Pattern (engl., Konsolidierungsformation) dar. Der Preis bildet ein Rechteck, welches eine temporäre „Haltestelle“ in einem sich fortsetzenden Uptrend darstellt. Während das Rechteck ausgebildet wird, gibt es durch den Kursverlauf in dieser Formation keinen Hinweis darauf, in welcher Richtung sich das Breakout (engl., Ausbruch) vollziehen wird. Andere Tools, wie zum Beispiel Indikatoren könnten hier zwar Hinweise für die vermeintliche Ausbruchsrichtung geben, aber das normale technische Prinzip ist, anzunehmen, dass der vorhergehende Trend noch in Kraft ist – solange bis das Gegenteil sichtbar wird. Ein Trend ist schließlich ein Trend. Dies bedeutet, dass wenn wir ein Rechteck beobachten, annehmen sollten, dass es sich eher um eine Fortsetzungsformation als um eine Umkehrformation handelt und zwar solange, bis der Chart etwas anderes indiziert.

Die Prinzipien der InterpretationBevor wir uns andere Arten von Formationen ansehen, untersuchen wir einige der interpretativen Prinzipien, welche wir auf alle unsere Formationen anwenden können:

• Die Signifikanz einer einzelnen Formation. Die Wichtigkeit einer bestimmten Formation ist vor allem eine Funktion ihrer Größe und Tiefe. Stellen wir uns vor, dass der Kapitän eines Öltankers sich dazu entscheidet, den Kurs zu ändern; dann wird das sehr wahrscheinlich länger dauern, als wenn ein Autofahrer eine andere Richtung einschlägt. Das gleiche Prinzip gilt für die Märkte.

- Größe

Je mehr Zeit die Formation benötigt, um sich auszubilden, desto länger wird der neue Trend wahrscheinlich dauern. Denken wir daran, dass die eben beschriebene Trading Range, die von dem Rechteck reflektiert wird, ein wahres Schlachtfeld zwischen Käufern und Verkäufern ist. Je länger dieser Kampf bis zu seinem Ende andauert, desto größer ist der Sieg, der davongetragen wird - nämlich die anstehende Preisbewegung.

-Tiefe

Der zweite Faktor, der die Signifikanz einer Formation bestimmt, ist die Tiefe beziehungsweise die Distanz vom Bottom bis zum Top der Formation. Die Bedeutung der Tiefe wird am deutlichsten, wenn wir zur Kurszielbestimmung einer Formation, unserem zweiten Prinzip der Interpretation, übergehen.

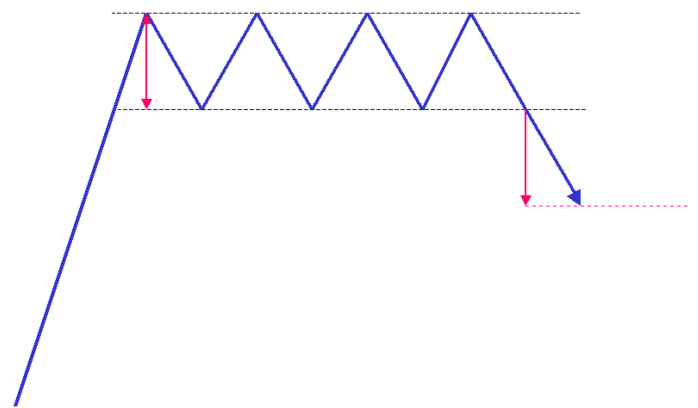

• Kurszielbemessung. Die Kurszielbemessung einer Formation wird durchgeführt, indem wir zunächst die vertikale Distanz zwischen Top und Boden der Formation bemessen und diese Distanz vom Breakout Point (engl., Ausbruchspunkt) an projizieren, siehe Abbildung 3.

Falls der Ausbruch nach unten erfolgt, wird das Kursziel nach unten projiziert und falls der Ausbruch nach oben erfolgt, wird das Kursziel nach oben projiziert.

Abbildung 3: Kurszielbemessung. Die Tiefe einer Konsolidierung – die Differenz zwischen Top und Bottom – lässt durch Projektion an den Breakout Point ein Kursziel annehmen.

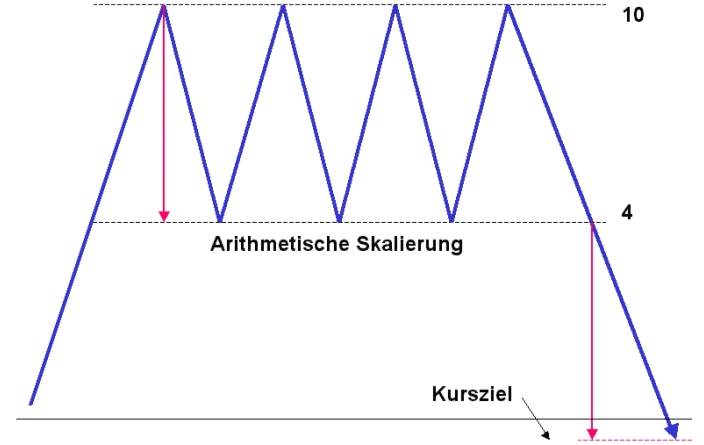

Für längerfristige Charts spielt die Wahl der Skalierung der Preisachse eine sehr wichtige Rolle. Eine arithmetische Skalierung reflektiert denselben Preisbetrag für jede identische vertikale Distanz. So repräsentiert zum Beispiel ein Zentimeter 10 Euro. Eine logarithmische Skalierung hingegen, repräsentiert die gleiche proportionale Distanz. In diesem Fall würde beispielsweise jeder Zentimeter eine zehnprozentige Preisbewegung repräsentieren, egal wo er im Chart auftritt.

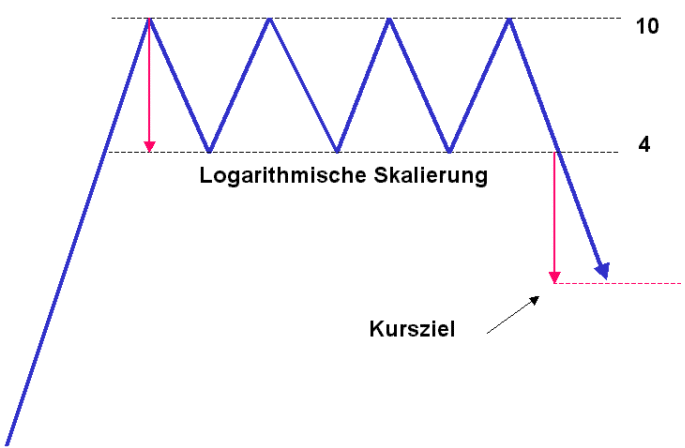

In den Abbildungen 4 und 5, sehen wir ein Beispiel einer Kurszielbemessung für

zwei Rechtecke , die sich beide in einer Range zwischen 4 und 10 formen.

Abbildung 4: Arithmetische Skalierung. Bei dieser Skalierung führt unser Kursziel im Beispiel unter Null. In diesem Fall sollten wir eine logarithmische Skalierung bevorzugen.

Die Kurszielbemessung in Abbildung 4 ist insofern absurd, als dass sie ein Kursziel im negativen Bereich projiziert.

Abbildung 5: Logarithmische Skalierung. Das Problem, das wir in Abbildung 4 betrachten können, existiert bei dieser Skalierung nicht mehr. Bei längerfristigen Charts sollte man zur logarithmischen Skalierung tendieren.

Das Kursziel im logarithmischen Chart ist weitaus realistischer, weil sich die Kurszielprojektion auf proportionale Swings stützt. Der Unterschied zwischen der arithmetischen und der logarithmischen Skalierung ist nicht immer so signifikant wie im Beispiel der Abbildungen 4 und 5. Dies gilt insbesondere für kurzfristige Charts, aber es ist sehr empfehlenswert eine logarithmische Skalierung für längerfristige Charts zu wählen – so kann die oben beschriebene Verzerrung in Abbildung 4 vermieden werden.

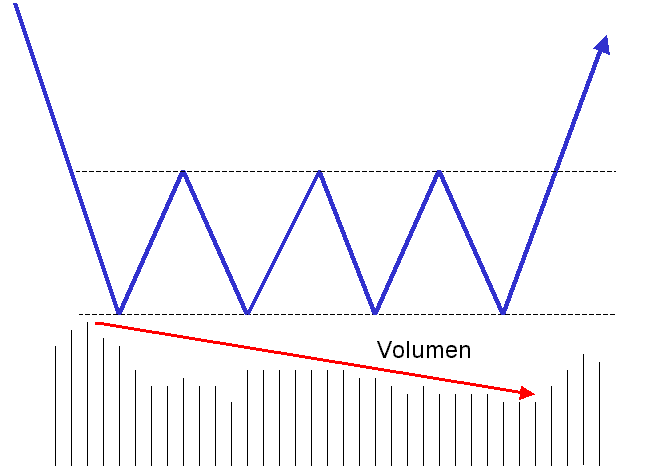

• Volumenbegleitung von Formationen. Bis jetzt haben wir nur den Preis beschrieben. Die Volumenbegleitung ist aber auch wichtig. Eine Regel besagt, dass das Volumen am höchsten ist, wenn die linke Seite einer Formation ausgebildet wird. Umgekehrt ist das Volumen am niedrigsten, während sich die rechte Seite der Formation bildet. Dies bedeutet aber nicht, das jeder nachfolgende Handelstag von einem niedrigeren und noch niedrigerem Volumen begleitet wird. Sondern hier geht es um den gesamten Trend des Volumens, wie in Abbildung 6 schematisch dargestellt.

Abbildung 6: Volumenbegleitung einer Konsolidierung (Schema).Typischerweise fällt das Volumen während einer Konsolidierung. Käufer und Verkäufer befinden sich während der Formationsausbildung in einem Gleichgewicht. Beim Breakout steigt das Volumen gewöhnlich.

Vergegenwärtigen wir uns, dass Käufer und Verkäufer bei ihrer gemeinsamen Schlacht quasi eingeschlossen sind, während sich die Formation ausbildet. Nach einer gewissen Zeit ist das Pattern soweit, dass es bald vollendet wird. Die Balance zwischen Angebot und Nachfrage ist zu diesem Zeitpunkt gleich, sodass es relativ einfach für die eine oder andere Seite ist, die Oberhand zu behalten. Jede Transaktion hat einen Käufer und einen Verkäufer, sodass sowohl Angebot und Nachfrage als auch der Clearing Preis jederzeit gleich sind. Dem Volumen kommt bei einem Upside Breakout eine entscheidende Bedeutung zu, weil das Volumen normalerweise mit dem Trend geht. Ein Upside Breakout, dass nicht von einer expandierenden Aktivität begleitet wird, ist suspekt, denn es besitzt keine Kaufkraft, um einen anhaltenden Trend zu unterstützen. In Abbildung 6 sehen wir, dass der Volumentrend anfängt zu steigen als der Preis seine Ausbruchsrallye beginnt. Das eigentliche Level des Volumens mag eventuell nicht spektakulär sein, jedoch sollte eine definitive Veränderung des vorherigen abwärtsgerichteten Trends offensichtlich sein.

Downside Breakouts (auch „Breakdowns“ genannt) sind ein ganz anderes Thema, denn der Preis kann durch einen Mangel an Nachfrage sehr leicht zusammenbrechen. Das Volumen kann bei einem Downside Breakout sowohl niedrig als auch hoch sein. Ein niedriges Volumen ist normal, denn das Volumen geht mit dem Trend. Wenn Preise fallen, ist es wahrscheinlich, dass sich auch das Volumen zusammenzieht. Ein expandierendes Volumen und fallende Preise hingegen reflektieren „schwache Hände“ und einen stärkeren Angebotsdruck, was darauf hindeutet, dass ein Downside Breakout nahe bevorstehen sollte.

Valides Breakout?

Wenn wir auf unsere Chartbeispiele sehen, dann stellen wir fest, dass sich der Preis gewöhnlich aus der Formation bewegt, sowohl nach unten als auch nach oben. Aber wie entscheiden wir, ob es sich um ein gültiges Breakout handelt?

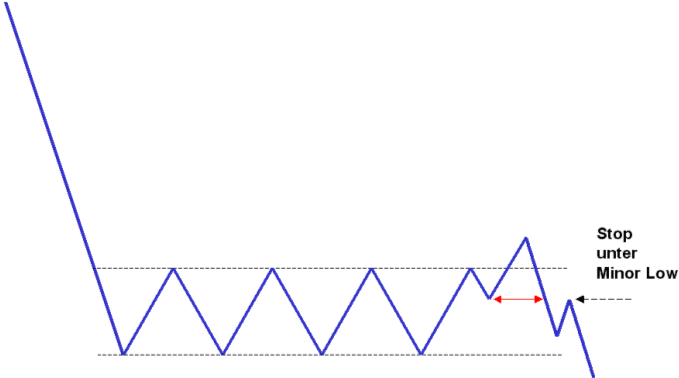

In den vergangenen Jahren, als Marktteilnehmer Position für Wochen oder Monate hielten, war es allgemein akzeptiert, dass eine Bewegung, die den Preis 3% aus den Formationsbegrenzungen führte ein valides Breakout sei. In den heutigen schnellen Intraday-Charts kann sich eine solche Regel jedoch nicht lange halten, denn nur allzu oft „überlegt“ es sich der Preis nach der beschriebenen 3%-Bewegung wieder anders und kehrt um. Leider gibt es keine unumstößlichen und schnell anzuwendenden Regeln in den schnellen Märkten von heute, weil die Gültigkeit eines Breakouts nur mit Erfahrung und dem Urteil der Erfahrung beurteilt werden kann. Ein marginales Breakout, bei dem sich der Preis lediglich nur ein bisschen von seinem Ausbruchspunkt bewegt, muss sich erst noch als valide beweisen. Einige Trader verlangen, dass der Preis für zwei aufeinanderfolgende Handelstage über beziehungsweise unter der Formation schließt – erst dann gehen sie den Trade ein. [Im Falle des intraday tradings ließe sich ein solcher Zeitraum auf ungefähr zwei Fünf-Minuten- oder 30-Minuten-Bars übertragen (je nach Tradingstil)]. Falls der Preis ausbrechen sollte, es aber nicht schaffen sollte, außerhalb der Formation zu bleiben, so müssen wir definitiv die Gültigkeit des Ausbruchs in Zweifel ziehen. Unter solchen Umständen ist es zwingend notwendig, den schon vor dem Trade entworfenen „Fluchtplan“ einzuhalten. Das heißt, dass wir vorzeitig einen Stop unter ein Minor Low, welches vor dem ungültigen Ausbruch in Erscheinung getreten ist, siehe Abbildung 7, gesetzt haben, für den Fall, dass sich das Breakout als nicht gültig erweisen sollte. Denn es ist unsinnig, ein Breakout als gültig zu betrachten, wenn der Preis nach dem Breakout wieder innerhalb der Formationsgrenzen gehandelt wird.

Abbildung 7: Verlustbegrenzung. Auf einem falschen Breakout sollte man nicht lange sitzen bleiben. Wir platzieren sofort (wenn nicht schon vorher geschehen) einen Stop unter ein Minor Low/High vor dem Aufwärtsbreak/Abwärtstbreak.

Falls diese Art des „Fluchtplans“ ein zu großes Risiko darstellen sollte, können wir dem ungültigen Breakout auch mit der 50%-Regel zu Leibe rücken. Nach dem ungültigen Upside Breakout, siehe Abbildung 8, würde die Position geschlossen werden, wenn der Preis die Mitte des Patterns durchkreuzt.

Abbildung 8: Eine andere Stop-Regel. Falls ein Breakout die Hälfte der Konsolidierungstiefe unterschreitet, ist es an der Zeit, die Position zu schließen.

Auf Retracements vorbereitet sein

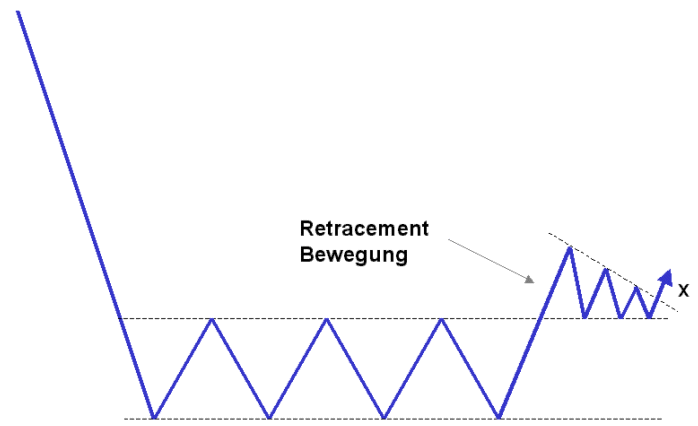

Die meisten Trader kaufen den Markt bei einem Upside Breakout, weil sie erwarten, dass das Kursziel schnell erreicht wird. In vielen Fällen jedoch bildet der Preis ein Retracement. Diese Retracement-Bewegung stellt eine zweite Gelegenheit dar, um zu kaufen – und zwar unter viel ruhigeren und kontrollierteren Bedingungen als jene, welche während des Breakouts vorherrschten. Oftmals ist es möglich, eine kurze Downtrend-Linie einzuzeichnen, welche die Minor Retracement Peaks miteinander verbindet, siehe Abbildung 9. Wenn diese Linie verletzt wird, wie zum Beispiel am Punkt „X“ in Abbildung 9, dann wird ein Kaufsignal generiert.

Diese Retracements können nicht nur bei Upside Breakouts entstehen, sondern auch bei Downside Breakouts.

Abbildung 9: Oft kommt es nach Breakouts zu Retracements. Dabei kann es vorkommen, dass die Begrenzung der Trading Range noch einmal getestet wird. Die Retracements bilden oft ein Pattern. In diesem Beispiel können wir eine kleine Trendlinie über die Minor Retracement Peaks einzeichnen. Der Ausbruch signalisiert einen Entry Point (siehe „X“).

In einer der nächsten Lessons werden wir Ein- und Zweitagesmuster unter die Lupe nehmen, denn sie können sehr hilfreich für kurzfristig orientierte Trader sein.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Kraken ist die regulierte und sichere Krypto-Börse für Trader in Deutschland. Seit 2011 steht für uns Vertrauen und Transparenz im Mittelpunkt. Mit über 550 handelbaren Kryptowährungen bieten wir eine große Auswahl für Einsteiger und Profis.

Die Kraken App ermöglicht einen schnellen Start, während Kraken Pro professionelle Tools und niedrige Gebühren bietet. Ein Konto kannst du in wenigen Minuten auf kraken.com eröffnen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.