Bringen steigende Zinsen Aktien zu Fall?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Diese Frage wird kontrovers diskutiert. Goldman Sachs Chef Blankfein höchstpersönlich sieht die aktuelle Lage mit Besorgnis. Er erkennt Parallelen zu 1994. Damals stiegen die Zinsen stark an und die Aktienmärkte fielen – teils mehr als 10%. Andere wiederum sehen die 1950er Jahre als Beispiel. Damals stiegen Zinsen und Aktien. Was also wird es diesmal?

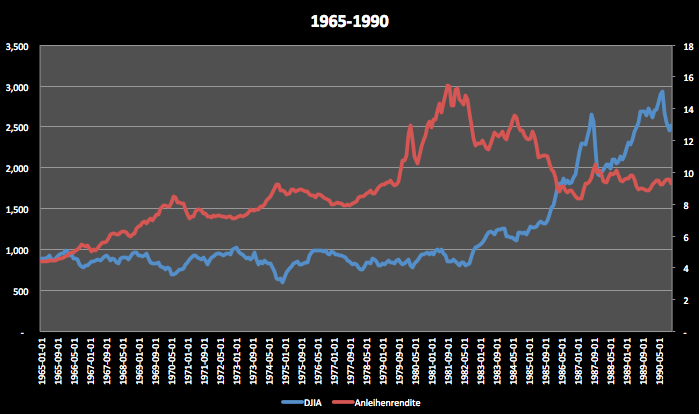

Der historische „Beweis“

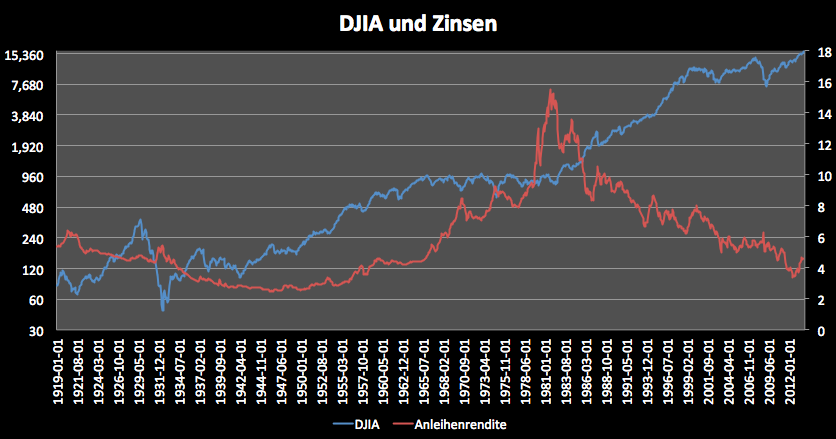

All diejenigen, die für 2014 ein konkretes Szenario im Kopf haben berufen sich auf historische Parallelen. Die einen sehen in der Historie den Beweis, dass steigende Zinsen zu fallenden Märkten führen müssen; die anderen finden Beweise für das Szenario, indem sowohl Zinsen als auch die Märkte steigen. In der ziemlich langen Historie der Aktien- und Zinsmärkte findet man auch tatsächlich beides. Ein erster Blick auf eine fast 100 jährige Historie zeigt ganz unterschiedliche Phasen. Mitte der 1940er Jahre begannen die Zinsen zu steigen – bis 1980. Während es in den 70er Jahren keine Rally mehr an den Märkten gab, stiegen sie davor um 500% bei einer Verdreifachung des Zinsniveaus. Die darauffolgende, längere Rally (von 1981 bis 2000) fiel mit sinkenden Zinsen zusammen.

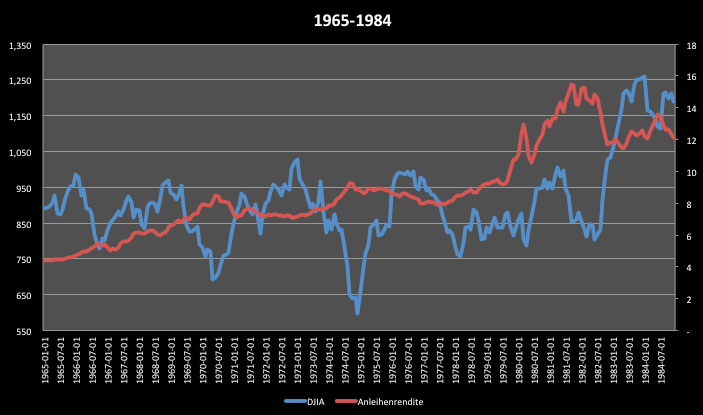

Der erste Blick auf die Historie liefert keinen eindeutigen Beweis, was bei steigenden Zinsen zu erwarten ist. Ganz im Gegenteil sogar. Betrachtet man die 12 monatige Korrelation zwischen Zinsen (dargestellt als 10-jährige Rendite von US Anleihen) und dem Dow Jones, ergeben sich zwei Erkenntnisse. Zum einen ist die Korrelation stark schwankend (hier dargestellt als Werte zwischen -10 und 10, wobei 10 die perfekte, positive Korrelation ist und -10 die perfekt negative Korrelation). Zum anderen ist die Korrelation tendenziell eher schwach. Was beim direkten Vergleich von Dow Jones und Zinsen optisch nach hoher Korrelation aussieht, ist in Wirklichkeit wenig aussagekräftig. 90% der Zeit bewegt sich die Korrelation zwischen -2 und 2.

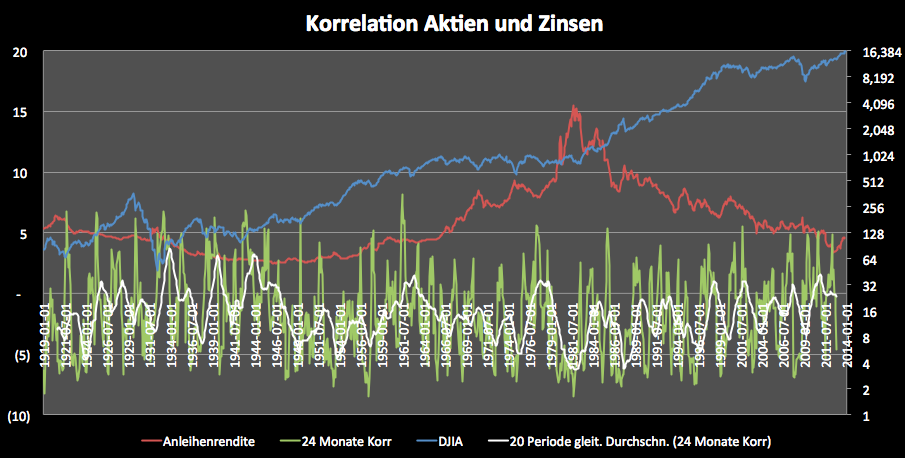

Glättet man den Korrelationskoeffizienten noch mit einem gleitenden Durchschnitt, lassen sich zumindest gewisse Perioden voneinander trennen. Mit etwas Fantasie erkennt man in den 50er Jahren eine Tendenz zu ansteigender, positiver Korrelation. Der gleitende Durchschnitt bewegt sich interessanterweise hauptsächlich im negativen Bereich. Vielleicht kommt daher die Vermutung, dass steigende Zinsen mit fallenden Kursen einhergehen sollen.

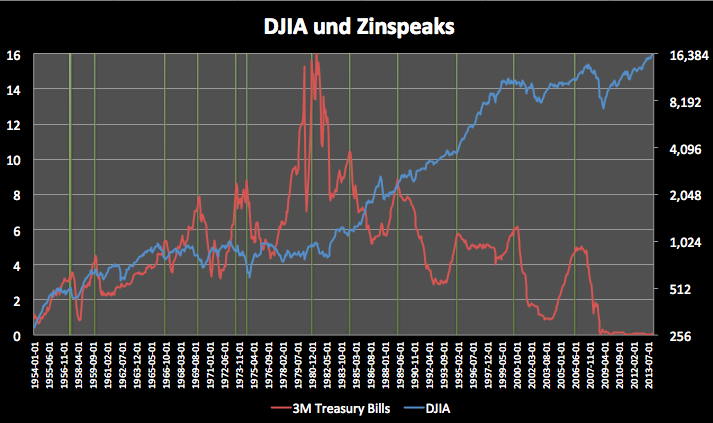

Insgesamt sind die Zusammenhänge aber schwach. Man kann jetzt argumentieren, dass Aktienmärkte zeitlich versetzt auf Veränderungen bei den Zinsen reagieren. Aber auch das bringt nicht wirklich einen Mehrwert. Betrachtet man die kurzfristigen Zinsen mit ihren Hochs und den Verlauf des Dow Jones, können in einigen Fällen höhere Korrelationen erzielt werden. Das vergangene Zinshoch wurde ein Jahr vor dem Hoch bei Aktien erreicht. Verschieb man also die Zinskurve ein Jahr nach vorne, passt das dort ganz gut, dafür dann in anderen Jahren noch weniger als ohnehin schon (z.B. im Jahr 2000).

Wie man es also dreht und wendet, eindeutig lässt sich nicht sagen, was bei steigenden oder fallenden Zinsen mit den Aktienmärkten geschieht. Das gibt die Historie einfach nicht her. Das bedeutet allerdings nicht, dass es keinen Zusammenhang gibt. Vielmehr kommt es auf die Umstände an, unter denen sich bei Zinsveränderungen auch die Märkte deutlich bewegen.

Wenn steigende Zinsen zu fallenden Kursen führen, ...

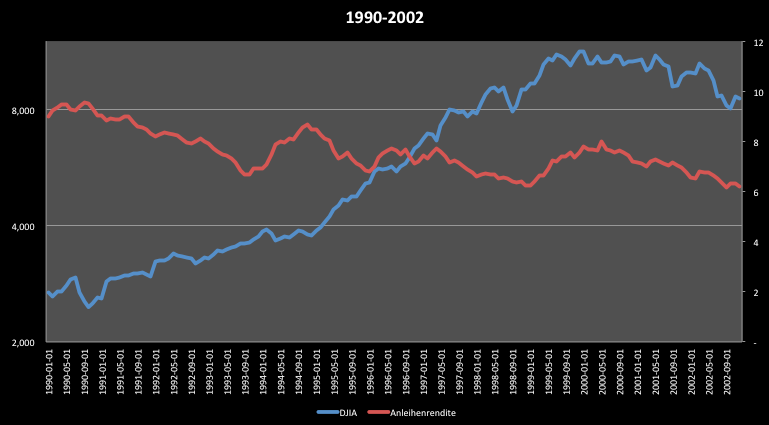

... dann gibt es vor allem zwei Szenarien, die das erklären können. Das erste Szenario trat z.B. 1994 ein. Die nächste Grafik zeigt einen deutlichen Anstieg der 10-jährigen US Anleihenrendite. Die Fed hatte zu Beginn des Jahres die Zinsen angehoben. Wie die Phase von 1998 bis 2000 zeigt, ist das allein kein Argument. Von 1998 bis 2000 liefen Zinsen und Kurse parallel. Die einjährige Seitwärtsbewegung 1994 ist vielmehr auf den Umstand zurückzuführen, dass die Fed den Zins überraschend anhob. Das ist ein ganz wesentlicher Unterschied. Eine spontane und kräftige Zinsanhebung überrascht viele Investoren auf dem falschen Fuß. Es wird schnell umgeschichtet. Im Extremfall kommt es zur Panik bzw. zu einer gewissen Orientierungslosigkeit.

Nicht wenige erklären mit einer solchen Panik den Kurssturz 1987. Der Zinsanstieg war auch hier ziemlich heftig. Allerdings halte ich es für wenig überzeugend, dass Investoren ein halbes Jahr nicht auf die Entwicklung geachtet haben sollen und eines Tages aufwachten und feststellten, dass die Zinsen hoch sind. Stark steigende Zinsen, vor allem, wenn der Anstieg überraschend kommt, haben zweifelsohne einen dämpfenden Effekt. Die Anpassung nach unten war 1987 aber an einem Tag so groß, dass es wohl nicht die einzige erklärende Variable sein kann.

Das erste Szenario, welches zu einer hohen, negativen Korrelation von Zinsen und Aktien führt, ist ein spontaner Anstieg – quasi ein Zinsschock. Das zweite Szenario hat wenig mit Überraschungen zu tun, sondern mit der gesamtwirtschaftlichen Entwicklung. Das beste Beispiel dafür ist die Periode von 1970 bis 1980. In dieser Zeit stiegen die Zinsen von gut 4% auf zeitweise 16%. In dieser Periode zeigt sich eine erhöhte negative Korrelation.

Das Problem war in dieser Zeit nicht so sehr der Zinsanstieg per se, sondern das schwache Wirtschaftswachstum und die hohe Inflation. Höhere Zinsen bedeuten, dass Unternehmen mehr für Schulden zahlen müssen. Bei höherem Schuldendienst und stagnierenden Einnahmen sinkt der Gewinn. Hinzu kam noch die hohe Inflation. Während die Gewinne also nominell schon schwach waren, waren sie real rückläufig. Zu guter Letzt waren Rohstoffe teuer. Die Produktionskosten der Unternehmen stiegen. Damit blieb ebenfalls nicht mehr von den Umsätzen als Gewinn übrig. Das lässt sich schön unter Stagflation zusammenfassen. Das ist für die Bewertung von Unternehmen Gift.

Das hohe Zinsniveau allein kann nicht für die Seitwärtsbewegung an den Märkten verantwortlich gemacht werden. Dazu muss man nur in die Schwellenländer schauen. In einigen steigen die Zinsen auf unerhörte 14% und gleichzeitig schießen Aktien durch die Decke. Bei Wachstumsraten von 8% oder mehr ist das durchaus kein Widerspruch. Die Kombination aus Inflation, hohen Zinsen und geringem Wachstum allerdings ist äußerst kritisch. Ich sehe aber weder für diese noch das erste Szenario aktuell die Voraussetzungen als gegeben an.

Wenn Zinsen und Aktien steigen, ...

... dann ist alles in Ordnung. Im Normalfall sinken die Zinsen, wenn sich die wirtschaftliche Entwicklung abschwächt. Fällt das Wachstum geringer aus, dann ist auch davon auszugehen, dass sich die Unternehmensgewinne schwächer entwickeln oder zurückgehen. Im Aufschwung verhält es sich umgekehrt. Die Zinsen steigen, damit sich die Wirtschaft nicht überhitzt und es nicht zu zu hoher Inflation kommt. In einer solchen Phase der wirtschaftlichen Expansion steigen Unternehmensgewinne tendenziell. Dass da also auch die Aktienkurse mitziehen, macht Sinn.

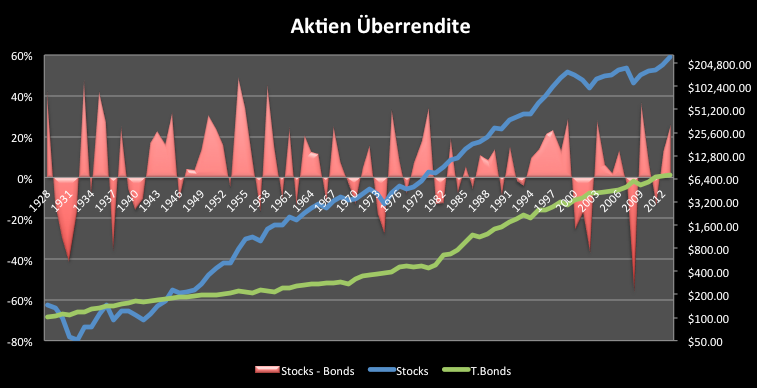

Was nach Normalfall aussieht, kann schnell in eine problematische Situation umschlagen. Genau davor haben viele ein wenig Angst. Als Treiber für Aktien wurde u.a. der Anlagenotstand angeführt. Außerhalb des Aktienmarktes gab es kaum Renditebringer. Steigt jetzt allerdings die Rendite von Staatsanleihen auf höhere Niveaus, könnten Anleger versucht sein, wieder in Renten (=Anleihen) einzusteigen. Das ist theoretisch eine Gefahr. Praktisch denke ich jedoch nicht, dass das in den kommenden 2 Jahren ein großes Thema sein wird. Im Gegenteil, viele schichten erst jetzt wieder in Aktien um. Dazu gehören vor allem Versicherungen und Pensionsfonds. Zudem betrug die Rendite 10-jähriger T-Notes vor 2008 über 5%. Davon sind wir noch ein Stück entfernt. Selbst 2010 lag die Rendite noch bei 4%, war also deutlich attraktiver als heute. Dennoch stiegen die Märkte fast ungebremst. Zudem bieten Aktien noch immer eine erhebliche Überrendite, selbst auf dem aktuellen, hohen Niveau. Die nächste Grafik zeigt die jährliche Überrendite von Aktien gegenüber T-Bonds seit 1928 (Stocks-Bonds). Was das für ein Investment von 100 USD im Jahr 1928 bis heute ausmacht zeigen die Linien.

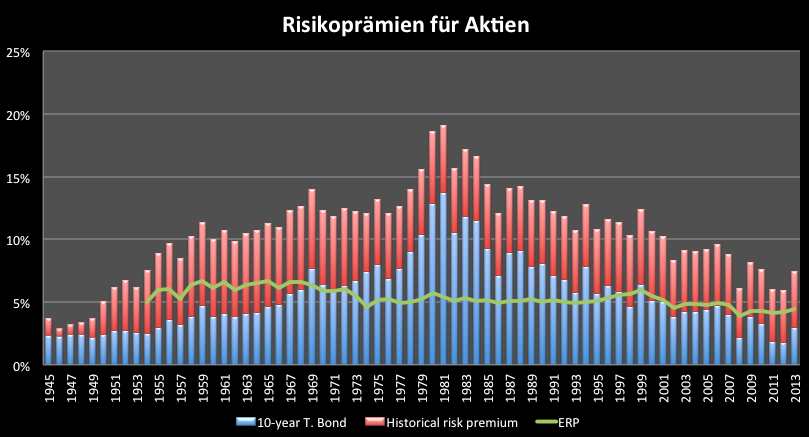

Während die Überlegungen, was aus 100 USD über die Jahrzehnte geworden ist, per se nur geringen Mehrwehrt bieten, steckt in der Überrendite von Aktien doch ein interessanter Punkt. Aktien haben langfristig eine höhere Rendite, weil sie risikoreicher sind als Staatsanleihen (zumindest in der Theorie). Wie viel höher die Rendite sein muss, um Anleger für das Risiko zu kompensieren, zeigt die Risikoprämie. Die folgende Grafik zeigt die Rendite von 10-jährigen US Bonds und die historische Überrendite von Aktien über dieser Rendite. Diese ist im Gegensatz zur vorherigen Grafik immer positiv, weil es sich um einen historischen Durchschnitt handelt. 1945 lag die Risikoprämie bei 1,35%. Das ist der Durschnitt der Jahre 1928 bis 1945. 1980 setzt sich der Wert aus den Jahresrenditen zwischen 1928 und 1980 zusammen.

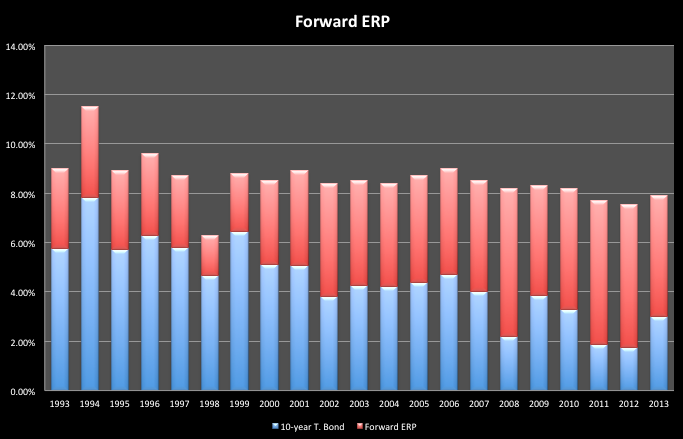

Die Risikoprämie ohne die Anleihenrendite ist in grün dargestellt (ERP – Equity Risk Premium). Diese sank in den 70er Jahren deutlich, was auf die schwache Performance von Aktien in dieser Periode zurückzuführen ist. Die volatile Seitwärtsbewegung der vergangenen 13 Jahre hat erneut zu einer Abflachung der ERP geführt. Der historische Durchschnitt (1928- 2013) liegt aktuell bei 4,44%. Das ist nicht zu verwechseln mit der aktuellen, geforderten ERP. Für das Jahr 2013 betrug diese 5,3% und liegt damit deutlich über dem historischen Mittel. Das ist wichtig, denn historisch sieht es so aus, als wäre die ERP als auch die gesamte geforderte Rendite von Aktien (Rendite der Bonds + ERP) gefallen. Das ist aber die historische Sichtweise. Führt man die Berechnung vorausschauend durch, also mit Schätzwerten zu Beginn eines Jahres für den Rest des Jahres, dann sieht es anders aus. Hier ist die Entwicklung der letzten 20 Jahre ziemlich stabil und es zeigt sich, dass die ERP in den vergangenen Jahren deutlich über dem historischen Schnitt lag.

Mit dieser Darstellung lässt sich auch eruieren, welchen Effekt ein Zinsanstieg haben könnte. In den vergangenen 20 Jahren ist das Niveau der geforderten Gesamtrendite stabil geblieben. Sind die Zinsen gesunken, ist die ERP gestiegen. Steigen jetzt die Zinsen wieder an, ist es nicht vollkommen abwegig davon auszugehen, dass die ERP sinkt und das Gesamtniveau konstant bleibt.

Die Idee, dass die ERP in den kommenden Jahren sinkt, macht durchaus Sinn. Die Zinsen steigen, weil es der Wirtschaft wieder besser geht. Firmenpleiten sollten abnehmen, das Gewinnwachstum sollte anziehen können, weil Konsumenten wieder mehr Geld zur Verfügung haben. Auch die leicht ansteigenden Kosten der Schuldenfinanzierung sollten kaum ins Gewicht fallen bzw. werden vom Wachstum mehr als überkompensiert. Über die kommenden Jahre ist damit zu rechnen, dass die Anleihenrendite wieder auf 5% ansteigt. Da das keine Überraschung ist, geht davon keine Gefahr für den Aktienmarkt aus. Negativ wäre ein zu schneller Anstieg in zu kurzer Zeit. Da die Fed die Erwartungen sehr aktiv managt, würde ich davon zunächst nicht ausgehen. Nimmt man nun weiter an, dass sich die ERP auf ihr historisches Mittel zurückzieht, weil das Risiko mit dem Aufschwung abnimmt und trifft man Annahmen über das Gewinnwachstum der Unternehmen für die kommenden Jahre, dann lässt sich das fundamentale Aufwertungspotential von Indizes berechnen (im Prinzip eine Discounted Cash Flow Rechnung). Beispielhaft für den S&P 500 ergibt sich dann ein Kursziel von ca. 2.050 Punkten für 2014 und 2.400 für 2015 gegenüber einem aktuellen Kursstand von 1.830.

So gesehen halte ich die Wahrscheinlichkeit für nachhaltig sinkende Kurse aufgrund steigender Zinsen für gering. 2014 dürfte es dennoch einen Hauch von 1994 geben. Eine unterjährige Korrektur von 10-15% würde ich dringend einplanen. Denn auch wenn die steigenden Zinsen wirklich kein Geheimnis sind, können die Gesamtumstände zu kurzfristiger Verwirrung führen.

Auf meinem Desktop http://go.guidants.com/#c/clemens_schmale beobachte ich die Zinsentwicklung genau und handle sowohl das kurze als auch das lange Ende der Zinskurve.

Beste Grüße

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.