Brent Öl: Bitte was ??? - Guter Zeitpunkt für einen Futures-Spread Trade

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DZ BANK Alpha Turbo OptionssAktueller Kursstand:VerkaufenKaufen

- DZ BANK Alpha Turbo OptionssAktueller Kursstand:VerkaufenKaufen

Professionelle Trader profitieren schon lange von Spread Trades auf einen einzigen Basiswert. Seit kurzem können dies auch Privatanleger ohne hohen Kapitaleinsatz und CFD Account tun. Es erschließen sich immer mehr Möglichkeiten für Privatanleger, allerdings bleiben die Strategien der professionellen Trader für Privatnleger eine Nische. Während in den letzten Jahren immer mehr Spreadprodukte auf zwei unterschiedliche Basiswerte angeboten wurden, gibt es nun auch Zertifikate, die es ermöglichen, den Spread von verschiedenen Future Kontrakten desselben Basiswerts zu handeln. Die Produkte mit zwei Basiswerten – als Alpha Zertifikate oder Optionsscheine bekannt – setzen z.B. darauf, dass der Dax eine bessere Performance machen wird als der EuroStoxx. Steigt der Dax um 10%, der EuroStoxx aber nur um 5% bzw. fällt der EuroStoxx um 10% und der Dax nur um 5% gewinnt das Zertifikat (ungehebelt) in beiden fällen 5% an Wert. Nach dem gleichen Muster funktioniert der Handel mit zwei Future Kontrakten auf den gleichen Basiswert. Es wird etwa darauf gesetzt, dass der Dezember 2012 Brent Kontrakt mehr an Wert gewinnt als der Dezember 2011 Brent Kontrakt. Es wird also darauf gesetzt, dass sich der Spread der beiden Kontrakte ausweitet. Um von solchen Spread Trades zu profitieren muss ein gewisses Grundverständnis von Forwardkurven vorhanden sein, um abschätzen zu können, wie sich die Kurve in Zukunft entwickelt. Eine solche Kurve ist immer eine Momentaufnahme und ändert sich laufend. Die Veränderung der Kurve wird von professionellen Tradern und Hedgefonds genutzt, um systematisch Gewinne durch den Verlauf der Kurve zu generieren. In diesem Artikel möchte ich Ihnen die (komplexe) Thematik näher bringen und stelle zwei entsprechende Zertifikate vor.

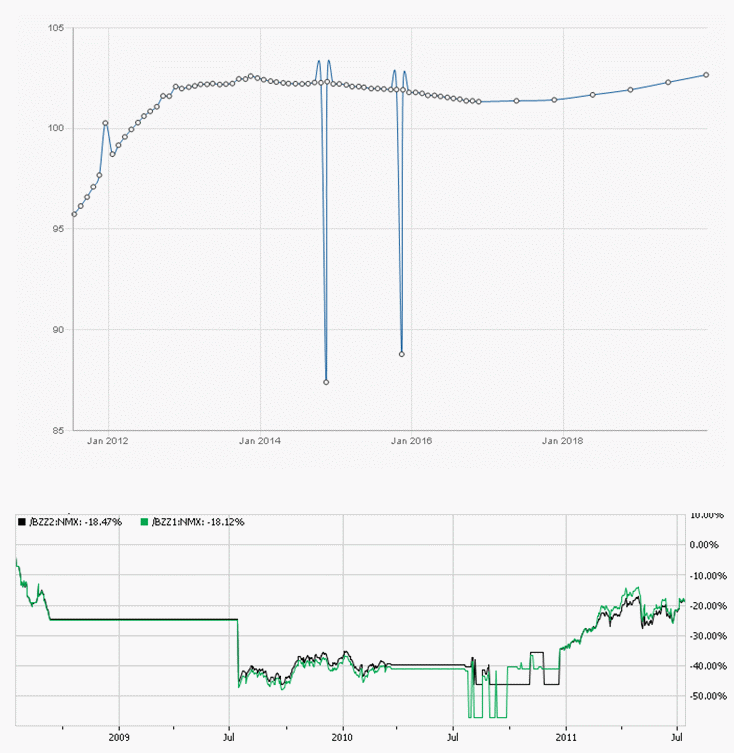

Die erste Grafik zeigt eine Momentaufnahme der Kurve für Brent vor einem Monat. Jeder Punkt entspricht dem Preis eines Future-Kontrakts. Vor einem Monat kostete der August Kontrakt (erster Punkt) weniger als 115 Dollar. Einen Monat später, am 15.7.11, kostete er über 117 Dollar. Damit hat sich der Futurepreis nah am Spotpreis bewegt (aktuelle Forwardkurven können unter http://www.goldman-sachs.de/forwardsoverview/agriculture/default/nav_id,246/ abgerufen werden). Bis zur Fälligkeit des August Kontrakts wird der Augustpreis sich immer weiter an den Spotpreis annähern, bis sie gleich sind. Täte er es nicht, wäre Arbitrage möglich. Je weiter wir also in die Zukunft schauen, desto größer ist in der Regel die Differenz zwischen Spot und Futurepreis. Für das Verhältnis von Future- zu Spotpreis gibt es zwei Szenarien. Entweder der Futurepreis notiert über dem heutigen Spotpreis oder darunter. Der erste Fall wird Contango genannt. In diesem Fall konvergiert der Futurepreis gegen den zukünftigen Spotpreis bis zur Fälligkeit, indem in Bezug auf den zukünftigen Spotpreis fällt. Der zweite Fall heißt Backwardation. Hier konvergiert der Futurepreis gegen den zukünftigen Spotpreis, indem er steigt. Bei Brent sehen wir Backwardation. Bei WTI (zweite Grafik) verhält es sich umgekehrt. Die Kurve zeigt eine Contango Situation. Je nach Angebot und Nachfrage können sich diese beiden Situationen abwechseln. Zeigt eine Futures Kurve allerdings Contango oder Backwardation an, kann sich die Kurve über viele Monate bis hin zu Jahren in dieser Struktur halten. Bei Öl sind steigende Kurven jedoch häufiger und halten länger als sinkende Kurven.

An dieser Stelle drängen sich zwei Fragen auf: Wieso ist das so und wie kann man davon profitieren? Um die zweite Frage beantworten zu können, widmen wir uns zunächst der ersten. Bei Contango ist die Logik folgende: Das Angebot an Öl reicht bequem aus, um die Nachfrage zu befriedigen. Es gibt keine Engpässe. Dann entspricht der zukünftige Ölpreis dem heutigen, zuzüglich der Lager- und Kapitalkosten, die der Produzent bis zum Verkauf trägt. Für diesen Aufwand wird er durch den höheren Preis des Futures im Vergleich zum Spotpreis kompensiert. In wirtschaftlichen Schwächephasen ist Öl für gewöhnlich in Contango. Fällt der Spotpreis, fallen auch die Futurepreise, bleiben allerdings höher als der Spotpreis. Das Gegenteil trifft auf wirtschaftliche Boomphasen zu. Die Nachfrage nach Öl schnellt hinauf und übersteigt das Angebot. Der Spotpreis steigt rapide an. Der Preisanstieg veranlasst die Produzenten mehr zu verkaufen, da in dieser Situation das Äquivalenzprinzip nicht mehr gilt. Im vorigen Beispiel ist der Produzent praktisch indifferent zwischen einem Verkauf heute oder morgen. In der Boomphase wird dem Produzenten jedoch ein Preis geboten, der höher liegt, als der zukünftige, sodass ein Anreiz besteht möglichst viel Öl zu verkaufen. In diesem Fall kommt es zu Backwardation. Angebot und Nachfrage haben also neben den Kosten einen erheblichen Einfluss auf die Beschaffenheit der Kurve.

Nun wird auch deutlich, wie sich von der Term-Structure profitieren lässt. Grob gesprochen befindet sich Öl in Boomphasen in Backwardation und in Schwächephasen in Contango. Gehe ich davon aus, dass die Wirtschaft mitten in einer Boomphase ist, muss ich für einen Future weniger bezahlen als auf dem Spot Markt. Setzt sich der Boom also fort und steigt der Spotpreis weiter, zieht mein Futurepreis nach, bis er zur Fälligkeit mit dem (höheren) Spotpreis zusammenfällt. Im umgekehrten Fall wird ein Future zu höherem Preis als der Spotpreis verkauft. Bei Fälligkeit wird durch den Kauf des gesunkenen Spotpreises die Shortposition wieder gedeckt. Es handelt sich um eine Art Discount und Prämie. Dennoch ist der Anleger in diesem Fall von der Richtung der Kursentwicklung und statischer Term Structure abhängig. Verhalten sich die Kurse nicht so wie erwartet, nützt auch der Discount bzw. die Prämie wenig. Beim reinem Futures-Spread Trading verhält es sich anders. Hier geht es um die Beziehung zweier Kontrakte und nicht um das Verhältnis von Future- zu Spotpreis. Damit ist der Anleger von der Richtung der Kursentwicklung vollkommen unabhängig, da er nur auf eine Veränderung der Term Structure setzt, also von Contango zu Backwardation bzw. von Backwardation zu Contango. Beide Fälle kann der Anleger mit Zertifikaten nachbilden. Das Zertifikat DE000DZ2RCD5 setzt darauf, dass sich der Brent Future 12/11 besser entwickelt als der Brent Future 12/12. Es wird ein Gewinn erwirtschaftet, sollte sich die Backwardation verstärken. Will ein Anleger hingegen darauf setzen, dass sich Brent von der Backwardation hin zu Contango bewegt, kann er DE000DZ2RCE3 wählen. Hier steigert sich der Wert des Zertifikats, wenn der Brent Future 12/12 eine bessere Performance aufweist als der 12/11 Kontrakt. Beide Zertifikate haben eine Laufzeit bis 10.11.2011 und haben einen Hebel von 10, sowie einen integrierten Stop Loss. Weitet sich der Spread z.B. um 1% aus (Backwardation erstes Zertifikat), gewinnt das Zertifikat 10%. Im umgekehrten Fall (Contango zweites Zertifikat) entwickelt sich das Zertifikat positiv bei einer Spreadreduzierung zwischen dem Dezember 12 und Dezember 11 Kontrakt. Da der Markt noch backwarded ist, gilt hier eine Spreadreduzierung und bei Umkehr von Backwardation auf Contango eine Ausweitung des Spreads, bei dem der Dezember 12 Kontrakt teurer wird als der Dezember 11 Kontrakt. Auf dem letzten Chart sehen Sie die Spreadentwicklung des Dezember 2011 Kontrakts (grün) gegenüber dem Dezember 2012 Kontrakts (schwarz). Die oben beschriebene Situation ist deutlich zu erkennen. Bis Mitte 2010 war der Dezember 2012 Kontrakt teurer, als der von 2011. Die Situation hat sich seitdem verändert. Mit dem Aufschwung wurde der Dezember 2011 Kontrakt teurer als der von 2012. Seit knapp zwei Monaten nähern sich die beiden Kontrakte aneinander an. Die Backwardation ist also inzwischen weniger ausgeprägt als noch vor einem halben Jahr. Seit zwei Monaten performt entsprechend das zweite Zertifikat DE000DZ2RCE3 besser als das erste. Die weitere Entwicklung der Kurve und damit die Performance der Zertifikate hängen maßgeblich von der wirtschaftlichen Entwicklung ab. Die Kurve von WTI etwa spiegelt die Realität einer schwachen US Wirtschaft wieder. Die Schlüsselfrage ist also, ob sich die Brent Kurve in Richtung der WTI Kurve annähert oder weiter in Backwardation bleibt. Zum einen geht es um die Grundeinschätzung der weiteren wirtschaftlichen Entwicklung. Zum anderen haben die Lieferausfälle aus Libyen kurzfristig für eine Verschärfung der Backwardation geführt. Dieser Sondereffekt ebbt nach und nach ab. Die weitere Entwicklung ist dennoch nicht ganz eindeutig, auch wenn die große Unsicherheit dafür spricht, dass sich die Backwardation bei Brent weiter entschärft. Bei Betrachtung der Kurve fällt zudem auf, dass der Dezember 2011 Kontrakt gerade am Scheitelpunkt der Kurve liegt. Während dieser Kontrakt (konstante Term Structure vorausgesetzt) in Zukunft günstiger werden sollte, bewegt sich der Dezember 2012 Kontrakt auf den Scheitelpunkt zu und wird somit relativ höher bewertet. Das favorisierte Szenario für die Dezember 11 und Dezember 12 Kontrakte ist also eine langsame Entwicklung weg von Backwardation hin zu Contango. Wie erwähnt spielen jedoch viele Faktoren für die zukünftige Entwicklung eine Rolle.

Ich hoffe, ich konnte Ihnen die Thematik etwas näher bringen. Bedenken Sie bitte, dass die hier vorgestellten Zertifikate eine hohe Hebelwirkung haben. Fühlen Sie sich bei Ihrer Einschätzung der zukünftigen Marktentwicklung bzw. der Term Structure unwohl, empfiehlt es sich den Markt von der Seitenlinie zu beobachten.

Viel Erfolg

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.