Bei USD/JPY werden Short-Trades wieder zunehmend attraktiv

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- USD/JPY - WKN: 965991 - ISIN: XC0009659910 - Kurs: 155,259 ¥ (FOREX)

So könnte zum Beispiel die kommende Zinsentscheidung der Bank of Japan einen großen Einfluss auf den Devisenmarkt haben. Zumal die Talfahrt des Yen Warnungen vor möglichen Währungsinterventionen hervorgerufen haben.

Japanische Wirtschaft mit Sand im Getriebe

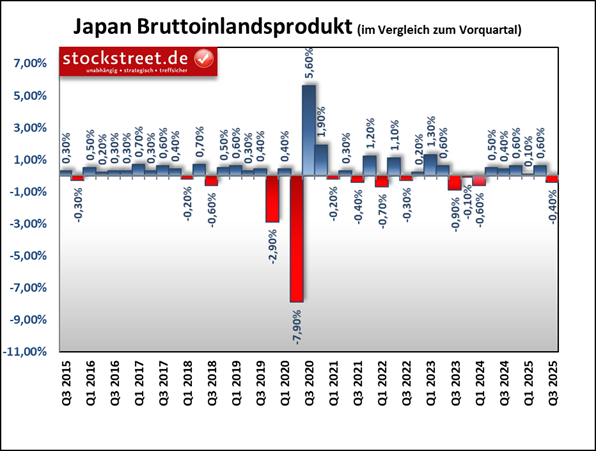

Grundsätzlich gibt es derzeit gute Gründe für die Schwäche der japanischen Währung. Denn die Wirtschaft des Landes hat Sand im Getriebe. Im dritten Quartal 2025 ist sie sogar das erste Mal seit sechs Quartalen wieder geschrumpft. Im Vergleich zum Vorquartal ging das Bruttoinlandsprodukt (BIP) um -0,4 % zurück.

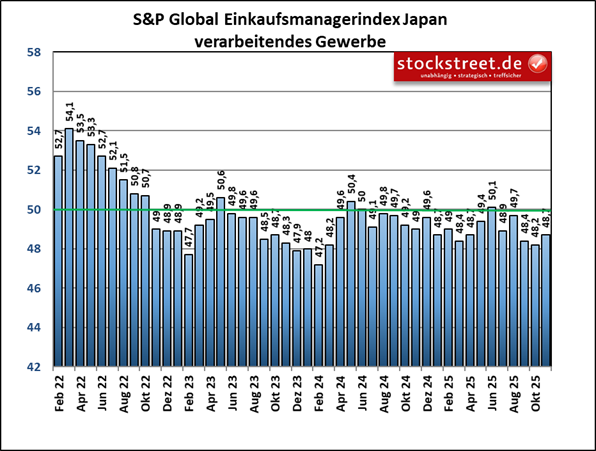

Am Freitag wurde gemeldet, dass die Ausgaben der privaten Haushalte im Oktober um -3,5 % zum Vormonat und -3,0 % zum Vorjahr gesunken sind. Erwartet worden war hingegen ein deutlicher Anstieg. Hinzu kommt eine schwächelnde Industrie. Der entsprechende Einkaufsmanagerindex lag mit 48,7 Punkten im November den fünften Monat in Folge unterhalb der Wachstumsschwelle.

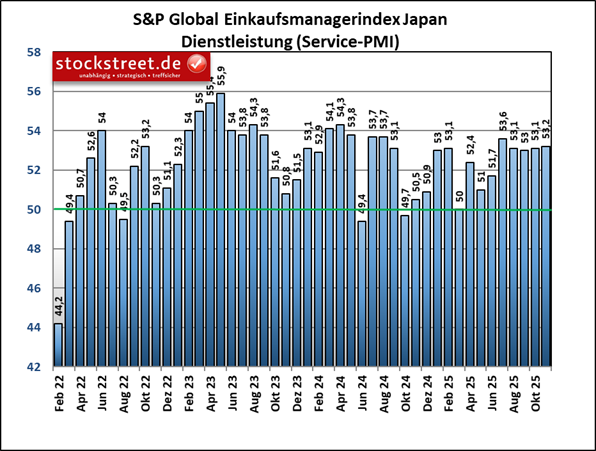

Immerhin: Der Dienstleistungssektor kann sich mit einem Einkaufsmanagerindex von zuletzt 53,2 Punkten über zunehmendes Wachstum freuen.

Es ist ein Lichtblick für eine Wirtschaft, die unter den US-Zöllen leidet, da diese die japanischen Exporte belasten. Die Nettoexporte, also die Ausfuhren abzüglich der Einfuhren, drückten das Wachstum im dritten Quartal um 0,2 Prozentpunkte.

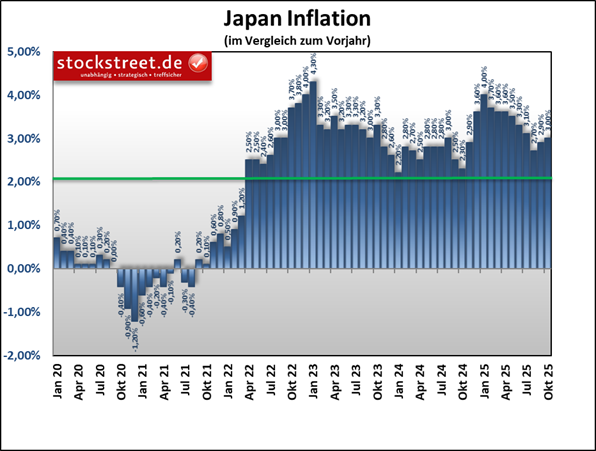

Und so verwundert es nicht, dass sich die japanische Notenbank mit weiteren Zinserhöhungen schwertut, obwohl die Inflation seit mehr als drei Jahren über dem 2 %-Ziel der Bank of Japan (BoJ) liegt.

Die hohe Teuerung bremst allerdings wiederum die Kauflaune der Verbraucher. Der private Konsum, der mehr als die Hälfte der Wirtschaftsleistung ausmacht, legte im dritten Quartal nur noch um 0,1 % zu.

Diplomatische Krise mit China

Hinzu kommt eine diplomatische Krise mit China. Auslöser sind Äußerungen der neuen japanischen Ministerpräsidentin Sanae Takaichi. Sie hatte erklärt, ein chinesischer Angriff auf Taiwan würde das Überleben Japans bedrohen und könne daher eine militärische Reaktion Tokios auslösen. China reagierte sehr verärgert und kündigte Konsequenzen an. Eine der ersten Maßnahmen: China ließ keine Importe von Meeresfrüchten aus Japan mehr zu. Zudem riet China seinen Bürgern von Reisen nach Japan ab. Beides sind wirtschaftliche Druckmittel, da China für japanische Meeresfrüchte-Exporte der wichtigste Zielmarkt ist und das Land die größte Gruppe unter den Auslandstouristen in Japan stellt.

Konjunkturpaket schürt Sorgen über den Staatshaushalt

Vor diesem Hintergrund hat Japans Regierung vor zwei Wochen ein Konjunkturpaket im Umfang von 21,3 Billionen Yen (135,40 Milliarden USD) beschlossen. Es ist die erste große politische Initiative der neuen Regierungschefin und zugleich das größte Konjunkturprogramm seit der Corona-Pandemie.

Finanziert werden soll das Paket unter anderem durch die zusätzliche Ausgabe von Staatsanleihen. Das schürte Sorgen über eine sich weiter verschlechternde Haushaltslage, was die Renditen für Staatsanleihen mit sehr langen Laufzeiten auf Rekordhöhen steigen ließ und die Landeswährung zusätzlich belastete.

Warnung vor Interventionen am Devisenmarkt

Da der zunehmende Verfall des Yen zwar einerseits den zollbelasteten Exporten Aufrieb verleiht, zugleich aber andererseits die Lebenshaltungskosten der Haushalte durch höhere Importpreise belastet, sehen sich die politischen Entscheidungsträger zunehmend unter Handlungsdruck.

Finanzminister Satsuki Katayama sagte, dass Japan erneute Interventionen auf dem Devisenmarkt als eine Möglichkeit ansieht, um mit übermäßig volatilen und spekulativen Bewegungen des Yen umzugehen. Zuletzt intervenierte Japan im Juli 2024 am Devisenmarkt, als der Yen auf ein 38-Jahres-Tief von 161,96 USD fiel. Auch damals warnten die Behörden zuvor vor einem direkten Eingreifen in den Markt.

Hinweise auf Zinsanhebung der BoJ

Fast zeitgleich signalisierte Notenbankchef Kazuo Ueda, dass eine baldige Zinserhöhung möglich sei. Am Donnerstag vergangener Woche legte Währungshüter Asahi Noguchi nach und sagte, die Notenbank könne ihre Leitzinsen wieder anheben, da die Risiken durch US-Zölle nachlassen.

Der Rückgang des Yen war auch durch Marktwetten angetrieben worden, dass die neue Regierungschefin Takaichi, die als Befürworter einer expansiven Finanz- und Geldpolitik bekannt ist, sich gegen eine kurzfristige Zinserhöhung wehren könnte. Doch dies wurde inzwischen dementiert.

Die Bank of Japan hatte im vergangenen Jahr ihr jahrzehntelanges Konjunkturprogramm beendet und den kurzfristigen Zinssatz zuletzt im Januar auf 0,5 % erhöht. Seitdem verwies die BoJ auf Risiken durch die Auswirkungen der US-Zölle. Doch bei der letzten Zinsentscheidung hatten sich bereits zwei der neun Vorstandsmitglieder der Notenbank für eine Anhebung des Leitzinses auf 0,75 % ausgesprochen. Und nun scheint sich eine Mehrheit dafür zu finden.

BIP-Rückgang aufgrund temporärer Effekte

Dies wohl auch vor dem Hintergrund, dass der jüngste BIP-Rückgang wohl vor allem der Tatsache geschuldet war, dass Japan im April die Energiesparstandards für Wohngebäude geändert hatte, was die Baubeginne im ersten Quartal erhöhte, in den Folgequartalen aber zu einem deutlichen Rückgang führte. Die privaten Wohnungsbauinvestitionen brachen im dritten Quartal um (annualisiert) 32,5 % ein und bremsten das BIP-Wachstum um 1,4 Prozentpunkte. Dieser Effekt dürfte in den folgenden Quartalen aber deutlich nachlassen.

Abwärtstrend des Yen könnte auslaufen

Wenn die Wirtschaft des Landes also wieder auf den Wachstumspfad zurückkehrt, sich die Wogen im Streit mit China glätten, die Zinsdifferenz zwischen dem japanischen Yen und dem US-Dollar durch eine Zinssenkung der US-Notenbank und eine Zinserhöhung der Bank of Japan geringer wird und die Warnung vor einer Währungsintervention am Devisenmarkt Gehör findet, dürfte der Abwärtstrend des Yen langsam ein Ende finden.

Übrigens: Nicht nur im Juli 2024 intervenierte Japan am Devisenmarkt, sondern auch 2022 (siehe rote Ellipsen im folgenden Chart). Und in beiden Fällen kam es anschließend zu heftigen Abwärtsbewegungen beim USD/JPY.

Aktuell hat die Warnung zumindest bereits zu einem kleinen Rücksetzer im Bereich der Hochs von Ende 2024 geführt. Es scheint also, dass auf diesem Niveau die Geduld der japanischen Verantwortlichen zu Ende geht.

Im kurzfristigen Bereich hat der USD/JPY jüngst von oben exakt auf den Aufwärtstrendkanal zurückgesetzt, der zuvor nach oben gebrochen worden war (grün im folgenden Chart).

Ein Rückfall in den Trendkanal könnte leicht dazu führen, dass sich die Abwärtsbewegung bis zur unteren Trendkanalbegrenzung fortsetzt.

Fazit

Beim USD/JPY könnten sich Short-Trades anbieten. Ein wenig Geduld müsste man gegebenenfalls aufbringen. Aber selbst, wenn es mit dem Wechselkurs sogar noch einmal nach oben gehen sollte, werden Short-Trades damit nur umso attraktiver.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Immerhin der Nikkei 225 jagt von Rekord zu Rekord. Aufgrund der Daten?