Begeht die US Notenbank den nächsten schweren Fehler?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

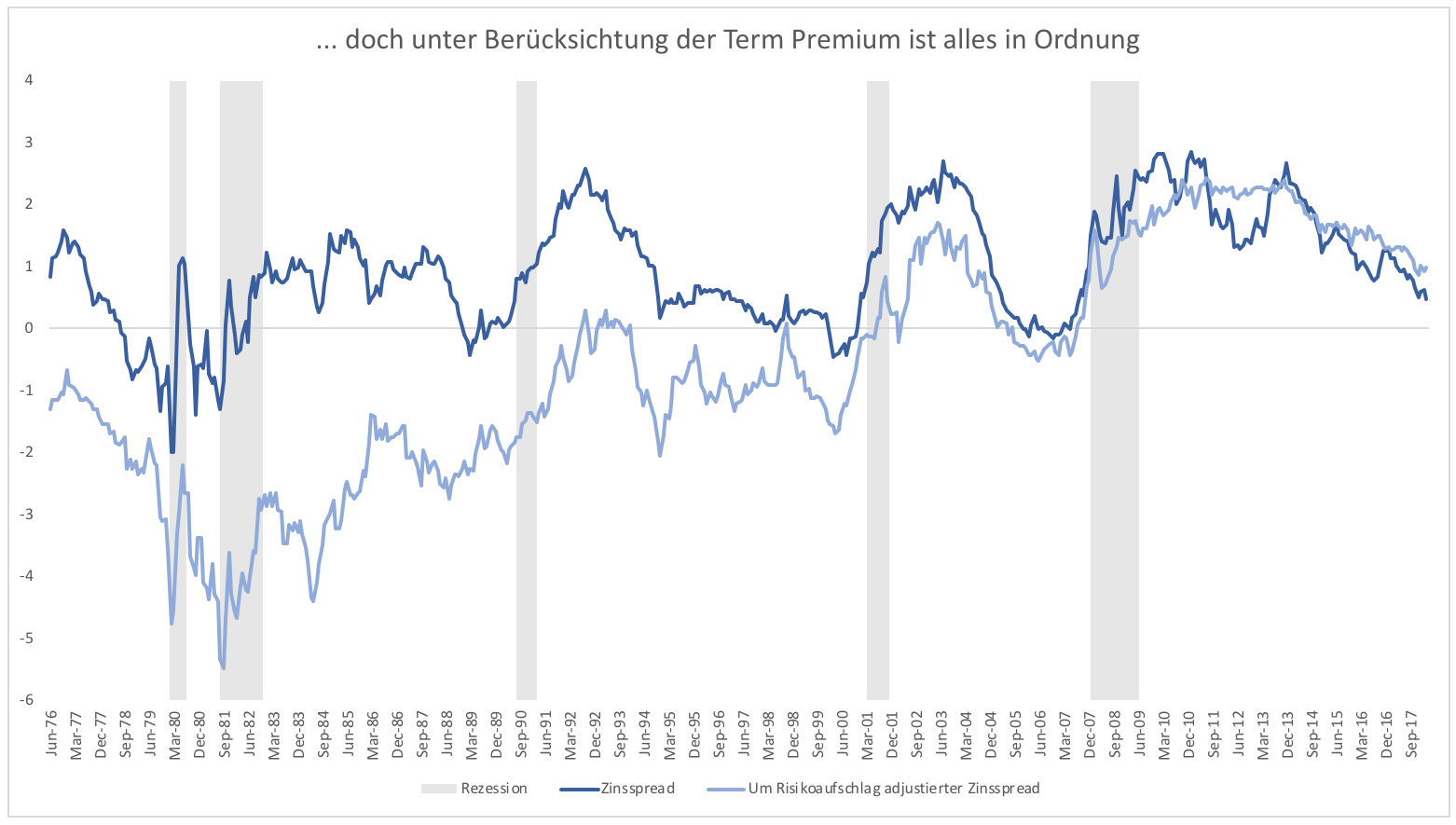

Die Zinskurve, die ein guter Indikator für eine Rezession ist, wird immer flacher. Die Kurve (Zinsspread zwischen 10- und 2-jährigen Anleihen) bewegt sich munter auf den Nullpunkt zu. Beim derzeitigen Tempo dauert es nur noch 4-6 Monate, bis die Kurve invertiert.

Eine Inversion sagt zuverlässig eine Rezession voraus. Jeder Rezession ging eine invertierte Zinskurve voraus. Das führt aber nicht dazu, dass die Notenbank dem besondere Beachtung schenkt. Notenbanker weigern sich nach wie vor, die Zinskurve als Indikator anzusehen. Vor der letzten Rezession wurde die inverse Zinskurve mit dem Argument abgewehrt, dass es einen Sparüberhang in Asien gibt.

In asiatischen Ländern wird traditionell mehr gespart als etwa in den USA. Dieses Geld will angelegt werden, unter anderem in US-Anleihen als sicheres Asset. Das, so die Logik, drückte die Zinsen für längere Laufzeiten. Eine wirtschaftliche Bedeutung wurde der Inversion daher nicht beigemessen.

Jetzt ist es wieder soweit. Die Inversion ist absehbar und schon werden Argumente hervorgekramt, die belegen sollen, dass dies nichts bedeutet. Noch als Janet Yellen Fed-Chefin war, versuchte sie den Markt zu beruhigen und sich wegen der Abflachung der Kurve (Grafik 1) keine Sorgen zu machen.

Der Grund dafür liegt mehr oder minder auf der Hand. Langfristzinsen sind aus mehreren Gründen höher als kurzfristige Zinsen. Der wichtigste Treiber ist die Term Premium. Diese Laufzeitprämie ist eine Art Risikoaufschlag für längere Laufzeiten. In 10 Jahren kann viel passieren. Vorhersehbar sind 10 Jahre nicht. Auf Sicht von 1-2 Jahren kann man die Entwicklung einigermaßen abschätzen.

Das Änderungsrisiko über einen längeren Zeithorizont lassen sich Anleger durch höhere Zinsen abgelten. Nun ist es allerdings seit einiger Zeit so, dass die Laufzeitprämie nicht mehr positiv ist. Sie ist negativ. Anleger akzeptieren einen Abschlag auf die Langfristzinsen, anstatt einen Zuschlag zu verlangen.

Rechnet man diese Laufzeitprämie aus den Langfristzinsen heraus und berechnet den neuen Zinsspread, dann ergibt sich die hellblaue Kurve in Grafik 2. Der Spread war bis 2001 fast kontinuierlich negativ und ist erst in diesem Jahrhundert häufiger positiv als negativ.

Unter dieser Berücksichtigung ist die Zinskurve gar nicht so bedrohlich wie viele denken. Das versuche Yellen auch den Anlegern klarzumachen. Die Argumentation hat aber viele Schwachpunkte. Anleger akzeptieren einen Abschlag auf die Langfristzinsen, gerade weil sie nicht mehr ein nachhaltig höheres Zinsniveau erwarten.

Wer jetzt knapp 3 % bekommen kann, schnappt zu. Im Durchschnitt über die nächsten 10 Jahre erwarten Anleger, dass sie dies bei kurzfristigen Anlagen niemals bekommen werden. Einige Notenbanker halten diese Erwartungen für falsch. Die Zinskurve flacht also ab, weil die Erwartungen der Anleger falsch sind.

So finden sich immer wieder neue Argumente und immer wieder ist das Resultat das gleiche: eine Rezession. So wird es vermutlich auch diesmal sein. Die Notenbank lernt einfach nicht dazu. Das liegt nicht daran, dass die Notenbanker unfähig wären, sondern vielmehr daran, dass die Ansichten etwas zu akademisch und theoretisch sind. Das mag zwar irgendwie ästhetischer sein als einfach auf Erfahrungswerten eine Entscheidung zu treffen, doch was für die Wirtschaft am Ende zählt, ist das Resultat.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.