„Aussie“ in der Zwickmühle - Und was bringt mir das?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Mit 0,8109 ereichte AUD/USD jüngst ein Zehnjahreshoch, seit Jahresbeginn legte die australische Valuta gegenüber dem US-Dollar 2,6% zu. Im Vergleich zum „Kiwi“ verbuchte der „Aussie“ nur ein Plus von 0,4%. Getrieben wird die australische Valuta derzeit weniger von der Entwicklung der Rohstoffe und insbesondere dem Goldpreis, der um die 660-USD-Marke je Feinunze schwankt (freilich würde sich dies bei einem Anstieg des Edelmetalls über 690 USD ändern), sondern von den Aussichten auf weiter anziehende Leitzinsen oder zumindest stabile Ausleihesätze in naher Zukunft.

Dem gegenüber ist der Greenback nach den zuletzt zinspessimistischen Worten der US-Notenbank auf breiter Front unter Abgabedruck geraten. Bei den nach Rendite lechzenden Anlegern rund um die Welt sind Investments in „Down Under“ daher erste Wahl. Vorausgesetzt, ein massiver Anstieg der Risikoaversion aufgrund vermehrter Pleiten bei US-Hypothekendarlehen an Schuldner mit geringer Bonität („subprime mortgages“) – immerhin sind seit Ende 2006 schon 44 Hypothekenanbieter Konkurs gegangen – oder der Angst vor einer harten Landung der US-Wirtschaft und eine infolgedessen umgekehrte Carry-Trade-Kaskade bleiben aus. Denn Australiens Wirtschaft läuft robust:

Das Bruttoinlandsprodukt (BIP) ist im Dezember-Quartal um 2,4% auf Jahresbasis gewachsen. Die Einzelhandelsumsätze legten im Januar sogar um 6,3% zu. Der australische Arbeitsmarkt bleibt leergefegt mit einer historisch niedrigen Arbeitslosenquote von 4,6%. Die Nachfrage auf dem Immobilienmarkt ist weiterhin hoch, das Plus bei den Hausfinanzierungen betrug im Januar 4,5% auf Jahressicht.

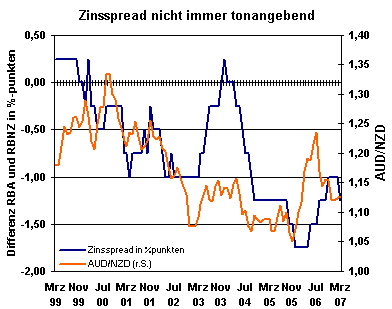

Kein Wunder, dass Malcolm Edey von der Reserve Bank of Australia (RBA) vor einer zu hohen Inflationsrate warnte. Dies deutet ebenso wie eine Teuerungsrate von 3,3% auf Jahresbasis im vierten Quartal 2006 auf mögliche Zinserhöhungen hin. Denn das Inflationsziel der RBA beträgt 2,0% bis 3,0% pro Jahr. Aktuell liegt die „Cash Rate“ bei 6,25%, die letzte Erhöhung stammt aus dem November 2006. Die Reserve Bank of New Zealand (RBNZ) hat am 7. März den Leitzins um 25 Basispunkte auf 7,50% angehoben. Der Zinsabstand zwischen Neuseeland und Australien beläuft sich somit auf 150 Basispunkte – das Mittel seit 1999 liegt in etwa bei der Hälfte. Die RBA hat daher noch Aufholpotenzial, wobei die Zinsdifferenz AUD/NZD nicht immer gelenkt hat. So konnte sich AUD/NZD in den Jahren 2002 und 2003 hiervon abkoppeln und in diesem Zeitraum kräftig zulegen.

-

-

Hebt die RBA den Leitzins am 3. April um 25 Basispunkte auf 6,50% an (Drei-Monats-Satz bei rund 6,50%), um dem Preisdruck Einhalt zu gebieten, vergrößert sich auch der Zinsvorsprung im Vergleich zur Fed. Dies sollte AUD/USD unterstützen, zumal Fed-Chef Ben Bernanke in diesem Jahr die Zinsschraube auf dann 4,75% lockern dürfte, zumindest glaubt man den „Fed Funds Futures“. Von den politischen Störfeuern durch die australische Regierung, sollten sich die AUD-Bullen nicht beirren lassen. Finanzminister John Costello hatte zuletzt beklagt, dass die AUD-Stärke ein weiteres Problem für die Exporteure in der Landwirtschaft darstelle, da diese auch mit der Dürre zu kämpfen hätten.

Der AUD-Future unterstützt unsere positive Sicht. Der im März 2006 entstandene Aufwärtstrend im Wochenchart ist intakt und der Aussie erreichte jüngst neue Höchststände. Die Positionierung der trendfolgenden Anlegergruppe der „Large Trader“ im Verhältnis zu den letzten 20 Wochen ist jedoch noch nicht im Extrembereich angekommen. Daher hat der AUD-Future noch Luft nach oben. Steigt die globale Risikoaversion, könnten Aussie und Kiwi indes unter Verkaufsdruck geraten. Allerdings sind die Abwärtsrisiken für den Neuseeland-Dollar größer als für den Austral-Dollar: Einerseits ist davon auszugehen, dass Carry-Trades von den spekulativen Investoren in höherem Ausmaß im Kiwi eingegangen worden sind. Andererseits sprechen die Zahlen vom „International Monetary Market“ (IMM) für eine stärkere Positionierung der Anleger im Neuseeland-Dollar.

Charttechnisch ist der Aussie im Vergleich zum US-Dollar aus einer gegen Ende 2003 etablierten relativ breiten Seitwärtsspanne zwischen etwa 0,6800 und 0,8000 nach oben ausgebrochen. Bei 0,8210 und 0,8300 lauern bereits die nächsten hohen Hürden vom November 19997 und September 1990. Kurzfristig könnte es daher bei AUD/USD zu einer technischen Gegenbewegung kommen. Die in den nächsten Monaten steigende Zinsdifferenz zwischen den USA und Australien sollte dem Aussie aber zugute kommen und den Kurs in Richtung der 0,85er-Marke klettern lassen. Gegenüber seinem neuseeländischen Bruder dürfte sich die australische Valuta bei einer Auflösung von Carry-Trades verhältnismäßig besser entwickeln.

-

Alles zum Thema Währungen, Makro-Analysen, Trendanalysen, Kursziele finden Sie im FOREX Report.

-

http://www.forex-report.de/ - Melden Sie sich kostenlos an.

-

"Professionelle Vermögensplanung & Asset Allokation". Erfahren Sie alle 4 Wochen das Aktuellste zu den Themen Fonds, Hedgefonds, Anlagezertifikate, ETFs/Indexing, Immobilien und Asset Allokation.

-

http://www.portfoliojournal.de/ - Melden Sie sich kostenlos an.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.