Auf der Jagd nach Böden! Wieder einmal!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 9.492,11 Punkte (XETRA)

- adidas AG - WKN: A1EWWW - ISIN: DE000A1EWWW0 - Kurs: 71,04 € (XETRA)

- Allianz SE - WKN: 840400 - ISIN: DE0008404005 - Kurs: 137,00 € (XETRA)

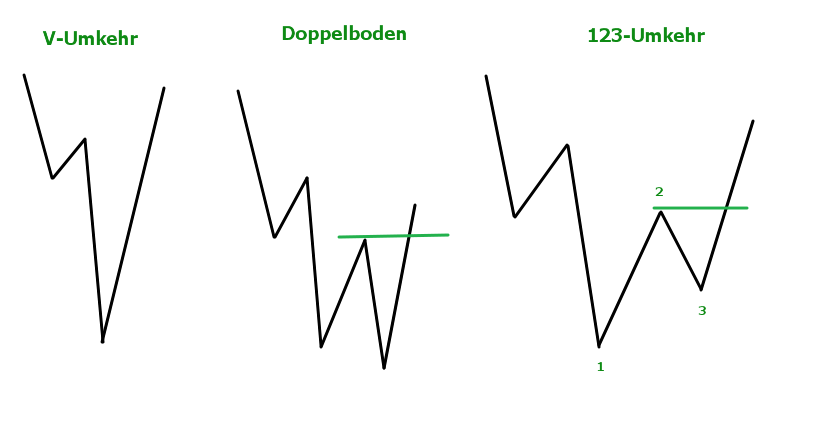

Über´s Wochenende beschäftigte mich wieder einmal die Frage, wie man Böden „systematisch“ erkennen kann und vor allem, wie man diese spannenderweise traden könnte. Aus theoretischen Überlegungen heraus kann es nicht viele Arten von Mustern geben. Entweder die Aktie macht im Zuge eines Abwärtstrends eine hochdynamische V-Umkehr, eine Art Doppeltief (Mehrfachtief) oder aber eine 123 Umkehr. Diese drei Basismuster sind in Abbildung 1 schematisch dargestellt.

Also setzte ich mich heute früh an den Rechner und begann meine Recherche mit einem einfachen Beispiel. Wie sehen Böden in Adidas aus? Welches der drei Muster tritt in einem rein visuellen Test am Häufigsten auf? Zu meiner Freude zeigten sich in Adidas sehr häufig Doppeltiefs. Freilich ist gefährlich, aus einem Beispiel heraus Verallgemeinerungen zu ziehen (ein Thema, welches ich in meinem Ausbildungs- und Seminarpaket schön öfters angesprochen habe). Also schaute ich mir zwei weitere Aktien an und wollte wissen, ob diese ähnlich „eindeutige“ Häufungen aufwiesen.

Die Anfangseuphorie verflog schnell. In Allianz bspw. gab es viel mehr V-Umkehrungen. In der Summe dieses rein visuellen Tests konnte ich keine wirkliche Häufung eines bestimmten Bodenmusters erkennen. Im Grunde gab es nur eines, was alle Böden gemeinsam hatten. Von einem Kurstief aus stiegen die Kurse irgendwann an.

Was für eine erhellende Erkenntnis! Absolut korrekt und doch wenig hilfreich. Schließlich lässt sich unter diesen Bedingungen nur im Nachhinein erkennen, dass das Tief X tatsächlich ein Boden war und nicht nur ein simples Zwischentief im Rahmen des immer noch bestehenden Abwärtstrends. Hier gabelte sich also der Weg. Entweder man verzichtet darauf, möglichst Böden erwischen zu wollen und konzentriert sich auf einige Muster. Oder aber man versucht sich im Rahmen neuer Tiefs bei „jedem“ wiederanziehenden Kurs long zu positionieren. Sollte sich ein Trend ergeben, ist man auf alle Fälle dabei. Entwickelt sich kein Boden, wird man mit neuem Tief ausgestoppt.

Ich entschied mich an dieser Stelle für Variante 2 und definierte einen sehr eng anliegenden Trigger. Sind die Kurse in einer Abwärtsbewegung und überschreiten den Supertrend-Indikator (Wechsel von rot auf grün), wird eine Longposition eröffnet und ein Stoploss unter dem tiefsten Tief der letzten 5 Tage platziert. Dies sollte in der Regel auch das absolute Tief des bisherigen Abwärtstrends darstellen. Gleichzeitig wurde ein variables Kursziel eingesetzt, welches im Rahmen von Optimierungsläufen verändert werden konnte. Abbildung 2 zeigt das System im Beispiel der Adidas Aktie.

Bodenbildung: Der Test

Ausgehend vom Einstiegssignal und dem definierten Stoploss wurden im Folgenden verschiedene Kursziele durchgespielt: Was ist nach einem Kaufsignal wahrscheinlich? Wo liegen die profitabelsten Ziele? Welchen Einfluss haben eventuelle Maßnahmen beim Positionsgrößenmanagement etc.? Und natürlich: Welche Variante davon lassen sich am besten handeln?

Getestet wurde anhand der 30 DAX Aktien seit dem Jahr 2000. Durchgespielt wurden jeweils variierende Kursziele unter folgenden Bedingungen:

- Unabhängig von der Größe des Stoploss wurden immer 10.000 Euro investiert.

- Da jeder Abwärtstrend einmal endet, wurde nach Verlusttrades die Positionsgröße erhöht. Sollte also der Aufwärtstrend einsetzen, hätten wir die größte Position und eventuell lassen sich so die vorangegangenen Verluste schnell wieder deckeln.

- Nach Verlusttrades wurde die Positionsgröße reduziert.

- Die Positionsgröße wurde entsprechend der Größe des Stoploss angepasst. Je weiter dieses entfernt lag, desto kleiner war die Position, wobei jeweils 10.000 Euro investiert wurden.

Damit ging ich gängigen Börsenweisheiten bzw. Methoden privater Trader in Sachen Risiko & Moneymanagement nach. Um es kurz zu machen: Überzeugen konnte keine Methodik. Erstaunlich war, dass die Unterschiede in Sachen Chance-Risiko-Verhältnis zwischen den Varianten 1 bis 3 kaum erkennbar waren. Natürlich hatte Variante 2 den absolut gesehen höchsten Profit, dafür aber auch den mit Abstand größten zwischenzeitlichen Kontorücksetzer (Drawdown). Die Relation beider Größen wich nicht sehr stark von Variante 1 und 3 ab, wobei letzteres ebenso eine kleine Überraschung ist. Obwohl in schlechten Phasen die Positionsgröße reduziert wird, konnte dies in Summe nicht zu einem wesentlich besseren Chance-Risiko-Profil der gesamten Strategie führen. Einzig Variante 4 setzte sich hinsichtlich dieser Relation positiv ab. (Falls Sie das Thema weiter interessiert, hier ein ausführlicher Artikel zum Chance-Risiko-Verhältnis und wie Sie Trades richtig bewerten.)

Bodenbildung: Meine Auswertung

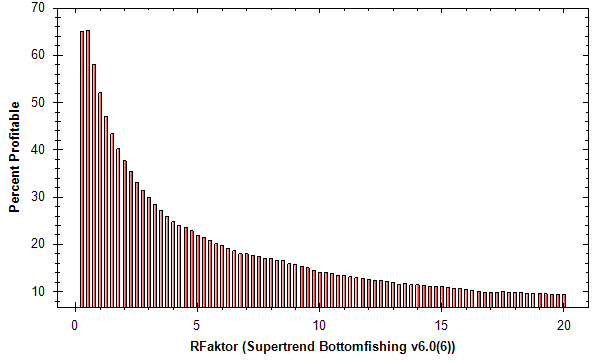

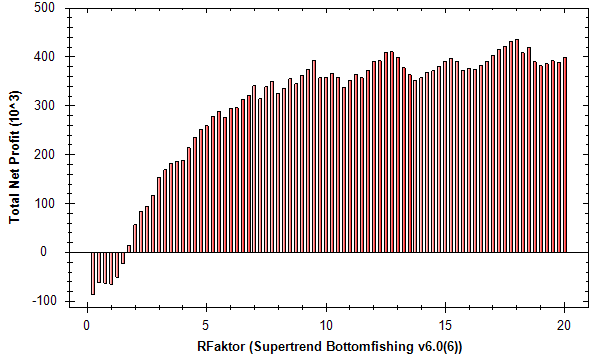

Fasse ich die heutige Recherche zusammen, gab es ehrlich gesagt wenig Neues zu entdecken. Böden treten in vielfältigen Formen auf. Allein mit der Wahl der Positionsgröße lässt sich zwar an der absoluten Performance schrauben, aber nur bedingt am gesamten Chance-Risiko-Profil. Unabhängig von den unterschiedlichen Varianten hielten auch die Trefferquoten & Co. keine Überraschungen bereit. So zeigt die Trefferquote in Abhängigkeit vom Kursziel die zu erwartende Verteilung (große Kursziele sind zunehmend unwahrscheinlicher). Auch der Profit nimmt tendenziell mit größer werdenden Zielen zu (spricht in gewisser Hinsicht für Buy & Hold Taktiken). Exemplarisch dazu zwei Graphen aus der heutigen Studie:

Unabängig davon welche Variante unterstellt wurde, die Kurven sehen alle sehr ähnlich aus. Aber so schnell gebe ich das Thema Bottomfishing nicht auf. Ein für mich höchst spannendes Thema ist in diesem Zusammenhang, das Trademanagement am Ausgang des vorangegangenen Trades auszurichten - jetzt, wo mit pauschalen Ansätzen allein beim Risiko & Moneymanagement keine größeren Unterschiede festgestellt werden konnten. Im Groß geht es darum, Positionen (den Exit) flexibel zu managen, je nachdem, wie die vorangegangenen Trades gerade liefen. Aber vielleicht haben Sie ja auch noch Ideen, dann kommentieren Sie doch einfach diesen Artikel mit Ihren Vorschlägen.

Noch stärker ins Detail gehe ich im Ausbildungs- und Seminarpaket. Mein Trading-Service richtet sich explizit an Börseneinsteiger. Wie und mit welcher Methodik der richtige Einstieg in einen Trade gefunden wird, ist hier ein Schwerpunkt-Thema. Für nur 19 Euro im Monat bringe ich Ihr Trading auf Vordermann. Hier geht's zur Anmeldung.

Viel Erfolg

Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Haben Sie analog zu Abbildung 1 auch einen Artikel mit Toppingmustern?

Müßte man den Ausstieg nicht aufgrund von topping mustern treffen?

Spontan würde ich folgendes machen:

1. Einstieg nur, wenn der ST über mindestens n Perioden abwärts war

Damit würde man Seitwärtsphasen ausschliessen und man würde sich nur größere Trends versuchen mitzunehmen. n= 20 oder 25

2. Ausstieg wenn der ST Indikator wechselt

Alternativ kann man auch versuchen, wenn der ST mindest n Perioden aktiv ist, den ST in der nächsten übergeordneten Zeitebene zu nutzen.

Die Idee wäre, langfristige Trendwechsel zu traden und möglichst lange in dem neuen Trend zu bleiben und seitwärtsphasen auszufiltern. Optisch ist dies einfacher als durch Regeln

Ob die Kriterien genügen, prüft man am Besten anhand der nicht profitablen Trades. Ggf muß man durch Zusatzindikatoren unprofitable trades weiter heraus filtern.