Auch asiatische Volkswirtschaften von Rezession betroffen - Wachstumsdynamik bleibt langfristig intakt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Seit dem vierten Quartal 2008 befindet sich die Welt in der schwersten Rezession seit dem Zweiten Weltkrieg. Auch die Schwellenländervolkswirtschaften sind vom Konjunktureinbruch nicht verschont geblieben und weisen teilweise sogar negative Wachstumsraten auf. Gleichwohl sind wir weiterhin vom langfristigen Wachstumspotenzial der Schwellenländer überzeugt. Nachfolgend skizzieren wir die Gründe für unsere Einschätzung mit Fokus auf asiatische Schwellenländer.

Grundsätzlich weisen die Länder Asiens auf lange Sicht die beste Ausgangsposition auf. Aus struktureller Sicht sind wir aber auch optimistisch, was Schwellenländer in anderen Regionen betrifft. Die weltweite Rezession hat allerdings die Unterschiede zwischen den Ländern verstärkt. Daher sind Erfahrung und ausreichende Diversifikation – beispielsweise über einen der ING Investment Management Fonds – so wichtig.

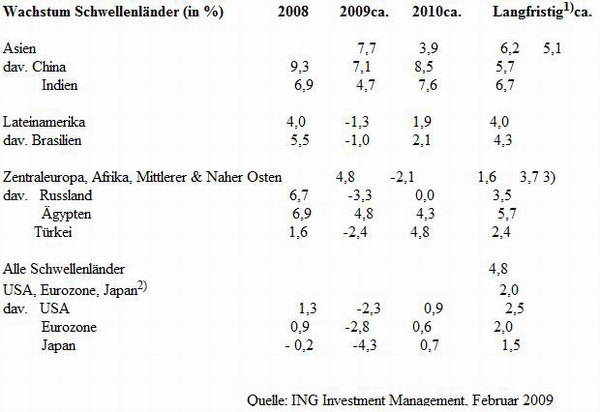

1) Das strukturelle Wachstum in den Schwellenländern lässt sich langfristig (zehn bis 20 Jahre) anhand eines von Maarten-Jan Bakkum, Senior Portfolio Specialist bei ING Investment Management, entwickelten Modells nachvollziehen. Dieses Modell bezieht eine hohe Zahl von Variablen ein, darunter auch Bevölkerungswachstum, Bildungsniveau, Infrastruktur und Energieeffizienz.

2) Schätzungen von Volkswirtschaftlern bei ING Investment Management

3) Außer Zentral- und Osteuropa (Naher- und Mittlerer Osten / Afrika: 5,6)

Und wie sieht die Situation in Japan aus?

Toshiaki Nishimura, Teamleiter japanische Aktien dazu: „Wir können nachvollziehen, warum ING IM Europe von einer Übergewichtung japanischer Titel auf neutral übergegangen ist. Auf diese Weise können wir die aktuelle Yen-Stärke für Gewinnmitnahmen nutzen. Insofern waren die Erträge bei japanischen Aktien attraktiv. Im Zuge rückläufiger Zinsdifferenzen verläuft mittlerweile auch der Höhenflug des Yen in ruhigeren Bahnen.

Auch die Meldungen aus der japanischen Wirtschaft sind enttäuschend. Die Rahmendaten sind düster, wie sich aus den BIP-Berichten des vierten Quartals 2008 ablesen lässt. Gegenüber dem vorangegangenen Quartal ließ die Wirtschaftsleistung um 3,3 Prozent nach, das entspricht – auf das gesamte Jahr hochgerechnet – einem Schwund von 12,7 Prozent, dem stärksten Rückgang seit 1974. Damit ist Japan als defensive Anlage jetzt weniger attraktiv. Die schwache politische Führung könnte das Ergreifen von Maßnahmen zur Stützung der Wirtschaft noch hinauszögern.“

Sollte ein Anleger zum gegenwärtigen Zeitpunkt in japanische Aktien investieren oder eher nicht?

„Wir erwarten im weiteren Jahresverlauf sowohl positive als auch negative Meldungen. Wirtschaftsindikatoren wie Konsum und Exporte dürften weiter enttäuschen, während es im Produktionssektor nach drastischen Bestandsanpassungen im Frühjahr durchaus zu einer Wende kommen könnte. Toyota hat beispielsweise verlauten lassen, dass man ab Mai unter Umständen die heimische Produktion ausweitet.

Wir nehmen allerdings eine vorsichtige Haltung ein, wenn auch einige Risiken allzu pessimistisch dargestellt werden. Ein großer Teil der Negativmeldungen wurde anscheinend bereits in den Aktienkursen eskomptiert. Das zeigt sich z. B. an der Erholung jener Aktien, bei denen Abwärtskorrekturen der Ertragserwartungen angekündigt wurden. So fiel Toyotas Aktienkurs am 3. Februar auf seinen tiefsten Stand, um dann trotz der Ankündigung weiterer Abwärtskorrekturen bzw. einer Bonitätsherabstufung am 6. Februar wieder zu steigen. Zudem werden fast 80 Prozent der in der Ersten Abteilung der Tokioter Wertpapierbörse gelisteten Aktien unter ihrem Buchwert gehandelt. Sobald sich die Anzeichen mehren, dass die Talsohle erreicht wurde, sollten Aktien neu bewertet werden.“

Größere Unwägbarkeiten

Die weltwirtschaftliche Situation hat sich innerhalb kürzester Zeit dramatisch verschlechtert. Schuldenabbau bei Banken und Verbrauchern in den USA und verschiedenen Ländern Europas wird bis auf weiteres die Wachstumsdynamik dämpfen. Das zeitgleiche Auftreten einer Kreditkrise und einer schweren Rezession hat es bisher noch nie gegeben. Dadurch verschärft sich das Abwärtsrisiko sowohl in den Schwellenländern als auch den reifen Volkswirtschaften ganz erheblich. Langfristig bleibt das Wachstumspotenzial der Emerging Markets im Vergleich zu den Industrieländern indessen intakt. Falls die Krise jedoch einen Prozess der Deglobalisierung einläuten sollte, muss auch in den Schwellenländern mit stagnierendem Wachstum gerechnet werden.

Entwicklung der Aktienkurse an den Emerging Markets während der vergangenen zehn Jahre (in US$)

Quelle: Datastream

Asien stark positioniert

Auf Asien entfällt nicht nur der größte Teil der Wirtschaftsleistung in den Schwellenländern (61 Prozent, siehe untenstehende Grafik), sondern die asiatischen Emerging Markets werden unserer Auffassung nach auch langfristig die höchsten Wachstumsraten aufweisen (auf Sicht von zehn bis 20 Jahren). Das hohe Bevölkerungswachstum in diesen Ländern sowie seine Nähe zu den neuen Wirtschaftsmächten China und Indien fallen dabei ganz besonders ins Gewicht.

Abbildung 3 Quelle: ING IM

Gesünderer Finanzsektor

Die asiatischen Länder unterscheiden sich auch insofern von anderen Regionen (wie den USA und Europa), als dass ihre Finanzsektoren weitaus gesünder sind. Das weitgehend staatlich gelenkte Banksystem Chinas hat nahezu keine Probleme. Die expansive Geldpolitik des Landes scheint im Gegenteil ein beschleunigtes Kreditwachstum angestoßen zu haben.

Größte Länder

Zu den asiatischen Schwellenländern zählen auch die beiden größten Länder der Region: China und Indien. Diese Länder haben relativ große Binnenmärkte und sind daher im Allgemeinen besser gerüstet, um einen Rückgang des Welthandels zu verkraften. Dies gilt umso mehr, wenn ihre öffentlichen Haushalte gesund sind und sie Zahlungsbilanzüberschüsse aufweisen. Das Wirtschaftswachstum hängt in Indien zu 23 Prozent vom Export ab, in China sind es 32 Prozent. Die Abhängigkeit von Exporten in die USA und andere Industrieländer ist in der Regel bei kleineren Ländern ausgeprägter.

In jedem Fall scheinen die rückläufigen Exporte vor allem das Wirtschaftswachstum in China zu belasten. Andererseits hält das Land aber an seiner Strategie fest, bei stagnierenden Exporten die Binnenkonjunktur auf andere Weise zu beleben, vor allem durch Förderung von Infrastrukturprojekten. Von allen Schwellenländern stehen in China die Chancen für eine flexible Geldpolitik und belebende finanzpolitische Maßnahmen am besten. Entsprechend kann China als Wachstumsmotor der Region fungieren.

Geringere Abhängigkeit von ausländischem Kapital

Die Schwellenländer Asiens haben über die vergangenen Jahrzehnte weitgehend eine verantwortungsbewusste Finanzpolitik verfolgt. Daher ist die Region jetzt weniger auf ausländisches Kapital angewiesen, als dies in der Vergangenheit der Fall war. Durch die zunehmende wirtschaftliche Stärke der asiatischen Schwellenländer sind die Beziehungen zwischen Industrieländern und Emerging Markets jetzt sehr viel enger.

Die vergleichsweise stabile Position von Emerging Asia zeigt sich auch am höheren Kurs-Gewinn-Verhältnis (KGV von 11,9 bei Ertragserwartungen in den nächsten zwölf Monaten). Die KGVs für Lateinamerika (8,8), Osteuropa (4,2) und die Schwellenländervolkswirtschaften insgesamt (9,3) liegen deutlich niedriger.

Neue weltwirtschaftliche Beziehungen

Die aufstrebenden Volkswirtschaften sind nicht nur insgesamt weitaus stabiler geworden, sondern haben sich auch binnen kurzer Zeit zu einem wichtigen Baustein der Weltwirtschaft entwickelt.

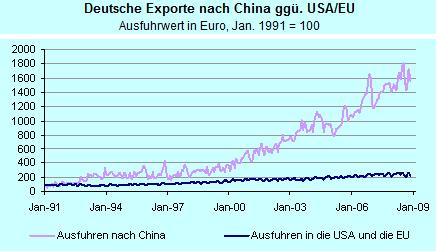

(Quelle: Bundesbank)

Diese neue Situation hat zweifache Wirkung: Einerseits sind und bleiben exportorientierte Schwellenländer stark von der konjunkturellen Entwicklung in den Industrieländern abhängig. Andererseits haben konjunkturelle Entwicklungen in Schwellenländern einen weitaus größeren Effekt auf die Industrieländer, als dies früher der Fall war. So musste die gesamte Weltwirtschaft infolge der extremen Nachfrage in Ländern wie China im vergangenen Jahr mit einem rapiden Anstieg der Preise für Metall fertig werden. Hinzu kommt die wachsende Verflechtung der Schwellenländervolkswirtschaften mit den reifen Volkswirtschaften, die sich auch an dem Einbruch bei deutschen Exporten zeigt. Deutsche Exporteure, die ihre Abhängigkeit vom US-Markt in den letzten Jahren zugunsten engerer Handelsbeziehungen mit dem Nahen und Mittleren Osten, China und anderen Schwellenländern zurückgefahren haben, sind nun von der stark rückläufigen Nachfrage in diesen Ländern betroffen.

Fazit: Globalisierung bedeutet, dass alle Länder jetzt im selben Boot sitzen.

Contagion-Effekt ging diesmal von den USA aus

Früher galten die Schwellenländer in Boomzeiten als „the place to be“ für Investoren westlicher oder japanischer Provenienz, um dann in Zeiten der Krise schnell wieder in den Hintergrund zu rücken. Auch in den 1980er bzw. 1990er Jahren wirkten sich Krisen in einem Schwellenland ebenfalls auf die Entwicklung in der gesamten Region oder sogar die Gesamtheit der Emerging Markets aus. Grund war vor allem die hohe Abhängigkeit von Auslandskapital. Dieses Bild hat sich weitgehend gewandelt.

Dass der Contagion-Effekt jetzt eine größere Rolle spielt, zeigt sich am Ursprung der gegenwärtigen Krise, die in den USA begann und sich dann über die Finanzwirtschaft auf die globale Realwirtschaft ausbreitete. Länder mit hoher Abhängigkeit von Auslandskapital sind in globalwirtschaftlich turbulenten Zeiten anfälliger für negative Einflüsse. Und das gilt jetzt ebenso für reife Volkswirtschaften.

Strukturelle Abhängigkeit der Schwellenländer von Aktien- und Anleiheinvestoren

Früher nahm man Aktien oder Anleihen von den Emerging Markets nur zu Boomzeiten ins Portfolio auf, heutzutage gehören sie dagegen mit zunehmender Selbstverständlichkeit ins Portfolio. Das macht Sinn. Weder die gegenwärtige Wirtschaftskrise noch die Misere an den Finanzmärkten sind Grund, sich von dieser strategischen Ausrichtung zu lösen.

Laut ING Investment Managements Modellberechnungen weisen die Schwellenländer ein langfristiges Wachstumspotenzial von durchschnittlich 4,8 Prozent auf. Zum Vergleich: Nach Schätzungen unserer Volkswirtschaftler soll das langfristige Wachstum in den USA 2,5 Prozent, in der Eurozone 2,0 Prozent und in Japan 1,5 Prozent betragen.

Asiatische Länder

Probleme und Potenzial Chinas als Wirtschaftsmacht

Wachstum als Bedingung für sozialen Frieden

Auch China ist von den Folgen der schweren weltweiten Rezession und der Kreditklemme nicht verschont geblieben. Innerhalb kürzester Zeit – seit Ende 2008 – haben rund 20 Millionen Chinesen ihren Arbeitsplatz verloren. Die Regierung bemüht sich nach besten Kräften, mit flexibler Geldpolitik und belebenden finanzpolitischen Maßnahmen die Wirtschaft anzukurbeln. Wie bereits dargelegt, hat China aufgrund seines hohen Zahlungsbilanzüberschusses in dieser Hinsicht reichlich Handlungsspielraum.

Doch noch nicht der Motor der Weltwirtschaft

Während amerikanische Verbraucher den Gürtel enger schnallen müssen, muss man in China den Konsum steigern. Das ist vor dem Hintergrund steil ansteigender Arbeitslosenzahlen und unzureichender sozialer Absicherung allerdings unwahrscheinlich. Die von der chinesischen Regierung geplanten Infrastrukturprojekte werden sich in erster Linie auf die Binnenwirtschaft auswirken und – von der Nachfrage nach Baustoffen abgesehen – die Einfuhren des Landes nicht wesentlich steigern. Es ist daher äußerst unwahrscheinlich, dass China die Rolle des weltwirtschaftlichen Motors übernehmen kann. Die Erholung des Welthandels wird vor allem von den reifen Volkswirtschaften ausgehen müssen.

Stärken und Schwächen der Wirtschaftsmacht Indien

Indien hat sich als Dienstleister im Software-Bereich einen Namen gemacht

Indiens Stärke ist seine Privatwirtschaft, vor allem im Dienstleistungsbereich. Besonders bei Software-Entwicklung nimmt Indien jetzt eine führende Rolle ein. Ferner hat das Land seinen Industriesektor insbesondere bei Stahl- und Automobilproduktion in den letzten Jahrzehnten erheblich ausgebaut. Demgegenüber sind jedoch zwei Drittel der Bevölkerung immer noch in der Landwirtschaft beschäftigt, einem Sektor mit sehr geringer Produktivität. Ein großer Anteil der Bevölkerung lebt von den Erträgen eines kleinen Stücks Land. Die Infrastruktur ist völlig unzureichend und dem Binnenhandel nicht förderlich.

Bürokratischer Staatsapparat, großer informeller Sektor, gravierende Ungleichheit

Indien hat zwar einige erfolgreiche Unternehmen, aber auch massive strukturelle Probleme. Der Staatsapparat agiert außerordentlich bürokratisch, was die Lösung dieser Probleme noch erschwert. Die schwache Infrastruktur hemmt das Wachstum. Überdies ist der informelle Sektor außerordentlich groß und nur ein kleiner Teil der Bevölkerung zahlt Steuern. Das starke Bevölkerungswachstum des Landes birgt jedoch das Potenzial einer rapiden Expansionsentwicklung.

Kleinere Länder Asiens im Überblick

Taiwan

Stärken

-Enorme Innovationskraft (IT, Forschung, Bildung)

-Zentrale Lage im Verhältnis zu China; verbesserte Beziehungen zu China

-Wirtschaftliche Integration von Taiwan/China

Schwächen

-Abfluss von Kapital nach China

-Reagiert aufgrund offener Volkswirtschaft sensibel auf rückläufigen Welthandel

Malaysia

Stärken

-Recht breit gefächerte Wirtschaft (Tourismus, Exporte von Mineralöl und Palmöl)

-Recht gutes Wohlstandsniveau

Schwächen

-Offenste Volkswirtschaft Asiens (Exportanteil von 98 Prozent)

-Gefahr der Polarisierung einzelner Bevölkerungsgruppen

Südkorea

Stärken

-Offene Volkswirtschaft mit bekannten Großunternehmen (z. B. LG, Samsung)

-Hohes Wohlstandsniveau

Schwächen

-Binnenwirtschaft hat den höchsten Verschuldungsgrad aller Schwellenländer

-Ungewissheit im Hinblick auf die Annäherung mit Nordkorea

Indonesien

Stärken

-Weniger gefährdet durch Fluktuationen im Welthandel

-Robustes Wirtschaftswachstum, zum Teil durch starke Bevölkerungszunahme

Schwächen

-Zentralregierung des Landes ist schwach, u.a. aufgrund seiner Geografie als weit verstreute Inselrepublik

-Dezentralisierung hat katastrophale Folgen für den Regenwald

Philippinen

Stärken

-Kapitalzuflüsse von in den anderen Teilen der Welt arbeitenden Filipinos sind weiterhin beträchtlich

-Reagiert weniger empfindlich auf Fluktuationen im Welthandel

Schwächen

-Schwache Führung, zahlreiche regionale Konfliktherde

-Von niedrigen Erdölpreisen betroffen

Thailand

Stärken

-Land hat positives Image im Westen

-Starke Tourismusbranche

Schwächen

-Reagiert sensibel auf rückläufigen Welthandel; sehr offene Volkswirtschaft

-Schwache Führung, stark polarisiertes Land (Landbevölkerung vs. Stadtbevölkerung)

Anleihemärkte in Emerging Asia stabiler

Die von asiatischen Ländern emittierten Schuldtitel haben in der Regel höhere Ratings als die anderer Regionen. Das liegt daran, dass die meisten Länder Asiens vergleichsweise solide Staatshaushalte sowie Zahlungsbilanzüberschüsse aufweisen. Die hohe Kreditqualität asiatischer Schuldtitel bedeutet auch, dass die Risikoprämien momentan niedriger sind als für Anleihefonds aus den Ländern Lateinamerikas sowie Mittel- und Osteuropas.

Die Manager von Emerging-Market-Anleihefonds prüfen kontinuierlich die in den verschiedenen Regionen erwarteten Erträge und Risiken. Dabei ist auch darauf hinzuweisen, dass Anleihen aus Lateinamerika sowie Mittel- und Osteuropa als solches aufgrund breiterer Spreads durchaus nicht unattraktiv sind.

Fazit

Früher galten die Emerging Markets als Anlageform vor allem in Boomzeiten als attraktiv. In wirtschaftlichen Schwächephasen zogen Investoren ihr Kapital dagegen ab. Mittlerweile sind Schwellenländer und reife Volkswirtschaften viel stärker miteinander verflochten. Klar ist auch, dass die gegenwärtige globale Kreditklemme sowie die Talfahrt der Weltkonjunktur nicht von den Schwellenländern, sondern von Problemen in den USA ausgelöst wurden.

Nach unserer Einschätzung hat Asien die besten Voraussetzungen für langfristiges Wachstum, u.a. aufgrund der relativen Stabilität und des Bevölkerungswachstums in dieser Region sowie der Präsenz des Wachstumsmotors China.

Die Konjunkturaussichten der nächsten Jahre sind weltweit von starker Ungewissheit geprägt. Langfristig (zehn bis 20 Jahre) dürfte das Wachstum in den Schwellenländern höher ausfallen als in den reifen Volkswirtschaften. Aber auch eine niedrigere Wachstumsrate als in früheren Jahren ist nicht ausgeschlossen. Infolge deutlicher Produktivitätssteigerungen könnten die Schwellenländerwährungen gegenüber US-Dollar und Euro erheblich an Boden gewinnen.

Die Emerging Markets sind mittlerweile für Aktien- und Anleiheinvestoren mit langfristiger Ausrichtung eine strukturelle Komponente ihres Anlageuniversums. Damit stellen sie einen integralen Bestandteil von Anlagepolitik und strategischer Asset Allocation dar.

Überblick über sonstige Regionen

In den letzten Jahrzehnten hat sich in Lateinamerika (insbesondere in Brasilien und Chile) der Fokus auf die wirtschaftlichen Rahmendaten verstärkt. Länder wie Venezuela, Argentinien und Bolivien setzen dagegen auf eine mit populistischen Elementen durchsetzte Wirtschaftspolitik.

In Zentral- und Osteuropa dominiert Russland seine kleineren Nachbarn. Russlands Wirtschaftswachstum hängt überwiegend vom Preis für Erdöl, Erdgas und andere Rohstoffe ab. Damit ist das Land in einer prekären Situation. Vor allem die baltischen Staaten sind von der Kreditklemme betroffen, weil ihre Finanzindustrie von ausländischen – hauptsächlich europäischen – Banken beherrscht wird. Diese Banken sowie westliche Investoren haben ihre Mittel abgezogen. Dieser Trend wirkt sich natürlich negativ auf die Verfügbarkeit von Krediten und das Wirtschaftswachstum aus.

In einigen Ländern, wie beispielsweise Russland, handelten die Regierungen zwar mit der nötigen Umsicht, während die Privatwirtschaft sich fleißig aus dem Ausland Geld lieh. Während also die Regierung erhebliche Devisenreserven ansammelte, verschuldeten sich russische Unternehmen massiv. Mit der Abwertung des Rubels sind einige dieser Unternehmen nunmehr in Schwierigkeiten geraten. Ein ähnliches Problem besteht in einigen anderen zentral- und osteuropäischen Ländern, wo die Währungen gefallen sind und man auf die Hilfe des IWF und anderer internationaler Organisationen angewiesen ist.

Quelle: ING Investment Management

ING Investment Management ist der globale Asset Manager der ING Gruppe. Mit annähernd 375 Milliarden Euro Assets under Management, vertreten in 37 Ländern mit mehr als 3.700 Mitarbeitern, ist ING Investment Management (ING IM) weltweit auf Platz 27 im Asset Management.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.