Analysten überraschen mit Afrika

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Unlimited Indexzertifikat auf Commerzbank Afrika Top 10Aktueller Kursstand: (Commerzbank)VerkaufenKaufen

Afrikanische Länder sind als Investitionsmärkte inzwischen nicht mehr ganz unentdeckt, bieten aber im Gegensatz zu den etablierten Emerging Markets noch viel Potential. Auf der Suche nach immer neuen Renditequellen bewegt sich das Kapital rasant. Trotz intakter Wachstumsstories sind die etablierten Wachstumsmärkte bereits weitgehend ausgebeutet. Die Leitindizes dieser Länder befinden sich zwischen 20 und 50% unter ihren Höchstständen. In Afrika ist das anders. Hier deutet sich ein Ausbruch über alte Hochs an. Damit wäre dann der Weg für erhebliche Zusatzrenditen frei.

Der Fairness halber muss man allerdings schon festhalten, dass ein Investment in afrikanische Unternehmen kein Selbstläufer ist. Hat man als Anleger das Glück in einen Markt einzusteigen, bevor er von Investoren entdeckt und für die breite Masse investierbar wird, kann man eigentlich nichts falsch machen. So war es bei China, Südafrika, Mexiko, Kasachstan usw. vor 5 bis 12 Jahren. Inzwischen sind solche Gelegenheiten allerdings sehr rar, wenn überhaupt noch vorhanden. Das gilt auch für Afrika. Sollte aber irgendwann der Tschad oder Südsudan eine Börse bekommen, dann halten Sie sich bereit...

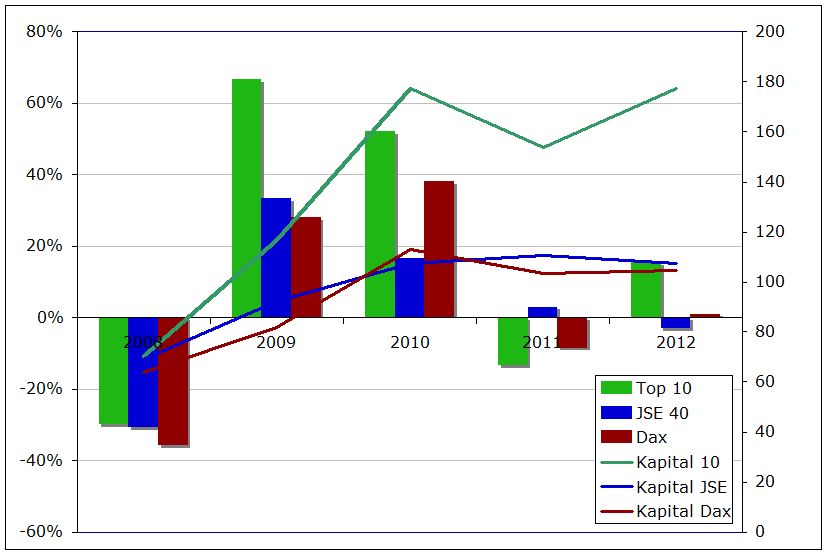

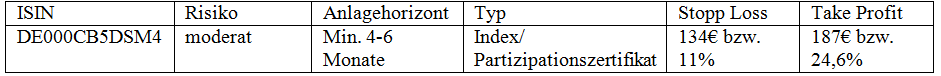

Anlegern stehen inzwischen viele Investitionsmöglichkeiten offen. Die meisten davon sind Indexzertifikate auf Leitindizes oder Sektoren. Die wenigsten gemanagten Zertifikate schlagen tatsächlich den Markt. Einem Zertifikat ist eine Outperformance seit Auflage allerdings hervorragend gelungen. DE000CB5DSM4 ist ein Art Indexzertifikat der Commerzbank, welches Mitte 2007 aufgelegt wurde. Als Basiswert dienen die Top 10 Aktien des FTSE/JSE Top 40. Enthalten sind die 40 nach Marktkapitalisierung größten Unternehmen, die in Südafrika gelistet sind. Der Fokus liegt also klar auf Südafrika. Obwohl dieser Markt schon vergleichsweise reif ist, bietet dieser Fokus durchaus Vorteile. Das Land ist relativ stabil und zeigt eine ziemlich resistente, wirtschaftliche Entwicklung. Der Leitindex steht zudem kurz davor sein Allzeithoch bei 30.000 Punkten zu überschreiten. Gelingt dieser Ausbruch, ist auch mit einem Performanceschub des Zertifikats zu rechnen. Das wirklich überraschende ist jedoch, dass es diesem gemanagten Zertifikat gelungen ist, eine deutliche Outperformance zu generieren. Zum Vergleich sind im ersten Chart die jährliche Performance des Zertifikats, des JSE 40 und des Dax dargestellt. Die Linien zeigen die Kapitalentwicklung an. Wer Anfang 2008 z.B. 100 Euro in das Zertifikat investiert hat, steht jetzt bei 177 Euro. Der JSE 40 und Dax stehen mit 107 und 105 wesentlich schlechter da.

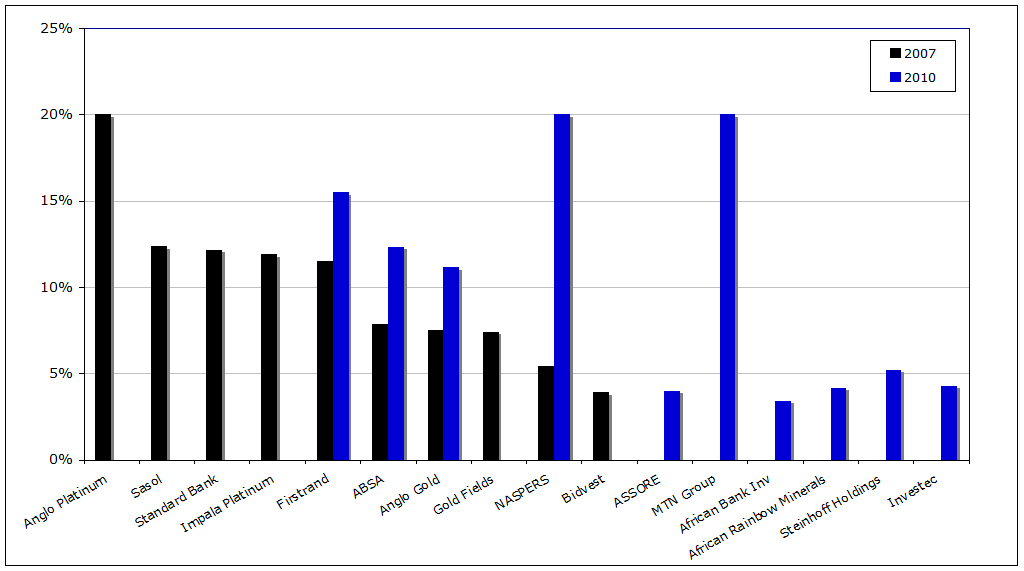

Grundsätzlich bin ich nicht davon überzeugt, dass gemanagte Produkte eine Outperformance erzielen können. Langfristig zeigt sich sogar, dass jegliches Management eher die Rendite minimiert. In diesem Fall scheint das anders zu sein. Das ist absolut überraschend, zumal die Managementidee denkbar simpel ist. Sind bestimmte Basiskriterien erfüllt – vor allem Marktkapitalisierung und Handelsvolumen – werden jene Aktien ausgewählt, die die meisten Kaufempfehlungen erhalten haben. Während solche Empfehlungen meist eine Reaktion auf Marktentwicklungen sind und damit viel zu spät erfolgen, funktioniert es hier sehr gut. Die Zusammensetzung wird regelmäßig angepasst. Im zweiten Chart ist der Vergleich der enthaltenen Werte von 2007 und 2012 zu sehen

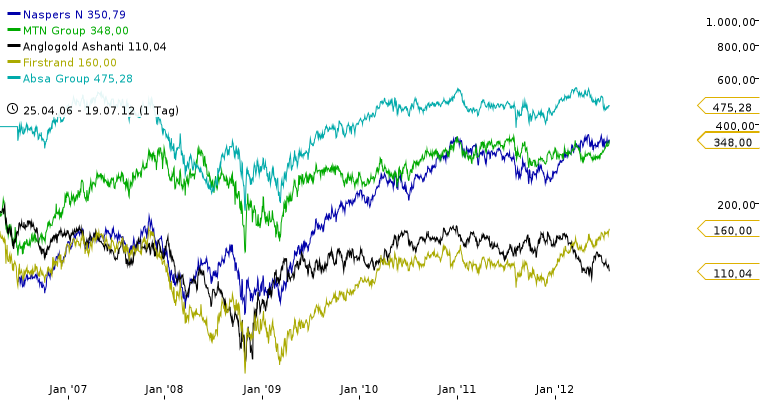

Sieht man einmal von Goldminenaktien ab, entwickeln sich die Einzelwerte ganz gut. Die fünf am stärksten gewichteten Werte sind im nächsten Chart dargestellt. Sie repräsentieren knapp 80% des Basiswerts. Wie auch der Leitindex selbst, sind die Chartbilder gesund. Ausbrüche über die bisherigen Allzeithochs deuten sich an. Das Zertifikat wird derzeit zu einem Preis von 151,5 Euro gehandelt. Wer den Ausbruch vorwegnehmen möchte, kann zu diesem Preis einsteigen. Der Bereich zwischen 134-140 stellt für den Basiswert und damit auch für das Zertifikat eine Unterstützungszone dar. Hier sollte ein Stopp Loss gesetzt werden. Wird diese Zone nach unten durchbrochen sind Preisabgaben bis 110 möglich. Wer auf den Ausbruch warten möchte, kann einsteigen, sobald das Zertifikat über 154 schließt. Das erste Kursziel beträgt dann 187 Euro.

Die Outperformance des Zertifikats in der Vergangenheit ist natürlich keine Garantie für die Zukunft. Insgesamt ist das Chance-Risiko-Verhältnis von 2,3 aber durchaus akzeptabel. Beachten Sie bitte aber, dass das Zertifikat nicht währungsgesichert ist.

Viel Erfolg

Clemens Schmale

Technischer Analyst bei Godmodetrader.de

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte:Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten derzeit nicht investiert.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.