Alle Tradingwege führen zum Futureshandel

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Handel mit Futures gilt neben dem von Currencies (Devisen) als die Königsklasse des Tradings. Enorm volatile Märkte mit enorm hohen Hebeln handeln, Hedging bestehender Positionen betreiben oder aber über eine Justierung der Marginhöhe beispielsweise einen Index einfach nur 1:1 nachbilden. Die Möglichkeiten sind mannigfaltig. Auf GodmodeTrader.de haben wir einen neuen Bereich "FUTURES" integriert, den Sie über die Menueleiste anwählen können und über den Sie einen umfassenden Überblick über das Thema des Futureshandels und all seine Facetten erhalten.

Autor dieses Bereichs ist Herr Deiters. Ich möchte Ihnen Herrn Deiters als Experten von GodmodeTrader.de für Futures und Options vorstellen.

Anbei einige Auszüge aus besagter Rubrik "FUTURES"

Rechtlich exakt umschrieben stellt ein Terminkontraktgeschäft (Futures-Kontrakt oder kurz: "Futures"; Plural von engl. "future", »Zukunft«) eine gegenseitig bindende Vereinbarung zweier Vertragsparteien dar,

- einen qualitativ genau bestimmten Vertragsgegenstand, den sog. Basiswert ("underlying"), wie z.B. Waren, Devisen, Aktienindizes, Zinstitel oder sonstige Verfügungsrechte

- in einer ganz bestimmten Quantität (Menge an Gütern bzw. Wert des Kontraktumfangs, "Kontraktvolumen")

- zu einem fixierten zukünftigen Zeitpunkt (dem "Termin")

- zu einem konkreten, bereits bei Vertragsabschluss festgelegten Preis* (dem Futureskurs)

abzunehmen und zu bezahlen (Kauf des Futures = Long-Futures-Position) bzw. zu liefern (Verkauf des Futures = Short-Futures-Position) oder gegebenenfalls einen Wertausgleich vorzunehmen. Futures zählen somit nicht zu den Wertpapieren, sondern sind normierte Verträge (Finanzkontrakte; allg.: Verfügungsrechte), die an spezialisierten Börsen: den Terminbörsen, notiert und ausgehandelt werden. Im Gegensatz zu den individuell ausgestalteten Termingeschäften (Zeitgeschäfte, d.h. Termingeschäfte i.e.S., wie etwa Forwards und Forward Rate Agreements, FRAs) sind Terminkontraktgeschäfte (= Futures) also durch Standardverträge begründete, börslich gehandelte Verfügungsrechte über künftige Leistungen.

[* Vgl. dazu: Die Rolle der Clearingstelle ("clearing house") bei der Abwicklung von Futuresgeschäften und Auswirkung des "marking to market" auf die Wertfortschreibung eines Futures-Kontrakts.]

Bei Abschluss von Futures-Kontrakten werden Leistung und Gegenleistung demnach nicht, wie bei einem Direktgeschäft* üblich, Zug-um-Zug ausgetauscht, sondern im Vorhinein für einen späteren Zeitpunkt rechtswirksam vereinbart. Handelseinig werden sich beide Parteien – von denen eine die Terminbörse wird – zwar zum gegenwärtigen Zeitpunkt. Die tatsächliche Vertragserfüllung durch Lieferung, Abnahme und Bezahlung des unterliegenden Handelsgegenstandes ("underlying") ist indes erst in der Zukunft ("zum Termin") vorgesehen. Zwischen Vertragsabschluss (Verpflichtungsgeschäft) und Erfüllung von Futures-Geschäften fallen gemeinhin mehrere Tage, zumeist Wochen oder Monate. Diese zeitliche Kluft ist kernbildend für alle Termingeschäfte.

[* Das Effektivgeschäft (Direktgeschäft, engl.: "actuals", "spot contract") wird in der Wirtschaftssprache üblicherweise bei Finanzgeschäften als Kassa-, Komptant- oder Promptgeschäft, bei Geschäften mit (physischer) Handelsware als Spot(markt)- oder Lokogeschäft bezeichnet. Die Erfüllung der übernommenen Vertragspflichten, also der reale Vollzug des Austausches von Vertragsgegenstand gegen Geld und die gegenseitige Übereignung, erfolgen hierbei praktisch gleichzeitig mit Vertragsabschluss ("Lieferung gegen Zahlung"); im Falle von Börsengeschäften jedoch aufgrund von Usancen oder abwicklungstechnischer Umstände zumeist innerhalb von maximal 2 Geschäftstagen ("Valuta zwei Tage"). In Einzelfällen beträgt die Erfüllungsfrist eines Effektivgeschäftes bis zu 5 Tage, für bestimmte ("schwimmende" oder "rollende") Waren zum Teil erheblich länger. Bei Effektivgeschäften werden gewöhnlich sämtliche Vertragseckpunkte bei Vertragsabschluss individuell vereinbart, wobei die dingliche Erfüllung i.d.R. bezweckt ist.]

Futures - eine alternative Definition

Futures werden in der fachbezogenen Sprache als zweiseitig verpflichtende, börsennotierte "unbedingte Terminkontraktgeschäfte" bezeichnet; denn wer einen Futures-Kontrakt abschließt, ist zunächst von Rechts wegen an die Erfüllung des Vertrages gebunden. Dieser Aspekt hebt noch einmal deutlich die Erzwingbarkeit der wechselseitigen Vereinbarung hervor. Zu den "bedingten Termingeschäften" zählen demgegenüber sämtliche Optionsgeschäfte.

Der Leser beachte, dass es sich nach obiger Lesart um eine gängige Kennzeichnung von Futures unter rechtlichem Blickwinkel handelt. Für den Spekulierenden (Trader) wäre dagegen folgende Sprachregelung treffend:

Ein Futures repräsentiert eine vertraglich bindende und zeitlich genau befristete Wette* auf den Futureskurs, wobei erwirtschaftete Gewinne börsentäglich zu vergüten bzw. auflaufende Verluste börsentäglich zu begleichen sind. Je nach Futuresmarkt beinhalten nicht wenige Arten dieser Wetten ab einem ganz bestimmten Zeitpunkt gegen Ende der Wettfrist eine rechtlich durchsetzbare Verpflichtung zur Abnahme und Bezahlung (bei Kauf des Futures = Long-Futures-Position) bzw. zur Lieferung (bei Verkauf des Futures = Short-Futures-Position) eines qualitativ und quantitativ genau bestimmten marktgängigen Vertragsgegenstandes (wie etwa 5000 Scheffel Weizen, 1000 Fass Rohöl etc.). Zu ergänzen wäre, dass der Wettende während der festgelegten Laufzeit der Wette seine vorher abgeschlossene Wette mit der Gutschrift bzw. Belastung einer letztmaligen ergebnisabhängigen finanziellen Ausgleichszahlung nahezu jederzeit wieder beenden kann.

Die verschiedenen Arten von Futures (Kontraktformen)

Die spezifischen an den internationalen Terminbörsen angebotenen Produkte zeichnen sich durch eine breite Palette von verschiedenen Waren und Finanztiteln als Grundlage für die dort gehandelten Futures-Kontrakte aus ("underlying assets"). Das Spektrum der gelisteten Produkte reicht bei den Welthandelswaren und Rohstoffen (diese werden im engeren Sinne gemeinhin als "commodities" bezeichnet) angefangen von Schweinbäuchen über Schlachtvieh, verschiedene Getreidesorten, Zucker, Baumwolle, Bau- und Sperrholz, Rohöl, Kupfer bis hin zu Gold und Platin. So gesehen lassen sich die "commodities" grob in 3 Warengruppen unterteilen:

- Agrarprodukte ("agriculturals"), wie Getreide, Ölsaaten, Futtermittel und Textilstoffe ("grain, oilseed, fiber"), einschließlich Fleischwaren ("livestocks, meat") sowie Nahrungs- und Genussmittel ("food, soft commodities"),

- Brenn- und Treibstoffe, elektrischer Strom ("petroleum, energy") sowie

- Edelmetalle, NE-Metalle ("metals") und andere Rohstoffe, wie z.B. Hölzer oder Kautschuk.

Der bedeutendste Terminmarkt für landwirtschaftliche Erzeugnisse ist Chicago (CBoT und CME), jener für "weiche Rohstoffe", wie Kaffeebohnen, Kakao, Zucker und Orangensaft ist New York (NYBOT), für fossile Brenn- und Treibstoffe sowie Metalle New York und London (NYMEX, IPE und LME). Sämtliche der gehandelten Warengattungen, die den Futures auf "commodities" zugrunde liegen, müssen zu jeder Zeit vordefinierten Qualitätsstandards und Gütestufen äußerst gründlich genügen.

Bei Finanz-Terminkontrakten ("financial futures") umfasst das Spektrum an Produkt-Gruppen vor allem:

- Devisen ("currency"),

- lang-, mittel- und kurzfristige Zinstitel ("interest rate"), wie z.B. Staatsanleihen bzw. kurzfristige Geldmarktinstrumente, wie Geldmarktpapiere oder Einlagengeschäfte, bis hin zu

- Aktien- und deren Indizes und sonstige Indizes, bspw. auf bestimmte Warenkörbe ("index").

Im Segment Devisen- und Aktienderivate ist der wichtigste Handelsplatz Chicago, bei den Zinsderivaten neben Chicago aber seit kurzem nunmehr die deutsch-schweizerische Terminbörse Eurex mit Sitz in Frankfurt am Main und Zürich.

Die den einzelnen Futures-Produkten zugrunde liegenden Gütermengen (bzw. deren pretialer Kontraktumfang; "Kontraktsumme") orientieren sich hierbei vornehmlich an den jeweils typischen Ansprüchen und Interessenlagen der unterschiedlichen Gruppen von Marktteilnehmern.

Strategische Neuorientierungen durch Innovationen sowie Anpassungsentscheidungen zur Ergänzung und Erweiterung des Angebots an bislang bestehenden Basisinstrumenten und den darauf gehandelten derivativen Produkten finden an den internationalen Derivatebörsen von Zeit zu Zeit statt, um den im steten Bedarfswandel begriffenen Nachfrageanforderungen des Börsenpublikums aufgrund der sich im Terminhandel immer rascher ändernden Marktstrukturmerkmale jederzeit vollauf gerecht zu werden ("Bedarfstreue"). Ziel ist es hierbei, zur Stärkung der internationalen Wettbewerbsfähigkeit einen möglichst weiten Kreis von Investoren für die eigenen Produkte zu gewinnen. Doch stößt nicht jeder neu vorgestellte Futures-Markt* tatsächlich – wie zuvor erhofft – auf Akzeptanz unter den verschiedenen Interessengruppen, und so stellt die Einführung eines neuen Futures-Marktes (innovative Vertragsinhalte) für die Träger von Derivatebörsen trotz regelmäßig vorausgehender gründlicher Marktanalysen ein mit nicht unerheblichen Vorab-Kosten verbundenes Wagnis dar.

[* Die Zulassung eines neuen Futures-Produkts zum Börsenhandel unterliegt einer strikten Reglementierung und bedarf i.d.R. der vorherigen Prüfung und Genehmigung durch die jeweiligen aufsichtsbehördlichen Organe, bspw. in den USA: die Commodity Futures Trading Commission (CFTC).]

Beschränkte sich der Handel mit börslichen Derivaten angefangen von seiner Entstehungszeit bis in die Siebzigerjahre des 20. Jahrhunderts zunächst schwergewichtig auf Warentermingeschäfte mit den "commodities" als Marktgegenstand, so entfällt seit Anfang der Achtzigerjahre des letzten Jahrhunderts die weitaus überwiegende Mehrzahl aller gehandelten Futures-Kontrakte auf die Gruppe der "financial futures". Zu den mit Abstand umsatzstärksten Futures innerhalb des letztgenannten Komplexes zählen unangefochten die Zins-Derivate, gefolgt von Marktindex-Derivaten; zu den umsatzstärksten Futures auf "commodities" gehören hiergegen die Energie- und Metall-Derivate.

Der Reiz von "commodities" besteht vielfach darin, dass diese sich aufgrund der oftmals zu beobachtenden geringen Korrelation mit den "financial assets" (= Finanz-Vermögenswerte) im Rahmen der "asset allocation" hervorragend in eine bereits bestehende Struktur diversifizierter Portfolios einfügen lassen. Hierdurch wird der Investor in die Lage versetzt, je nach Risikoneigung und Markteinschätzung das Portfolio-Risiko weiter zu reduzieren resp. die erwartete Rendite weiter zu erhöhen. Mangels praktikabler Alternativen im Spotmarkt von Waren geschieht die Umsetzung einer solchen beabsichtigten Strategie im Terminmarkt sehr flexibel und Kosten sparend mit Hilfe von Derivaten, wie Futures und/oder Optionen auf "commodities". F ernerhin bieten "commodities", gekonnt eingesetzt, einen gewissen Schutz vor inflationären Tendenzen. "commodities" werden seit 1998 auch in Deutschland an der Warenterminbörse Hannover (WTB) in Hannover gehandelt.

Der Handel mit Futures, Teil 1

Markttechnisch wie auch ökonomisch ist der Handel mit Futures (Terminkontrakthandel) grundsätzlich nur unter der Voraussetzung fruchtbar, dass

- die Menge und Qualität des Basisinstruments ("underlying") eines Terminkontrakts standardisierbar ist,

- alle Terminkontrakte mit identischen Spezifikationen als untereinander vertretbar gelten (Homogenitätsbedingung),

- der zugrunde liegende Markt hinreichend starken Preisschwankungen unterliegt,

- sowohl der Termin- als auch der Effektivmarkt nicht monopolistisch oder oligopolistisch strukturiert sind,

- der fragliche Futures-Markt von zahlreichen Marktteilnehmern rege gehandelt wird (Marktbreite und -tiefe) und

- ein Zugang zum Markt sowie die Publizität des Marktgeschehens auf kostengünstige Weise erzielbar ist.

[Anmerkung: Es fällt auf, dass in der vorstehenden Auflistung der Merkmale von Börsentermingeschäften eine Lagerfähigkeit speziell für Handelswaren nicht mehr gefordert wird.]

Aufgrund vorstehend aufgelisteter Merkmale als notwendige Bedingungen für einen funktionsfähigen und effizienten Derivatehandel ist die Zahl der aktiv gehandelten Futures-Märkte im Vergleich zu den abertausenden Aktien an den Aktienmärkten verhältnismäßig gering. Jedoch geht mit der Konsolidierung des Handels auf einige wenige Märkte regelmäßig ein entscheidender Vorteil einher. Dieser äußert sich insbesondere in einem hohen allgemeinen Bekanntheitsgrad, der nicht nur ursächlich ist für eine deutliche Verringerung von Such- und Informationskosten, sondern vor allem auch die Liquidität im Marktsegment von Finanzderivaten erheblich zu steigern vermag. Wegen der im Gegensatz zu Aktien grundsätzlich begrenzten Laufzeit von Futures zeigt sich, dass gerade dem Aspekt der Marktliquidität und der jederzeitigen Transaktionsmöglichkeit eine herausragende Bedeutung für die Handelbarkeit von Finanzderivaten zukommt.

Sind die obigen Existenzbedingungen für Börsentermingeschäfte im Wesentlichen erfüllt, erlauben Futures spezifische Informationen und darauf gründende Handelsstrategien der Akteure an den Märkten auf komfortable und kostengünstige Weise sinnvoll umzusetzen. Gewinne oder Verluste lassen sich sofort realisieren, die Bereitschaft, aktiv am Handel mit Futures teilzunehmen, wird gesteigert.

Um die Technik im Handel mit Futures zu verstehen und zu klaren Resultaten zu gelangen, bedarf es zunächst Vorverständnis und einiger aspektbezogener Kenntnisse von grundlegenden Sachverhalten:

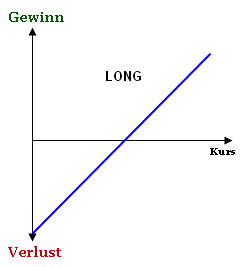

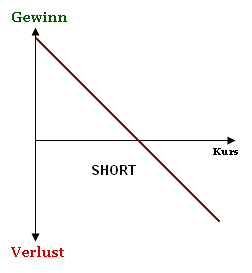

Der Aufbau einer Nettoposition am Terminmarkt heißt "opening transaction", oder verkürzt: "opening". Eine jede neu geschaffene, offene, d.h. noch nicht durch ein Gegengeschäft gesicherte Position in Futures kennt hierbei zwei Grundformen: entweder "long", bei Kauf eines Futures, oder "short", bei Verkauf eines Futures. Zur Erläuterung:

- Werden Futures zunächst verkauft, so begründet dies für den Verkäufer eine offene (also eine eingeleitete, aber noch ungedeckte) Position, die als Short-Position bezeichnet wird. Wer eine Short-Position in Futures einnimmt, erwartet fallende Kurse und trägt das Risiko steigender Kurse

- Werden Futures hingegen zunächst gekauft*, so begründet dies für den Käufer eine offene Position, die als Long-Position bezeichnet wird. Wer eine Long-Position in Futures einnimmt, erwartet steigende Kurse und trägt das Risiko fallender Kurse.

[* Hinweis: Wenngleich üblich, ist diese Sprechweise reichlich schief: Statt "Kauf eines Futures" bzw. "Verkauf eines Futures" müsste es eigentlich heißen: "Die vertragliche Verpflichtung, zum Termin zu kaufen" bzw. "... zum Termin zu verkaufen". Aus Gründen sprachlicher Kürze sei aber weiterhin die Sprechweise von "Kauf" bzw. "Verkauf eines Futures" gebraucht.]

Schematisch veranschaulichen lässt sich dieser Zusammenhang anhand vorstehender Graphik wie folgt: Der Schnittpunkt der Gewinn-/Verlustgeraden mit der Kursachse ("X-Achse") kennzeichnet den Futureskurs bei Öffnung einer Long- bzw. Short-Position ("Einstandskurs"). Zu diesem Zeitpunkt beträgt der Geldwert des Kontrakts selbst immer exakt null*. Demnach hängen Gewinne oder Verluste aus Futures erst von der künftigen (unsicheren) Marktpreisentwicklung ab. Wie die Abbildung verdeutlicht, profitiert der Inhaber der Long-Position hierbei (gleichgerichtet) von steigenden Preisen des Futures. Fällt der Futureskurs, so profitiert hingegen der Inhaber der Short-Position des Futures (entgegengerichtet) und der Käufer verliert in gleichem Maße. Der Gewinn des einen gleicht folglich dem Verlust des anderen ("Nullsummenspiel"). Die Clearingstelle einer jeden Terminbörse ("clearing house") stellt über genau spezifizierte Regeln sicher, dass die hier und im Folgenden auf analytischem Wege gewonnenen Zusammenhänge auch bei der praktischen Durchführung von Futuresgeschäften unverfälscht zur Geltung kommen**.

[* Zum Zeitpunkt des Abschlusses eines Futuresgeschäftes an der Börse wechselt für den Kontrakt selbst kein Geld die Hände. Margenzahlungen, die ohnehin keinen Kaufpreis darstellen, Provisionen und andere Handelskosten ändern an diesem Sachverhalt nichts.]

[** So löst jede Wertänderung in Futures im Rahmen des "marking to market" am Ende eines Börsenhandelstages eine Belastung bzw. Gutschrift auf den zugeordneten Margenkonten aus.]

Futureskurse ändern sich gewöhnlich in sehr kurzen Zeitabständen, wobei jede Kursveränderung mit einer Wertänderung eines gehaltenen Futures-Kontrakts einhergeht: Ändert sich der Preis eines Futures im Anschluss an einen Futureshandel ("trade") zur Öffnung einer Position, beträgt sein Kontraktwert nun nicht mehr genau null; der Kontrakt erhält (positiven oder negativen) Wert. Wie aus der obigen Abbildung ersichtlich, resultieren demnach erst aus Kursänderungen für den Inhaber der jeweiligen offenen Long- bzw. Short-Position entweder Gewinne oder Verluste, deren Größenordnung im Einzelnen von der Richtung und der Stärke der nachfolgenden Kursbewegung abhängen wird. Zurückzuführen ist eine solche Wertänderung des Kontrakts letztlich auf entsprechende Wertänderungen seines "underlying": Weicht nämlich der Spotmarktpreis des Basisgegenstands (unter Beachtung der Nettofinanzierungskosten) vom ursprünglich vereinbarten Futureskurs ab, zu dem der Kontrakt ja bei Fälligkeit "unbedingt" zu erfüllen ist, resultieren aus dieser Differenz für die beteiligten Parteien entsprechend hohe Vermögensgewinne bzw. -verluste.

Mit dem heutigen Kauf eines Oktober2005-COMEX-Gold-Futures zu einem Börsenterminkurs von 430 US-$ verpflichten Sie sich zunächst, im Oktober 2005, 100 Feinunzen Gold für 430 US-$ pro Feinunze Gold zu erweben. Sollte der Preis für eine Feinunze mit Herannahen dieses Termins im Kassamarkt auf, sagen wir, auf 350 US-$ gefallen sein, entsteht ein Verlust (bei Vernachlässigung von Zinseffekten und Transaktionskosten) in Höhe der Differenz zwischen Einstandspreis ("delivery price") und dem dann bei Fälligkeit herrschenden Kassakurs für Gold, multipliziert mit dem Kontraktumfang: (350 – 430) × 100 = 8000 US-$ (Verlust).

Der Handel mit Futures, Teil 2

Der Handel mit Futures setzt neben einem großen Maß an Erfahrung, Selbstdisziplin, Wissen und einer raschen Auffassungsgabe eine den Umständen entsprechende Risikotragfähigkeit voraus. Denn Achtung: Das Einstehen-Müssen für Verluste kann sich im Falle eines Leerverkaufs in Futures (Short-Position) bei steigenden Futuresnotierungen theoretisch als grenzenlos erweisen, während sich das Ausmaß möglicher Vermögensverluste bei Kauf eines Futures (Long-Position) und fallenden Futureskursen auf den gesamten Kontraktgegenwert bei Positionsbegründung beschränkt. Die Ursache für das bis ins Unermessliche reichende Verlustpotenzial von Short-Positionen besteht darin, dass sich die Verpflichtung eines Investors bei Futuresgeschäften, trotz relativ geringem Ersteinschuss an Margin, grundsätzlich auf den Gesamtwert des Kontraktumfangs erstreckt (Hebelwirkung) und der Marktpreis hierbei kein oberes Kurslimit für die Beschaffung der kontrahierten Werte kennt. Futures als risikotragende Handelsinstrumente werden damit automatisch in einen Rang erhoben, der dem verständigen Händler (Trader) unabdingbar und "in jeder Sekunde" die uneingeschränkte Aufmerksamkeit abverlangt.

Realisieren lässt sich ein Wertzuwachs aus Futures bequem durch Abschluss eines hierzu entsprechenden börslichen Gegengeschäfts (d.h. dem börslichen Umsatzakt = "reversing trade"; "closing transaction") zum herrschenden Marktpreis. Dies gilt für den Fall einer Wertminderung hinsichtlich der Begrenzung von Verlusten aus Futuresgeschäften in analoger Weise. Mitunter ist zur Realisation augenblicklicher Marktwerte eine schnelle Reaktion in den Märkten notwendig, wofür eine jederzeitige Transaktionsmöglichkeit an den Börsen Voraussetzung ist.

Analytisch erhält man den Erfolg = Gewinn* Gt aus einer Transaktion in Futures zu einem beliebigen Betrachtungszeitpunkt der Gewinnverwirklichung t, umgerechnet zunächst auf eine Einheit des unterliegenden Marktgegenstandes ("underlying"), aus der Kursdifferenz zwischen dem beobachteten Futureskurs Ft und dem Einstandskurs F0. Der Gewinn einer Long-Position in Futures ergibt sich aus:

Gewinn Long-Position: Gt = Ft – F0

[* Hier und im Folgenden unter Ausklammerung von Transaktionskosten und Steuern.]

Umgekehrt erhält man den Gewinn Gt einer Short-Position in Futures im Betrachtungszeitpunkt t als:

Gewinn Short-Position: Gt = F0 – Ft

wobei Gt in beiden Fällen auch negative Werte annehmen kann (= Verlust). Das finanzielle Ergebnis aus einem Futuresgeschäft insgesamt (i.S. einer Vermögensmehrung/-minderung) ergibt sich schließlich durch Gewichtung des so ermittelten Gewinns bzw. Verlustes pro Einheit mit dem standardisierten Kontraktumfang des Futures. Verwirklichte Gewinne/Verluste werden dem zugeordneten Margenkonto börsentäglich gutgeschrieben bzw. belastet.

Wie aus den täglichen Marktstatistiken unschwer zu entnehmen, möchte nun offenbar die Mehrzahl der in den Futures-Märkten aktiv Handelnden weder Terminkontrakte bis in den Erfüllungszeitraum aufrechterhalten noch die Futures-Kontrakten unterliegenden Vertragsgegenstände tatsächlich physisch beziehen resp. liefern (Transaktionsmotiv), sondern vielmehr an dem täglichen Auf und Ab der Kurse partizipieren (Spekulationsmotiv). Während bei Forwards beispielsweise mehr als 90% der Verträge durch physische Lieferung tatsächlich erfüllt, sind es in den Futuresmärkten daher auch durchweg weniger als 3%, die nicht durch ein Deckungsgeschäft vor dem Fälligkeitszeitpunkt glattgestellt werden. Dieser Sachverhalt bedingt zugleich eine Vervielfachung des Handelsvolumens durch bloße Aufrechnung von Kontrakten, losgelöst vom eigentlichen Realtausch, was indes die Liquidität der Futuresmärkte fördert und nicht unerheblich mit zu deren rasanten Entfaltung in den letzten Jahren beigesteuert hat.

Die Erfüllung durch physische Andienung in Natur ist bei Futures ohnehin weder zwangsläufig erforderlich noch die Regel. Hier setzen die Terminbörsen an, und entheben die Börsenteilnehmer von der zuvor mit dem Abschluss eines Futures-Kontrakts eingegangenen "unbedingten" Verpflichtung, indem sie diesen durch ein einfaches Gegengeschäft die reibungslose, umkomplizierte Glattstellung einer jeden eingeleiteten (offenen) Position noch vor deren Fälligkeit ermöglichen: Der Inhaber einer Dezember2005-DAX®-Long-Position (Kauf-Position) in Futures, der einen solchen Kontrakt, sagen wir, am 10. Oktober 2005 abgeschlossen hat, beauftragt sein Kommissionshaus ("commission house"; Bank, Broker) am 20. Oktober 2005 einen entsprechenden Dezember2005-DAX®-Futures zu "shorten" (d.h. zu verkaufen). Durch ein solches Gegengeschäft vermag sich der Investor beinah jederzeit auf einfache Weise allen bestehenden Verpflichtung aus seinem anfänglichen Futures-Kauf zu entledigen (Reversibilität von Futures).

Beachten Sie, dass in dem angeführten Beispiel anfangs der Kauf eines Futures-Kontrakts ("long", Terminkaufvertrag) und erst später der glattstellende Verkauf eines Futures-Kontrakts ("short", Terminverkaufsvertrag) – jeweils auf ein und demselben Basiswert (dem DAX®) und Termin (Dezember) – erfolgte. Ebenso problemlos, obgleich für den Neuling wohl ungewohnt, hätte jene Transaktion in Terminkontrakten selbstverständlich auch mit dem Verkauf ("short sale") eines Dezember-DAX®-Futures beginnen und nach gewisser Zeit über einen ihm entsprechenden eindeckenden Kauf wieder abgeschlossen werden können.

Die zeitliche Abfolge, in der Käufe und Verkäufe in den Terminmärkten stattfinden, spielt demnach offensichtlich keine Rolle. Das angeschlossene Clearinghaus einer jeden Derivatebörse schreitet in allen vorgenannten Fällen stets automatisch und selbsttätig ein, und annulliert umgehend (da entgegengerichtet und sich glattstellend) sämtliche sich gegenseitig entsprechenden Kauf- und Verkaufspositionen in den hiervon betroffenen Konten, wodurch die jeweils ursprüngliche Position geschlossen wird und damit buchstäblich nicht mehr existent ist (Aufrechnungsprinzip). Über eine solche Gleichrangigkeit von Kauf- und Verkaufspositionen an den Derivatebörsen wird ein jeder Händler in die Lage versetzt, je nach Markteinschätzung gleichermaßen von steigenden ("bullish strategy") wie auch von fallenden ("bearish strategy") Terminkursen zu profitieren.

Doch ganz gleich, ob an der Terminbörse zunächst ge- oder verkauft wurde, beruht das finanzielle Ergebnis (die Höhe des vereinnahmten Gewinns vor Steuern oder des Verlustes) bei einer spekulativen Positionierung in Futures ("Outrightgeschäft") – losgelöst vom eigentlich unterliegenden Marktgegenstand – letztlich auf der Differenz zwischen Kaufkurs und Verkaufskurs, korrigiert um Brokergebühren (Spesen, Maklercourtage), Zinsaufwand und sonstige Handelskosten. Aus diesem Grunde werden Termingeschäfte oftmals auch Differenzgeschäfte genannt. Eine Besonderheit stellen Spreads und andere kombinierte Positionen dar: Hierbei profitiert der Spekulant von erwarteten Änderungen in den Kursdifferenzen zwischen unterschiedlichen Finanzderivaten.

Unmittelbarer Marktgegenstand bei Futuresgeschäften ist nicht die Menge an einer bestimmten Ware oder Anzahl von bestimmten Wertpapieren, sondern das Verfügungsrecht an einem solchen Aktivum ("underlying", Vermögensposition). Der besondere Reiz jener börsennotierten Termingeschäften besteht nun darin, dass sich diese gesonderten, zertifikatlosen Verfügungsrechte in Gestalt von Futures während der Laufzeit nahezu jederzeit mühelos wieder veräußern lassen, ohne hierbei vorher in Kontakt zu der eigentlichen Gegenpartei treten oder gar deren Einwilligung einholen zu müssen. Denn durch ein Dazwischenschalten der Clearingstelle als unmittelbarer Handelspartner wissen die originären Parteien voneinander nichts und verbleiben somit gegenseitig vollkommen anonym. Dies gelingt nicht zuletzt deshalb auch, weil alle Kontrakte mit übereinstimmender Kontraktausgestaltung ("futures series") an der Terminbörse als untereinander vertretbar gelten, d.h. jeder Futures-Kontrakt gleicher Art beinhaltet für alle Marktbeteiligten somit auch die gleichen Rechte und Verpflichtungen (Substitutionseffekt und Fungibilität von Futures als Grundlage für deren Handelbarkeit). Demzufolge sind Futures schon aufgrund ihrer Wesensart, und dabei in erster Linie aufgrund der Standardisierung der Geschäfte, nicht auf Erfüllung durch Lieferung des Basisgegenstandes, sondern vielmehr auf Flexibilität und Handelbarkeit ausgerichtet.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.