Aktuell: DAX, DOW Jones, Nasdaq, Gold, Silber, Euro - Es geht hoch, geht nicht hoch, geht hoch ...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Wir covern dermaßen viele Basiswerte, die Seite flutet Sie mit dermaßen vielen Informationen, so dass ich an dieser Stelle immer mal in kurzen Worten eine aktuelle Bestandsaufnahme der ganz großen Basiswerte vornehmen werde.

Die Bärenmarktrallyes in den Aktienmärkten beginnen sich zu entfalten.

Anbei eine Übersicht der charttechnischen Kursziele für einige ausgewählte Basiswerte :

DAX : 7.230, 7.370 und 7.450 Punkte

TecDAX : 865 und 940 Punkte

SDAX : 5.200 Punkte

Eurostoxx50 : 3.870 und 4.030 Punkte. Anschließend möglicherweise sogar 4.135 Punkte.

DOW Jones : Zunächst bis ca. 13.000 Punkte

S&P 500 Index : 1.406 und 1.450 Punkte

Nasdaq100 : 1.900 und 2.000 Punkte

Nasdaq Composite : 2.400 und 2.550 Punkte

Nikkei 225 : 14.750 und 15.500 Punkte

Euro versus US-Dollar (EUR/USD) : 1,5200 und 1,5400 USD (, dann mittelfristig 1,6000 und 1,8000 USD).

Ausbruch im EUR/USD dürfte signifikant verlaufen, also kein Fehlausbruch! Ziemlich eindeutiges Pattern Setup.

Gold : 1.000 und 1.230 USD

Silber : 21,50 und 25,00 USD

Charttechnische Kurszielprognosen für Devisen finden Sie hier : http://www.godmode-trader.de/currency/overview/

Charttechnische Kurszielprognosen für Rohstoffe finden Sie hier : http://www.godmode-trader.de/rohstoffe

Charttechnische Kurszielprognosen für Indizes und Kommentare finden Sie hier : http://www.godmode-trader.de/kommentare

Das beste Antidepressivum des Börsianers ist der Kurs selbst - Und glauben Sie mir, es dürfte beginnen zu wirken - Datum 26.02.2008 - Uhrzeit 04:00

Gerade in den USA zeigt sich mehrheitlich unter Analysten und Marktkommentatoren ein geradezu grotesk bärisches Sentiment. Die Angst geht um, die Unsicherheit, die Skepsis dominiert. Und genau das ist die Grundlage für Bodenbildungsprozesse an den Aktienmärkten.

Gestern sind die US Indizes wieder deutlich angesprungen. Wieder einmal ein positiver Tag im Verlauf der mehrwöchigen volatilen Konsolidierungsphase. Die gestrigen Anstiege dürften so manchem Chartisten und Nicht-Chartisten wieder ein bullisches Bias einhauchen.

Was uns erwartet, das zeigt die folgende Grafik recht eindrucksvoll.

In den vergangenen Wochen haben wir die Punkte 11 bis 14 abgearbeitet. Ende vergangener Woche war Punkt 14 an der Reihe, also das "Was habe ich gesagt". Charttechniker, die auf intakte Ranges hinwiesen, Charttechniker, die auf bärische Keile, Charttechniker, die auf irregulär nach unten gebrochene steigende Dreiecke hinwiesen. Und Analysten, die auf die Brisans der Kreditkrise unter dem Aspekt der Ausweitung auf die Monoliner eingingen sowie Analysten, die wieder die Möglichkeit einer Stagflation erörterten.

Punkt 15 dürfte morgen bzw. in den kommenden Handelstagen anstehen. Punkt 15 = "Was zum ..." .

Im Titel dieses Kommentars schreibe ich: "Das beste Antidepressivum des Börsianers ist der Kurs selbst". Wenn die Kurse nun merklich anziehen, dürfte sich alleine durch das Rezipieren dieser Bewegungen das Sentiment, die Stimmung unter den Marktteilnehmern wieder aufhellen. Und wer gut gelaunt durch die Gegend läuft, der kauft auch wieder. Der Kurs selbst wirkt quasi wie ein Antidepressivum. In den Medien dürften dann wieder vermehrt die Experten zitiert werden, die fundamentale Argumente für einen Boden liefern "Das mit den Monolinern ist doch gar nicht so schlimm ... Laßt die Kirche mal im Dorf ... Die Märkte sind günstig bewertet ... Die Unternehmen machen satte Gewinne ...". Übrigens soll das keine Kritik an der Arbeit von Finanzmedien sein. Das ist der normale Lauf der Dinge, dass entsprechend der jeweils aktuellen Kursverlaufsrichtung Expertenkommentare eingeholt werden.

So dürfte sich der Markt wieder langsam nach "oben plätschern".

Kursverläufe sind für mich Kurven, die mir Kauf- und Verkaufsdruck im Markt anzeigen, sie sind aber auch Kurven, die mir die Stimmung der Marktteilnehmer direkt visualisieren. Sie sehen, wie ich diese beiden Qualitäten unterscheide. Sie sehen, mit welchen Konstrukten als Basis für mein charttechnisches Vorgehen ich arbeite.

Bis Punkt 14 ist offensichtlich, die Marktteilnehmer sind "depressiv". Die Art und Weise des Kursverlaufs, die Kursmusterentwicklung der vergangenen Wochen, kündigte aber einen (eben diesen) nun stattfindenden Stimmungswechsel an. Der Leserschaft ist bekannt, dass ich ursprünglich Medizin studiert habe. Im Rahmen der Medizin geht es darum, einen Krankheitsverlauf präzise nach Stadien einstufen zu können. Wenn ich ein bestimmtes Stadium diagnostisch eingrenzen kann, bedeutet das nämlich auch, dass ich eine Prognose erstellen kann. Nach Stadium B kommt in der Regel Stadium C. Genau so verhält es sich mit dem Markt. Nur dass der Markt viel viel schwieriger in Stadien einzuteilen ist. Nicht dass man mich an dieser Stelle falsch versteht. Ich möchte nicht sagen, dass der Markt einen Krankheitsverlauf oder dergleichen aufzeigt. Nein, der Markt verläuft jedoch in immer wiederkehrenden Stadien. Wie sehen Stadien der Marktentwicklung aus ? Wie erkenne ich sie ? Wie kann ich durch die Fähigkeit des Erkennens Prognosen herleiten ? Darum geht es!

Ich habe diesem Kommentar unten unsere aktuelle charttechnische Einschätzung der großen Indizes angehängt.

Ich bleibe dabei, dass wir uns im Beginn von Bärenmarktsrallyes befinden.

Die zeitliche Ausdehnung der Konsolidierung in den vergangenen Wochen läßt darauf schließen, dass die Bärenmarktrallyes einige Monate anhalten könnten. Das wiederum spricht dafür, dass sich die Indizes möglicherweise noch weiter als mit den bisherigen Kurszielmarken angegeben, nach oben bewegen könnten. DOW Jones und S&P 500 Index basteln an so genannten Adam & Eve Doppelböden. Diese haben eine besonders hohe positive Aussagekraft.

Abschließend sei nochmals der Warnhinweis gestattet, dass sich die Aktienmärkte in einer volatilen Phase bewegen, dass die Volatilität anhalten könnte und dass solche Marktphasen von erfahrenen Marktteilnehmern gehandelt werden. Wenn Sie investieren, wenn Sie Trading betreiben, wählen Sie einen geringeren Kapitaleinsatz als in ausgeprägten Trendphasen, wie wir sie in den vergangenen Jahren gesehen haben. Nutzen Sie konsequent Stoplossabsicherungen. Wenn Sie Auto fahren, haben Sie auch einen Airbag als Absicherung. Wenn Sie Rollerblades fahren, haben Sie Knieschoner. Wenn Sie sich einem Risiko aussetzen und das tun Sie, wenn Sie den Markt handeln, dann sichern Sie sich mit Stoploss ab. Sichern Sie sich ab gegen das Scenario einer direkten deutlichen Korrekturausdehnung genauso wie ich mich in gewisser Weise mit diesem Warnhinweis für den Fall einer Fehlprognose abhedge.

Herzliche Grüße und viel Erfolg an der Börse wünscht Ihnen,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Kennen Sie die BörseGo AG ?

Dieses wunderbare Unternehmen ist Betreiber des GodmodeTrader Portals.

Anbei der Link zur Unternehmens Homepage : BörseGo AG - Bitte hier klicken.

DAX, TecDAX, DOW Jones, Nasdaq - Ein "manisch-depressiver Markt"

Wo bleibt die Bärenmarktrallye ?

Datum 25.02.2008 - Uhrzeit 00:00

Die Signallage zeigt weiterhin eine temporäre Bodenbildung in den Aktienmärkten an. Anders ausgedrückt, der Märkt bewegt sich gemächlich in die seit 2 Wochen proklamierte Bärenmarktrallye hinein.

Ich warte also mit einer Bestätigung der bisherigen Einschätzung auf. Und diese Bestätigung ist das Ergebnis eines intensiven Analyseprozesses.

Bitte entschuldigen Sie die verspätete Veröffentlichung.

Der erwartete weitergehende Anstieg in den Indizes zieht sich zeitlich hin, seit mittlerweile 4-5 Wochen stehen die großen Indizes oberhalb zentraler charttechnischer Unterstützungsniveaus, nennenswerter Kaufdruck ist bisher nicht aufgekommen, allerdings bisher auch kein wirklich relevanter Verkaufsdruck. Bullische Tage mit Kurserholungsansätzen wechseln sich mit bärischen Tagen ab, die den Markt wieder nach unten drücken. Der Markt verhält sich bipolar, quasi "manisch depressiv". Davon sollte man sich als Beobachter nicht anstecken lassen. Am Puls der Märkte, ja. Aber nicht das eigene emotionale Geschehen dem des Marktes anpassen.

Wie ist das Kräfteverhältnis zwischen Bullen (Käufern) und Bären (Verkäufern) derzeit einzuschätzen? Liegt eine Pattsituation zwischen Bullen und Bären vor ?

Nein, nicht wirklich. Es gibt eine Fülle von Signalen, die nach wie vor für die Entfaltung einer Bärenmarktrallye sprechen, obwohl die Indizes bisher noch nicht richtig in die Gänge gekommen sind. Und glauben Sie mir, ich habe mir die Einschätzung nicht leicht gemacht. Ich weiß, alleine die Tatsache, dass der Analyseprozess "intensiv" verlaufen ist, ist kein Argument dafür, dass meine Einschätzung tatsächlich korrekt sein könnte. Als Beobachter des Marktes sollte man sich nicht einbilden, eine Marktrichtung herbeireden zu können. Und eine Einschätzung nur um des "Rechthabenwillens" beizubehalten, das macht man vielleicht in den Anfängen einer Analysten- bzw. Investmenttätigkeit, aber nicht dann, wenn man wirklich effektiv die Märkte einschätzen und prognostisch eingrenzen will.

Der Markt hat immer recht. Das ist einer der Grundsätze, die es als professioneller Anleger zu befolgen gilt. Der Markt gibt die Signale vor, wir werten sie aus und fügen sie wie ein großes Puzzle zu einer in sich stimmigen, harmonischen Analyse (wenn möglich) mit Prognose zusammen.

Wie sieht das Puzzle nun aktuell aus ?

Das Sentiment in den Finanzmedien ist weiterhin von hohem Pessimismus geprägt. Nach wie vor wird intensiv diskutiert, wie weit sich die Finanzkrise ausdehnen und ob der US Markt in eine Rezession schlittern könnte. Interessant ist dabei auch das Sentiment, die Stimmung unter charttechnisch ausgerichteten Marktbeobachtern. Es fällt auf, dass viele Charttechniker in den vergangenen Wochen mehrfach die Seite gewechselt haben. Kein Zweifel, in der Charttechnikergilde ist Verunsicherung da. Die stark negative Marktstimmung werte ich als Kontraindikator. Wer verkaufen konnte, der hat verkauft. Wer besonders skeptisch ist, der ist short positioniert. Und an den Seitenlinien wartet Kapital darauf, in Richtung der Ausbrüche aus den vorliegenden Ranges in den Markt zu fließen.

Werfen Sie einen Blick auf die Preisentwicklung der Industriemetalle wie Kupfer und Aluminium. Beide ziehen steil an. Beide haben im Verlauf der zurückliegenden Woche neue charttechnische Kaufsignale ausgebildet. Und zwar starke Kaufsignale. Bei Kupfer muß mittelfristig mit phasenweise explosiv ansteigenden Preisen gerechnet werden. Und werfen Sie einen Blick auf Öl. Der Ölpreis steht wieder bei 100 $ pro Barrel und damit kurz vor Ausbildung eines neuen Kaufsignals in Richtung 120 $. Es gibt keine besseren Konjunkturindikatoren als die Preise für die Güter, die von stark wachsenden Volkwirtschaften wie beispielweise China und Indien benötigt werden.

Sentimentanalyse und vorlaufende Indikatoren lassen allerdings "nur" tendenziell eingrenzende Prognosen zu. Wenn es nach dem Sentiment geht, könnte der DAX durchaus noch bis 6.200 Punkte durchrutschen. Der Kupferpreis kann wie erwähnt ausbrechen, was nicht zwangsläufig bedeutet, dass der DAX sofort ansteigen muß. Nein, der DAX könnte bis 6.200 Punkte durchrutschen, auch wenn Kupfer explodiert.

Also zücken wir nun das charttechnische Instrumentarium, mit dem sich prognostisch präziser eingrenzen läßt.

Pattern-Reading und Intermarketanalyse weisen den Weg, das ist meine Meinung. Es liegen Intermarketkorrelations-Supportcluster vor. DOW Jones, S&P 500 Index, Nasdaq, Russel, Semiconductor Index, aber auch DAX, TecDAX, MDAX oder der Eurostoxx50, sie alle bewegen sich seit Wochen oberhalb zentraler charttechnischer Unterstützungsniveaus. Es haben sich nicht irgendwelche neutrale Ranges (Schiebezonen) ausgebildet. Nein, bei vielen Indizes sieht man relativ angeordnete SKS Trendwendeformationen, die zu Trendfortsetzungsformationen umfunktioniert wurden. DOW Jones und S&P 500 Index sind dabei, so genannte "Rebreaks" (Rückkehrbewegungen) zurück in mittelfristige Abwärtstrendkanäle auszubilden. Außerdem sind die Volumenmuster bisher positiv zu werten. Sie unterstützen die These, dass wir einen Selling Climax gesehen haben. Ein Selling Climax muß nicht den finalen Boden einleiten, aber sehr oft leiten Selling Climax' zumindest temporäre Böden ein.

Der Rohstoffsektor haussiert. Goldman Sachs Commodity Index, CRB Index, Amex Oil Index, Oil Service Sector Index, sie alle prallen entweder auf wichtigen Unterstützungen nach oben ab oder generieren durch Ausbrüche über wichtige mittelfristige Triggermarken neue prägnante Kaufsignale. Wohlgemerkt, Rohstoffaktien sind im US Aktienmarkt hoch gewichtet. Sie dürften den Markt also nach oben ziehen. Vorläuferindizes wie beispielsweise der DOW Jones Transportation Index, aber auch der PHLX Bank Index weisen ansatzweise V-Bottom Muster auf, die für eine Fortsetzung der Kurserholungen in diesen bisher so schwachen Sektoren sprechen.

Der Blick auf den Rentenmarkt in Gestalt von BUND Future und T-Bond Future zeigt auf, dass sich hier kurz- bis mittelfristige Tops ausbilden könnten. Der BUND Future kann laut meiner aktuellen Einschätzung bis 113,50 Punkte abwärts laufen.

Ich bleibe dabei. Auch wenn sich das Kursgeschehen seit Wochen nervenaufreibend gestaltet, aller Voraussicht nach dürfte sich der Aktienmarkt nach oben bewegen können. Und zwar so deutlich, dass man diese technische Reaktion durchaus als Bärenmarktrallye klassifizieren kann. Bevor ich nun im Schnelldurchgang die großen Indizes charttechnisch bespreche, möchte ich wiederholend darauf hinweisen, dass sich die Märkte in volatilen Tradingmarkets bewegen. Solche Marktphasen handeln erfahrene Anleger. Solche Marktphasen erfordern von Anlegern ein ausgewogenes Risiko- und Moneymanagement. In solchen Marktphasen bietet es sich an, mit geringerem Kapitaleinsatz zu handeln als in klaren Trendphasen.

Halten Sie konsequent ihre Stoplossniveaus ein. Wenn es sein muß, lassen Sie sich ausstoppen und suchen anschließend eine erneute Einstiegsmöglichkeit.

Für alle hier vorgestellten Indizes gilt. Sollten Sie die Tiefs unterschreiten, die Sie am 22. bzw. 23.01.08 ausgebildet haben, dann wäre das aus charttechnischer Sicht sehr kritisch zu werten. Ein Unterschreiten dieser Tiefs wäre nach der klassischen Charttechnik im Sinne von Verkaufssignalen zu werten. Spätestens unterhalb dieser Tiefs bietet es sich insofern an, Longpositionen mit Stoploss abzusichern, auch wenn man Gefahr läuft in einen "Fake Out" hineinzulaufen.

Herzliche Grüße,

Ihr Harald Weygand

Bei allen Charts der nun folgenden Kommentierung handelt es sich um Tageskerzencharts. Das heißt, dass eine Kerze für jeweils einen Tag steht.

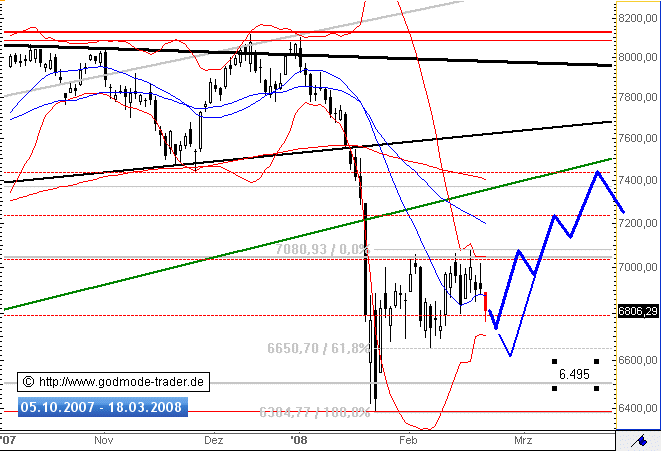

DAX aktuell 6.806 Punkte.

Widerstand bei 7.040-7.080 Punkten ist neuer BUY Trigger, der wie ein Magnet wirkt. Oberhalb von 7.080 Punkten dürften Stop BUY Orders im Markt liegen. Steigt der DAX über 7.080 Punkte an, dürfte das Filling dieser Orders einen schnellen Anstieg, einen Ausbruch auslösen. Da ich im Rahmen meiner Einschätzung nach wie vor davon ausgehe, dass der DAX über 7.080 ansteigen wird, bietet es sich für professionelle Marktteilnehmer an, sich vor dem Ausbruch zu positionieren. Meine charttechnisch hergeleitete Erwartungshaltung sieht so aus, das entweder direkt oder aber nach Abdriften nochmals bis 6.600 Punkte, die Anstiegsphase im DAX beginnt. Potenzielle Ziele für die Erholung liegen wie mehrfach berichtet bei 7.230, 7.370 und 7.450 Punkten. Nur damit kein Leser auf die Idee kommt zu überhebeln, ich kann aus heutiger Sicht nicht ausschließen, dass der DAX doch nochmal einen Fakeout unter 6.400 Punkte produziert.

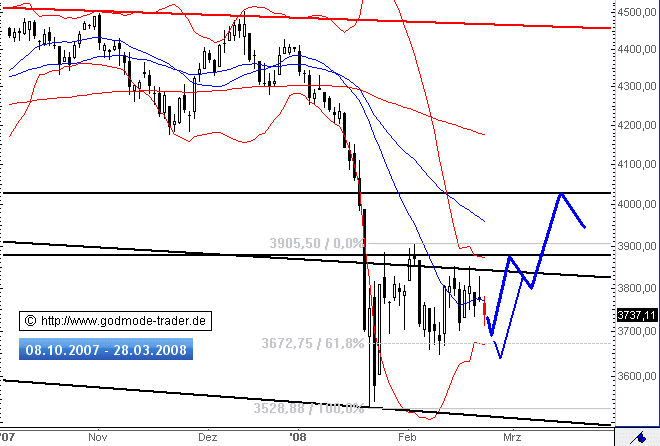

Eurostoxx50 aktuell 3.737 Punkte.

Auch hier ist es schwierig genau den Beginn der möglichen Erholung festzumachen, nachdem sich der relativ direkte Anstieg bisher nicht wie erwartet eingestellt hat. Wenn es nach den US Indizes am Freitag geht, müßte der Eurostoxx50 relativ direkt ansteigen. Dennoch sollte ein Abdriften bis 3.600-3.650 Punkte einkalkuliert werden. S. blauer Tendenzpfeil in der beigefügten Chartgrafik. Die Erholungsziele liegen bei 3.870 und anschließend mindestens 4.030 Punkten. Eine Folge-Ziel von 4.135 Punkten kann bereits benannt werden.

Beim Eurostoxx50 ist zu erwähnen, dass er bei 3.500 Punkten eine relevante Unterstützung hat. Was heißt das ? Das heißt, dass im Falle einer Konsolidierungsausdehnung ausgehend von 3.500 Punkten mit einem Abpraller nach oben zu rechnen ist. Insofern sollten kurzfristig aktive Trader diese 3.500er Marke im Blickfeld behalten.

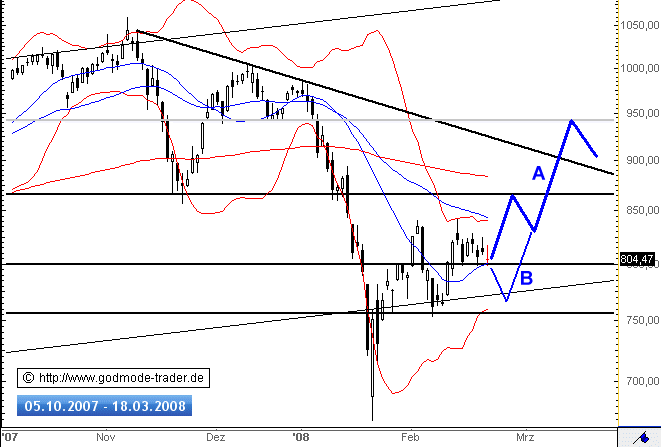

TecDAX aktuell 804 Punkte

Auch hier in den zurückliegenden 4-5 Wochen Ausbildung einer SKS als Fortsetzungsformation, sowie eine 7-tägige Bullflag. Es geht um die Einschätzung des kurzfristigen Zeitfensters und nichts ist schwieriger als das prognostische Eingrenzen dieses Zeitfensters. Entweder direkt oder aber mit einem nochmaligen Abrutschen bis 760 Punkte dürfte der TecDAX ansteigen können. Und zwar bis 865 und anschließend 940 Punkte.

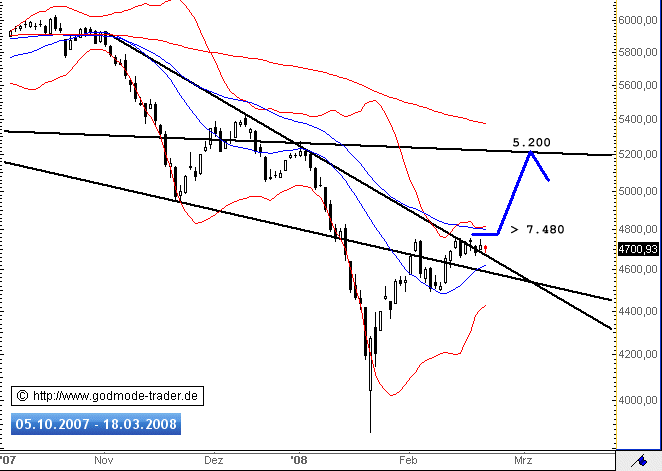

SDAX aktuell 4.700 Punkte.

Ein interessantes Chartbild zeigt der SDAX. Seit Mitte Januar dieses Jahres konnte sich im SDAX ein V-Bottom ausbilden. Also ein besonders dynamisch verlaufender temporärer Bodenbildungsprozess. Steigt der Index über 7.480 Punkte, ergibt sich ein Kaufsignal mit Ziel 5.200 Punkte. Bei 5.200 Punkten verläuft die Nackenlinie eines großen Trendwendeprozesses seit Anfang 2007. Die Wahrscheinlichkeit ist aus charttechnischer Sicht deutlich erhöht, dass der Index bei 5.200 Punkten an besagter Linie nach unten abprallen dürfte.

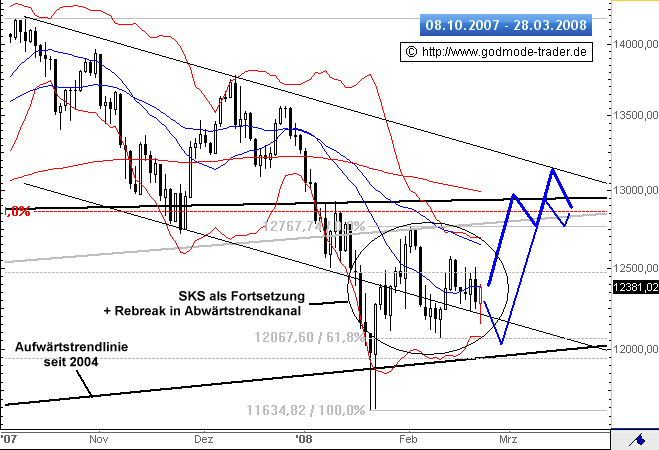

DOW Jones aktuell 12.381 Punkte.

Die 5-wöchige Konsolidierung findet auf der Aufwärtstrendlinie seit 2004 statt. Diese verläuft derzeit bei 12.000 Punkten. Darüberhinaus auch hier die SKS als Fortsetzungsformation. Zudem bahnt sich ein "Rebreak" in den mittelfristigen Abwärtstrendkanal an.

Und auch hier formuliere ich die charttechnisch hergeleitete Erwartungshaltung so, dass entweder relativ direkt oder aber nach Rücksetzer bis in den 12.000er Bereich eine Kurserholung bis zunächst 13.000 Punkte starten sollte.

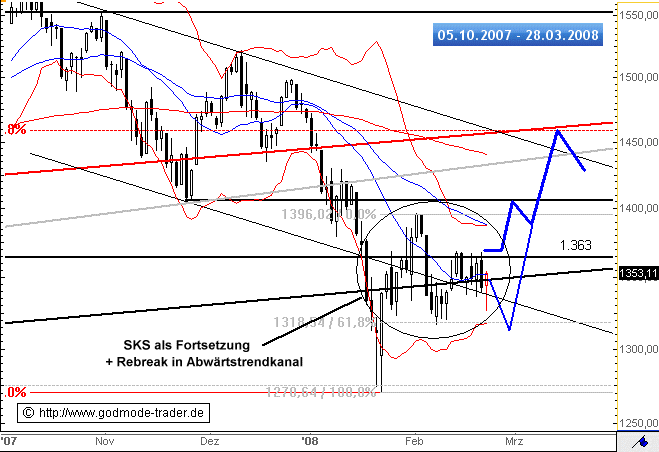

S&P 500 Index aktuell 1.353 Punkte.

Während der DOW Jones auf seiner Aufwärtstrendlinie seit 2004 konsolidiert, steht der S&P 500 Index auf dem 38,2% der gesamten Aufwärtstrendbewegung seit dem markanten Tief von März 2003. Das Kursmuster vom S&P ist identisch mit dem vom DOW Jones. Interessant ist beim S&P eine BUY Triggermarke bei 1.363 Punkten, die sich in den vergangenen 7 Handelstagen herausgebildet hat. Ein Anstieg über diese 1.363er Marke generiert ein Kaufsignal mit Kursziel 1.406 und anschließend ca. 1.450 Punkte. Kurzfristig kann der S&P die zähe momentumschwache Konsolidierung bis in den 1.310er Bereich fortsetzen. Besser läßt sich das Geschehen nicht eingrenzen. Es zeigt Ihnen aber auf, wie weit Sie eine mögliche Longposition "atmen" lassen müssen.

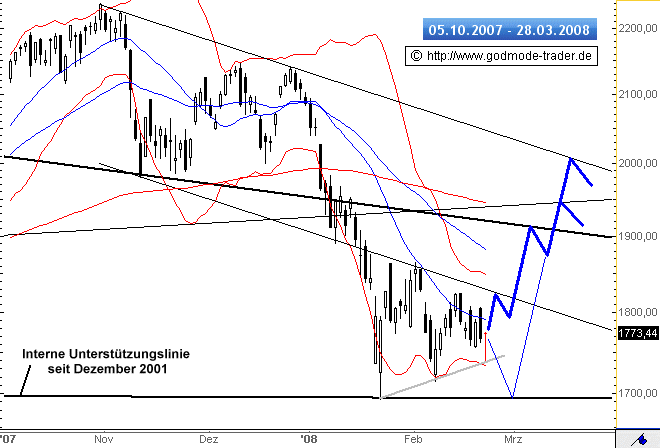

Nasdaq100 aktuell 1.773 Punkte

Auf der internen Unterstützungslinie seit Dezember 2001 bei 1.700 Punkten hat sich in den zurückliegenden Wochen eine symmetrische Dreiecksformation ausgebildet. Am Freitag konnte der Index auf der Unterkante dieses Dreiecks nach oben abprallen und eine bullische Reversalkerze ausbilden, was eigentlich dafür spricht, dass der Index im Verlauf dieser Woche direkt ansteigen sollte. Dennoch, angesichts des zähen Kursgeschehens der vergangenen Woche möchte ich auch hier den möglichen Spielraum nach unten mit ca. 1.700 Punkten angeben. Ein Erreichen der 1.700er Marke würde ein Retest besagter mehrjähriger Unterstützungslinie bedeuten.

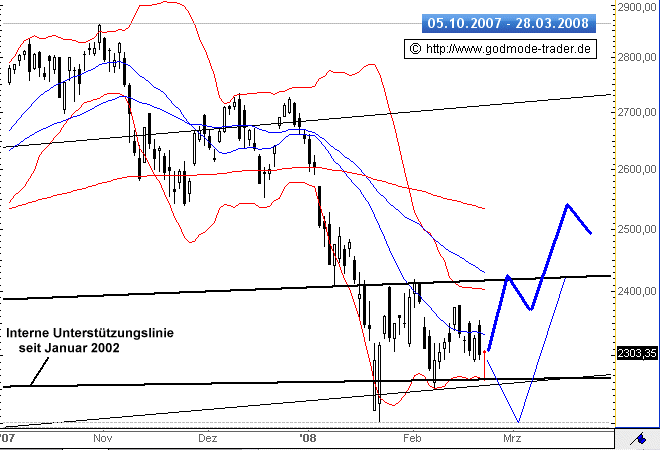

Nasdaq Composite aktuell 2.303 Punkte

Ebenfalls auf einer internen mehrjährigen Unterstützungslinie bei ca. 2.250 Punkten hat der Nasdaq Composite sein Dreieck ausgebildet. Am Freitag konnte der Index auf der Unterkante ebenfalls nach oben abprallen. Spielraum im Falle einer Fortsetzung der Konsolidierung hätte der Composite bis ca. 2.200 Punkte. Darunter dürften Stoplossorders mittelfristig ausgerichteter Marktakteure liegen. Insofern bedeutet ein merkliches Unterschreiten der 2.200er Marke ein Verkaufssignal. Unterhalb von 2.200 Punkten würde sich aus charttechnischer Sicht anbieten, vorsichtshalber aus Longpositionen auszusteigen.

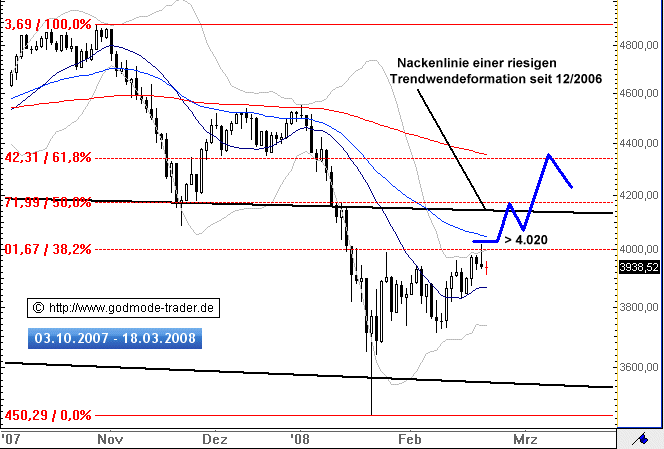

ATX aktuell 3.938 Punkte

Das Kursgeschehen der vergangenen Wochen zeigt im ATX die Möglichkeit eines 1-2-3 Tiefs als temporären Boden. Das I-Tüpfelchen wäre ein Anstieg über 4.020 Punkte. Bei 4.000-4.020 Punkten liegt nämlich ein relevanter Kreuzwiderstand. Steigt der ATX über 4.020 Punkte an und hält das Kursniveau darüber bis Tagesschlußkurs , ergibt sich ein Kaufsignal bis 4.170 und anschließend 4.340 Punkte.

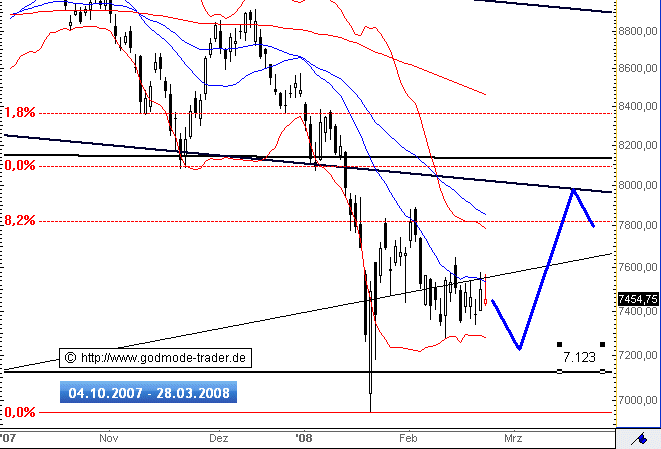

SMI aktuell 7.454 Punkte

Der Index leidet kurstechnisch unter seiner Bankenlastigkeit. Vorsichtshalber muß hier also mit einem Rücksetzer in den Bereich von 7.200-7.250 Punkte gerechnet werden bevor es in Richtung der Zielmarke von zunächst 8.000 Punkte geht. Bei 8.000 - 8.100 Punkten hat der SMI ein massives Widerstandscluster. In diesem Bereich liegen verschiedene Widerstandstypen. Insofern muß bei 8.000 - 8.100 Punkten mit Widerstand der Bären, also mit Verkäufen gerechnet werden. Zukunftsmusik ... aber wenn der SMI auf Wochenschlußkursbasis über 8.150 Punkte ansteigen kann, würde dies ein Kaufsignal in Richtung 8.800 Punkte generieren.

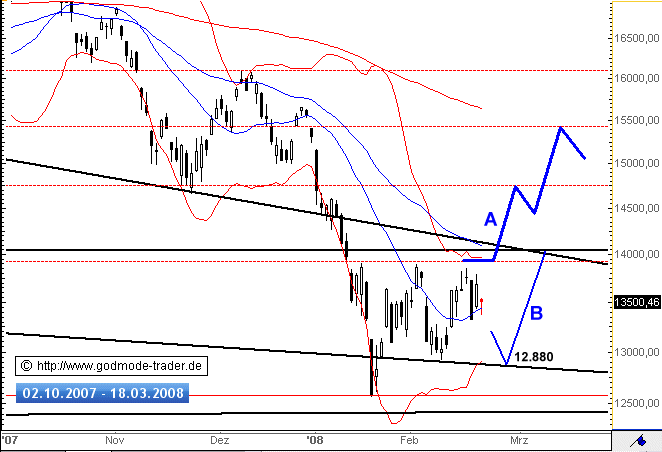

Nikkei 225 aktuell 13.500 Punkte

Wie könnte es anders sein, auch der Nikkei bewegt sich seit einigen Wochen im Bereich eines markanten charttechnischen Unterstützungsniveaus in Form seiner überwundenen primären Abwärtstrendlinie. Der Abverkauf der vergangenen Monate ist bisher also "nur" eine Pullbackbewegung zurück auf die im Dezember 2005 überwundene Abwärtstrendlinie. Steigt der Nikkei jetzt auf Tagesschlußkursbasis über 13.900 Punkte an, löst dies das Kaufsignal bis 14.750 und anschließend bis zu 15.500 Punkte aus. Sollte der Nikkei nochmals bis 12.880 Punkte abfallen, wäre er dort ein Trading BUY. Bei 12.880 verläuft nämlich besagter Abwärtstrendlinie, die als Unterstützung fungiert.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.