Aktienmarkt: Warum hilft rasantes Gewinnwachstum nicht?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

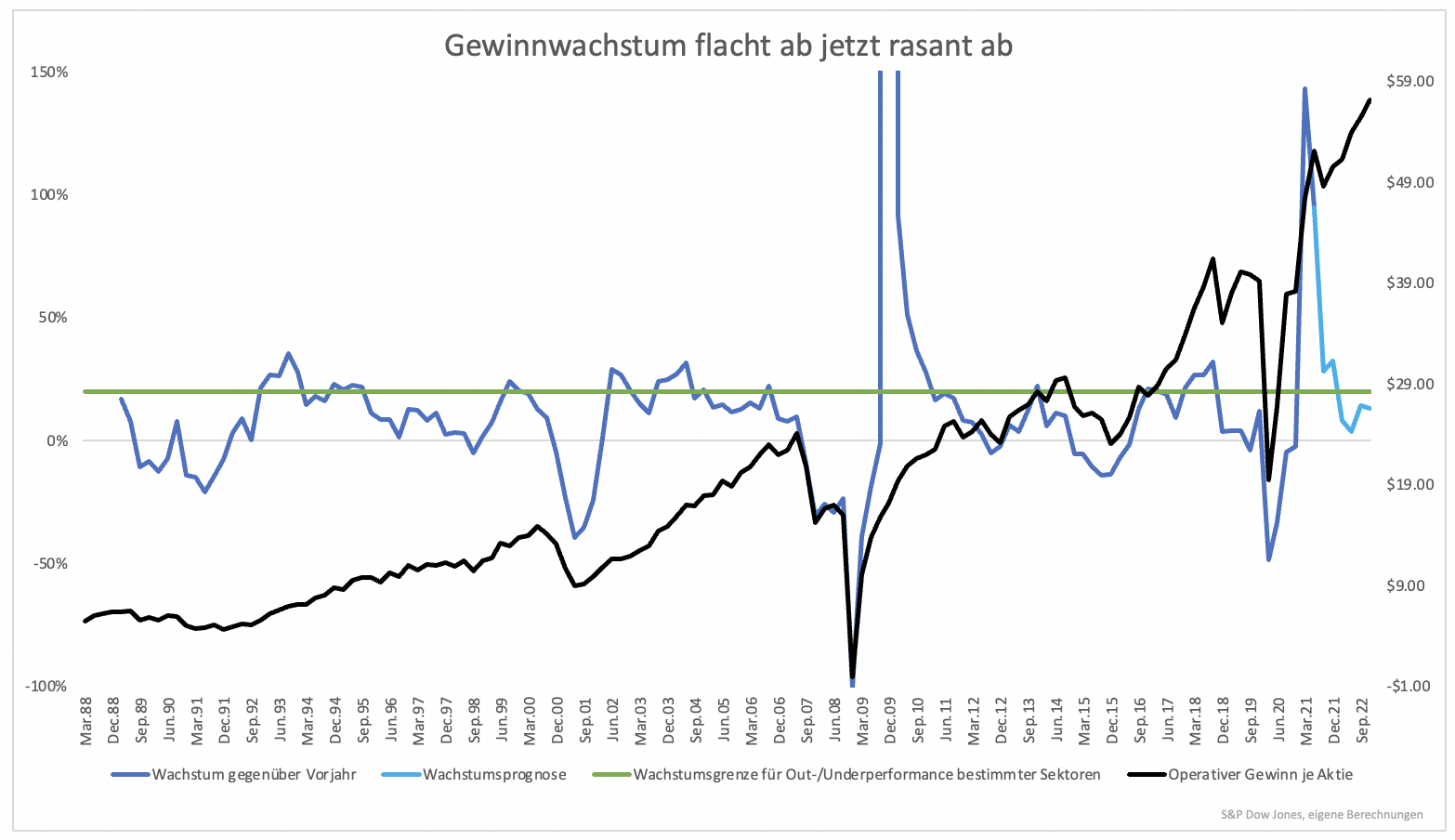

Die Berichtssaison für das zweite Quartal ist größtenteils abgeschlossen. In den USA konnten Unternehmen ihren operativen Gewinn gegenüber dem Vorjahr fast verdoppeln. Dieser erreichte damit einen neuen Rekordwert. Seitdem Unternehmen aber diese Rekorde vermelden, stagniert der Markt weitgehend.

Das hat mehrere Gründe. Zum einen sind die Aussichten ab jetzt deutlich weniger rosig. Unternehmen werden aller Voraussicht nach auch in den kommenden Quartalen weiter wachsen, das Wachstum verlangsamt sich jedoch spürbar. Bis Ende 2021 verlangsamt es sich auf 30 % und bis Juni 2022 sogar auf 4 % (Grafik 1).

Der Aktienmarkt tendiert am positivsten, wenn sich das Wachstum beschleunigt. Diesen Punkt haben wir überschritten. Niedrigeres Wachstum hat darüber hinaus aber noch eine andere Bedeutung. Je nachdem wie hoch das Wachstum insgesamt ausfällt, profitieren unterschiedliche Anlagestile.

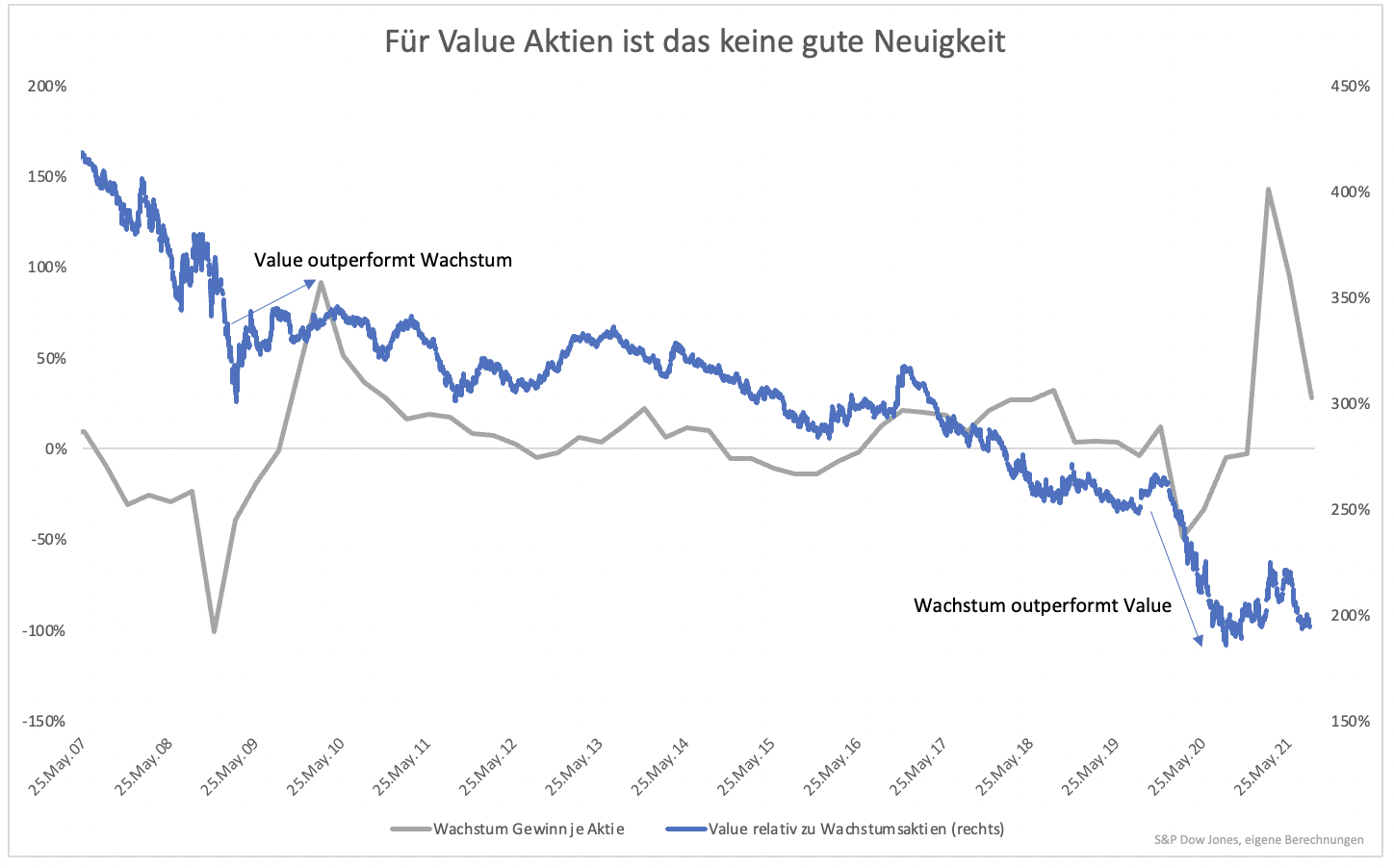

Beschleunigt sich das Wachstum, können Value-Aktien tendenziell outperformen (Grafik 2). Das gilt auch für Small Caps. Seitdem sich das Wachstum wieder verlangsamt, stagnieren Small Caps und Value Aktien. Stattdessen sind bei Anlegern in diesen Phasen Wachstumswerte und Momentumstrategien gefragt.

Theoretisch müsste man als Anleger nun einfach nur von Value in Wachstum umschichten und eine Outperformance wäre garantiert. Einfach ist an diesem Aufschwung aber wenig. Wachstumsaktien wie Facebook und Microsoft sind stattlich bewertet. Teils deutlich über den Erwartungen liegende Ergebnisse und Anhebung des Ausblicks haben die Aktien nicht bewegt.

Die Bewertung ist ein wichtiger Grund. Bestes Beispiel ist Apple. Apple verdient im Weihnachtsquartal traditionell am meisten Geld. Viele wünschen sich zu Weihnachten eben ein iPhone. Im vergangenen Jahr waren das 28,8 Mrd. Ein Jahr zuvor waren es 22,2 Mrd. In den darauffolgenden Quartalen sinkt der Gewinn erheblich. Vor zwei Jahren halbierte sich der Gewinn im Juniquartal.

Dieses Jahr war das anders. Apple lieferte einen Gewinn von fast 22 Mrd. im Juniquartal. Das war der vierthöchste Quartalsgewinn der gesamten Firmengeschichte und übertraf die meisten Weihnachtsquartale der Vorjahre. Die Zahlen waren richtig gut. Die Aktie tendiert seit diesen Ergebnissen dennoch seitwärts.

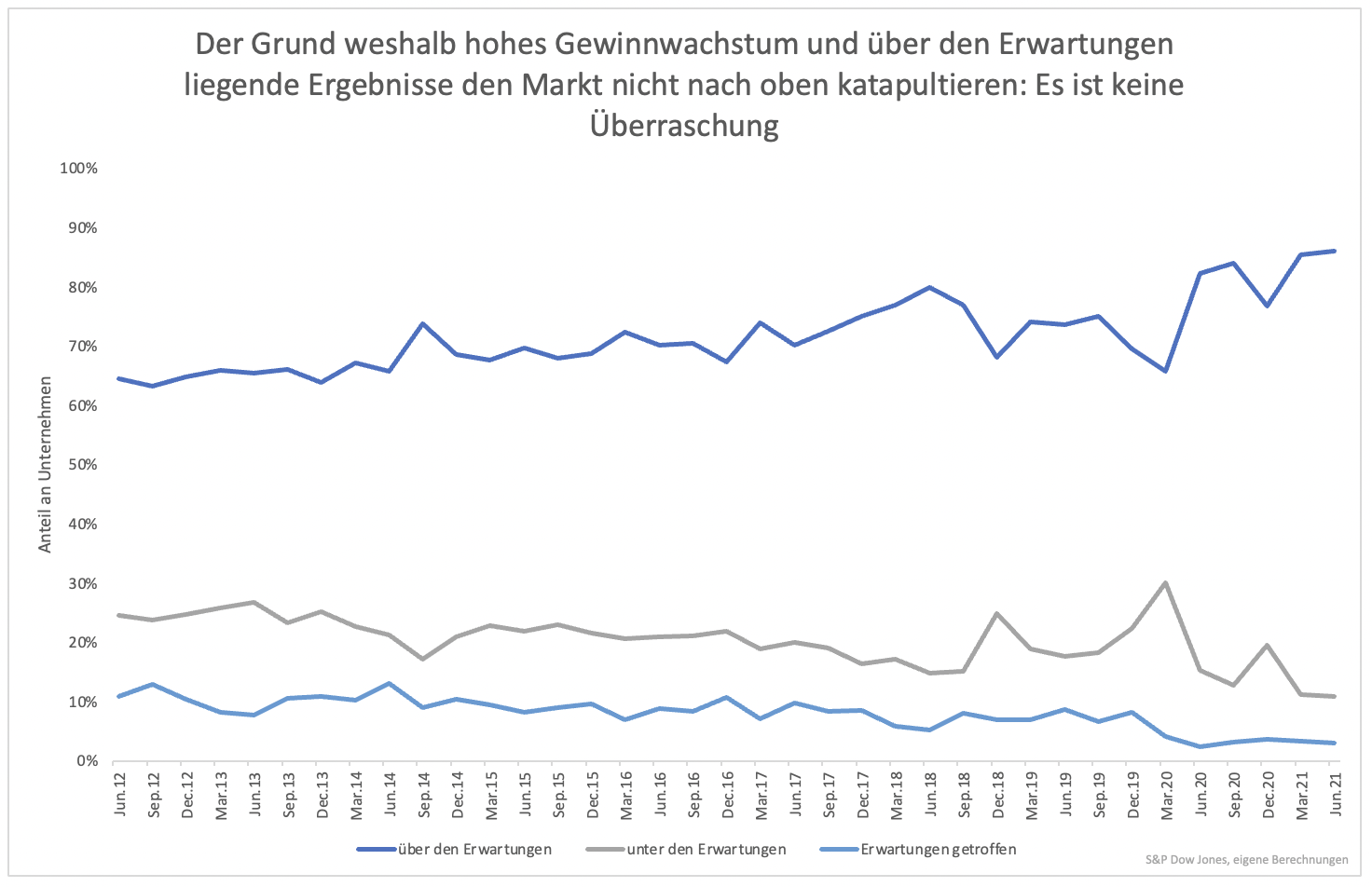

Rekord und Wachstum allein reicht nicht. Das liegt auch daran, dass Analysten tiefstapeln. Inzwischen übertreffen 90 % der Unternehmen die prognostizierten Zahlen. Im Normalfall würde man einen Wert von 50 % erwarten. Das ist nicht der Fall (Grafik 3). Positive Überraschungen bei den Ergebnissen sind vorprogrammiert und daher auch keine positive Überraschung mehr.

Unternehmen müssten die Erwartungen sehr deutlich übertreffen, um noch zu überraschen. Das gelingt den wenigsten. Zudem ist die Bewertung von Wachstumsaktien hoch. Gleichzeitig hat es Value schwer, weil sich das Wachstum abflacht. Einen klaren Favoriten gibt es nicht. Abflachendes Wachstum stützt aber zumindest Wachstumsaktien. Große Kurssprünge sind flächendeckend jedoch nicht mehr zu erwarten. Das Wachstum, obwohl es sehr hoch ist, ist einfach nicht gut genug.

Tipp: Testen Sie jetzt Guidants PROmax! Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.