2021 steigt alles

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

So lesen sich zumindest die meisten Jahresausblicke von Investmentbanken. Mit allen Anlageklassen soll man eine ansehnliche Performance erwirtschaften. Ob Aktien, Anleihen, Immobilien oder Rohstoffe, es spielt keine Rolle. Es kommt sogar noch besser. Es ist nicht relevant, in welchem Land man investiert. Alle Anlageklassen in allen Ländern sollen performen.

Dem US-Aktienmarkt werden bis zu 20 % Performance zugetraut. In Europa dürften es ebenfalls 15-20 % sein. In Asien sind es auch 20 % und in Emerging Markets 18 %. Unterschiede gibt es je nach Sektor. Technologie, Pharma und Small Caps sollen ihre Outperformance 2021 beibehalten.

Der Optimismus ist fast grenzenlos. Wer das Sentiment in seinen Anlageentscheidungen berücksichtigt, wird bereits an dieser Stelle skeptisch. Noch skeptischer wird man, wenn man die Argumentation verfolgt. Das Hauptargument für eine starke Rendite im kommenden Jahr lässt sich mit einem Wort zusammenfassen: Konjunkturzyklus.

Nachdem die Wirtschaft in der ersten Jahreshälfte 2020 stark schrumpfte, ging es im dritten Quartal sprunghaft nach oben. Mit der zweiten Coronawelle schrumpft die Wirtschaft Ende 2020 in vielen Regionen wieder. 2021 geht es ab dem zweiten Quartal wieder nach oben. Der Konjunkturzyklus steht am Anfang. Im Normalfall können sich Wachstum und hohe Aktienmarktrenditen in den ersten Jahren nach Ende einer Rezession halten.

Was die Wirtschaft anbelangt, so sind wir tatsächlich früh im Konjunkturzyklus. Ob das auch für den Aktienmarkt gilt, muss man hinterfragen. Ein Favorit für 2021 sind Small Caps. Kleinere Unternehmen steigen zu Beginn eines Konjunkturzyklus besonders schnell. Sie sind diejenigen, die im Abschwung am stärksten leiden und dann sind sie auch diejenigen, die von einer Normalisierung am meisten profitieren.

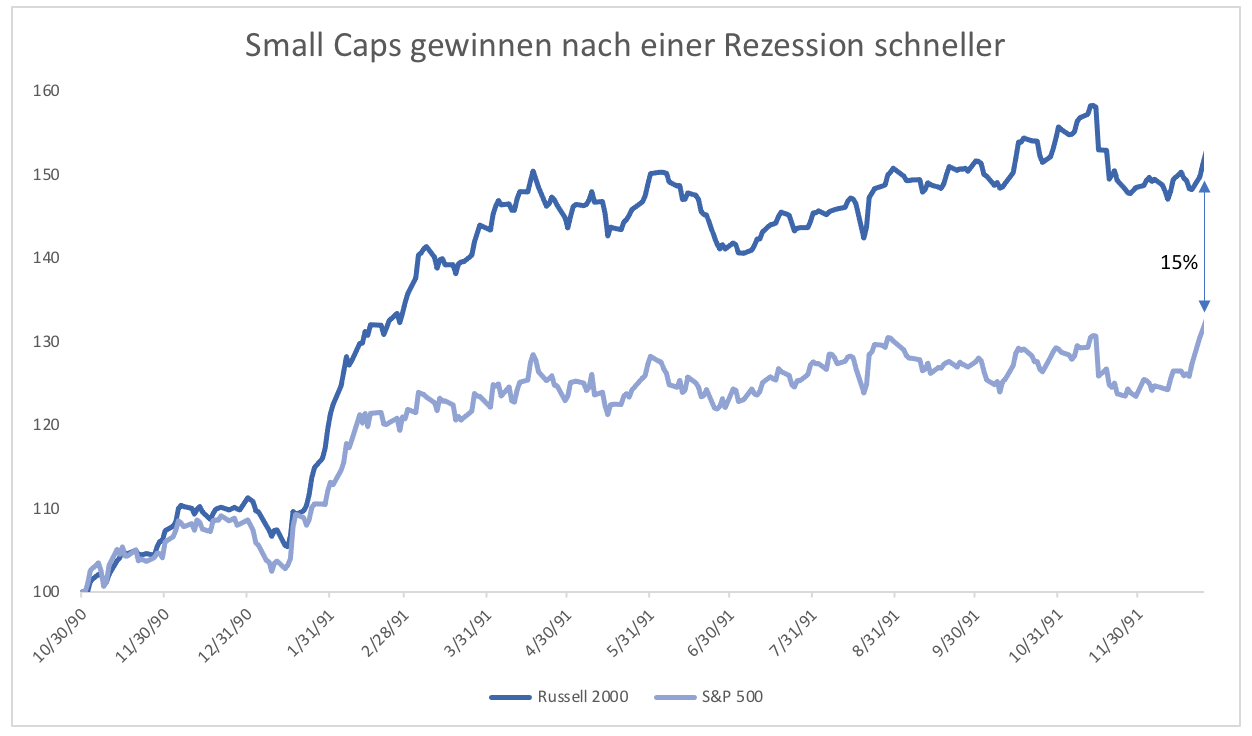

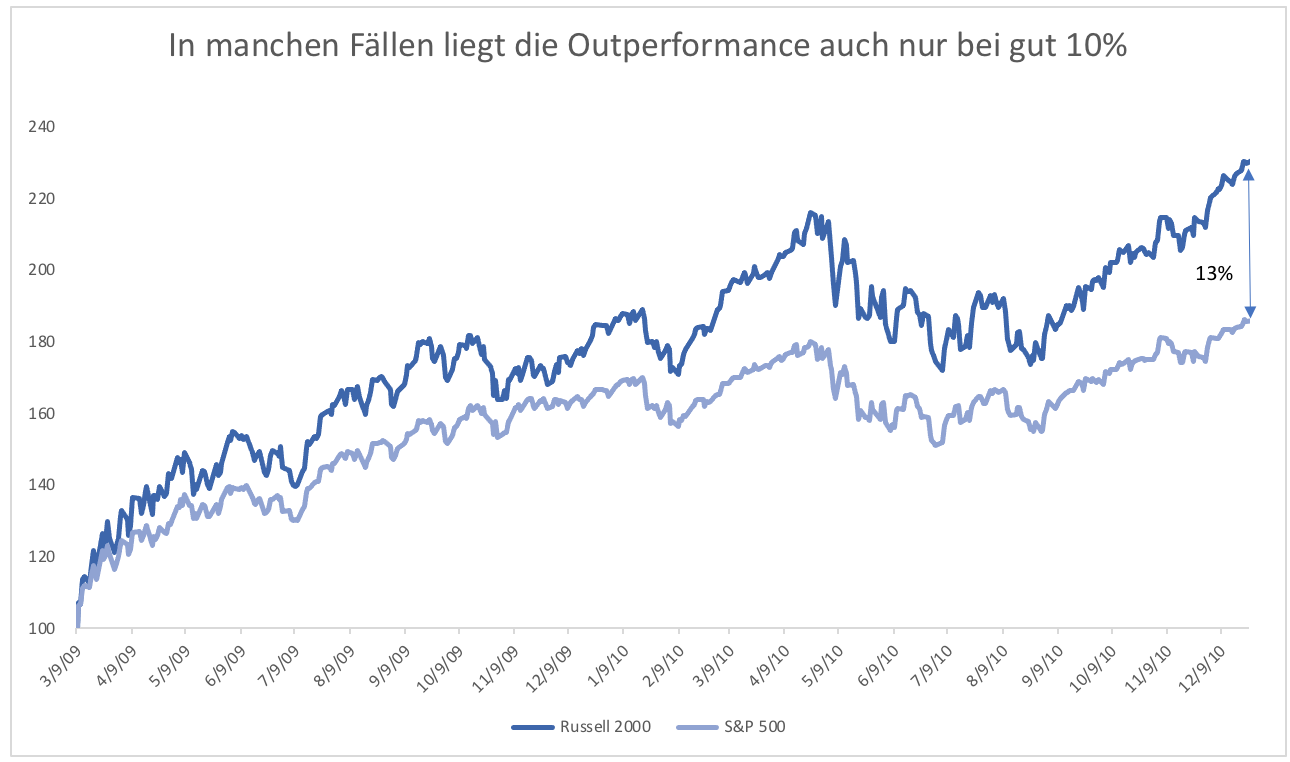

Ist das Tief eines Bärenmarktes aufgrund einer Rezession erreicht, können Small Caps auch Sicht eines Jahres den breiten Markt deutlich schlagen. Die Outperformance lag in den letzten drei Aufschwüngen bei 13-20 % (Grafiken 1-3).

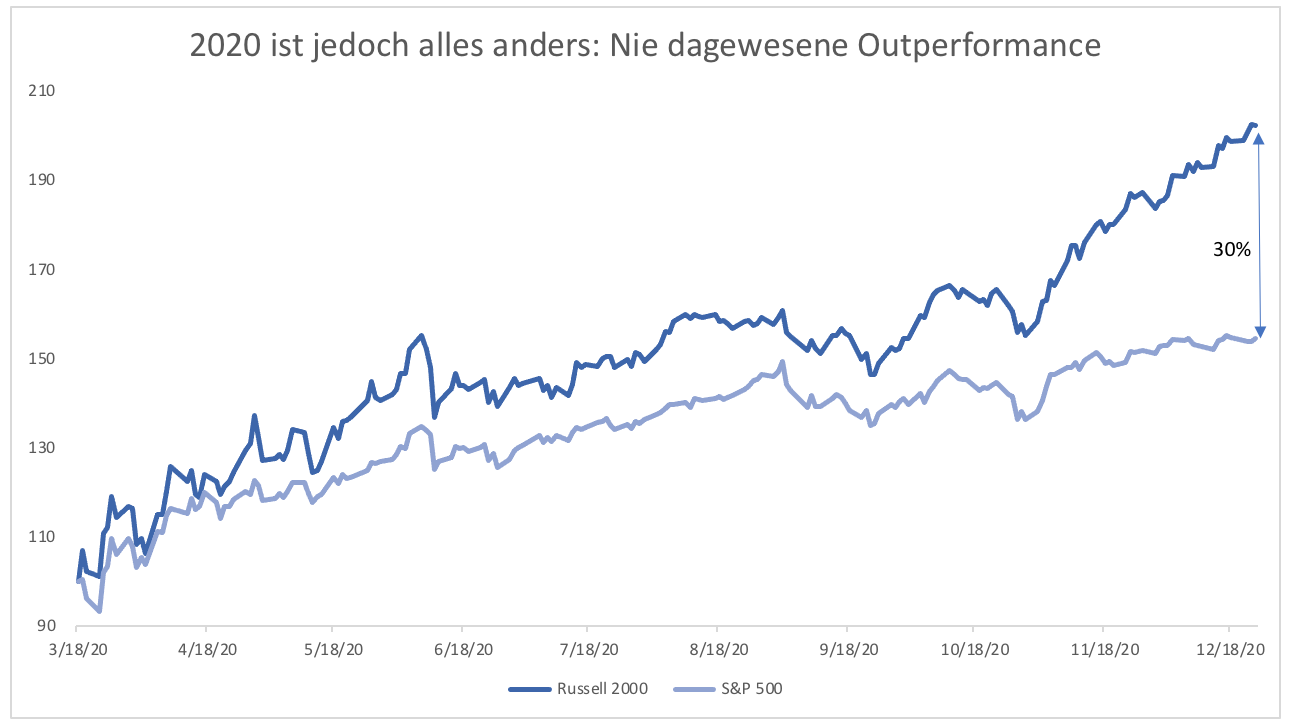

Seit dem Bärenmarkttief im März sind noch keine 12 Monate vergangen, doch schon jetzt liegt die Outperformance bei 30 % (Grafik 4). Man fragt sich wie viel „Early Cycle“ noch im Markt steckt, wenn die Outperformance schon jetzt historisch hoch ist. Vielmehr scheint es, dass der Aktienmarkt das, was für die ersten Quartale eines Aufschwungs typisch ist, schon längst abgearbeitet hat.

Das gilt auch für andere Anlageklassen. Immobilien waren genauso gefragt wie Rohstoffe und Unternehmensanleihen. Der Treibstoff, der sich aus dem Zeitpunkt im Konjunkturzyklus ergibt (früh im Zyklus), dürfte schon größtenteils aufgebraucht sein. Das garantiert nicht, dass 2021 ein eher bescheidenes Jahr für die Börse wird. Insgesamt ist viel eingepreist und der Konsens zum Aktienmarkt ist sehr groß. Wenn alle das gleich erwarten, kommt es meist anders.

Tipp: Als Godmode PLUS Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.