2012 - Wo geht die Reise hin? - DAX, Dow Jones, Nasdaq, Gold, Öl...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Um den Jahreswechsel herum bietet es sich an, den Blick auf das große Bild an den Märkten zu richten und die Möglichkeiten für die kommenden Monate zu diskutieren. Zunächst aber ein kleiner Rückblick auf das vergangene Jahr.

Das Jahr 2011 begann zunächst mit einer stabilen Rallye, welche den Anstieg aus dem Dezember kontinuierlich noch um 2 Monate fortgesetzt hat. Im März gab es dann eine klassische Konsolidierung bevor in diese Bewegung hinein das nicht vorhersehbare Erdbeben in Japan mit den Folgeerscheinungen hereinbrach. Der Sell-Off wurde dann schnell wieder aufgefangen bevor sich die Märkte anschließend volatil seitwärts weiter bewegten. Drastisch wurde die Entwicklung aber erst ab August. Es kam bei sich zuspitzenden Schuldenkrisen zu einem massiven Abverkauf, welcher besonders am europäischen Markt ganz klar als Crash betrachtet werden kann. Innerhalb weniger Wochen ging es hier vom Jahreshoch aus um über 30 % zurück während der US Markt knapp 20 % abgeben musste. Anschließend kam es in der nur noch politisch bewegten Börse zu teils erheblicher Volatilität bevor sich die Märkte dann im Dezember wieder ein wenig beruhigen konnten. Der DAX hat dabei das Jahr mit einem erheblichen Minus von ca. 15 % beendet während sich der US Markt in der Summe knapp halten konnte. Alles in allem war das vergangene Jahr eines der extremsten, bedingt durch eine fast ausschließlich von politisch bedingten Ereignbissen getriebene in der Summe richtungslose und hochvolatile Börse in der zweiten Jahreshälfte.

In 2012 dürfte dies in der Tendenz anhalten wobei die Hoffnung besteht, dass sich die Märkte zumindest teilweise beruhigen. Die im vergangenen Jahr aufgeflammten Krisenherde bestehen allerdings alle weiter und werden auch in diesem Jahr bestimmend sein.

Allen voran geht es dabei unverändert um die Schuldenkrise, welche nicht nur in Gesamteuropa, sondern auch für den US Markt ein erhebliches Problem darstellt. Staatsanleihen, welche über Jahrzehnte eine grundsätzlich sichere Anlageform darstellten, sind nun teilweise mit erheblichen potenziellen Risiken behaftet. Die notwenigen Sparanstrengungen der Staaten, auch wenn sie auf kurzfristige Sicht kaum ausreichen, bringen darüber hinaus das Wachstum unter Druck und damit auch die Renditeerwartungen für die an den Aktienmärkten gehandelten Unternehmen. Dieses deflationäre Szenario wird, wenn es sich weiter deutlich zuspitzen sollte, sehr wahrscheinlich durch eine weitere Liquiditätsschwemme bekämpft werden müssen. Dies dürfte im Gegenzug dann letztlich inflationäre Tendenzen nach sich ziehen. Wann das sein wird und in welcher Form, bleibt abzuwarten. Interessant wird dann vor allem, welchen Weg das Geld nehmen wird. Insofern ist auch eine liquiditätsgetriebene Rallye an den Aktienmärkten im Jahresverlauf aufgrund fehlender Alternativen keinesfalls auszuschließen.

Ein zweites Thema in 2012 ist das US Wahljahr, welches statistisch ein bullisches für die Aktienmärkte ist. Gerade das vergangene Jahr hat aber gezeigt, dass die politischen Spielchen beispielsweise im Hinblick auf die US Schuldenobergrenze drastische Auswirkungen auf die Märkte haben können.

Weiterhin wird sich der Blick des Marktes auch auf die Entwicklung der Emerging Markets richten. Diese haben, allen voran China, in den vergangenen Jahren dazu beigetragen, das weltweite Wachstum überhaupt wieder in Gang zu setzen. Gerade aber das chinesische Wachstum könnte nun deutlich hinter den Erwartungen zurück bleiben. Vor allem auf die exportorientierte deutsche Wirtschaft hätte dies negative Auswirkungen.

Weitere Krisenherde bauen sich darüber hinaus neu auf bzw. rücken weiter in den Mittelpunkt des Interesses. Hier vor allem die Entwicklung um den Iran. Ein ernsthafter Konflikt kann sich in nicht abschätzbarem Ausmaß äußerst kurzfristig ungünstig auf die Entwicklung des Ölpreises auswirken, was wiederum die gesamtwirtschaftlichen Aussichten äußerst negativ beeinflussen würde.

Jedes Problem für sich genommen kann an den Märkten für weiter erhebliche Bewegung in 2012 sorgen. In der Summe dürfte es daher auch in diesem Jahr sehr bewegt zugehen mit häufig unerwarteten Wendungen. Es ist deshalb wenig sinnvoll, sich auf Kursziele für den Gesamtmarkt auf mittelfristige Sicht, vor allem bis zum Ende des Jahres festzulegen. Einzelne Szenarien lassen sich hingegen technisch basiert skizzieren und entsprechend voran gegangener Entwicklungen ableiten. Dabei dürfte es nötig werden, auch mittelfristige Szenarien engmaschiger zu beobachten und bei den zu erwartenden unerwarteten Ereignissen schnell zu reagieren.

Sehr geehrte Leserinnen und Leser,

wir möchten Sie gerne von unseren Services auf GodmodeTrader.de überzeugen und Sie auf Ihrem persönlichen Börsenweg unterstützen. Ihre Kritik und Anregungen sind uns daher sehr wichtig. Außerdem planen wir aktuell eine Reihe von Verbesserungen und neuen Funktionen für GodmodeTrader.de und möchten Ihnen die Möglichkeit geben, direkten Einfluss auf unsere Überlegungen zu nehmen.

Bitte nehmen Sie sich fünf Minuten Zeit und teilen Sie uns mit, welche Anwendungen Ihnen gefallen und was wir noch verbessern können - denn zufriedene Nutzer sind unser oberstes Ziel.

Selbstverständlich werden all Ihre Angaben vertraulich behandelt. Die Ergebnisse werden ausschließlich in aggregierten Statistiken dargestellt und nicht mit Ihrer Person in Verbindung gebracht.

Als Dankeschön für Ihre Teilnahme an unserer Nutzerbefragung verlosen wir unter allen Teilnehmern ein iPad 2 im Wert von 479 € (Abbildung ähnlich, Lieferung ohne SmartCover).

Mit den besten Grüßen aus München

Ihre BörseGo AG

[Link "http://www.godmode-trader.de/umfrage" auf www.godmode-trader.de/... nicht mehr verfügbar]

Nun aber zu den Märkten im Einzelnen (alle Charts auf Wochenbasis):

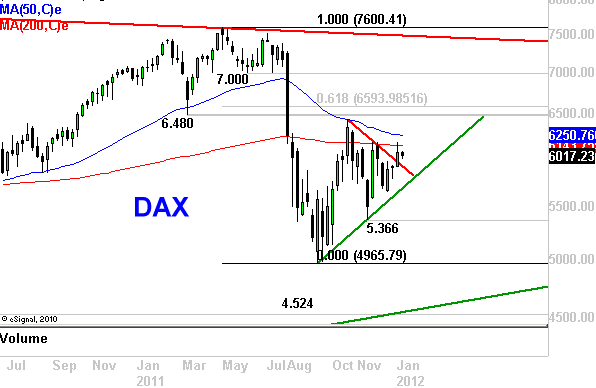

DAX

Der DAX befindet sich aktuell in der zweiten Erholungsbewegung ausgehend vom Tief bei 4.966 Punkten. Zum Ende des Jahres hatte sich der Index eingekeilt zwischen dem mehrmonatigen Aufwärtstrend und einem seit Oktober bestehenden Abwärtstrend. Eine Ausbruchsbewegung ist nun nach oben aus dieser Formationslage erfolgt und stellt ein Kaufsignal für den Jahresbeginn dar. Der Index sollte sich entsprechend weiter bis auf ca. 6.480 Punkte nach oben bewegen. Ab diesem Punkt besteht jederzeit die Möglichkeit der Wiederaufnahme der Abwärtsbewegung. Rein rechnerisch könnte es sogar bei gleicher Ausdehnung der Bewegungen bis ca. 6.850 Punkte nach oben gehen wobei auch das Niveau um 6.600 Punkte einen erheblichen Widerstand darstellt. In jedem Fall sollte die laufende Erholung sich gegenüber der Entwicklung im Oktober klar verlangsamen.

Klassisch ist mit dem bereits etablierten höheren Tief bei 5.366 Punkten aber auch die Möglichkeit einer bereits gestarteten neuen größeren Aufwärtsbewegung gegeben die den Index auch ohne massive Rückschläge wieder bis auf 7.000 Punkte und ca. 7.400 Punkte an den langfristigen Abwärtstrend führen kann. Einen wichtigen Abbruchspunkt für dieses Szenario stellt der etablierte mittelfristige Aufwärtstrend dar, welcher aktuell im Bereich des Zwischentiefs der Vorwochen bei ca. 5.640 Punkten verläuft. Solange der DAX dieses Niveau nicht durchbricht ist die Long-Seite mittelfristig zu bevorzugen. Alternativ bleibt abzuwarten, ob und wann sich im Bereich der benannten Widerstände eine Top-Bildung abzeichnet. Bisher gibt es dafür keine Anzeichen. Der klare Bruch des Aufwärtstrends, sobald er erfolgt, lässt in 2012 die Bären wieder auf dem Plan erscheinen. Ein Rückfall in Richtung der Tiefs um 5.000 Punkte und gegebenenfalls auch deutlich darunter bis 4.600-4.524 Punkte ist in diesem Fall wahrscheinlich. Noch liegt ein bärisches Signal aber nicht vor, so dass es sich nicht anbietet, den Focus innerhalb der bisher laufenden Erholung zu stark in diese Richtung zu bringen.

Ich verantworte bei Godmodetrader.de den professionellen Handel von Aktien CFDs und Aktien direkt. Mein Handelsstil zeichnet sich durch striktes Risiko- und Moneymanagement aus. Ich lasse zu keinem Zeitpunkt größere Verluste in einer Position zu. Die Tradingservices gehören zu den bestperformenden Services bei uns. Testen Sie einfach 2 Wochen kostenlos.

Aktien CFD Trading: http://www.godmode-trader.de/Premium/Trading/CFD-Trader

Aktien Trading: http://www.godmode-trader.de/Premium/Trading/Aktien-Premium-Trader

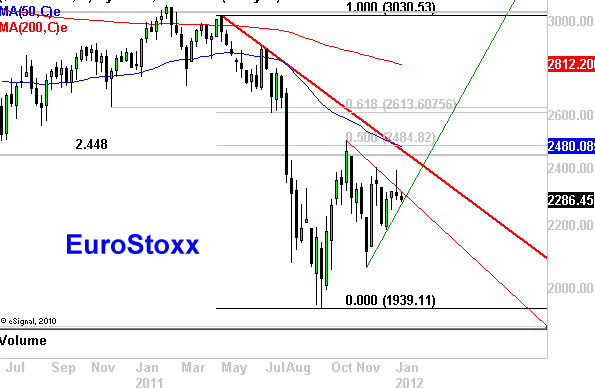

EuroStoxx 50

Der EuroStoxx 50 präsentiert sich gegenüber dem DAX in einem ähnlichen Bild, nur in der Summe schwächer. Ein mittelfristiger Aufwärtstrend ist auch hier etabliert und auch hier bildet dieser Bereich bei derzeit ca. 2.170 Punkten eine Triggermarke für die Bären. Es wird allerdings im EuroStoxx auf der Oberseite sehr wahrscheinlich schwieriger, was besonders auch die vergangene Woche unter Beweis stellt. Das höhere Gewicht des schwachen Finanzsektors gegenüber dem DAX hatte im EuroStoxx zunächst einen Fehlausbruch aus dem mittelfristigen Abwärtstrend zur Folge. Noch ist aber auch kein Verkaufssignal aktiv. Dies wäre erst unter 2.170 Punkten gegeben. Kommt es dazu, dann findet sich ein erstes Ziel im Bereich des Tiefs bei 1.939 Punkten, ein weiterer langfristiger Zielbereich kann bei ca. 1.700 Punkten bzw. knapp darüber gefunden werden.

Gerade im EuroStoxx ist Vorsicht geboten, da hier die Situation unter den betrachteten Leitindizes am wenigsten bullisch ist und auch als erstes in Richtung eines bärischen Setups kippen kann. Dennoch ist die Möglichkeit einer zumindest bis ca. 2.500 Punkten laufenden Erholung vorerst weiter gegeben. Eine wirkliche Bodenbildung ist aber bisher nicht absehbar. Die gesamte Erholung seit September kann vorerst nur als bärischer Pullback an die gebrochene große Verkaufsmarke bei 2.448 Punkten gewertet werden. Sollte es dem Index im Jahresverlauf gelingen, nach einem weiteren Test des Niveaus um 1.939 Punkte über die 2.448 Punkte zu laufen, dann wäre eine größere Bodenbildung möglich. Dies liegt aber vorerst noch in weiter Ferne.

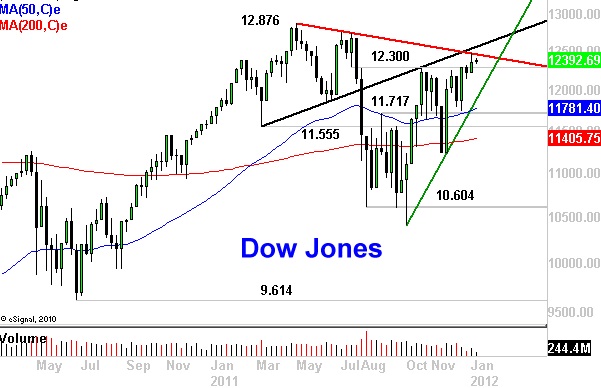

Dow Jones

Einer der wenigen Leitindizes, die in 2011 überhaupt eine positive Jahresbilanz aufweisen konnten, war letztlich überraschend der Dow Jones. Basis dieser relativen Stärke war der Fehlausbruch unter die 10.604 Punkte, welcher bei hoher Dynamik im Oktober gekauft wurde. Ein weiteres größeres Verkaufssignal hätte zu diesem Zeitpunkt ausgelöst werden können. Hingegen schaffte es der Index, sich sehr schnell wieder auf Vorkrisenniveau zu bewegen.

Zum Jahresbeginn hat der Index dann eine wichtige Hürde bei 12.300 Punkten nach oben durchbrochen, was zunächst bullisch zu werten ist. Allerdings stehen die Notierungen nach wie vor unter sehr massiven Widerständen. Dies ist einerseits der mittelfristige Abwärtstrend, darüber hinaus die auch im Oktober bestätigte Triggerlinie einer Trendwendeformation aus dem ersten Halbjahr 2011. Dass es dem Index gelingt, durch diese bis zunächst 12.600 Punkte laufende Zone nachhaltig durchzulaufen, ist weniger wahrscheinlich. Vielmehr muss in den ersten Wochen und Monaten eine breite Seitwärtsbewegung favorisiert werden. Nach unten hin stellt dabei der Bereich 11.700 Punkte eine wichtige Unterstützung dar. Erst wenn es darunter klar zurück gehen sollte kommt es zu einem größeren Verkaufssignal. Abwärtsziele liegen dann bei 11.200 Punkten sowie bei 10.600-10.400 Punkten und bei einer massiven Eintrübung der Lage auch bei 9.614 Punkten. Langfristig käme den 9.614 Punkten eine Schlüsselrolle zu denn darüber ist eine langfristige SKS-Trendwende möglich. Dies ist aber Zukunftsmusik, die Situation muss entsprechend beurteilt werden, sollte der Index in diese Region nochmals vorstoßen. Das in den vergangenen Wochen bereits einmal angesprochene Abwärtspotenzial bis auf 6.000 Punkte muss aber immer im Hinterkopf behalten werden für den Fall einer vollständigen Eskalation an den Märkten. Als wahrscheinlich wird dies zwar nicht angesehen, für das Trading auf kurz- bis mittelfristige Sicht wäre dies ebenfalls nicht relevant, aber auch nicht ausgeschlossen.

Ebenso ist es aber möglich, auch im Zuge einer liquiditätsgetriebenen Rallye, dass sich der Index über den Bereich 12.500-12.600 Punkte nach einer Konsolidierung nach oben absetzen kann. Dann könnte das US Wahljahr tatsächlich zu einem starken Börsenjahr auch vor dem Hintergrund der nach wie vor aktiven Krisenherde werden lassen. Das Allzeithoch bzw. deutlich über 14.000 Punkte steigende Notierungen sollten dann möglich sein. Ein entsprechendes Kaufsignal steht aber aus charttechnischer Sicht derzeit ebenso aus wie Verkaufssignal, welches eine stärkere Korrekturausdehnung nach sich ziehen würde.

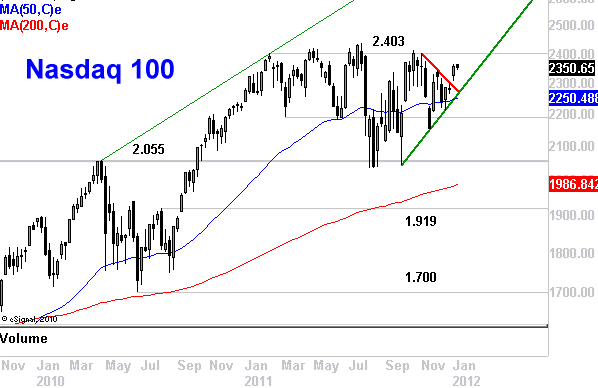

Nasdaq 100

Besonders interessant ist für den Verlauf 2012 die Situation im Nasdaq 100. Insgesamt kann die Bewegung seit März vergangenen Jahres hier nur als Konsolidierung der Rallye der Vorjahre auf relativ hohem Niveau betrachtet werden. Das wesentliche Unterstützungsniveau um 2.055 Punkte wurde mehrfach bestätigt und konnte die Notierungen jeweils wieder nach oben drücken. Auf längerfristige Sicht befindet sich der Index damit im Bereich von ca. 2.055 Punkten bis ca. 2.400 Punkte in einer breiten neutralen Zone. Die Seitwärtsbewegung des Vorjahres kann darin durchaus noch einige Monate fortgesetzt werden. Gelingt es dem Index, sich nach oben aus dieser Seitwärtsbewegung zu lösen, dann ist der Weg für einen umfassenden Anstieg frei der wenigstens bis auf 3.000 Punkte führen sollte. Ein erstes dahingehendes Kaufsignal gab es bereits zum Jahresbeginn mit dem Ausbruch aus dem seit November aktiven Abwärtstrend. Anschlusskäufe sind nun aber auch zwingend nötig.

Auf der Unterseite sind vorerst die ca. 2.250 Punkte mit dem dort verlaufenden mehrmonatigen Aufwärtstrend wichtig. Solange dieses Niveau hält kann innerhalb der Seitwärtsbewegung die Long-Seite bevorzugt werden. Ein Rückfall unter dieses Niveau, spätestens unter 2.200 Punkte, lässt hingegen erneut Abgaben bis auf 2.055 Punkte wahrscheinlich werden. Auf diesem Niveau wird dann in einigen Wochen auch die erkennbare exp.GDL 200 (rot) auf Wochenbasis zusätzlich unterstützend wirken. Nur wenn diese Zone nachhaltig kippt beginnt für die Techs ein Bärenmarkt. Bisher kann von einem solchen, auch nach den Ausschlägen 2011, noch keine Rede sein.

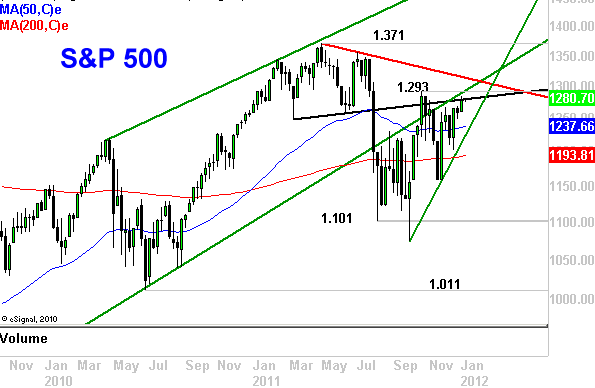

S&P 500

Eine gewisse Mischung aus den beiden vorgenannten Chartbildern stellt der S&P 500 dar. Dieser Index ist darüber hinaus der eigentlich maßgebende Leitindex für den US Markt welcher den Takt vorgibt, auch wenn der S&P zumindest von Deutschland aus weniger intensiv betrachtet wird.

Es zeigt sich auch hier, dass der Index zum Jahresstart an massive Widerstände heran gelaufen ist. Im aktuellen Einzugsbereich finden sich das Hoch der Vormonate, der Abwärtstrend aus 2011, die gebrochene Unterkante des Aufwärtstrendkanals der Vorjahre sowie auch die Triggerlinie der im August ausgelösten Trendwendeformation. Ein Durchbruch durch diese Zone ist direkt kaum vorstellbar. Gelingt dies dennoch, dann wäre es oberhalb von ca. 1.320 Punkten für den Index umso bullischer. Eine Seitwärtsbewegung muss bei bullischer Betrachtung derzeit eher favorisiert werden. Setzen sich die massiven Hürden komplett durch und drücken den Index wieder unter 1.200 Punkte zurück, dann kommt es hingegen zu neuen Verkaufssignalen. Ziele liegen in diesem Fall bei ca. 1.100 Punkten und knapp oberhalb der 1.000 Punkte. Wie auch bei den anderen US Leitindizes steht aktuell aber ein neues prozyklisches Signal weiter aus.

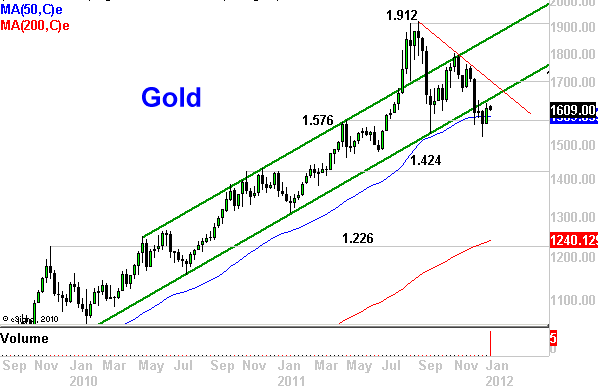

Gold

Interessant sollte es in 2012 auch für den Goldpreis werden. Der Kursverlauf zeigte in den vergangenen Jahren einen starken Anstieg innerhalb eines klar abgegrenzten Trendkanals. Daraus brachen die Notierungen im August bei einbrechenden Aktienmärkten nach oben aus, was sich letztlich als Übertreibung dargestellt hat. Diese Übertreibung wurde korrigiert und der Trendkanal an Ober- und Unterkante nochmals klar bestätigt. Die Entwicklung zum Ende 2011 muss nun allerdings kritisch betrachtet werden. Der vielfach getestete Aufwärtstrend wurde gebrochen. Dies ist besonders deshalb als Achtungssignal zu sehen, da dieser Trend eine Reihe von Auflagepunkten in regelmäßigen Abständen besaß.

Zunächst läuft nun eine Gegenbewegung an die gebrochene Trendlinie ausgehend vom letzten mittelfristigen Zwischentief. Wird dieser Trendbruch nun bestätigt, und das müsste in den kommenden Wochen relativ bald geschehen, dann drohen noch umfassende Abgaben die auch bei 1.424 $ nicht halten dürften. Prinzipiell ist noch die Chance einer ABC-Korrektur gegeben. Um diese abzuschließen sollte Gold aber relativ bald den Aufwärtstrend zurück erobern und möglichst über 1.680 $ ansteigen ohne ein neues Tief im Vorfeld. In diesem Fall rückt eine Bewegung auf 2.000 Punkte in jedem Fall in den Focus. Ein prozyklisches Kaufsignal liegt aber aktuell noch nicht vor. Ganz im Gegenteil. Der vielfach bestätigte Aufwärtstrend wurde eindeutig nach unten gebrochen.

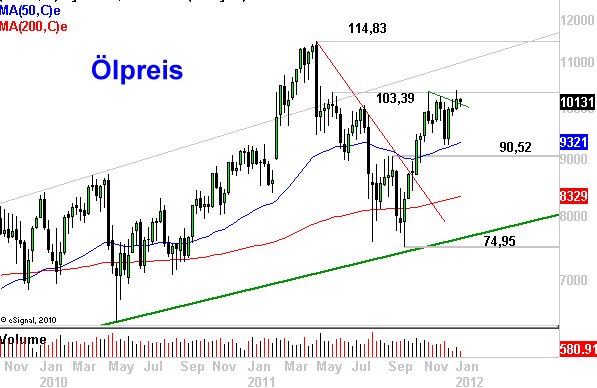

Ölpreis WTI

Ebenfalls wichtig ist noch ein Blick auf den Ölpreis. Dieser entwickelt sich einerseits sehr abhängig von den konjunkturellen Aussichten, bremst diese aber bei einem zu starken Anstieg auch selbst wieder aus. Darüber hinaus beeinflussen kurzfristig auch immer wieder die Entwicklungen in den Ölfördernden Ländern, was aufgrund der aktuellen Spannungen um den Iran gerade kurzfristig von besonderer Bedeutung sein kann.

Das Chartbild zeigt eine in den Vormonaten beendigte Korrektur. Diese begann bei 114,83 $ und führte den US Ölpreis exakt auf den flachen Aufwärtstrend der Vorjahre zurück. darüber bildete sich ein Doppelboden, welcher mit dem Anstieg über 90,52 $ ausgelöst wurde. Derzeit bremst der Widerstand bei 103,39 $ die Rallye aus. Bereits wenn es über 103,39 $ klar hinaus geht sollte die Rallye in Richtung der alten Hochs fortgesetzt werden. Viel weiter dürfte es ohne eine politisch bedingte Eskalation aber nicht gehen, die Notierungen würden dort auch wieder auf die Oberkante des konjunkturell bedingten Aufwärtstrendkanals treffen. Die Entwicklung bei einer politischen Eskalation ist hingegen technisch nicht abzuleiten. Zunächst kann es durchaus noch seitwärts unterhalb der 103,39 $ weiter gehen wobei erst unter 90 $ ein neues Verkaufssignal droht. Unter 75 $ darf es aus Sicht der Bullen nicht zurück gehen. In diesem Fall würde eine größere Topformation ausgelöst die auch nochmals die Tiefs aus 2009 bei ca. 40 $ möglich werden ließe. Da dies aber sicherlich an ausufernde Probleme der Eurozone gekoppelt wäre ist es fraglich, ob der Ölpreis auf Euro-Basis deutlich günstiger wird.

Letztlich wird die Entwicklung auch in 2012 durch massive Unsicherheit geprägt sein und zwischen Angst und Hoffung schwanken. Entscheidend ist aber zunächst, dass die Krisenherde, welche Anfang 2011 nur Unsicherheitsfaktoren waren, alle massiv ausgebrochen sind. Dass vor allem die Staatsverschuldung in der aktuellen Form nicht mehr tragbar ist, ist nun allgegenwärtig und wurde auch im Sommer fürs Erste eingepreist. Entscheidend für die Entwicklung der Aktienmärkte ist aber letztlich die Entwicklung der Unternehmen. Nicht die aktuelle, sondern die Aussichten in der Zukunft mit einem Vorlauf von wenigstens einem halben Jahr. Dies bestimmt mit abwechselnden Unter- und Übertreibungsphasen langfristig den Kurs. Noch ist diese Entwicklung relativ stabil und wird vor allem davon abhängen, wie stark sich die zwangsläufigen Sparprogramme sowie die unsichere Wachstumsentwicklung beispielsweise des chinesischen Marktes durchsetzen. Die Erwartungshaltung bzgl. der Rahmendaten für 2012 ist in diesem Zusammenhang eher bärisch, was die Möglichkeit positiver Überraschungen eher eröffnet. Deshalb sollte es nicht verwundern, wenn das Jahr 2012 an den Aktienmärkten doch stärker läuft, bei entsprechender Volatilität, als allgemein erwartet.

Für das konkrete Trading auf kurz- und mittelfristige Sicht ist dies aber zunächst nur zweitrangig. Szenarien lassen sich für die Leitindizes, wie oben beschrieben, eingrenzen und innerhalb dieser Bewegungen entsprechend handeln. Werden relevante Kursbereiche in der einen oder anderen Richtung wie zuvor beschrieben durchbrochen, dann gilt es, darauf innerhalb der Positionierung zu reagieren und Trades zu filtern, die für die wahrscheinlichere Gesamtmarktentwicklung eine günstige Entwicklung erwarten lassen. Zuletzt wurde fast ausschließlich auf der Longseite gehandelt, was sich sehr klar ausgezahlt hat. Ziel ist es nicht, genaue Trendwendepunkte auf Sicht von Wochen oder Monaten zu benennen. Für den von mir verfolgten prozyklischen, trendfolgenden Handelsansatz ist dies nicht nötig. Die Suche nach dem exakten Wendepunkt kostet im Allgemeinen Stück für Stück Performance während sie die Möglichkeiten in einem getroffenen Trend zu gewinnen erheblich beschneidet. Trends, wenn sie denn etabliert werden, laufen häufig länger als im Vorfeld erwartet. Entscheidend ist es deshalb, an den Gewinnpositionen möglichst festzuhalten solange sie einigermaßen in die favorisierte Richtung laufen. Die wirklich großen Gewinner oder Gewinnserien machen dabei auf längerfristige Sicht die entscheidende Performance aus während es über längere Strecken nur zu einer Seitwärtsbewegung kommt.

Darauf aufbauend werde ich auch in 2012 weiter agieren wobei sich die Möglichkeit bietet, sich enger an den Markt zu wagen solange die Volatilität nicht wieder explodiert. Wann das der Fall sein wird, lässt sich im Vorfeld nicht exakt bestimmen. Die Chance auf größere Chance/Risiko-Potenziale bzw. eine höhere Gewichtung der Einzelposition bei entsprechend erhöhter Marktpartizipation kann aber genutzt werden.

Mit freundlichen Grüßen

Marko Strehk - Technischer Analyst und Trader bei GodmodeTrader.de

Ich verantworte bei Godmodetrader.de den professionellen Handel von Aktien CFDs und Aktien direkt. Mein Handelsstil zeichnet sich durch striktes Risiko- und Moneymanagement aus. Ich lasse zu keinem Zeitpunkt größere Verluste in einer Position zu. Die Tradingservices gehören zu den bestperformenden Services bei uns. Testen Sie einfach 2 Wochen kostenlos.

Aktien CFD Trading: http://www.godmode-trader.de/Premium/Trading/CFD-Trader

Aktien Trading: http://www.godmode-trader.de/Premium/Trading/Aktien-Premium-Trader

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten derzeit investiert."

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.