Zinserhöhungen - Grund zur Angst?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.463,32 Pkt (S&P)

Zinserhöhungen sind aktuell ein Schreckgespenst an den Aktienmärkten. Viele Anleger fürchten, dass dadurch die Performance ihrer Aktien leiden würde, dass es sogar zu einem Bärenmarkt kommen könnte. Andererseits könnte man argumentieren: Wenn die Notenbanken zu einem Zinserhöhungszyklus ansetzen, geht es der Wirtschaft gut. Die Gewinne der Unternehmen steigen, die Zahl der Arbeitslosen sinkt. Die Steuereinnahmen sprudeln. Wie haben sich die Aktienmärkte in der Vergangenheit in Zinserhöhungszyklen verhalten?

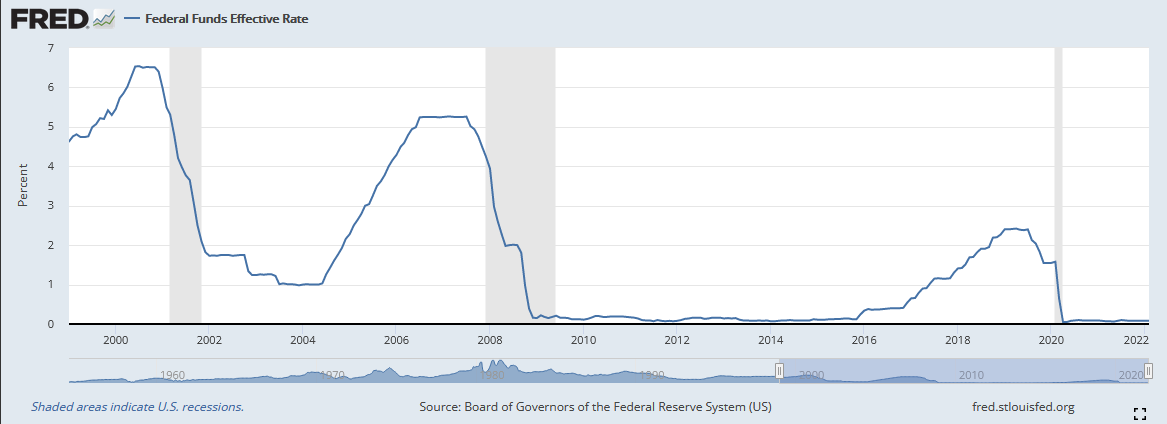

Entwicklung des Leitzinses in den USA:

Ende der 1990er Jahre hat die FED in mehreren Schritten den Leitzins in den USA auf 6,5 % erhöht. Danach blieb er einige Zeit stabil, ehe es im Jahr 2001 zu einem Zinssenkungszyklus kam. Dieser Zyklus endete im Juni 2003 bei 1,00 %.

Schon im Juni 2004 startete ein neuer Zinserhöhungszyklus. Dieser dauerte bis Juni 2006 und führte zu einer Erhöhung auf 5,25 %. Auf diesem Niveau blieb der Zinssatz für 5 Quartale.

Im September 2007 setzte ein neuer Zinssenkungszyklus ein, der im Dezember 2008 bei 0,25 % seinen Endpunkt fand. Die Zinsen blieben anschließend 7 Jahre auf diesem Niveau.

Im Dezember 2015 startete ein dreijähriger Erhöhungszyklus, der zu Leitzinsen bei 2,5 % führte.

Im August 2019 startete der letzte Zinssenkungszyklus. Im März 2020 lagen die Leitzinsen wieder bei 0,25 %.

Am 17. März 2022 kam es zu einer Zinserhöhung. Und nach den bisherigen Äußerungen der Notenbanker kann man davon ausgehen, dass diese Erhöhung der erste Schritt von mehreren Erhöhungen sein wird.

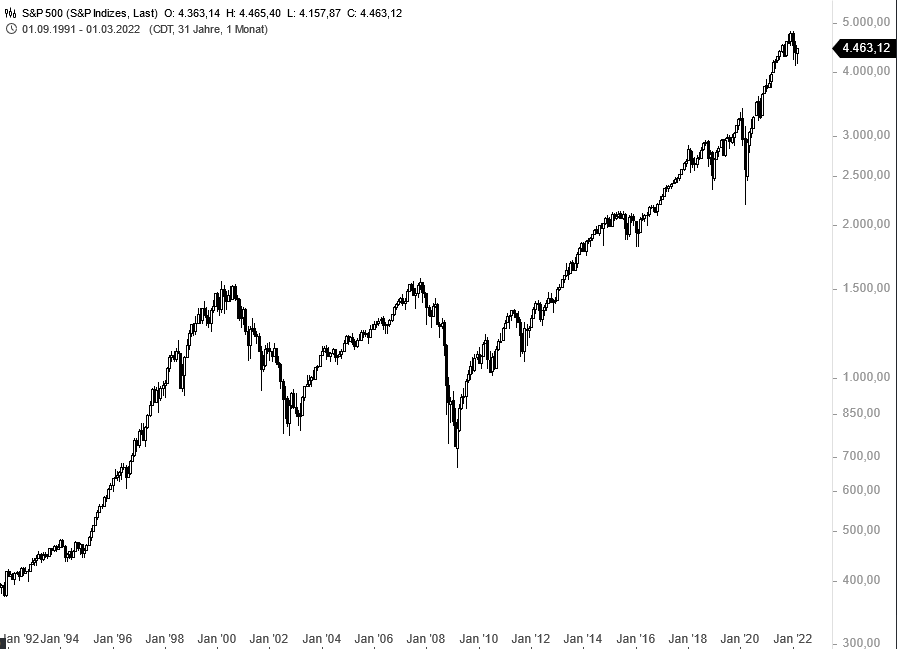

Wie haben sich der S&P 500 in den einzelnen Zyklen entwickelt?

Der S&P 500 markierte am 24. März 2000 sein damaliges Allzeithoch bei 1.552,87 Punkten. Er markierte dieses Hoch kurz vor dem Hoch des Zinserhöhungszyklus, der Ende der 1990er Jahre eingesetzt hatte.

Nach diesem Hoch fiel der Index bis in den März 2003 hinein auf ein Tief bei 768,63 Punkte. Auch hier fand der Index seinen Extrempunkt kurz vor dem Ende des Zinszyklus.

Im Oktober 2007 markierte der Index ein neues Allzeithoch bei 1.567,09 Punkten. Dieses Hoch sollte wieder einen oberen Extrempunkt darstellen. Die Zinsen hatten bereits über ein Jahr zuvor ihr Hoch erreicht. Die Zinsen begannen sogar schon zu sinken, als der Index sein Hoch erreichte.

Anschließend fiel der S&P 500 bis März 2009 auf ein Tief bei 666,79 Punkte. Die Zinsen hatten bereits im Dezember 2008 ihr Tief erreicht.

Von diesem Tief aus zog der Index bis September 2018 auf ein Hoch bei 2.940,91 Punkte an. Der Index erreichte sein Hoch also 3 Monate vor dem Ende des Zinszyklus. Mit dem Ende des Zinserhöhungszyklus markierte der S&P 500 ein Tief. Im nächsten Zinssenkungszyklus zog der Index weiter an. Kurz vor dem Ende dieses Zyklus kam es zum Coronacrash. Mit dem Ende des Zyklus begannen die Kurse wieder zu steigen.

Zusammenfassung: Von Ende der 1990er Jahre bis in das Jahr 2018 hinein hat sich der S&P 500 grob an folgendes Muster gehalten: Steigen die Leitzinsen, dann steigen die Kurse. Erst wenn sich die Leitzinsen einem Hoch nähern oder es evtl. schon erreicht haben, wird es gefährlich für den Aktienmarkt. Fallen die Leitzinsen, dann fallen auch die Kurse, bis sich die Leitzinsen einem Tief nähern.

Von 2018 bis 2020 war dieses Muster nicht mehr vorhanden. Vor allem der Zinssenkungszyklus 2019 passt nicht in dieses Bild. Denn da stiegen die Kurse monatelang weiter. Man könnte hier höchstens argumentieren, dass sich eine Art Übertreibung aufgebaut hat, die sich im Coronacrash entladen hat.

Fazit: Entscheidend für die aktuelle Situation ist: Steigende Leitzinsen waren in den letzten rund 25 Jahren kein Grund, Aktien zu verkaufen. Gefährlich wird es erst, wenn die Zinsen sich einem Top nähern.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.