Wie von der Zinswende profitieren?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Faktor 20x Long Zertifikat auf EURIBOR 3MAktueller Kursstand: (Commerzbank)VerkaufenKaufen

- Faktor 40x Long Zertifikat auf EURIBOR 3MAktueller Kursstand: (Commerzbank)VerkaufenKaufen

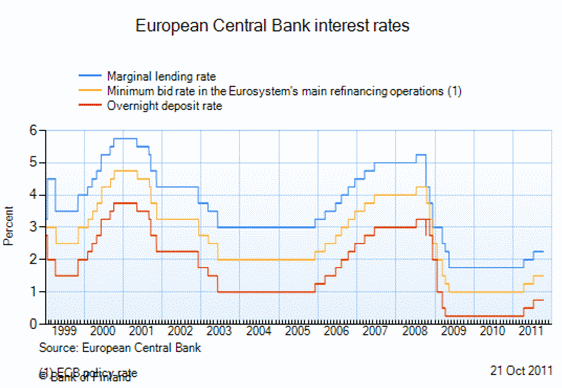

Zinswenden sind in letzter Zeit etwas inflationär geworden. Während es von 1999 bis 2008 drei Zinswenden gab, gibt es innerhalb von drei Jahren nun wahrscheinlich ebenfalls die dritte Zinswende. Von Ende 2008 bis Anfang 2009 wurde der Leitzins der Eurozone in Rekordtempo gesenkt und zwei Jahre auf dem Niveau von einem Prozent gehalten. Erst Anfang 2011 wurde der Leitzins in zwei Stufen auf 1,5% erhöht. Wirklich spektakulär ist dieser Anstieg nicht. Im Gegensatz zur Fed und Bank of England hat sich die EZB damit aber als hoch agil präsentiert. Die Fed und BoE haben sich im vergangenen Aufschwung die Mühen einer Zinswende gleich erspart und die Zinsen bei nahe 0% bzw. 0,5% belassen. Seit wenigen Wochen wird nun auch wieder in der Eurozone über eine Zinssenkung diskutiert. Die abkühlende Wirtschaft dürfte diese Entscheidung unterstützen. Es gab Andeutungen, dass es im November bereits soweit sein könnte. Die erste wesentliche Amtshandlung des neuen EZB Präsidenten Mario Draghi dürfte also das Verkünden einer Zinssenkung sein.

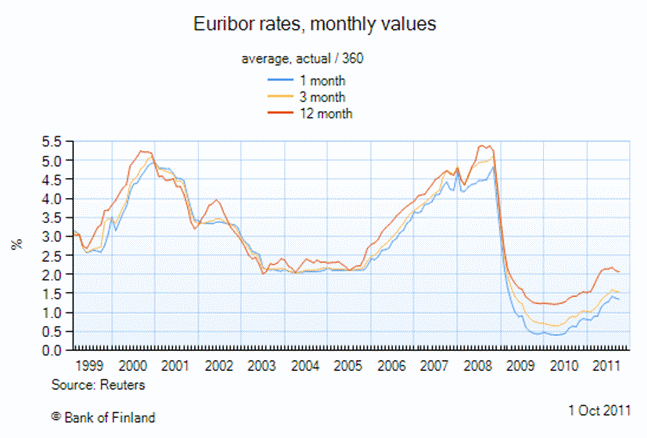

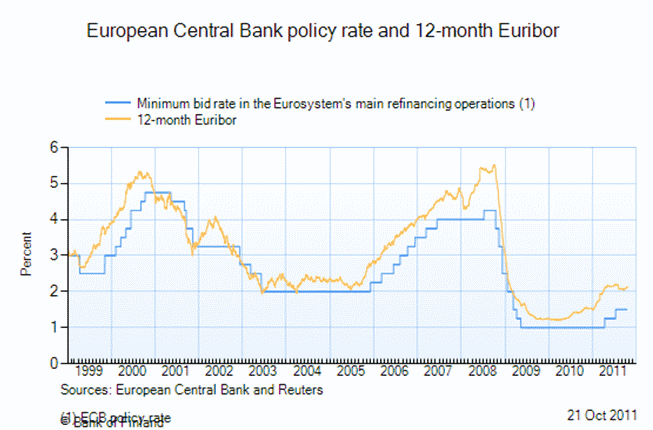

Nun stellt sich unweigerlich die Frage, wie Anleger davon profitieren können. Die Wahrscheinlichkeit, dass der Zinssatz sinkt ist hoch. Der Leitzins selbst lässt sich leider nicht direkt handeln, dafür aber der 3 Monats Euribor Future. Alle Euribor Sätze orientieren sich prinzipiell am Leitzins, auch wenn es sich beim Euribor um einen Marktzinssatz handelt, also der tatsächliche Satz durch Angebot und Nachfrage bestimmt wird. Die verschiedenen Euribor Sätze bewegen sich mit einer gewissen Schwankungsbreite parallel zueinander, ebenso wie sie mit einer gewissen Volatilität parallel zum Leitzins verlaufen. Je nach Laufzeit und Marktbedingungen gibt es entsprechende positive oder negative Abweichungen zum Leitzins.

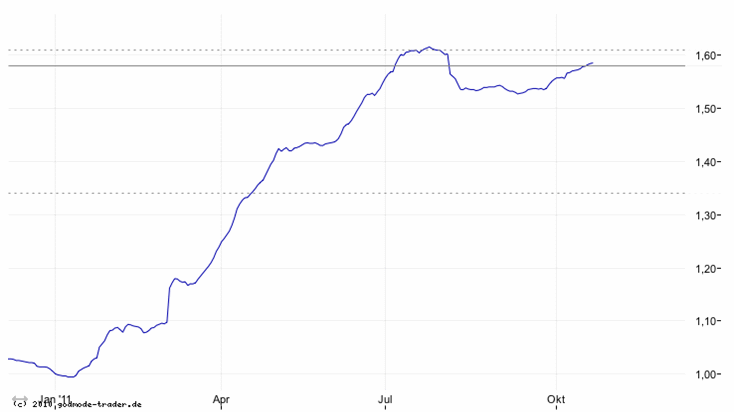

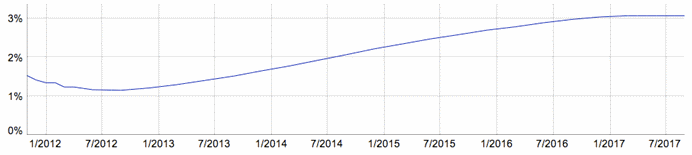

Der aktuelle 3 Monats Euribor bewegt sich mit 1,58% leicht über dem Leitzins von 1,5%. Seit Jahresanfang ist der konstante Anstieg von einem Prozent auf ca. 1,6% gut zu erkennen. Dieser und oben stehender Graph zeigen aber auch, dass keine sprunghaften Änderungen zu erwarten sind. Um mit Shortpositionen an fallenden Zinsen zu partizipieren, erfordert daher etwas Geduld. Zum einen, weil kurzfristig Marktbedingungen zu einem steigenden Zinssatz führen können, zum anderen, weil nicht mit absoluter Sicherheit der Zeitpunkt der Zinswende bekannt ist und – viel wesentlicher – wie tief der Leitzins letztlich sinkt. Es ist gut möglich, dass sich die EZB mit der Zinssenkung noch Zeit lässt und diese noch nicht im November einleitet oder bekannt gibt. Stattdessen könnte sie ganz einfach „wachsam“ bleiben und den Markt weiter beobachten bzw. es bei einer Zinssenkung belassen.

Generell ist es jedoch unwahrscheinlich, dass die EZB auf eine Zinssenkung verzichten kann. Ein Absinken des 3 Monats Euribors auf 1,2-1,3% ist nicht unrealistisch. 0,3-0,4% erscheinen nicht übermäßig viel. Ein Rückgang des Zinssatzes von derzeit 1,58% auf 1,3% entspricht allerdings einem Abschlag von knapp 18%. Das allein wäre schon eine schöne Rendite. So einfach ist es aber leider nicht. Die wenigen zur Verfügung stehenden Produkte basieren auf dem 3M Euribor Future. Der Dezember 11 Kontrakt steht derzeit bei 98,59, was einem Zinssatz von 1,41% entspricht. Ein Wert von 100 würde einen Zinssatz von 0 bedeuten. Wer also auf einen fallenden 3M Euribor spekulieren will, muss eine Longposition auf den Future eingehen. Wenn der 3M Euribor um 0,3 Prozentpunkte oder gut 18% fällt, steigt der Future entsprechend um 0,3%. Um von diesen eher kleinen Bewegungen zu profitieren, ist ein ordentlicher Hebel notwendig. Die Commerzbank bietet hier zwei Faktor long Zertifikate an. Der Schein DE000CZ34JP6 hat einen Hebel von 40 und DE000CZ34JN1 von 20. Da es sich um open end Zertifikate handelt, wird gerollt, d.h. der auslaufende Kontrakt wird alle drei Monate durch den nächsten ersetzt. Momentan ergeben sich daraus Rollgewinne. Auf unten stehenden Charts ist zunächst der Dezember 11 und der März 12 Kontrakt zu sehen. Daneben steht zum Vergleich der Spotkurs. Es ist gut zu erkennen, wie die Futures seit August kräftig gestiegen sind. Je nach Kontrakt liegt der Zinssatz zwischen 1,41 und 1,25%. Der Spot und Futurekurs nähern sich bis zur Fälligkeit aneinander an. Der Future signalisiert dabei, wo aus heutiger Sicht der 3M Euribor zur Fälligkeit z.B. des Dezember 11 Kontrakts stehen wird. Wie die Charts zeigen, ändert sich diese Einschätzung erheblich.

Es ist zu erwarten, dass der Leitzins zumindest um 25 Basispunkte gesenkt wird. Der 3M Euribor bewegt sich recht nah am Leitzins. Die derzeitigen Futurekurse lassen damit aber wenig Fantasie für hohe Renditen. Eine Zinssenkung um 25 Basispunkte ist bereits eingepreist (s. auch implied rate auf unten stehendem Chart). Interessant wird es dann, wenn man davon ausgeht, dass der Leitzins auf 1% oder weniger gesenkt wird. Wird zudem nicht erkennbar sein, dass nicht gleich wieder eine Zinswende ansteht, wenn der Leitzins einmal gesenkt ist, könnte sich für den 3M Euribor ein Abschlag von 0,6-0,8 Prozentpunkten ergeben. Für den nächstliegenden Future bedeutet dies bei jetzigem Einstieg noch immer einen ordentlichen Abschlag, der sich je nach Hebel auf Sicht einiger Monate in 10-20% Rendite umsetzen könnte.

Tritt die Zinsentwicklung ein, wie zu erwarten ist, ergeben sich moderate Renditechancen. Das Verlustpotential ist einigermaßen begrenzt, da nicht davon auszugehen ist, dass der 3M Euribor in naher Zukunft in die Höhe springt. Eine Verschärfung der Bankenkrise hingegen könnte zu einem kurzfristigen Spike führen. Das sollte unbedingt berücksichtigt werden. Kurzfristig sieht so aus, als hätten die Futures noch etwas Potential nach unten. Wer also langfristig auf sinkende Zinsen setzen möchte steht nicht unter Zugzwang. Ein plötzlicher Anstieg, wie im September 2008 nach der Lehman Pleite ist trotz angespannter Lage nicht zu erwarten. Der Dezember 11 Kontrakt und damit die Zertifikate, dürften im Bereich 98,4-98,5 interessant werden. Insgesamt können Anleger auf diesem Wege von der Zinswende profitieren, auch wenn er zugegebenermaßen etwas umständlich ist.

Bitte beachten Sie wie immer neben dem Emittentenrisiko das Verlustpotential. Mit Hebeln von 20 und 40 sind die Zertifikate trotz der Trägheit des Basiswerts spekulativ. Das hier vorgestellte Szenario kann Ihre persönliche Einschätzung und eine Beratung nicht ersetzen.

Viel Erfolg

Clemens Schmale

Ein Archiv aller Analysen und Kommentare von Schmale finden Sie auf der Zertifikateseite:

http://www.godmode-trader.de/Zertifikate

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.