Welches ist die erfolgreichere Strategie?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dies ist eine der wohl am meisten gestellten Fragen im Trading? Ist es besser so oder doch lieber so zu handeln? Keine Angst, an dieser Stelle möchte ich nicht schon wieder darauf hinaus, dass die eigenen Voraussetzungen und Ziele maßgeblich darüber entscheiden, welche Strategie die bessere ist. Heute soll es tatsächlich einmal um einen rein analytischen Vergleich von Strategien gehen.

In den meisten Fällen wird bei einem Vergleich unterschiedlicher Strategien nur auf den erzielten Gewinn geguckt. Eine Strategie mit einer durchschnittlichen Jahresperformance von 150% wird automatisch besser bewertet, als eine Strategie, die nur 35% durchschnittlich pro Jahr erzielte. Ein solcher Vergleich hinkt jedoch und zwar gewaltig. Es macht nämlich keinen Sinn, die Renditen ohne das dabei aufgetretene Risiko miteinander zu vergleichen.

Nehmen wir dazu unsere Beispielrenditen von 35% pro Jahr (Strategie A) und 150% p.a (Strategie B). Damit haben wir eine, die schöne Seite der Medaille, jedoch brauchen wir auch noch die zweite, das Risiko.

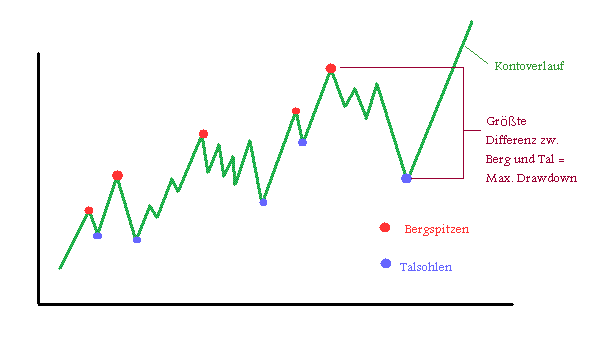

Für die Definition dessen gibt es nun unterschiedliche Kenngrößen, wie bspw. die sogenannte Standardabweichung oder den maximalen Drawdown. Bleiben wir bei der etwas einfacheren Kenngröße, dem maximalen Drawdown. Kaum ein Kontostand (Depot + Cashbestand) steigt nur an. Vielmehr kommt es mal zu Gewinntrades, dann wieder zu Verlusten und so weiter und so fort. Ihr Konto steigt also nicht geradlinig nach oben, sondern Berge und Täler. Die Differenz zwischen einem Berg und dem nächtsen Tal bevor das Konto ein neues Hoch erreicht, nennt man Drawdown. Solch einen Drawdown können Sie nun für jede Talfahrt bestimmen. Die größte Talfahrt zwischen zwei Kontohochs bezeichnet dabei den max. Drawdown.

Der max. Drawdown ist wie bereits gesagt, nur eine mögliche Risikogröße, aber nehmen wir an, unsere Strategie (A) hat einen max. Drawdown von nur 4%, während unsere Strategie (B) mit einem max. Drawdown von 40% aufwartete. Bildlich gesprochen gab es also bei der Strategie (B) deutlich stärkere Rücksetzer und damit einen volatileren Verlauf als bei (A).

Damit wir nun die Performance beider Strategien vergleichen können, müssen wir die Risiken angleichen. Wenn Sie sich diese Kennzahlen einmal als Bruch vorstellen (links Strategie A, rechts Strategie B)

35 150

--- vs -----

4 40

und sich an Ihre Schulzeit erinnern, gilt es diese Brüche gleichnamig zu machen. Unter dem Bruchstrich muss also die gleiche Zahl stehen, was in unserem Fall relativ einfach ist. Dazu müssen wir den linken Bruch nur mit 10 multiplizieren - und zwar oben und unten. Damit ergibt sich folgende Situation:

350 150

----- vs -----

40 40

Wie Sie nun sehen, haben wir beide Strategien auf das gleiche Risiko (in diesem Fall 40% in Form des maximalen Drawdowns) geeicht. Mit dieser Risikoadjustierung muss die Frage, welche Strategie besser ist, ganz neu beantwortet werden. Die Strategie A ist die klar bessere Strategie, denn bei gleichen Risiken kann diese eine Performance von 350% p.a erzielen, während Strategie B nur eine Rendite von 150% p.a erbringt.

Berechtigerweise wird an dieser Stelle wahrscheinlich der Einwurf von Ihnen kommen "Ja aber Herr Berteit, die Strategie A erwirtschaftete doch nur 35%. Ihre Rechnung ist doch rein hypothetisch!"

Mit diesem Einwurf hätten Sie durchaus recht, wenn es nicht gelingen würde, die Risiken auch in der Praxis auf gleiche Niveaus zu bringen. Dies schaffen Sie aber damit, in dem Sie in der Strategie A eine 10 mal höhere Positionsgröße wählen können, als in der Strategie B. Anstatt eben immer nur 100 Aktien zu kaufen, sind es nun 1.000. Gemessen in Euro sind dabei die zwischenzeitlichen Verluste in der Strategie A (die Drawdowns) genau so groß, als würden Sie nur Ihre Standard-100 Aktien in der Strategie B traden.

Sie sehen also, wie wichtig es für die Frage welche Strategie mit Blick auf die Rendite besser ist, auch immer die Risiken der Strategien zu berücksichtigen. Letztlich lassen sich nur Strategien aufgrund gleicher Risiken sinnvoll und vor allem auch richtig bewerten. Jede andere Vorgehensweise kann zu klaren Fehlentscheidungen führen.

PS: Genau so könnten Sie bei der Bewertung unterschiedlichster Strategien sich auch Kenngrößen wie Trefferquote etc. zuwenden, um die tatsächlich bessere Taktik zu ermitteln.

Viel Erfolg

Rene Berteit - Technischer Analyst und Coach bei GodmodeTrader.de

Zusammen mit Herrn Rocco Gräfe leite ich das Eintages-Seminar am 28. November 2009, in dem es um DAX Daytradingstrategien geht. Link: http://www.godmode-training.de/event/id/357

Ausbildung, Lernhilfe, Coaching von A bis Z in Sachen Charttechnischer Analyse und professionellem Trading finden Sie im Godmode Coaching Service : http://www.godmode-trader.de/premium/ausbildung/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.