Was nun, Euroland?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Spätestens nach den Wahlen in Frankreich und Griechenland - bei denen die Gegner der Sparpolitik als Gewinner hervorgingen - ist die Euro-Krise wieder in aller Munde. Während der neue französische Präsident Hollande den euroländischen Fiskalpakt neu verhandeln will, sorgt vor allem das politische Chaos in Griechenland, wo eine Regierungsbildung extrem erschwert, wenn nicht sogar unmöglich ist, für Unruhe und Unsicherheit über die Zukunft Eurolands.

So wirkt die griechische Misere wie ein Katalysator für Krisenängste auch an den Finanzmärkten Italien und Spaniens, wo Befürchtungen aufkommen, dass dort die Reformprozesse auch ins Stocken geraten.

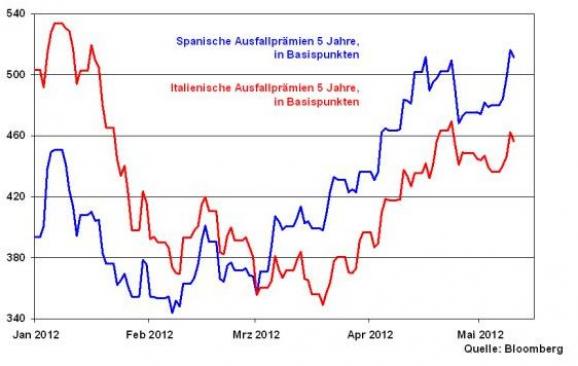

In das negative Euro-Bild passt zudem die Verstaatlichung der viertgrößten spanischen Bank, die die Abschreibung von Immobilienkredite nicht mehr aus eigener Kraft stemmen kann. Es ist davon auszugehen, dass weitere spanische Banken unter Regierungsschutz gestellt werden müssen, was ohne Frage die spanische Haushaltskonsolidierung gefährdet. In der Konsequenz befinden sich die Ausfallprämien 5-jähriger italienischer und spanischer Staatsanleihen bereits wieder in einer klaren Aufwärtsbewegung.

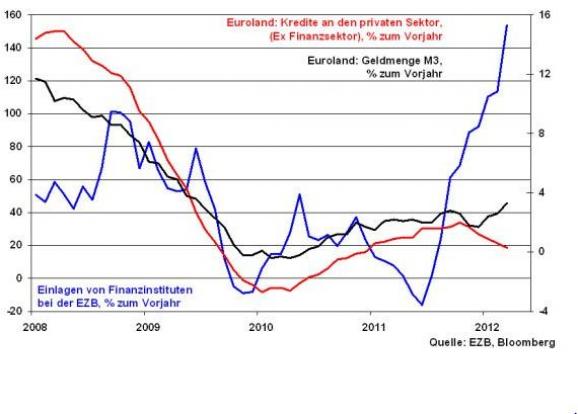

Die Unsicherheit an den Finanzmärkten lässt sich nicht zuletzt an der Kreditvergabe der Banken an den privaten Sektor ablesen. Seit dem Beginn des IV. Quartal 2011 ist sie deutlich rückläufig. Die Geschäftsbanken horten ihr Geld lieber weiterhin im sicheren Hafen der EZB, legen es aber mittlerweile aber auch zunehmend in schnell liquidierbaren, geldmarktnahen Papieren an, um eine höhere Verzinsung als die der EZB von 0,25 Prozent zu erhalten. Dies erklärt die - trotz rückläufiger Kreditvergabe - ansteigende Geldmenge in Euroland.

Aber die deutsch-französische Achse bleibt intakt

Zur Verhinderung eines erneuten massiven Unsicherheitsschocks wie im zweiten Halbjahr 2011 muss die Euro-Politik Präventivmaßnahmen ergreifen. Hier ist eine funktionsfähige, deutsch-französische Achse gefragt, die den Ton im euro-politischen Entscheidungsprozess angibt.

Bundeskanzlerin Merkel wird sich in Sachen Stabilitäts- und Sparüberzeugungen gegenüber dem neuen französischen Staatspräsidenten flexibel zeigen müssen, indem sie von ihren strikten Sparvorstellungen abrückt. Ihre Rhetorik tendiert bereits in diese Richtung. Ohnehin ist (Kaputt-)Sparen allein kein Allheilmittel. Ihr Kalkül wird es sein, für eine vorübergehende Flexibilisierung der Sparaktivitäten als Gegenleistung verstärkte Wirtschaftsreformen zu verlangen. Aus eigener nationaler Erfahrung weiß sie, dass die Agenda 2010-Politik die heutige Wirtschaftsstärke der deutschen Industrie beflügelte.

Zusätzlich scheint die Bundesregierung auch höhere Löhne zu propagieren, um einen stärkeren Importsog nach Deutschland zugunsten der anderen Euro-Länder zu begünstigen. Dagegen ist grundsätzlich nichts einzuwenden, sofern die Produktivitätsfortschritte der deutschen Industrie nicht kompensiert werden.

Lockere Geldpolitik der EZB mit Segen der Bundesbank

Sicherlich werden diese Maßnahmen nicht allein zu einer Gesundung der offenen Wunden der Eurozone führen. Die EZB wird weiter massiv eingreifen müssen. Die Renditen der angeschlagenen Länder wird sie nicht unbegrenzt steigen lassen können. Neben einer fortschreitenden Unterstützung der euroländischen Banken wird sie dazu, wenn nötig, auch direkt an den Staatsanleihemärkten intervenieren.

Indirekte Unterstützung erhält die EZB von der Deutschen Bundesbank, die ihre stabilitätspolitische Grundhaltung überraschend einschränkte, in dem sie vorübergehend höheren Inflationsraten - die auch Folge einer üppigen Zentralbankpolitik sind - nicht widerspricht. Der Zwist zwischen EZB und Deutscher Bundesbank über den richtigen geldpolitischen Weg dürfte damit zukünftig abebben. Die EZB kann sich jetzt ohne größeren Widerstand der Konjunktur- und Finanzmarktstabilisierung widmen.

Vor dem Hintergrund dieses Maßnahmenpakets insgesamt sind die Aussichten für einen erfolgreichen Neustart des deutsch-französischen Motors grundsätzlich positiv. Beide Seiten können ihr Gesicht wahren, die Zusammenarbeit verläuft harmonischer und - nicht zuletzt - wird die Zustimmung der nationalen Bevölkerungen zu Euro und Europäischer Union, die zuletzt arg gelitten hat, verbessert.

Diese Funktionsfähigkeit eines deutsch-französischen Bündnisses spiegelt sich auch in dem Renditeaufschlag 2-jähriger französischer zu deutschen Staatsanleihen wider, der sich nach einer anfänglichen Ausweitung bis zur französischen Präsidentschaftswahl anschließend im Trend wieder zurückbildete. Und trotz Abschwächung hält sich der Euro gegenüber dem US-Dollar immer noch stabil.

Die Causa Griechenland in Angriff nehmen

Eine dringende Bringschuld des deutsch-französischen Duos ist die Lösung der griechischen Frage. Aufgrund der wirtschaftlichen und jetzt auch noch politischen Hindernisse ist die Sanierung Griechenlands in der Eurozone nicht zu schaffen.

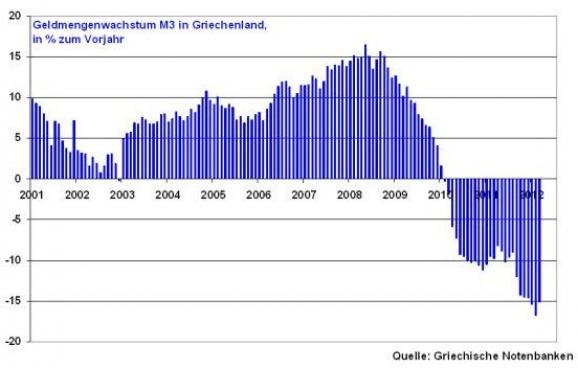

An der weiter schrumpfenden griechischen Geldmenge erkennt man im Übrigen mühelos die fortgesetzte Kapitalflucht griechischer Anleger, die fraglos unterstreicht, dass sie kein Vertrauen mehr in die Wirtschaft und die Politik des Landes haben. Wer, wenn nicht sie, sollte die Situation besser beurteilen können.

Ohnehin haben die griechischen Sparbeteuerungen aus der Vergangenheit nach der Wahl keine große Bedeutung mehr. Denn die Gefahr einer neuen Regierung, die sich nicht mehr an die gegebenen Sparversprechen ihrer Vorgänger hält, ist groß. Und wird nicht mehr gespart, so rückt auch die Auszahlung zukünftiger Hilfskredite in weite Ferne, was die Finanzmärkte wieder in Unruhe versetzt. Ein Austritt Griechenlands aus der Eurozone ist damit eine logische Maßnahme. An den Finanzmärkten geht man mittlerweile mehrheitlich von einem Austritt aus.

Dieser Austritt sollte schnellstmöglich und kontrolliert durchgeführt werden, um dem Land eine wettbewerbsgestärkte Wachstumsperspektive über Abwertung zu verschaffen. Ab Juni, wenn die Kernkapitalquoten der Euro-Geschäftsbanken auf neun Prozent angehoben sind - zuletzt hatte die Commerzbank in ihrem Quartalsbericht sogar eine Quote von gut 11 Prozent bestätigt - und die Abschreckung eines vergrößerten Rettungsschirm mit Unterstützung der EZB zur Verfügung steht, kann das Austrittsprocedere beginnen. Schwerwiegenden Turbulenzen an den Finanzmärkten kann man so entgegentreten. Diese würden den griechischen Austritt sogar als positiven Befreiungsschlag werten. Zu diesem Schluss kommt auch die Rating-Agentur Fitch.

Weltkonjunktur erholt sich auf breiter Basis

Die fundamentalen Rahmendaten sind grundsätzlich gut. Denn die Weltkonjunktur zeigt sich weiter robust. So bleibt eine harte Landung der chinesischen Wirtschaft aus. Zwar verengte sich die Schere zwischen chinesischen Ex- und Importen zuletzt immer weiter, was Ängste über eine Abschwächung der chinesischen Wirtschaftsleistung befeuert.

Allerdings sind die im Trend steigenden chinesischen Importe Konsequenz einer verstärkten Konsumstimulierung der chinesischen Regierung. Und man vermeidet mit einem abnehmenden Außenhandelsüberschuss auch Blasenentwicklungen der Konjunktur, die sich beim Platzen als fatal für die Entwicklung der Weltwirtschaft erweisen würden.

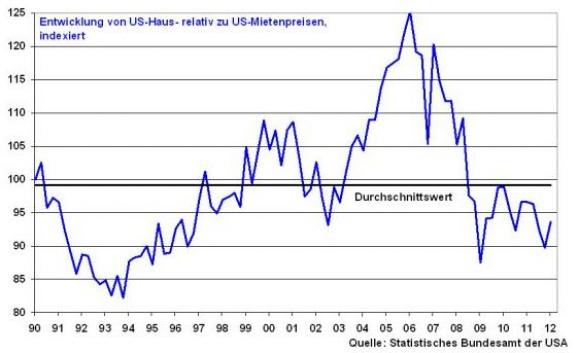

In Amerika setzt die Wirtschaft ihren Erholungskurs fort. Dazu gehört auch die Beseitigung volkswirtschaftlicher Ungleichgewichte am Immobilienmarkt. Das Verhältnis der Haus- zur Mietpreisentwicklung liegt wieder unter dem langjährigen Durchschnittswert seit 1990. Das liegt vor allem an ansteigenden Mietspiegeln. Bei zu erwartender Fortsetzung bekommt der Kauf einer Immobilie wieder grundsätzlich Auftrieb.

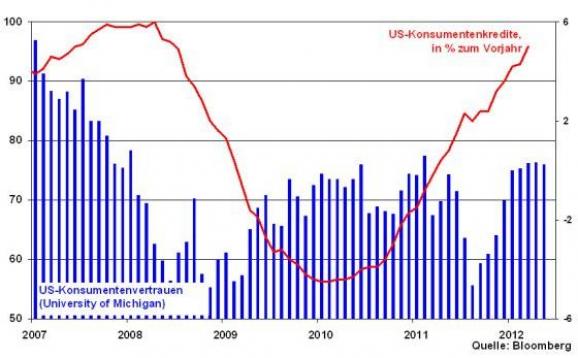

Die US-Konjunktur gewinnt zunehmend aber auch über den US-Konsum an Bedeutung. So hat sich das Konsumentenvertrauen von dem Unsicherheitsschock des vergangenen Sommers erholt. Dem entsprechend verzeichnen auch die US-Konsumentenkredite eine beachtliche Steigerung und nahmen im März um satte fünf Prozent gegenüber Vorjahr zu.

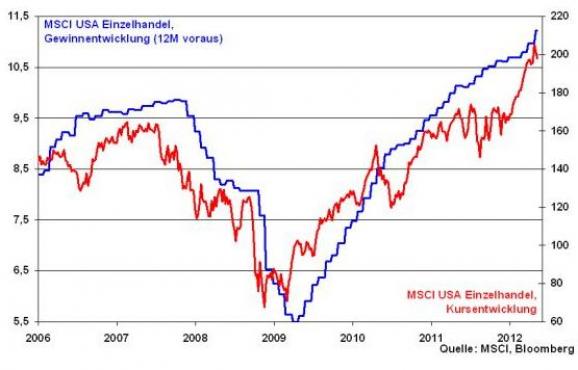

Diese positive Entwicklung lässt sich deutlich bei den Handelswerten der USA ablesen. Nach ihrem Einbruch zum Höhepunkt der Finanzkrise 2009 hat sich deren Gewinntrend sichtbar erholt. Aktuell liegt die operative Gewinnentwicklung sogar deutlich über dem Vorkrisenniveau. Dabei folgt die Kursentwicklung der Handelstitel diesem Gewinntrend mustergültig.

Grafik der Woche: Gewinn- und Kursentwicklung von US-Einzelhandelsaktien

Deutsche Konjunktur bleibt robust

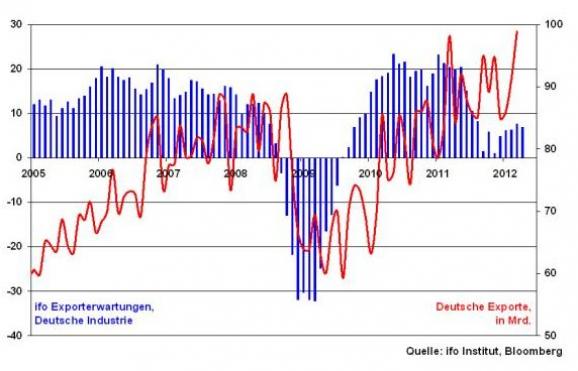

Vor diesem weltwirtschaftlichen Hintergrund kann die deutsche Konjunktur weiterhin auf die Exportwirtschaft zählen. So haben sich die vom ifo Institut erfassten Exporterwartungen der deutschen Industrie nach dem Höhepunkt der Euro-Krise im November vergangenen Jahres wieder deutlich stabilisiert. Trotz im Jahresvergleich rückläufiger Nachfrage aus dem Euroraum von 3,6 Prozent sorgt die außereuropäisch stabile Konjunkturlage für eine Verbesserung der Exporterwartungen von insgesamt fast einem Prozent.

Berichtsaison bleibt Aktienstütze

Die Berichtsaison spiegelt die positive konjunkturelle Großwetterlage wider. So konnten bislang 64 Prozent der berichtenden Unternehmen aus dem DAX positiv überraschen.

Die Deutsche Post konnte ihren Nettogewinn im Vorjahresvergleich um 64 Prozent steigern und profitiert von einem äußerst starken Asien-Geschäft sowie einem regen Online-Handel. Die DHL-Bereiche Express, Fracht und die Lieferketten-Logistik waren die hauptsächlichen Gewinntreiber. Der Ausblick 2012 bleibt mit einem aufwärtsgerichteten Gewinnziel positiv.

Auch die Münchener Rück übertraf die Erwartungen der Analysten und schreibt im Gegensatz zum I. Quartal 2011 wieder schwarze Zahlen. Ein katastrophenarmes I. Quartal 2012 und stattliche Gewinne aus Kapitalanlagen waren die Gewinntreiber, so dass der Rückversicherer bereits jetzt mehr verdient hat als im Gesamtjahr 2011. Der Ausblick ist solide.

Unterdessen können sich die deutschen Versorger teilweise von den Belastungen des Atomausstiegs erholen. Mit der Neuverhandlung eines Großteils der zuletzt teuren Gashandelsverträge begegnet E.On dem Margendruck angesichts der zuletzt gefallenen Gaspreise. Im Gegensatz dazu fiel der Nettogewinn von RWE um 28 Prozent niedriger als im Vorjahresquartal aus. Die Ausblicke beider Versorger sind allerdings stabil, man geht davon aus, dass die Talsohle nun durchschritten ist. Bei E.On plant man für 2013 sogar wieder eine Dividendenerhöhung.

Euro-Krise als Handicap für Aktien

Allerdings wird die fundamentale Stärke der deutschen Wirtschaft und Unternehmen von der wiedererstarkten Euro-Krise aktuell in den Hintergrund gedrängt. Am deutschen Aktienmarkt geht diese negative Entwicklung nicht spurlos vorüber.

Aus charttechnischer Sicht sind die Aussichten für den DAX zumindest kurzfristig trüb. Sollte der deutsche Leitindex die Unterstützung bei 6430 Punkten unterschreiten, so ist mit weiteren Kursrückgängen bis hin zu den darunter liegenden Unterstützungen bei 6340 und 6250 Punkten zu rechnen.

Erst oberhalb der Marke von 6600 Punkten hellt sich das Chartbild wieder auf. Bei einem Anstieg über diese Marke sind weitere Kursgewinne bis 6650 und 6720 Punkte ins Auge zu fassen. Werden auch diese Widerstände durchbrochen, läge das nächste Kursziel bei 6820 Zählern.

Bei ordentlicher Lösung der Euro-Krise ist aber ein Anstieg des DAX bis Jahresende auf 7500 möglich.

Beim Treffen der Euro-Finanzminister wird hinter vorgehaltener Hand sicherlich über einen Plan zum kontrollierten Austritt Griechenlands aus der Eurozone beraten.

In Deutschland dürfte die zuletzt starke Aufwärtsentwicklung des ZEW Indikators eine Pause einlegen und sich auf dem aktuellen Niveau stabilisieren, ohne dabei aber den fundamental soliden Ausblick für die deutsche Wirtschaft abzuschwächen. Dieser wird durch eine erste Schätzung des deutschen Bruttoinlandsprodukts für das I. Quartal 2012 bestätigt.

In Amerika zeichnen der Einkaufsmanagerindex der Philadelphia Fed sowie die Baubeginne und -genehmigungen weiterhin das Bild einer stetigen US-Konjunkturerholung. Trotzdem wird man auf der Zinssitzung der US-Notenbank nicht müde werden, zu betonen, dass der geldpolitische Finger am Abzug ist.

Auf Mikroebene stehen neben den DAX-Werten Allianz und Merck jetzt verstärkt die Werte aus der zweiten Reihe im Fokus. Die Industriewerte aus dem MDAX, die in besonderem Maße durch die Weltkonjunktur gestützt werden, werden im Trend nicht enttäuschen.

Und was passiert in der nächsten Woche?

Beim Treffen der Euro-Finanzminister wird hinter vorgehaltener Hand sicherlich über einen Plan zum kontrollierten Austritt Griechenlands aus der Eurozone beraten.

In Deutschland dürfte die zuletzt starke Aufwärtsentwicklung des ZEW Indikators eine Pause einlegen und sich auf dem aktuellen Niveau stabilisieren, ohne dabei aber den fundamental soliden Ausblick für die deutsche Wirtschaft abzuschwächen. Dieser wird durch eine erste Schätzung des deutschen Bruttoinlandsprodukts für das I. Quartal 2012 bestätigt.

In Amerika zeichnen der Einkaufsmanagerindex der Philadelphia Fed sowie die Baubeginne und -genehmigungen weiterhin das Bild einer stetigen US-Konjunkturerholung. Trotzdem wird man auf der Zinssitzung der US-Notenbank nicht müde werden, zu betonen, dass der geldpolitische Finger am Abzug ist.

Auf Mikroebene stehen neben den DAX-Werten Allianz und Merck jetzt verstärkt die Werte aus der zweiten Reihe im Fokus. Die Industriewerte aus dem MDAX, die in besonderem Maße durch die Weltkonjunktur gestützt werden, werden im Trend nicht enttäuschen.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.