Rezessionsdebatte in den USA

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In Amerika zeichnen die Konjunkturdaten ein gemischtes Bild und ihre Volatilität scheint auch auf die Aktienmärkte abzufärben.

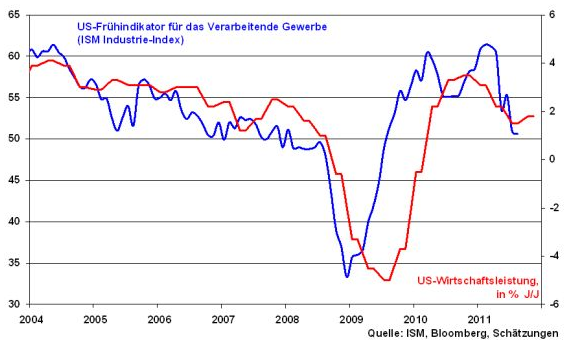

So hält sich der ISM Einkaufsmanagerindex für das Verarbeitende Gewerbe im Gegensatz zu den lokalen Einkaufsmanagerindices in den USA über der wichtigen Schwelle von 50 Punkten. Dies sind widersprüchliche Daten. Laut ISM-Daten stehen damit die Zeichen noch nicht auf Rezession. Sie deuten auf ein US-Wirtschaftswachstum von ca. 1,5 Prozent hin.

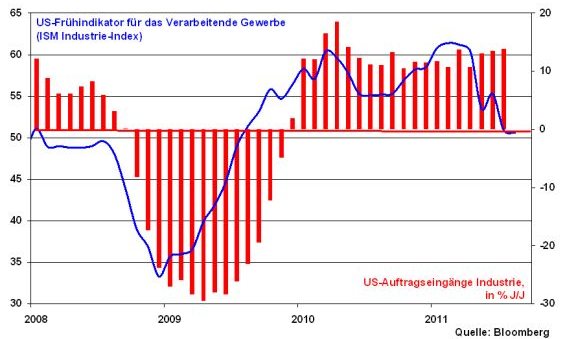

Sicherlich ist zu beobachten, dass die Neuauftragskomponente des ISM eine verhaltene Perspektive in punkto zukünftiger Auftragseingänge nahelegt. Die Auftragseingänge in der US-Industrie lassen sich hiervon jedoch nicht beirren. Dies ist ein zusätzliches positives Zeichen, dass die US-Industrie weiter von den Schwellenländern profitiert.

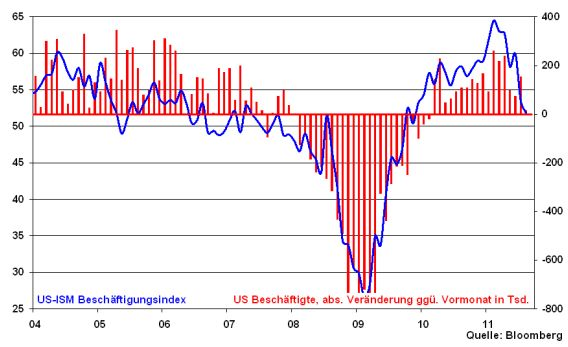

Das absolute Sorgenkind der US-Wirtschaft bleibt der Arbeitsmarkt. Die positiven Unternehmensergebnisse finden keinen Niederschlag in einem nachhaltig soliden Beschäftigungsaufbau. Die Unternehmen scheinen auch zukünftig keinen deutlichen Arbeitsplatzaufbau zu planen.

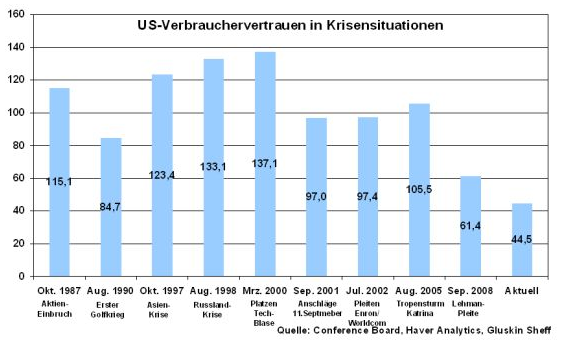

Kein Wunder also, dass das Konsumentenvertrauen in den USA eher als Konsumentenmisstrauen bezeichnet werden kann und auf den niedrigsten Stand seit der Lehman-Pleite im September 2008 gefallen ist. Selbst im Vergleich zu anderen Wirtschaftskrisen der vergangenen 25 Jahre liegt es auf einem Tiefstand.

Dieses erschreckende Tief beim Verbrauchervertrauen verdeutlicht ein weiteres Mal, dass das Model der USA als konsumgetriebene Volkswirtschaft perspektivlos ist. Es ist also Sache der Politik, eine neue wirtschaftliche Perspektive zu schaffen. Die Regierung arbeitet bereits an neuen Konjunkturprogrammen, die nach Angaben der US-Regierung bis zu einer Million neuer Arbeitsplätze schaffen sollen. Es ist zu hoffen, dass Amerika an neuen perspektivischen Geschäftsmodellen arbeitet und nicht an der Wiederbelebung des siechenden Konsums.

Liquiditätshausse im September?

Die gesamte Aufmerksamkeit der Finanzmärkte gilt schwerpunktmäßig dem Treffen der US-Notenbanker im September. Notenbankchef Bernanke spricht in den letzten Tagen immer wieder von weiteren Konjunktur stützenden Instrumenten, die die Fed einsetzen könnte. Erste Stimmen unter den regionalen Zentralbankchefs fordern ohnehin bereits ein drastischeres Einschreiten der Fed. Somit haben wir es mit einer einfachen Wenn-Dann-Beziehung zu tun. Bei weiteren schlechten Konjunkturdaten kommt die Fed um weitere Stützungsmaßnahmen nicht herum.

Nachdem sie durch ihre zweijährige Nullzinsgarantie bereits das kurzfristige Zinsrisiko vollständig eliminiert hat, ist es durchaus denkbar, dass sie das auch mit dem langfristigen Zinsrisiko tut. Hierzu könnten die Erträge aus auslaufenden Staatspapieren in langlaufende Staatsanleihen reinvestiert werden, um auch den Langfristzins relativ stabil zu halten. Eine Verflachung der Zinsstrukturkurve wäre die Folge.

Senkt die Fed dann noch den Zinssatz auf die bei ihr liegenden Überschussreserven der Geschäftsbanken von 0,25 Prozent auf null, setzt sie die Kreditinstitute unter Druck, dieses Geld - es handelt sich um die Mammutsumme von 1,6 Bio. US-Dollar - zumindest in den Rentenmarkt zu überführen, um damit die Renditen zusätzlich zu drücken. Angebotsseitig findet die US-Wirtschaft beste Bedingungen vor. Die Königsdisziplin wäre es jedoch, die Liquidität in die Sachkapitalmärkte, z.B. in Aktien, zu überführen. Sicherlich sind günstige geldpolitische Bedingungen auch ein Treiber für die Aktienmärkte.

Zusätzlich ist aber die US-Wirtschaftspolitik gefordert, die sehr guten Angebotsbedingungen durch attraktive Nachfragebedingungen - und damit Renditeaussichten - zu ergänzen. Neue Investitionen in die Infrastruktur, in ein schlagkräftiges Green America braucht das Land. Hierzu sind Konjunkturprogramme nötig, die von der gesamten US-Politik - Demokraten und Republikaner müssen hier zusammen arbeiten und die politische Krise beenden - mit einer Stimme beschlossen werden sollten. Und dann - für neue Perspektiven - wären auch neue Schulden zu rechtfertigen. Immerhin wäre die Schuldenaufnahme dank der US-Geldpolitik so günstig wie nie zuvor.

Man müsste in diesem Szenario auch keine Gefahren für den US-Aktienmarkt befürchten.

Deutscher Aufschwung schwächt sich ab

Bislang scheint die deutsche Wirtschaft kaum etwas von dem unruhigen Fahrwasser der Weltwirtschaft zu spüren. Die Arbeitslosenquote befindet sich nach wie vor auf einem historisch niedrigen Niveau. Zudem zeigen die Exporte - die Hauptsäule der deutschen Wirtschaft - im II. Quartal trotz der befürchteten Effekte der unterbrochenen Zulieferketten durch die japanische Dreifachkatastrophe keine Schwäche.

Die Sorgen über die Konjunkturentwicklung der Weltwirtschaft dürften sich aber auch in Deutschland nach und nach bemerkbar machen, schließlich ist man über die Außenhandelsseite stark von der Weltwirtschaft abhängig.

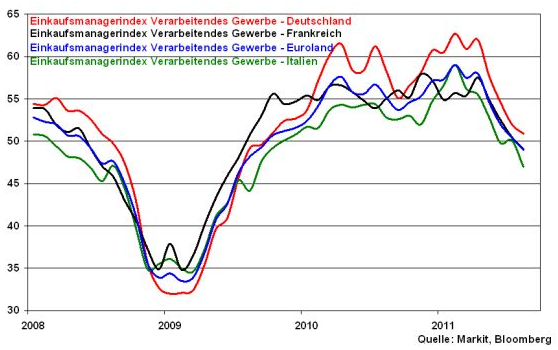

In der Eurozone - auf die immerhin 40 Prozent des deutschen Exports entfällt - belasten die Einsparungen in den nationalen Haushalten. Die Einkaufsmanagerindices zeigen dieses Handicap deutlich an. Die Konjunkturdynamik in Deutschland steht damit unter einem schwächer strahlenden Stern.

Deutscher Aktienmarkt weiter richtungslos

Insgesamt bleibt die Stimmung am deutschen Aktienmarkt weiterhin nervös. Die ungelösten politischen Probleme in der Eurozone kleben wie Kaugummi am Schuh, der sich nicht abstreifen lässt.

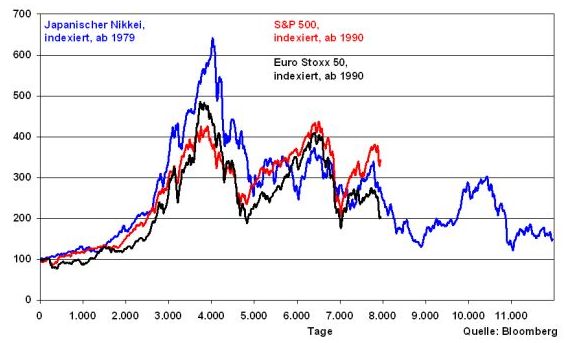

Die Damen und Herren Euro-Politiker sollten sich die Entwicklung des japanischen Leitindex (Nikkei) seit 1979 zu Gemüte führen, der nach einer massiven Hausse aufgrund der vielfältigen Versäumnisse der japanischen Politik nicht mehr zu alter Stärke zurückkehren konnte. Vergleicht man diese Entwicklung mit der des amerikanischen und europäischen Leitindex (S&P 500, Euro Stoxx 50), indem man diese ab 1990 einander gegenüberstellt, sind parallele Entwicklungen unverkennbar, wenn nicht sogar frappierend. Die Politik hat es in der Hand, dass sich die japanische Geschichte in den USA und Euroland nicht wiederholt.

In jedem Fall dürfte der September ein bedeutender Monat werden. Die Debatte um die Verabschiedung des zweiten Rettungspakets im Bundestag, die weitere Diskussion über die Lösung der Euro-Krise und über individuelle, bilaterale Sicherheitsabsprachen sowie das Notenbanktreffen der Fed am 20. und 21. September sind Daten, die die Anleger abwarten werden.

Es wurden keine neuen Negativrekorde unter der Marke von 5345 Punkten aufgestellt, was darauf hinweist, dass der größte Verkaufsdruck vorüber ist. Wenn der DAX die massive Unterstützung im Bereich zwischen 5400 und 5500 Punkten verteidigen kann, besteht aus rein charttechnischer Sicht die Möglichkeit auf eine Erholung unter heftigen Schwankungen.

Die nächste Woche

In Euroland steht die EZB-Zinsentscheidung an. Angesichts der allgegenwärtigen Euro-Krise und der nachlassenden Dynamik der Euro-Konjunktur könnte die EZB sich allmählich der Aussage annähern, die Zinsen nicht mehr zu erhöhen.

Im Konjunkturbericht der Fed (Beige Book) dürfte Ben Bernanke die Schwäche der Konjunktur bestätigen und erneut auf seinen Instrumentekasten hinweisen.

In Deutschland dürfte das Bundesverfassungsgericht vermutlich bestätigen, dass das neue Griechenland-Rettungspaket sowie der Euro-Rettungsschirm EFSF unter Auflagen verfassungskonform sind. Den vergleichsweise schwierigeren Stand der deutschen Industrie unterstreichen die rückläufigen Auftragseingänge.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.