Rainman Trading: Fahrplan für die kommende Marktschwäche

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 12.362,72 Pkt (XETRA)

- NORMA Group SE - WKN: A1H8BV - ISIN: DE000A1H8BV3 - Kurs: 41,940 € (XETRA)

- Aurubis AG - WKN: 676650 - ISIN: DE0006766504 - Kurs: 42,270 € (XETRA)

- Kloeckner & Co SE. - WKN: KC0100 - ISIN: DE000KC01000 - Kurs: 6,135 € (XETRA)

- Vossloh AG - WKN: 766710 - ISIN: DE0007667107 - Kurs: 40,800 € (XETRA)

- zooplus AG - WKN: 511170 - ISIN: DE0005111702 - Kurs: 97,500 € (XETRA)

- OSRAM Licht AG - WKN: LED400 - ISIN: DE000LED4000 - Kurs: 30,460 € (XETRA)

Die Märkte zeigen sich weiterhin in Bestform und setzen ihre starken Aufwärtstrends weiter fort. Auch der im Vergleich zu den US Indizes mittelfristig schwächere DAX hat sein übergeordnetes Chartbild wieder auf bullisch gedreht. Nachdem wir in den vergangenen Ausgaben der Rainman-Trading-Kolumne ausschließlich Longkandidaten betrachtet haben, wird es mit dem Beginn des Mai jetzt Zeit für einen Blick auf potenzielle Shortkandidaten. Doch zunächst der Blick auf den DAX.

Freigeschossener DAX!

Den Bären gehen die Argumente aus, mit der Rückkehr über die wichtige Preiszone bei rund 11.900 Punkten ist die bärische SKS Trendwendeformation aus 2017 und 2018 endgültig ausgehebelt. Auch wurden die wichtigen gleitenden Durchschnittslinien EMA50 und EMA200 wieder überwunden.

Bei 12.450 - 12.600 Punkten liegt jetzt der nächste Widerstandsbereich, den der Index im heutigen Hoch fast erreicht hat. Von hier aus könnte eine mehrwöchige oder mehrmonatige Konsolidierungsbewegung starten, welche den Index bis mindestens an das letzte Ausbruchslevel bei 11.730 - 11.900 Punkten zurückfallen lassen sollte. Im bullischen Idealszenario startet dort dann im Herbst eine neue Aufwärtswelle zum Allzeithoch bei 13.597 Punkten und mehr.

In der sehr bullischen Variante bleibt die Aufwärtsdynamik erhalten und Konsolidierungen finden auf hohem Niveau statt. Kurzfristig kritischer wird es bei einem Rückfall per Wochenschluss unter 11.720 Punkte. Dann könnten Abwärtskorrekturen bis 11.300 - 11.350 Punkten folgen.

Auswahl von Einzelaktien

Angenommen, man möchte sich jetzt tradingtechnisch auf eine Pause im starken Aufwärtstrend einstellen - wie könnte man das Aktiendepot bestücken? Zunächst könnten Gewinne bei laufenden Longpositionen mitgenommen werden und damit die Cashquote hochgefahren werden. Desweiteren könnten Shortpositionen als Gegengewicht aufgenommen werden. Dabei bietet es sich an, die übergeordnet schwachen Aktien als Shortkandidaten zu wählen.

Dafür filtere ich im Guidants Screener auf diesem Guidants-Desktop die Aktie aus DAX, MDAX, TecDAX, SDAX und Prime All Share nach den Abständen zu den Hochs bzw. Tiefs der letzten 260 Handelstage (ca. 1 Jahr). Die Aktien, die nahe ihrer Hoch notieren, sind ganz klar die Outperformer und damit potenzielle Longkandidaten bei konstruktiven Kursmustern. Im Gegensatz sind die Aktien, die nahe der Tiefsständen notieren, die Underperformer und mögliche Shortkandidaten.

Im aktuellen Fall sehen wir einige Werte, welche die Rally der vergangenen vier Monate nicht oder nur bedingt mitgemacht haben. Viele dieser Aktien befindet sich übergeordnet im Abwärtstrend und haben bislang in 2019 eine Stabilisierung bzw. Bodenbildung versucht. Ob diese im Laufe des Jahres noch gelingen wird, ist offen und durchaus möglich. Doch besteht zunächst die Gefahr, dass eben diese Aktie im Falle einer Marktschwäche stärker abverkauft werden und eine Fortsetzung des Abwärtstrends versuchen.

Zu diesen schwachen deutschen Aktie zählen folgende Kandidaten:

Norma Group

Mit dem jüngsten Schwächeanfall rutscht der Wert wieder an die Tiefs der letzten Monate zurück, bei 40 - 41 EUR liegt der zentrale Unterstützungsbereich. Da die Hochs der Erholungen in den vergangenen Monaten auf immer tieferem Niveau zu Ende gegangen sind, entsteht der Charakter eines fallenden bärischen Dreiecks im übergeordneten Abwärtstrend.

Rutscht die Aktie nachhaltig unter 39,90 EUR zurück, könnte eine Verkaufswelle zu Abgaben bis zum 2016er Tief bei 35,20 oder darunter zum 2014er Tief bei 30,76 EUR führen. Größere Kaufsignale entstehen erst oberhalb von 50,00 EUR.

Aurubis

Der Kurseinbruch in der vergangenen Woche ließ die Aktie unter die wichtige Unterstützungszone bei 46 EUR und bis fast an das Jahrestief bei 41,84 EUR zurückfallen. Knapp darunter liegen noch langfristige Aufwärtstrendlinien als mögliche Unterstützung. Sollte der Wert jedoch nachhaltig unter 40,40 EUR fallen, drohen Abgaben bis35,00 - 35,30 oder 32,30 EUR.

Oberhalb von 47 EUR hellt sich das Chartbild leicht auf, für größere Kaufsignale müsste aber eine nachhaltige Rückkehr über 52 EUR abgewartet werden.

Klöckner

Mit dem Kurseinbruch der letzten Woche verlässt Klöcker den Aufwärtstrendkanal der letzten Monate nach unten, übergeordnet befindet sich der Wert ohnehin im Abwärtstrend. Hier droht ein Rückfall auf neue Tiefs und weitere Abgaben in Richtung 2009er Tief bei 4,39 EUR.

Oberhalb von 7,00 EUR hingegen wären Erholungen bis 7,50 - 7,64 EUR möglich. Erst oberhalb dieses breiten Widerstandsbereichs entstehen erste Kaufsignale.

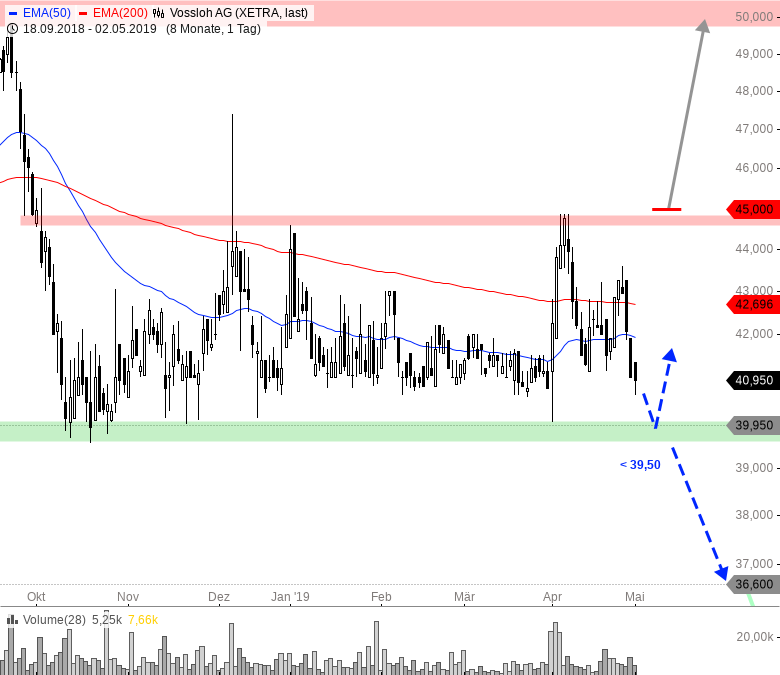

Vossloh

Die Aktie des SDAX-Wertes ist seit dem Tief im Oktober in einer Seitwärtsrange gefangen. Die jüngste Attacke auf den Widerstandsbereich bei 44,70 - 45,00 EUR scheiterte Anfang April kläglich, die Aktie kippt wieder in Richtung der Tiefs zurück. Erfolgt ein Einbruch unter 39,50 EUR per Tages- und Wochenschluss, wären Abgaben bis 36,60 und ggf. 34,90 EUR möglich.

Die Bullen müssten für Signale einen nachhaltigen Anstieg über 45 EUR abwarten.

Zooplus

Aktuell versucht die Zooplus-Aktie eine Bodenbildung im Bereich von 92 EUR. Diese wäre aber erst mit einer nachhaltigen Rückkehr über 103 EUR gelungen, erst dann wäre die Aktie auf der Longseite interessant für eine Trendwende, erste Ziele liegen dann bei 120 - 123 EUR.

So lange aber keine Rückkehr über 103 erfolgt, ist der Abwärtstrend intakt. Unterhalb von 90 EUR drohen weiter fallende Notierungen bis 79 - 80 und darunter ggf. 67 - 69 EUR.

Osram

Ein sehr schwacher Wert in 2019 ist die Osram-Aktie, welche Mitte Februar mit einer Erholung am EMA200 scheiterte und nach unten hin abprallte. Jetzt notiert sie wieder nahe des 2018er Tiefs. Kommt es zu einem Rückfall unter 28,60 EUR per Tages- und Wochenschluss, könnte es zu weiteren Verlusten in Richtung 25,31 und 23,00 EUR kommen.

Erst mit Kursen oberhalb von 34,50 und 36,60 EUR werden die Bären vorübergehend ausgebremst. Größere Kaufsignale entstehen erst oberhalb von 48,00 EUR.

Fazit:

Gewinnmitnahmen und kleinere, antizyklische Shortpositionierungen auf dem aktuell hohen Niveau des DAX werden ab heute attraktiv. Erfahrungsgemäß sind Underperformer viel anfälliger für fallende Kurse, insbesondere jetzt im aktiven Bullenmarkt.

Die hier vorgestellten schwachen Aktien könnten überproportional unter einem zurücksetzenden Gesamtmarkt leiden und beim Rückfall unter die genannten Trigger deutlich fallen. Starke Aktien hingegen dürften bei Marktschwäche tendenziell eher auf hohem Niveau korrigieren oder sogar nur seitwärts laufen.

Doch Vorsicht: Ein Bärenmarkt wird ausdrücklich nicht ausgerufen. Ich erwarte lediglich eine kurz- oder mittelfristige Zwischenkorrektur, bevor der Rallytrend weitergeht. Nach wie vor empfiehlt sich eine smarte Bestückung des Depots mit Long- und Shortkandidaten in einem ausgewogenen Verhältnis.

Viele der in den vergangenen Ausgaben dieser Kolumne vorgestellt Longsetups sind weiterhin intakt. Hier könnten sich bei Rücksetzern an markante Kreuzunterstützungen interessante Longchancen bieten.

Viel Erfolg!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die Aktie der Deutschen Bank würde auch gut in diese Liste der Underperformer passen, da sie im intakten Abwärtstrend unterhalb von wichtigen Chartelementen notiert und einen klaren Trigger für die Bären bereithält (7,15 EUR-Marke).

Anbei der Chart mit einem bärischen Verlaufsszenario, gültig bei einem Rückfall per Tagesschlusskurs unter 7,09 EUR.