Quo vadis EZB?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Eine Abschwächung der wirtschaftlichen Erholung in der Eurozone sieht auch die EZB. Sie korrigiert ihre Wachstumsprognose von 1,9 auf 1,6 Prozent in diesem und von 1,7 auf 1,3 Prozent im nächsten Jahr. Daher wird sie von weiteren Zinserhöhungen abzusehen. Und sie dürfte auch nicht davor zurückschrecken, bei einer dramatischen Verschlechterung der Situation in Euroland die Zinsen wieder zu senken. Dies wird allerdings nicht mehr unter der Ägide Trichets passieren. Unter seinem Nachfolger Draghi ist der Umkehrprozess jedoch möglich. Die EZB muss - entgegen ihrer inneren Überzeugung - die euroländische Konjunktur stützen, weil die europäische Wirtschaftspolitik die Perspektiven nicht klar formuliert. Insbesondere fehlt ein Konzept, wie die Eurozone längerfristig überleben soll.

In diesem Zusammenhang muss der Rücktritt des deutschen Chef-Volkswirts der EZB, Herr Jürgen Stark, als Schock betrachtet werden. Herr Stark gilt als ausgewiesener Stabilitätsanhänger. Tritt so ein profunder, geradliniger Fachmann aus persönlichen Gründen zurück, hinterlässt dies immer auch einen bitteren Nachgeschmack. Denn er hat sich stets deutlich gegen stabilitätsfeindliche Anleihekäufe prekärerer Staaten ausgesprochen. Im Übergang von Herrn Trichet auf Herrn Draghi könnte dieser zur Unzeit stattfindende Rücktritt auf eine Auseinandersetzung in der EZB zwischen Falken und Tauben hindeuten. Zumindest kurzfristig könnte dies Misstrauen gegenüber der EZB hervorrufen, inwiefern sie noch die Fähigkeit besitzt, die Finanzkrise zu lösen und der Wirtschaftsflaute entgegenzuwirken.

Diese Skepsis äußert sich nicht zuletzt in der Entwicklung des Euros gegenüber dem US-Dollar. Von nahezu 1,46 noch Ende August hat sich die Gemeinschaftswährung aktuell deutlich auf unter 1,37 abgewertet.

Politik in der Bringschuld, die Verunsicherung zu beenden

In Krisen wie diesen ist die Politik gefordert, der Verunsicherung mit ihren Folgen für die Realwirtschaft Einhalt zu gebieten. Sie muss liefern. Eine Finanzkrise 2.0 gilt es zu verhindern. Zur Vertrauensbildung sind klare Lösungen herbeizuführen. Eine klare Lösung ist der kontrollierte Austritt Griechenlands und Portugals aus der Eurozone mit anschließender Stützung des Euro-Bankensystem mit den zuvor für das Krisenland eingeplanten Finanzmitteln. Es gibt für diese Länder keine Überlebenschance in der Eurozone.

Rettungsschirme für diese Länder können keine wirtschaftlichen Perspektiven ersetzen, die diesen Ländern im Euro-Korsett aufgrund ihrer Strukturschwäche ohnehin nicht möglich sind. Darüber kann auch das Urteil des Bundesverfassungsgerichts nicht hinwegtäuschen, das die bisherigen Rettungspakete für verfassungskonform erklärte und lediglich ein Mitspracherecht des nicht öffentlich tagenden Haushaltsausschusses - und nicht des Parlaments - bei weiteren Finanzhilfen einfordert. In der Interpretation des Urteils ist der Weg für weitere Rettungsinstrumente, insbesondere das des permanenten Rettungsschirms ESM, frei.

Statt der Umsetzung nachhaltig wirkender Schritte wie die des Austritts Griechenlands geht das muntere politische Schüsseltreiben weiter. Die Äußerungen des finnischen Ministerpräsidenten, möglicherweise nicht an einem zweiten Rettungspaket für Griechenland teilzunehmen, sind ein weiteres Prachtbeispiel für politische Verunsicherung. Sollte auf die Forderung Finnlands eingegangen werden, macht sich die Euro-Politik erpressbar. Geht sie nicht darauf ein, gefährdet sie den euroländischen Rettungsprozess in höchstem Maße.

Grundsätzlich muss sich die Politik überlegen, ob sie kleinere Erdbeben in Kauf nimmt, die Schäden verursacht, denen man noch Herr werden kann, oder das Zeitfenster nicht zu nutzen und damit ein großes Erdbeben zu riskieren, dass Euroland weder finanzwirtschaftlich, politisch, noch sozial aushalten wird.

Immerhin scheint sich die deutsche Regierung Gerüchten zufolge mit einem Notfallplan für Banken und Versicherer vorzubereiten, falls die Auszahlung der nächsten Tranche des Rettungsschirms für Griechenland nicht stattfindet.

Positiv hervorzuheben ist, dass Italien nach sicherlich langem Hin und Her die geplanten, für italienische Verhältnisse umfangreichen Sparmaßnahmen von 54 Mrd. Euro schließlich durchführen wird. Damit zeigt Italien im Vergleich zu den zwei vorgenannten Ländern, dass es - auch aufgrund einer vorhandenen industriellen Basis - ein Euro-Land ist.

Der amerikanische Polit-Zirkus lebt weiter...

Das von Präsident Obama angestrebte Konjunkturpaket in Höhe von 447 Mrd. Euro, das vollmundig als Wiederbelebung des Amerikanischen Traums beworben wird, klingt verlockend. Dies gilt insbesondere vor dem Hintergrund, dass es sich auch umfänglich um Infrastrukturprojekte und Mittelstandsförderung handelt, die weitere Wirtschaftsimpulse nach sich ziehen.

Angesichts des anstehenden Wahlkampfs sind Zweifel erlaubt, ob die Umsetzung gelingt.

In nationalen Krisen dieses Ausmaßes ist es aber notwendig, dass die beiden US-Parteien zusammenarbeiten. Angesichts der von der Fed auch zukünftig am kurzen, aber auch am langen Ende niedrig gehaltenen Zinsen ist die Schuldenaufnahme günstig. Neue Schulden sind zwar ad hoc, bezogen auf den dramatischen Schuldenstand, zwar mehr als bedenklich. Sollten diese aber in Infrastrukturinvestitionen und neue Geschäftsideen münden - nicht in den Konsum! - wären sie jedoch ein notwendiges Übel zur längerfristigen Gesundung der amerikanischen Volkswirtschaft.

Wie in Euroland liegt auch in den USA der Schlüssel zum Erfolg in den Händen der verantwortlichen Politiker, die die Polit-Posse beenden müssen.

Wirtschaftliche Großwetterlage in Deutschland trübt sich ein

Die politische Perspektivenlieferung wäre auch mit Blick auf die deutsche Wirtschaft, die ihren XL-Aufschwung nicht halten kann, erfreulich. So sieht die OECD für Deutschland dunkle Wolken am Horizont aufziehen. Allerdings hält sie die Prognosesicherheit - auch wegen der politischen Unsicherheit - für sehr gering.

Was macht der Aktienmarkt?

Auch das Bild am deutschen Aktienmarkt bleibt weiterhin trüb. Die undurchsichtige politische Gemengelage in Euroland wirkt weiterhin als Hauptbelastungsfaktor.

Nachdem die Unterstützungsmarke bei 5345 Punkten im DAX durchbrochen wurde, liegt die nächste Unterstützung bei 5150 Punkten.

Gold als Ultima Ratio?

Die Euro-Krise sowie die double dip-Ängste in den USA schüren weiterhin die Risikoaversion der Anleger. Davon profitiert im Trend weiterhin Gold und Silber, die als sichere Häfen, als Krisenwährungen dienen.

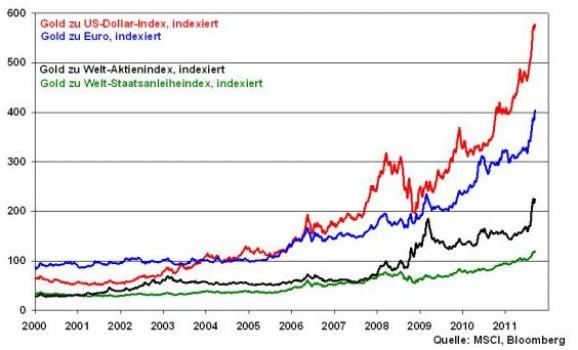

Durch den starken Drang in Gold konnte das Edelmetall sowohl gegenüber zentralen Währungen wie dem US-Dollar und dem Euro als auch gegenüber den weltweiten Aktien- und Rentenmärkten deutlich an Wert zulegen. Vor allem in den letzten Monaten ist eine Beschleunigung dieses Trends erkennbar.

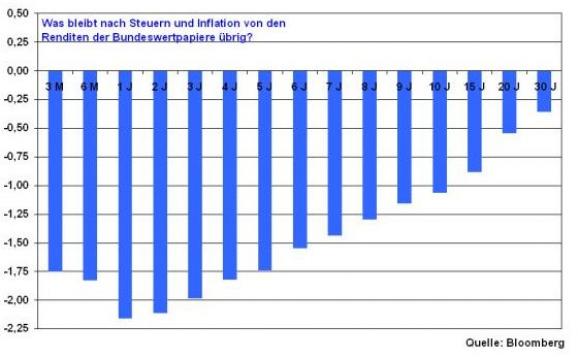

Die früher als risikolos geltenden Staatsanleihen stellen schon lange keine sicherheitsorientierte Anlagealternative mehr dar. Von ihrer abnehmenden Bonität und dem anhaltenden Inflationsdruck - s. die lockere Geldpolitik - profitiert Gold auch zukünftig. Aus Sicht eines deutschen Anlegers die Rendite von deutschen Staatsanleihen - in jedem Laufzeitenbereich - nach Steuern und Inflation negativ.

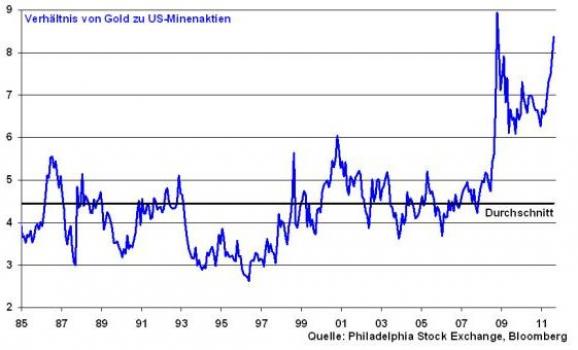

Besondere Aufmerksamkeit gilt im aktuellen Marktumfeld Goldminenwerten, die im Fahrwasser des auch weiterhin steigenden Goldpreises erhebliches Aufholpotenzial bieten. Das Verhältnis von Goldpreis zu Goldminenaktienindex (Philadelphia Gold and Silver Index) liegt aktuell bei 8,2 und damit 3,6 Zähler über dem historischen Durchschnittswert und ist damit äußerst günstig bewertet.

Die nächste Woche im Überblick

In der nächsten Woche wird neben den US-Einzelhandelsumsätzen sowie den Arbeitsmarktdaten insbesondere der Einkaufsmanagerindex der Philadelphia Fed im Mittelpunkt des Anlegerinteresses stehen. Denn dieser Index hatte im August ein sehr negatives Bild der wirtschaftlichen Lage in den USA gezeichnet.

Auf der politischen Ebene ist jederzeit mit weiteren Komplikationen zu rechnen.

Angie, Angie, when will those clouds all disappear…

Es gibt viele Fans der Rolling Stones. Ich bin auch einer davon. Einer der bekanntesten Titel der Stones ist „Angie“. Es ist ein Abschiedslied, eigentlich ein Blues, in welchem der Sänger, Mick Jagger, seine Geliebte verzweifelt fragt, warum für ihre Beziehung keine Hoffnung mehr besteht. Trotz der vielen Versuche, diese zu retten, wird schließlich der Schluss gezogen, dass ein Happy End nicht möglich ist, die dunklen Wolken also - so wie im Refrain beschrieben - nicht verschwinden.

Apropos Rettung, sind Ähnlichkeiten mit lebenden Personen und realen Handlungen rein zufällig? Ist es nicht eine Ironie, dass unsere Bundeskanzlerin ebenfalls mit Vornamen Angela - Kurzform Angie - heißt. Und mit ein bisschen Fantasie passt die Lyrik dieses wunderbaren Bluestexts auch auf den aktuellen Beziehungsstress in der Eurozone. Ja man könnte ihn sogar als verzweifelte Frage seitens der deutschen Bevölkerung an die Bundeskanzlerin verstehen, warum sich die Rettung der euroländischen Beziehung so schwierig - so dunkelwolkig - gestaltet.

Beziehungen scheitern an mangelnder Liebe…

Gemäß Liedtext scheinen die Probleme, also die Bewölkung, an zwei Dingen, an erstens zu wenig gegenseitiger Sympathie, also Zusammengehörigkeit (no lovin' in our souls) und zweitens finanziellen Problemen (no money in our coats) zu liegen. Wie gestaltet sich nun die Beziehungskrise in Euroland? Wie sieht es hier mit dem Zusammenhalt und der finanziellen Grundlage aus?

In punkto Zusammenhalt scheinen momentan neben Angela auch die anderen europäischen Beziehungstherapeuten Nicolas und Silvio nicht mehr jene Leidenschaft für die europäische Idee zu versprühen, mit der früher noch Helmut und Francois bei der Bevölkerung emotional punkten konnten. Für eine gute Idee - und die Europäische Union ist schon aus geopolitischen und geowirtschaftlichen eine grundsätzlich gute - muss man mit heißem Herzen, mit Leidenschaft kämpfen. Man könnte auch führen sagen. Statt aber mit Eintracht für die gute Sache, üben sich die Politiker eher in unermüdlicher Zwietracht. Und selbst in der Bevölkerung des Euro-Musterlands Deutschland kommen angesichts deutscher Politiker, die, anstatt sich einvernehmlich der Euro-Krise als der größten Krise seit dem 2. Weltkrieg zu stellen, immer noch meinen, Klientel-Politik betreiben zu müssen und die sich zudem wie die Kesselflicker streiten, nun wirklich keine warmen Euro-Gefühle auf.

…oder der finanziellen Grundlage

Wie sieht es alternativ mit der finanziellen Basis für die Beziehung aus, also mit den Chancen für eine gute Zweckehe in der Eurozone? Gegen eine gute Vernunftehe ist ja grundsätzlich nichts einzuwenden, wenn für Leistung auch eine Gegenleistung erfolgt. Dann kann sie bekanntlich länger halten als so manche Liebesbeziehung.

Nun, die Leistungen werden insbesondere für die zwei schwächsten Länder Portugal und vor allem Griechenland erbracht. Mit bilateralen Krediten und großen Rettungsschirmen mit den schönen Namen EFSF, EFSM und ESM - nennen wir es erkaufte Liebe - versucht man seit Mai 2010 der Beziehung geldlich auf die Sprünge zu helfen. Und was hat man nicht alles an Mitgift investiert? Das gesamte Stabilitätsporzellan wurde geopfert und eine Transferunion eingeleitet.

Mit Griechenland ist bestenfalls eine Scheinehe möglich

Nur der Therapieerfolg stellt sich nicht ein. Im Gegenteil, der Beziehungsstress mit den Hellenen nimmt noch zu, da ihre Wirtschaft ungefähr so drastisch schrumpft wie umgekehrt ihre Schulden steigen. Diese zerrütteten Verhältnisse führen auch zu Kollateralschäden im übrigen Beziehungsgeflecht der Euro-Familie. So spricht z.B. die Slowakei bei den griechischen Rettungsschirmen wörtlich von einem „Weg in die Hölle“ und die Finnen haben offenbar ihren Spaß daran gefunden, launisch darüber zu philosophieren, ob und wenn ja wie sie an Rettungspaketen teilnehmen. Und selbst die nationalen Beziehungsgelehrten in Deutschland stellen sich zunehmend die logische und rationale Frage, welchen Sinn Rettungsmaßnahmen haben, die den zu Rettenden nicht retten können. Mit Griechenland bekommen wir keine gute Zweckehe hin, bestenfalls eine Scheinehe, da die Gegenleistung fehlt. Noch schlimmer, wir gefährden damit die euroländische Gesamtbeziehung.

Also lassen wir uns glücklich von Griechenland und Portugal - in beiderseitigem Einvernehmen - scheiden. Denn auch die finanzielle Chemie stimmt nicht. Zwei kleinere Erdbeben in der Euro-Familie sind besser als das große, auf das wir ansonsten hinsteuern und das vieles nachhaltig zerstören würde.

Am Ende sind wir nicht mehr zu retten, die Wolken werden also niemals verschwinden.

Disclaimer: Diese Seiten basieren auf Informationen aus Quellen, die für zuverlässig gehalten werden. Es wird jedoch keine Gewähr für deren Richtigkeit, Vollständigkeit oder Aktualität übernommen. Jegliche Haftung und Regressinanspruchnahme für mittelbare und unmittelbare Folgen der veröffentlichten Inhalte wird ausgeschlossen, soweit dies gesetzlich zulässig ist. Diese Informationen stellen keine Wertpapieranalyse im Sinne des § 34 b WpHG, keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Handeln dar. Anlageziele, Erfahrung, Risikoneigung und finanzielle Verhältnisse der Leser werden auf diesen Seiten nicht berücksichtigt. Ausdrücklich wird auf die erheblichen Risiken hoher Wertverluste hingewiesen. Unter bestimmten Umständen kann ein Investment in ein Wertpapier oder Derivat zu einem Totalverlust führen. Es wird keine Gewähr für die Geeignetheit und Angemessenheit der auf diesen Seiten dargestellten Anlageinstrumente für die Leser, für die buchhalterischen und steuerlichen Konsequenzen einer Anlage in den dargestellten Anlageinstrumenten und für die zukünftige Wertentwicklung der jeweiligen Anlageinstrumente übernommen. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen. Durch das Zurverfügungstellen dieser Informationen wird der Leser weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten diesem Leser gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank und dem Leser dieser Informationen zustande. Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Die Veröffentlichung ist, auch auszugsweise, unter Angabe der Baader Bank als Quelle gestattet.

Für alle Hyperlinks gilt: Die Baader Bank erklärt ausdrücklich, keinerlei Einfluss auf die Gestaltung und die Inhalte der gelinkten Seiten zu haben. Daher distanziert sich die Baader Bank von den Inhalten der verlinkten Seiten und macht sich deren Inhalte ausdrücklich nicht zu Eigen. Diese Erklärung gilt für alle in den Seiten vorhandenen Hyperlinks, ob angezeigt oder verborgen, und für alle Inhalte der Seiten, zu denen diese Hyperlinks führen.

Die technische Analyse ist ausschließlich aufgrund der Verarbeitung historischer Kurs- und Umsatzentwicklungen mit Hilfe mathematisch-statistischer Verfahren erstellt worden.

Impressum: Herausgeber: Baader Bank Aktiengesellschaft, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland; Verantwortlicher: Thomas Spengler; Email: info@baaderbank.de; Telefon: 0049 89 5150 0; Fax: 0049 89 5150 1111; Website: www.baaderbank.de; Mitglieder des Vorstands: Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann, Dieter Silmen; zuständige Aufsichtsbehörde: Bundesanstalt für Finanzdienstleistungsaufsicht, Lurgiallee 12, 60439 Frankfurt am Main; Registergericht: Amtsgericht München HRB 121537; USt-IdNr. DE114123893. Bezüglich weiterer Informationen wird auf die Website der Baader Bank Aktiengesellschaft (www.baaderbank.de) verwiesen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.