Q-CELLS - Nach Kursrutsch bieten sich jetzt wieder Chancen über...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Q-Cells stürzte am Dienstag massiv ab, was mit einem sektorbreiten Abverkauf einherging. Der Kursverlauf, dass stellt die nachfolgende charttechnische Analyse dar, besitzt ein markantes Unterstützungsniveau im Bereich 70,00 Euro, welches zunächst gehalten wurde. Eine weitere dichte und starke Unterstützungszone bildet der Bereich 49,45-54,45 Euro. Es ist nun nicht auszuschließen, dass sich der Abverkauf noch fortsetze, so dass sich mit einer direkten Positionierung ein relativ erhöhtes Risiko ergibt. Dennoch sind übergeordnet fallende Notierungen deutlich unter 49,45 Euro wenig wahrscheinlich.

Über die Nutzung von Anlagezertifikaten bietet jetzt aber gerade die erhöhte Volatilität Chancen auf mittelfristige Sicht. Ein weiterer direkter Abverkauf würde diese Volatilität nochmals erhöhen, ebenso die Kursniveaus der Zertifikate noch etwas drücken, so dass bei möglichen Positionierungen nicht das gesamte verfügbare Kapital gebunden werden sollte.

Spekulativ bieten sich die beiden folgenden Zertifikat bei Q-Cells an:

Discount-Zertifikat auf Q-Cells

WKN: CB4QHQ

Cap: 48,00 Euro.

Bezugsverhältnis: 1:1

Fälligkeit: 19.06.2008

Discount: 37,41 %

Maximalrendite p.a.: 16,40 %

Verlust ab: 45,00 Euro

Das Discount-Zertifikat mit der weit entfernt liegenden Barriere bei 48,00 Euro bietet die Möglichkeit einer Seitwärtsrendite von 16,41 % p.a. Es wird in jedem Fall mit 48 Euro bewertet sofern Q-Cells innerhalb er kommenden 5 Monate nicht unter 48 Euro zurück fällt. Dies ist auch bei einer ausgedehnten Korrektur zunächst nicht zu erwarten. Gelingt bereits im Bereich 70,00 Euro eine Stabilisierung, dann wäre durch Abnahme der Volatilität ebenfalls bereits ein Gewinn möglich. Verluste tre3ten nur auf, Wenn Q-Cells bis auf 45,00 Euro abrutscht, was einem Risikopuffer von 33,24 % entspricht.

Protect-Capped-Bonus-Zertifikat auf Q-Cells

WKN: SCL6BN

Barriere: 32,00 Euro.

Bonus-Level/Cap: 56,00 Euro

Bezugsverhältnis: 1:1

Fälligkeit: 15.07.2008

Risikopuffer: 55,31 %

Bonusrendite p.a.: 14,07 %

Ähnlich interessant ist auch das Capped Bonus-Zertifikat mit der WKN: SCL6BN. Dies Zertifikat besitzt eine Barriere bei 32,00 Euro, ein Bonus-Level mit gleichzeitigem Cap bei 56,00 Euro. Die Aktie notiert zwar bereits nachhaltig über dem Bonus-Level, durch den Cap ist hier aber dennoch eine Volatilitätsbedingte Bonus-Rendite von 14,07 % p.a. in den kommenden 6 Monaten möglich. Einzige Bedingung: Q-Cells darf nicht mehr bis auf 32,00 Euro zurück fallen, was einem hohen Risiko-Puffer von 55,31 % entspricht. Ausgeschlossen werden kann dies nicht, aus charttechnischer Sicht ist ein solches Szenario aber nicht zu erwarten.

Nachfolgend eine aktuelle charttechnische Betrachtung zur Situation bei Q-Cells:

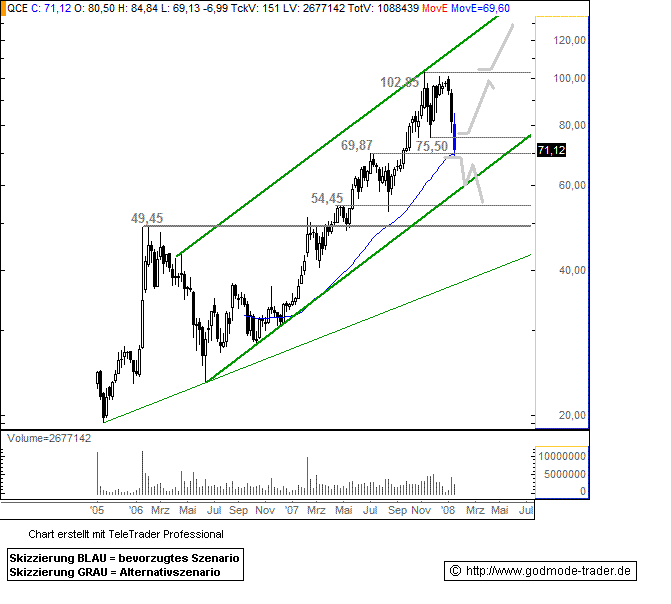

Q-Cells - WKN: 555866 - ISIN: DE0005558662

Börse: Xetra in Euro / Kursstand: 71,12 Euro

Charttechnischer Rückblick: Q-CELLS befindet sich de facto seit ihrer Erstnotiz in einem intakten Aufwärtstrend, der jedoch zwischen Januar 2006 und Juni 2006 durch eine schärfere Korrektur unterbrochen wurde. Anschließend konnte die Aufwärtsbewegung jedoch wieder aufgenommen werden und die Aktie durchbrach das bisherige Allzeithoch bei 49,45 Euro nach oben. In den folgenden Monaten gelang es den Käufern, einen sehr stabilen und dynamischen Aufwärtstrend zu etablieren und die Aktie erklomm ein neues Allzeithoch nach dem anderen. Innerhalb dieser Aufwärtsbewegung kam es nun erstmals wieder zu einer deutlich beschleunigten und auch zeitlich ausgedehnteren Abwärtsbewegung, nachdem die Aktie bei 102,85 Euro ein neues Hoch markieren konnte. Die Unterstützungen im mittelfristigen Zeitfenster liegen aktuell zwischen 75,50 Euro und 69,87 Euro und anschließend im Cluster zwischen 54,45 Euro und 49,45 Euro. Zwischen diesen beiden Clustern liegt ferner die langfristige Aufwärtstrendlinie bei ca. 59,30 Euro, dessen Relevanz jedoch aufgrund der bereits weit in der Vergangenheit liegenden bisherigen Auflagepunkte noch nicht ausreichend geklärt werden kann.

Charttechnischer Ausblick: Die aktuell laufende Woche und deren Schlusskurs ist für die weitere Entwicklung in den Aktien der Q-CELLS entscheidend. Kann der Bereich zwischen 75,50 Euro und 69,87 Euro nicht per Schlusskurs verteidigt werden, so ist mit weiteren Verkaufsdruck bis auf 59,30 Euro und anschließend 54,45 Euro zu rechnen. Kann sich Q-CELLS jedoch über 75,50 Euro stabilisieren, besteht eine gute Chance, dass die Aktie noch einmal Richtung 102,85 Euro laufen wird. Ein mittelfristig positives Signal geht jedoch erst mit einem Schlusskurs über 102,85 Euro einher. Der hier zu erwartende Kapitalzufluss sollte die Kurse anschließend bis auf 130,00 Euro ansteigen lassen. Aufgrund des bis dato jedoch handelsfreien Raums gestaltet sich eine Kurszielbestimmung in diesem Fall schwierig.

Kursverlauf vom 07.10.2005 bis 16.01.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

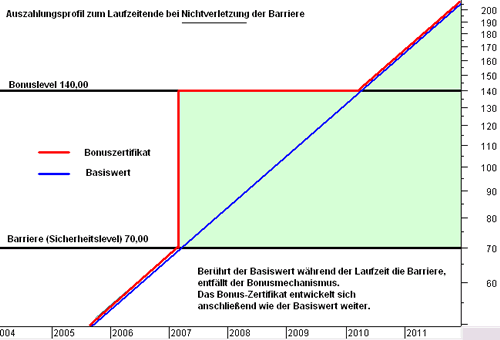

Bonus-Zertifikate dienen der Partizipation an Kurssteigerungen der entsprechenden Basiswerte, auf die sie aufgelegt wurden. Gleichzeitig wird hier über einen Sicherungsmechanismus auch die Möglichkeit gegeben, eine ansprechende Rendite in seitwärts oder leicht abwärts tendierenden Märkten zu erzielen.

Das Grundprinzip stellt sich folgendermaßen dar. Das normale Bonus-Zertifikat entwickelt sich genau so wie der zugrunde liegende Basiswert bis zum Laufzeitende und partizipiert vollständig an der Kursentwicklung. Wenn ein eingebautes und ursprünglich deutlich unter dem Kursverkauf platziertes Sicherheitslevel während der gesamten Laufzeit nicht erreicht oder unterschritten wird, erhält der Anleger den Betrag des eingebauten Bonus-Levels zum Laufzeitende. Auch dann, wenn sich der Basiswert unterhalb dieses Bonus-Levels befindet.

Anhand des in der Abbildung 1 dargestellten Auszahlungsprofils wird dieses Prinzip deutlich. Gewählt wurde ein fiktives Bonus-Zertifikat mit einer festgesetzten unteren Barriere bei 70,00 Euro und einem oberen Bonus-Level bei 140,00 Euro. Der Kursstand des Basiswertes zum Laufzeitende wird durch die blaue Linie gekennzeichnet, die Entwicklung des Bonus-Zertifikates zu diesem Zeitpunkt entspricht der roten Linie. Vereinfacht soll angenommen werden, dass der Basiswert die bei 70,00 Euro liegende Barriere bis zum Laufzeitende nicht erreicht oder unterschritten hat und der Bonusmechanismus dementsprechend noch intakt ist. In diesem Fall erfolgt, unabhängig davon, wo der Basiswert zwischen 70,00 Euro und 140,00 Euro steht, eine Auszahlung bei Fälligkeit des Zertifikates von 140,00 Euro. Befindet sich der Basiswert über dem Bonus-Level von 140,00 Euro, wird der Wert des Zertifikates zum Laufzeitende dem Wert des Basiswertes entsprechen. Der Anleger kann also unbegrenzt profitieren. Steht der Basiswert hingegen unter 70,00 Euro, in diesem Fall erlischt der Bonuseffekt, dann erfolgt auch eine Auszahlung des Zertifikates mit dem entsprechenden Wert unter 70,00 Euro. Das Bonus-Zertifikat verfällt allerdings nicht, wenn die Barriere berührt oder unterschritten wird. Wenn sich der Basiswert innerhalb der Laufzeit anschließend wieder erholen kann, steigt auch das Bonus-Zertifikat entsprechend an. Das Halten der Position ist dann gegenüber einem Direktinvestment aber nicht mehr sinnvoll, da der durch die Möglichkeit der Bonus-Zahlung erhaltene Vorteil erlischt. Gegebenenfalls erfolgt dann auch eine direkte Rückzahlung in Form der Aktien.

Drei Szenarien der Auszahlung zum Laufzeitende sind dementsprechend möglich:

- Wird die Barriere während der Laufzeit nicht berührt und der Basiswert steht über dem Bonus-Level, erfolgt die Rückzahlung zum Kurs des Basiswertes.

- Wird die Barriere während der Laufzeit nicht berührt und der Basiswert steht unter dem Bonus-Level, erfolgt die Rückzahlung in Höhe des Bonus-Levels.

- Wird die Barriere während der Laufzeit berührt, erfolgt eine Rückzahlung zum Kurs des Basiswertes.

Um diesen Bonus-Mechanismus zu finanzieren, behält der Emittent die auf den Basiswert entfallenden Dividenden ein. Der Anleger in einem Bonus-Zertifikat erzielt eine Rendite also ausschließlich anhand der Kursentwicklung. Aus diesem Grund ist ein Halten des Zertifikates nach Erreichen der Barriere auch nicht mehr sinnvoll, da der Vorteil des Bonus entfällt und die Dividenden ebenso.

Anbei der Link zur weitergehenden Erklärung dieses Anlagezertifikatetyps.

Bitte hier klicken, um den Wissensbereich von GodmodeTrader.de zum Thema Anlagezertifikate zu laden.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.