Puuh! Darum droht bis 2016 keine Rezession

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Index der Frühindikatoren konnte im Oktober wieder zulegen. Das stimmt viele Ökonomen zuversichtlich, dass es in den USA weiter bergauf geht. Der Index der Frühindikatoren findet vor allem deshalb so große Beachtung, weil er mehrere Einzelindikatoren kombiniert. In dem Index des Conference Boards werden für die USA 10 Einzelkomponenten berücksichtigt:

- Durchschnittliche Arbeitszeit pro Woche

- Wöchentliche Erstanträge auf Arbeitslosenhilfe

- Auftragseingänge für Konsumgüter

- ISM Index für Auftragseingänge

- Auftragseingänge für Kapitalgüter

- Baugenehmigungen

- S&P 500 Kursbewegung

- Kreditindex

- Zinsspread zwischen 10 jährigen US Anleihen und Fed Funds Rate

- Konsumklima

Nicht jede der Komponenten für sich findet große Beachtung. Die meisten können aber den Markt auch alleine bewegen. Man denke nur an das Konsumklima. Würde dies in einem Monat deutlich zurückgehen, dann ist an der Börse die Verunsicherung groß.

Letztlich versucht der LEI (Leading Economic Indicator) Index die zukünftig zu erwartende Entwicklung darzustellen. Die Einzelkomponenten sind gut gewählt. Geht etwa die durchschnittliche Arbeitszeit zurück, dann kann man (saisonbereinigt) wohl kaum von einem großen Aufschwung ausgehen. Im Aufschwung ist Arbeitskraft eher knapp. Jeder einzelne muss etwas mehr arbeiten. Eine ähnliche Logik gilt für die anderen Indikatoren auch, z.B. dem Auftragseingang. Wer glaubt, die Wirtschaft wird sich abschwächen, wird kaum massenweise neue Aufträge vergeben.

Nicht zu unterschätzen ist auch der Zinsspread. Eine inverse Zinskurve deutet einen Abschwung an. Wirklich invertieren kann die Kurve momentan fast nicht. Die kurzfristigen Zinsen sind nahe 0%, die langfristigen immerhin bei 2,5%. Für eine Umkehr müssten die langfristigen Zinsen unter die kurzfristigen sinken. Das ist aktuell so gut wie unmöglich. Unter normalen Bedingungen ist die Inversion der Zinskurve allerdings sehr aussagekräftig.

Was die kommenden Monate anbelangt stehen die Zeichen weiter auf grün. Besonders gut kam bei der Veröffentlichung des Index an, dass 90% der Einzelindikatoren nach oben zeigten. Bei der Entwicklung der Aktien in den letzten Wochen weiß man schnell, welcher Indikator nicht nach oben gezeigt hat.

Als Faustregel gilt, dass ca. 6 Monate vor einer Rezession die Anzahl der Einzelindikatoren, die noch steigen, nicht größer 30% ist. Im aktuellen Umfeld kann man daraus 40% machen, denn die Zinskurve ist mehr oder minder fixiert. Sie kann nicht einfach so invertieren. Man könnte die Zinskurve als Indikator derzeit auch ganz aus der Rechnung herausnehmen. Dann dürften nicht mehr als 3 von insgesamt 9 Indikatoren steigen.

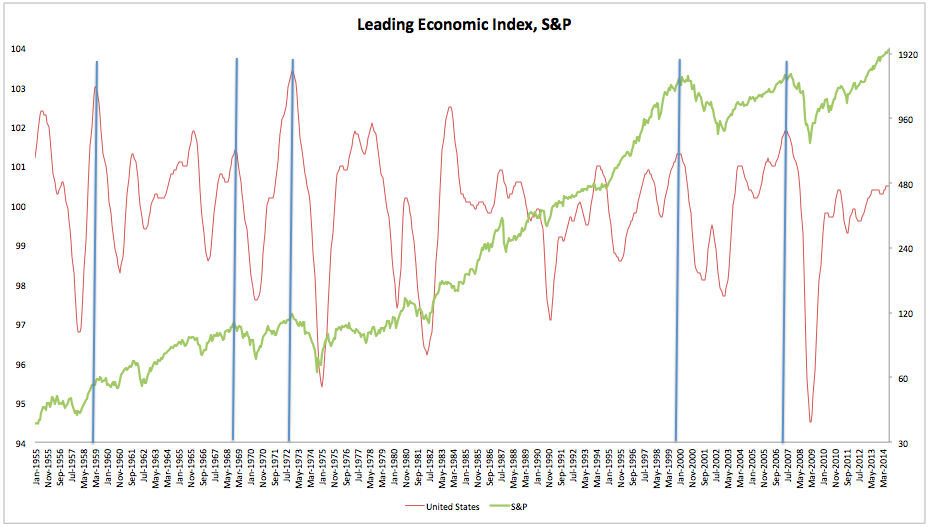

Mit 90% ist der Anstieg des Gesamtindikators so robust wie lange nicht. Das ändert sich auch nicht von heute auf morgen. Eine Trendwende zeichnet sich über Wochen und Monate ab. Der Index selbst läuft den Aktien 2 bis 3 Monate voraus. Der Streuungsindex (wie viel Prozent der Indikatoren steigen) hat eine Vorlaufzeit von etwa 6 Monaten.

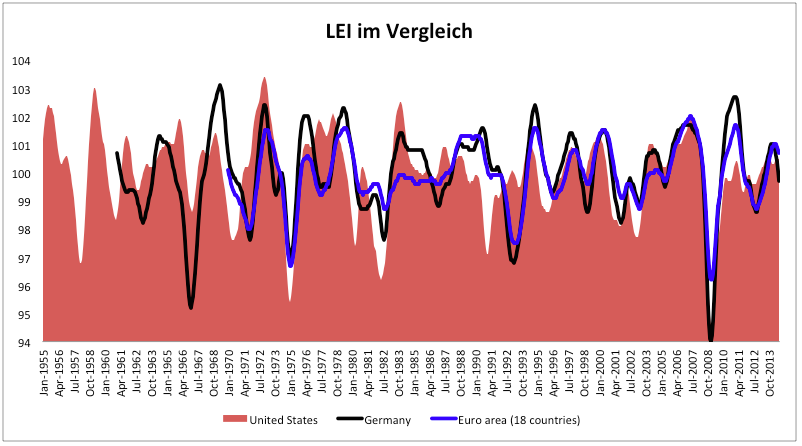

Für die USA ist also alles im grünen Bereich. Das kann man für Europa nicht unbedingt sagen. Während der US Index steigt sinkt er für die Eurozone seit 2 Monaten. Das ist vor allem durch Deutschland getrieben. Hier verliert der Index deutlich stärker als der Eurozonen Index. Was die Streuung anbelangt befindet sich der Index auf der Kippe. Im Oktober stiegen nur 2 der 7 Einzelkomponenten für Deutschland an. Die Situation ist seit Juni angespannt. Im Juni stiegen erstmals nur 3 der 7 Indikatoren noch an. Rein von der Theorie her befindet sich Deutschland damit de facto in der Rezession.

Noch kann man aber nicht sagen, ob der Abschwung nur eine Delle ist oder mehr dahinter steckt. Persönlich bleibe ich der Meinung, dass wir in Deutschland einen leichten zyklischen Abschwung sehen, im Rest Europas aber von einer weiteren Stabilisierung ausgehen können.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

sehr schön, dann wird das kapital weiter nach USA transferiert und die dortigen Indices in neue luftigen höhen katapultieren