PREMIERE - Risiko nimmt wieder deutlich zu

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Sky Deutschland AGAktueller Kursstand:VerkaufenKaufen

Premiere - WKN: PREM11 - ISIN: DE000PREM111

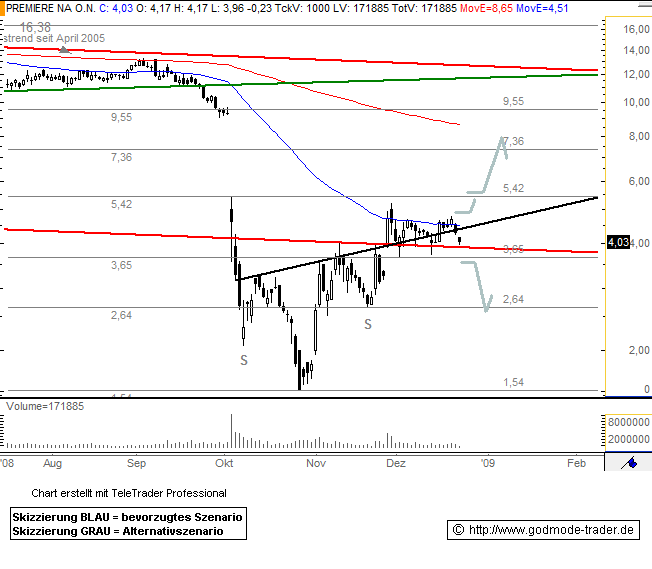

Börse: Xetra in Euro / Kursstand: 4,03 Euro

Rückblick: Ende November gelang den Aktien von Premiere ein kleiner Richtungswechsel, nachdem die Kurse vor allem im September und Oktober deutlich einbrachen und bis auf ein Tief bei 1,54 Euro zurückfielen. Hier fanden sich im Anschluss erste Käufer und die Aktie startete eine Bärenmarktrallye bis auf ein bisheriges Hoch bei 5,20 Euro.

Auf diesem relativ hohen Niveau tritt die Aktie nun jedoch bereits seit einigen Tagen auf der Stelle und auch nach dem erneuten Test der Unterstützung bei 3,65 Euro gelang es den Käufern nicht, die Aufwärtsbewegung wieder aufzunehmen. Diese scheiterten schon am kurzfristigen Widerstand bei 4,65 Euro und prallten gestern und auch heute wieder nach unten ab.

Charttechnischer Ausblick: Die Rallye seit dem Jahrestief bei 1,54 Euro kommt nun deutlich ins Stocken, womit sich das Risiko wieder spürbar erhöht. Vor diesem Hintergrund scheint es nun sinnvoll, die weitere Entwicklung zunächst abzuwarten. Zwar ist der Aufwärtstrend seit 1,54 Euro noch intakt, aber erst mit einem nachhaltigen Anstieg über 5,42 Euro würde weiteres Aufwärtspotential bis 7,36 Euro und 8,65 Euro frei werden.

Kann auf der Gegenseite die Unterstützung bei 3,65 Euro nicht gehalten werden, muss mit einer Stopploss Welle bis auf 2,64 Euro gerechnet werden.

Meldung: Premiere sichert langfristige Finanzierung

München (BoerseGo.de) - Der finanziell in Schwierigkeiten geratene Bezahlsender Premiere hat sich mit seinem Bankenkosortium und dem Großaktionär News Corp auf eine neue, langfristige Finanzierungsstruktur geeinigt, um den Kapitalbedarf zu sichern. Die neue Finanzierungsstruktur sehe vor, die bestehenden Kreditlinien durch neue, langfristige Kreditzusagen in Höhe von 525 Millionen Euro zu ersetzen - unter der Voraussetzung, dass Premiere durch zwei Kapitalerhöhungen neues Eigenkapital in Höhe von insgesamt 450 Millionen Euro zugeführt wird, teilte das Unternehmen am Dienstag mit.

Die erste Kapitalerhöhung, die als Bezugsrechtsemission platziert werde, soll den kurzfristigen Finanzierungsbedarf von Premiere abdecken. Sie umfasse die Ausgabe von bis zu rund 10,2 Millionen neuen Aktien aus dem genehmigten Kapital, wodurch Premiere mindestens 25 Millionen Euro zufließen. Die News Corp habe zugesichert, so viele Aktien zu einem Mindestpreis von 3,19 Euro zu übernehmen, dass der Bruttoerlös aus der Kapitalerhöhung nicht unter 25 Millionen Euro liegt und gleichzeitig der Anteil an Premiere nach der Kapitalerhöhung nicht mehr als 29,9 Prozent beträgt. Das Bankenkonsortium habe zusätzlich ein kurzfristiges Darlehen im Januar 2009 in Höhe von 25 Millionen Euro zugesagt. Sollten die Erlöse aus der ersten Kapitalerhöhung 25 Millionen Euro übersteigen, reduziert sich das Bankendarlehen um diese Differenz. Diese beiden Finanzierungsmaßnahmen in Summe von 50 Millionen Euro sollen den kurzfristigen Kapitalbedarf bis zum Abschluss der zweiten Kapitalerhöhung decken.

Die bisherigen Premiere Aktionäre erhalten bei der Ausgabe der neuen Aktien ein Bezugsrecht und können für je 11 alte Aktien 1 neue Aktie erwerben. Der Mindestpreis für den Erwerb einer neuen Aktie beträgt 3,19 Euro.

Die zweite Kapitalerhöhung ist ebenfalls als Bezugsrechtsemission geplant. Das Volumen soll so ausgestaltet werden, dass Premiere aus beiden Kapitalerhöhungen insgesamt 450 Millionen Euro neues Eigenkapital zufließen. Die News Corp hat auch für die zweite Kapitalerhöhung ihre Unterstützung durch Abgabe einer Festbezugserklärung und einer Übernahmegarantie zugesichert. Die Unterstützung der News Corp ist aber an bestimmte Bedingungen geknüpft. Die beiden wichtigsten seien die Verfügbarkeit der neuen Kreditlinien von den Banken und eine Befreiung durch die BaFin von der Verpflichtung der Abgabe eines Pflichtangebots an die übrigen Aktionäre für den Fall, dass die News Corp im Rahmen der zweiten Kapitalerhöhung einen 30-Prozentanteil erreicht oder überschreitet. Die Mittel aus der zweiten Kapitalerhöhung sollen Premiere im zweiten Quartal 2009 zufließen.

Die neu verhandelten Kreditlinien in Höhe von 525 Millionen Euro setzen sich aus einem langfristigen Darlehen in Höhe von 275 Millionen Euro mit einer Laufzeit bis Dezember 2013 sowie einer Kreditlinie und einer Garantiekomponente in Höhe von insgesamt 250 Millionen Euro mit einer Laufzeit bis Juni 2013 zusammen.

"Die mit der News Corp und unserem Bankenkonsortium vereinbarte Finanzierungsstruktur ist die Voraussetzung für den Fortbestand von Premiere", erläuterte der Vorstandsvorsitzende Mark Williams. Aufgrund der operativen Verluste und des negativen Cash-Flows hätte Premiere seine Kreditauflagen nicht einhalten können.

Um nachhaltig und profitabel zu wachsen, werde das Geschäft von Premiere auf Grundlage des neuen Businessplans nun grundlegend umgebaut. So plant Premiere erhebliche Investitionen in das Programmangebot, kundenfreundliche Technologien, Marketing und Kundenservice.

Für 2008 rechnet Premiere mit einem EBITDA-Verlust zwischen 40 und 60 Millionen Euro. Darin enthalten sind positive Einmaleffekte in Höhe von rund 60 Millionen Euro. Die Nettoverschuldung werde von 307 Millionen Euro im dritten Quartal 2008 auf voraussichtlich 320 Millionen Euro zum Jahresende 2008 steigen.

Im Jahr 2009 sind nach Angaben von Premiere umfangreiche Mittel notwendig, um die operativen Verluste aufzufangen und die erforderlichen Investitionen zu tätigen. Premiere erwartet daher für 2009 einen negativen Cash-Flow zwischen 250 und 275 Millionen Euro und einen signifikanten EBITDA-Verlust. Für 2009 rechnet Premiere zudem mit einem moderaten Umsatzwachstum von rund 50 Millionen Euro - den Effekt des Verkaufs von Home of Hardware nicht eingerechnet.

Premiere strebt Ende 2010 den Break-Even bei EBITDA und Cash-Flow an und will ab 2011 profitabel sein.

Kursverlauf vom 17.07.2008 bis 23.12.2008 (log. Kerzendarstellung / 1 Kerze = 1 Tag)

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.