ORANGENSAFT - Fruchtige 10%-Rally mit Zündstoff

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Orangensaft - WKN: 599814 - ISIN: XC0005998148 - Kurs: 179,22 US¢/lb (ARIVA Indikation)

Willkommen in der Welt der Rohstoffe. Heute wird es fruchtig, denn der Future auf Orangensaft (Frozen Concentrated Orange Juice, NYBOT Rolling) hat in der Vorwoche einen echten Satz nach oben gemacht. Allein am Freitag zog die Notierung um 10,1 % an. Aktuell notiert der Kontrakt bei 180,45 USc je Pfund. Ein Pfund entspricht in etwa 0,454 kg.

Der Kurssprung ist das Ergebnis einer Gemengelage aus Angebotssorgen, steigender Nachfrage und technischer Short-Deckung: Ein knapperes Angebot trifft auf eine höhere Nachfrage. Zuletzt reagierten die Futures-Preise auf Ernteausfälle und regionale Produktionsunsicherheiten, insbesondere im US-Bundesstaat Florida. Wetterkapriolen sorgen dort für Nervosität unter Marktteilnehmern.

Gleichzeitig zieht die globale Nachfrage wieder an. Der dynamische Anstieg dürfte zudem einige Short-Seller auf dem falschen Fuß erwischt haben. Wenn Short-Positionen eingedeckt werden müssen, entsteht zusätzlicher Kaufdruck, der die Bewegung weiter beschleunigt.

Angebotsrisiken treiben die Preise

Neben Florida bleibt auch Brasilien ein entscheidender Faktor. Beide Regionen zählen zu den wichtigsten Produzenten von Orangensaft weltweit. Wetter- und Ernteberichte aus diesen Ländern haben daher erheblichen Einfluss auf die Preisbildung. Gerade in volatilen Agrarmärkten können sich Nachrichtenlagen schnell ändern. Entsprechend nervös reagieren die Terminmärkte auf jede neue Prognose.

Charttechnik zwischen Hoffnung und Hürde

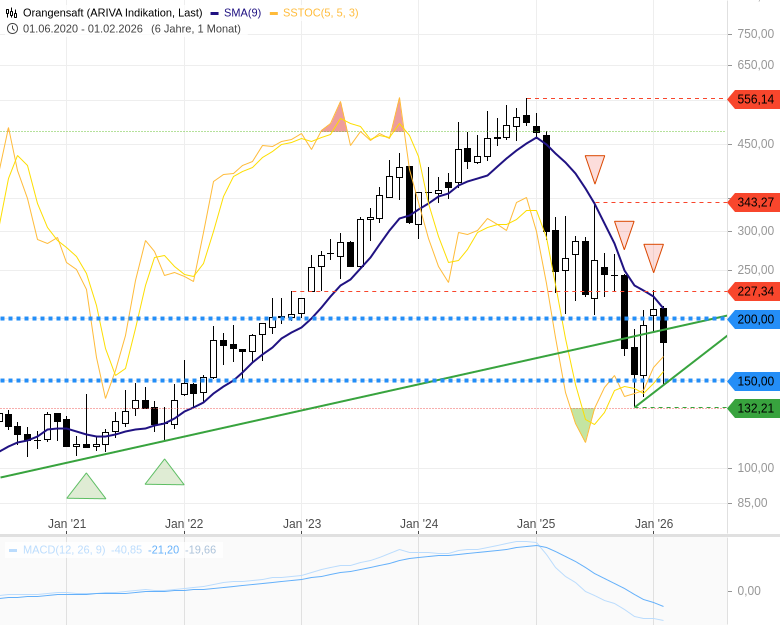

Charttechnisch sticht die jüngste Korrektur ins Auge, die bei 150 USc stoppte. Damit lag das bisherige Jahrestief über dem Tief des Vorjahres bei 133 USc. Das spricht für eine mögliche Bodenbildung und deutet eine potenzielle Trendwende nach oben an.

Allerdings verläuft die weiterhin fallende 200-Tage-Linie aktuell im Bereich von rund 222 USc. Dieser gleitende Durchschnitt fungiert als massiver Widerstand und wurde seit Jahresbeginn bereits mehrfach bestätigt. Solange diese Hürde nicht dynamisch überwunden wird, bleibt das große Chartbild auch weiterhin angeschlagen.

Diese Marken sind jetzt entscheidend

Für das Trading ergeben sich klar definierte Zonen:

- 200 bis 228 USc als Widerstandsbereich

- 145 bis 150 USc als zentrale Unterstützung

Ein Rücksetzer in Richtung 150 USc könnte aus Chance-Risiko-Sicht interessant sein, sofern sich dort Stabilisierungssignale zeigen. Ein Bruch dieser Zone würde das bullische Szenario jedoch deutlich eintrüben.

Für längerfristig orientierte Anleger bleibt der Agrarrohstoff spekulativ. Denn die weitere Kursentwicklung hängt stark von schwer kalkulierbaren Faktoren wie Wetter, Ernteerträgen und globaler Nachfrage ab.

Mein Fazit: Der Preis des Orangensaft-Future hat mit dem 10,1 %-Sprung ein starkes Lebenszeichen gesendet. Kurzfristig dominiert Momentum, mittelfristig entscheidet sich das Bild an der 200-Tage-Linie im Bereich um 222 USc.

Als Trader kannst Du prozyklisch auf einen Ausbruch über die Widerstandszone setzen oder antizyklisch Rücksetzer in Richtung 150 USc handeln. Wichtig bleibt ein konsequentes Risikomanagement, da Agrarrohstoffe erfahrungsgemäß sehr volatil reagieren. Positionsgrößen sollten daher defensiv gewählt werden.

Strategien

Auf den beschriebenen Basiswert (Orangensaft-Futures) gibt es verschiedene Derivate, mit denen Du auf steigende oder fallende Kurse spekulieren kannst. Nachfolgend nenne ich Dir zwei mögliche Strategien:

Long (Spekulation auf steigende Kurse): Open End Turbo Call Optionsschein mit SL (Hebelzertifikat) – Basis: 104,06 USc – Knockout: 108,40 USc – Laufzeit bis: open end – Hebel: 2,2 – ISIN: DE000FD3MSG7.

Short (Spekulation auf fallende Kurse): Open End Turbo Put Optionsschein mit SL (Hebelzertifikat) – Basis: 259,98 USc – Knockout: 249,10 USc – Laufzeit bis: open end – Hebel: 2,2 – ISIN: DE000FD1AEY9

Das Team

Der Optionsscheine Expert Trader verfolgt regelmäßig die Kurse deutscher und internationaler Einzelwerte und Indizes und spricht bei Bedarf konkrete Kauf- und Verkaufsanregungen aus, die Leser des Optionsscheine Expert Trader unmittelbar umsetzen können. Damit wird ein transparentes Trading gewährleistet. Seit der ersten Ausgabe des Optionsscheine Expert Trader im Oktober 2019 weisen rund 82 % der abgeschlossenen Positionen einen Gewinn aus. Hier findest Du Infos zum Produkt.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.