NOKIA - Mittelfristig dürfte noch einiges gehen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Um die Rallye bei Nokia bei dem sich hier mittelfristig noch bietenden deutlichen Aufwärtspotenzial zu handeln, bietet sich das Bonuszertifikat mit der WKN: BN0FPS an. Die gewählte Barriere bei 16,50 Euro, die aktuell einen Risikopuffer von 28,87 % bietet, befindet sich bereits unterhalb des langfristigen Aufwärtstrends und sollte aus charttechnischer Sicht nicht mehr erreicht werden. Solange Nokia also darüber notiert, ist wenigstens eine Rendite von 10,67 % p.a. zu erzielen. Das Zertifikat wird nämlich wenigstens mit 30,00 Euro zum Laufzeitende am 18.12.2009 bewertet. Nokia kann in diesem Fall problemlos nochmals auf 19,09 Euro oder temporär darunter zurück fallen. Nach oben hin ist die Rendite nicht begrenzt, so dass unter Berücksichtigung der noch längeren Laufzeit sowie dem dahingehend bullischen Chartbild eine noch höhere Rendite möglich wäre.

Kursverlauf seit 15.06.2004 (logarithmische Darstellung / 1 Kerze = 1 Woche)

Kursstand: 23,31 Euro

Rückblick: Mitte 2004 bildete die Aktie von Nokia bei 8,83 Euro ein markantes Zwischentief aus und konnte sich in einer anschließenden Rallye bis an eine bei 19,09 Euro liegende Widerstandsmarke erholen. Die Aktie ging dann in eine ausgedehnte Konsolidierung über und etablierte über dem Niveau von 14,38 Euro einen mittelfristigen charttechnischen Boden. Seit Anfang 2007 steigt der Kursverlauf wieder an und konnte im Mai über die wichtige Widerstandsmarke von 19,09 Euro nach oben ausbrechen. Damit wird ein übergeordnetes Kaufsignal generiert welches bereits mit einem Rücksetzer in den Bereich 19,09 Euro bestätigt werden konnte. Auch in den vergangenen Wochen gelang im schwachen Gesamtmarktumfeld eine Fortsetzung des Anstieges.

Charttechnischer Ausblick: Das übergeordnete Kaufsignal ist bei Nokia weiterhin aktiv. Mittelfristig sollten entsprechend noch weiter steigende Notierungen möglich sein. Kurspotenzial bietet sich dabei bis in den Bereich von 30,35 Euro. Ein Rücksetzer bis in den Bereich 19,09 Euro muss noch einkalkuliert werden. Zu einem dahingehenden kurzfristigen Verkaufssignal kommt es aber erst bei einem Bruch des bei 21,00 Euro liegenden Aufwärtstrends der Vormonate. Die 19,09 Euro sollten dann nicht mehr nachhaltig durchbrochen werden. Gefährdet wird das übergeordnet bullische Chartbild erst bei einem Rückfall unter die bei derzeit 16,75 Euro liegende langfristig maßgebende Aufwärtstrendlinie. Ein erstes Ziel bildet aktuell die im Bereich 25,00 Euro liegende Oberkante des Trendkanals der Vormonate. Um an der Rallye auf mittelfristige Sicht zu partizipieren sind nachfolgend vier Anlagezertifikate vorgestellt. Diese werden in ihrer Reihenfolge jeweils spekulativer, bieten dafür aber auch zunehmend größere Renditemöglichkeiten. Das Risiko ist im Allgemeinen aber nie größer als bei einem Direktinvestment in die Aktie selbst.

Chart: Nokia

Variante1:

Name: Bonus-Zertifikat auf Nokia

WKN: BN0FPS

ISIN: DE000BN0FPS0

Bewertungstag: 18.12.2009

Bezugsverhältnis: 1 : 1

Briefkurs: 23,67 Euro

Barriere: 16,50 Euro

Bonus-Level: 30,00 Euro

Risiko-Puffer: 28,87 %

Bonus-Rendite p.a.: 10,67 %

Tradingidea: Um die Rallye bei Nokia bei dem sich hier mittelfristig noch bietenden deutlichen Aufwärtspotenzial zu handeln, bietet sich das Bonuszertifikat mit der WKN: BN0FPS an. Die gewählte Barriere bei 16,50 Euro, die aktuell einen Risikopuffer von 28,87 % bietet, befindet sich bereits unterhalb des langfristigen Aufwärtstrends und sollte aus charttechnischer Sicht nicht mehr erreicht werden. Solange Nokia also darüber notiert, ist wenigstens eine Rendite von 10,67 % p.a. zu erzielen. Das Zertifikat wird nämlich wenigstens mit 30,00 Euro zum Laufzeitende am 18.12.2009 bewertet. Nokia kann in diesem Fall problemlos nochmals auf 19,09 Euro oder temporär darunter zurück fallen. Nach oben hin ist die Rendite nicht begrenzt, so dass unter Berücksichtigung der noch längeren Laufzeit sowie dem dahingehend bullischen Chartbild eine noch höhere Rendite möglich wäre.

Variante2:

Name: Capped-Bonus-Zertifikat auf Nokia

WKN: SG04ES

ISIN: DE000SG04ES0

Bewertungstag: 12.12.2008

Bezugsverhältnis: 1 : 1

Briefkurs: 22,33 Euro

Barriere: 18,00 Euro

Bonus-Level/Cap: 28,00 Euro

Risiko-Puffer: 22,66 %

Bonus-Rendite p.a.: 19,17 %

Tradingidea: Auch über das Capped-Bonus-Zertifikat mit der WKN: SG04ES lässt sich die Rallye bei Nokia gut handeln. Dieses besitzt eine Barriere bei 18,00 Euro und ist damit spekulativer. Der daraus resultierende Risikopuffer von 22,66 % sollte aber ebenfalls nicht ausgeschöpft werden da ein nachhaltiger Rückfall unter 19,09 Euro aus charttechnischer Sicht wenig wahrscheinlich ist. Im Gegenzug bietet sich auch im Falle einer Seitwärtsbewegung eine hohe Bonus-Rendite von 19,17 % p.a. Während dies innerhalb einer kürzeren Laufzeit möglich ist, ist die Rendite auch bis zum Bonus-Level bei 28,00 Euro durch ein Cap begrenzt. Um langfristig zu partizipieren müsste das Zertifikat dann entsprechend gewechselt werden.

Variante3:

Name: Discount-Zertifikat auf Nokia

WKN: DR5XRN

ISIN: DE000DR5XRN3

Bewertungstag: 18.12.2008

Bezugsverhältnis: 1 : 1

Briefkurs: 18,85 Euro

Cap: 23,00 Euro

Discount: 18,78 %

Maximalrendite p.a.: 16,44 %

Outperformance bis: 28,32 Euro

Tradingidea: Auch über ein Discount-Zertifikat lässt sich bei Nokia auf mittelfristige Sicht sehr gut partizipieren. Das vorgestellte Zertifikat mit einer Laufzeit bis zum 18.12.2008 besitzt ein Cap bei 23,00 Euro. Es genügt somit, um eine maximal mögliche Rendite von 16,44 % p.a. zu erzielen, dass die Aktie am Laufzeitende bei oder oberhalb von 23,00 Euro notiert. Um dies mit einem Direktinvestment zu erreichen muss Nokia auf 28,32 Euro steigen. Gegenüber einem Direktinvestment ist aber auch das Risiko durch einen Discount von 18,78 % deutlich reduziert. Ein Verlust ist aus aktueller Sicht nämlich nur dann möglich wenn der Kursverlauf noch einmal unter 18,85 Euro zurück fällt. Dies ist aus charttechischer sicht wenig wahrscheinlich. Oberhalb der 18,85 Euro kommt es zum Laufzeitende in jedem Fall zu einem Gewinn.

Variante4:

Name: Sprint-Zertifikat auf Nokia

WKN: CB6SGQ

ISIN: DE000CB6SGQ6

Bewertungstag: 18.06.2009

Bezugsverhältnis: 1 : 1

Briefkurs: 22,75 Euro

Range unten: 23,00 Euro

Range oben: 29,00 Euro

Maximalrendite p.a.: 26,94 %

Tradingidea: Bei einem Risiko welches zum Laufzeitende am 18.06.2009 dem eines Direktinvestments entspricht kann die laufende Rallye bei Nokia auch gehebelt gehandelt werden. Dafür bietet sich das Sprint-Zertifikat mit der WKN: CB6SGQ an. Oberhalb von 23,00 Euro bis zu einem Niveau von 29,00 Euro partizipiert das Zertifikat doppelt an steigenden Notierungen der Aktie. Dies gilt nur bezogen auf das Laufzeitende, im Vorfeld ist die Partizipationsrate niedriger. Somit bietet sich dann aber die Möglichkeit einer hohen Rendite von 26,94 % p.a. Diese wäre mit der Aktie selbst nur dann zu erzielen wenn es zu einem Anstieg auf 35,65 Euro kommt. Bis zu einem Kurs von 29,00 Euro ist die Partizipation über das Sprint-Zertifikat dann aber auch begrenzt.

Bonus-Zertifikate dienen der Partizipation an Kurssteigerungen der entsprechenden Basiswerte, auf die sie aufgelegt wurden. Gleichzeitig wird hier über einen Sicherungsmechanismus auch die Möglichkeit gegeben, eine ansprechende Rendite in seitwärts oder leicht abwärts tendierenden Märkten zu erzielen.

Das Grundprinzip stellt sich folgendermaßen dar. Das normale Bonus-Zertifikat entwickelt sich genau so wie der zugrunde liegende Basiswert bis zum Laufzeitende und partizipiert vollständig an der Kursentwicklung. Wenn ein eingebautes und ursprünglich deutlich unter dem Kursverkauf platziertes Sicherheitslevel während der gesamten Laufzeit nicht erreicht oder unterschritten wird, erhält der Anleger den Betrag des eingebauten Bonus-Levels zum Laufzeitende. Auch dann, wenn sich der Basiswert unterhalb dieses Bonus-Levels befindet.

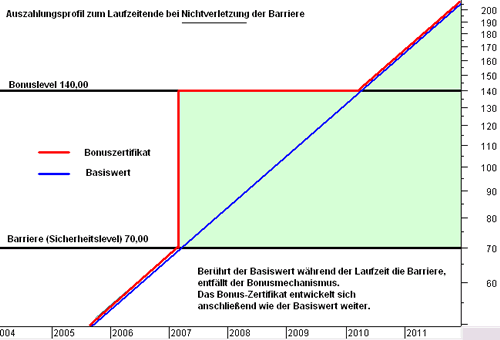

Anhand des in der Abbildung 1 dargestellten Auszahlungsprofils wird dieses Prinzip deutlich. Gewählt wurde ein fiktives Bonus-Zertifikat mit einer festgesetzten unteren Barriere bei 70,00 Euro und einem oberen Bonus-Level bei 140,00 Euro. Der Kursstand des Basiswertes zum Laufzeitende wird durch die blaue Linie gekennzeichnet, die Entwicklung des Bonus-Zertifikates zu diesem Zeitpunkt entspricht der roten Linie. Vereinfacht soll angenommen werden, dass der Basiswert die bei 70,00 Euro liegende Barriere bis zum Laufzeitende nicht erreicht oder unterschritten hat und der Bonusmechanismus dementsprechend noch intakt ist. In diesem Fall erfolgt, unabhängig davon, wo der Basiswert zwischen 70,00 Euro und 140,00 Euro steht, eine Auszahlung bei Fälligkeit des Zertifikates von 140,00 Euro. Befindet sich der Basiswert über dem Bonus-Level von 140,00 Euro, wird der Wert des Zertifikates zum Laufzeitende dem Wert des Basiswertes entsprechen. Der Anleger kann also unbegrenzt profitieren. Steht der Basiswert hingegen unter 70,00 Euro, in diesem Fall erlischt der Bonuseffekt, dann erfolgt auch eine Auszahlung des Zertifikates mit dem entsprechenden Wert unter 70,00 Euro. Das Bonus-Zertifikat verfällt allerdings nicht, wenn die Barriere berührt oder unterschritten wird. Wenn sich der Basiswert innerhalb der Laufzeit anschließend wieder erholen kann, steigt auch das Bonus-Zertifikat entsprechend an. Das Halten der Position ist dann gegenüber einem Direktinvestment aber nicht mehr sinnvoll, da der durch die Möglichkeit der Bonus-Zahlung erhaltene Vorteil erlischt. Gegebenenfalls erfolgt dann auch eine direkte Rückzahlung in Form der Aktien.

Drei Szenarien der Auszahlung zum Laufzeitende sind dementsprechend möglich:

- Wird die Barriere während der Laufzeit nicht berührt und der Basiswert steht über dem Bonus-Level, erfolgt die Rückzahlung zum Kurs des Basiswertes.

- Wird die Barriere während der Laufzeit nicht berührt und der Basiswert steht unter dem Bonus-Level, erfolgt die Rückzahlung in Höhe des Bonus-Levels.

- Wird die Barriere während der Laufzeit berührt, erfolgt eine Rückzahlung zum Kurs des Basiswertes.

Um diesen Bonus-Mechanismus zu finanzieren, behält der Emittent die auf den Basiswert entfallenden Dividenden ein. Der Anleger in einem Bonus-Zertifikat erzielt eine Rendite also ausschließlich anhand der Kursentwicklung. Aus diesem Grund ist ein Halten des Zertifikates nach Erreichen der Barriere auch nicht mehr sinnvoll, da der Vorteil des Bonus entfällt und die Dividenden ebenso.

Anbei der Link zur weitergehenden Erklärung dieses Anlagezertifikatetyps.

Bitte hier klicken, um den Wissensbereich von GodmodeTrader.de zum Thema Anlagezertifikate zu laden.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.