Neuer Rohstoff-Bullenmarkt in Sicht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Der Ausblick für die Rohstoffpreise hat sich seit Jahresanfang verbessert. Dafür sind sowohl makroökonomische als auch fundamentale Faktoren verantwortlich.

- Wir haben den Punkt erreicht, an dem die Dynamik von Angebot und Nachfrage in allen Rohstoffsektoren wieder ihr altes Gleichgewicht erreicht hat.

Auf der Makroebene und aus der Perspektive der Rohstoffmärkte betrachtet haben die Notenbanken meiner Ansicht nach gute Arbeit geleistet – indem sie Anlegern die richtigen Anreize geboten haben, um mehr harte Assets zu kaufen. Davon hat vor allem Gold profitiert. Weltweit haben ETFs in diesem Jahr ganze 500 Tonnen Gold zugekauft. Wenn die globalen Zinsen noch weiter ins Minus rutschen sollten, dürfte die Anlegernachfrage nach Rohstoffen nochmals zunehmen. Sollte das geldpolitische Experiment keine Früchte tragen, dürften weltweit fiskalpolitische Stimulusmaßnahmen folgen.

Die Beschäftigung zieht bereits an und die Löhne steigen. Dadurch und durch die seit mehreren Jahren niedrigen Rohstoffpreise treten endlich auch die Verbraucher wieder in Erscheinung. Fiskalpolitische Stimulusmaßnahmen sollten dem Einzelhandel und den Konsumenten zugutekommen. In Verbindung mit höheren Wachstumsraten in den Schwellenmärkten und dem relativ schwächeren US-Dollar sollte so aus einem makroökonomischen Gegenwind endlich ein Rückenwind für die Rohstoffmärkte werden.

Die Fundamentaldaten der Rohstoffmärkte haben sich ebenfalls verbessert, vor allem auf der Angebotsseite. Ein Merkmal der ausgedehnten Niedrigpreisphase an den Rohstoffmärkten waren die erheblichen Kürzungen bei den Anlageinvestitionen, vor allem im Energie- und Minensektor. Dadurch rückt der Zeitpunkt näher, an dem die globale Nachfrage das Angebot übersteigt. Gleichzeitig macht dies eine angebotsseitige Reaktion auf höhere Preise schwieriger.

Auf globaler Ebene befinden sich die Rohölnachfrage und das Rohölangebot wieder im Gleichgewicht. Ganz anders sah es in der Periode ab Anfang 2014 aus, als die Produktion die Nachfrage erstmals um 1,5 Millionen Barrel pro Tag (mbpd) überstieg. In Nordamerika ist die Produktion seit Mitte 2015 rückläufig und dürfte in diesem Jahr nochmals deutlich zurückgehen, während die globale Nachfrage nach einem Anstieg um fast 2 mbpd gegenüber 2015 in diesem Jahr voraussichtlich um weitere 1,3 mbpd steigen wird.

Durch die Erholung in den Schwellenmärkten dürfte die Rohölnachfrage stärker zunehmen als am Markt derzeit erwartet wird. Die im letzten Quartal verzeichneten hohen Anlagezuflüsse in Schwellenländeraktien und -anleihen scheinen diese Einschätzung zu bestätigen. Ich rechne ab Ende dieses Jahres und im Jahresverlauf 2017 mit einem starken Abbau der weltweiten Ölvorräte. Die entscheidende Frage lautet, wie die angebotsseitige Reaktion aussehen wird.

Zink, Nickel und Aluminium haben sich in diesem Jahr bereits um über 40 %, 17 % bzw. 10 % verteuert. Die Basismetalle hatten einen starken Jahresauftakt und die Fundamentaldaten verbessern sich weiter. Schlagzeilen schreiben die Basismetalle aber nur, wenn Kupfer im Spiel ist. Bislang haben eine gewisse Produktionsausweitung und nur sehr begrenzte Produktionsstörungen den Kupferpreis in diesem Jahr gedeckelt. Ich gehe fest davon aus, dass sich die Fundamentaldaten für Kupfer in den nächsten sechs Monaten deutlich verbessern werden und sich die Basismetalle angeführt von Kupfer insgesamt verteuern werden.

Was den Ausblick für die Agrarrohstoffe angeht, schrieb ich Anfang dieses Jahres, dass das Ende einer moderaten El Nino-Phase das Risiko wetterbedingter Ernteausfälle erhöhen und zu potenziellen Angebotsengpässen bei Getreide und Ölsaaten führen werde. Nachdem erratische Witterungsbedingungen sowohl in Argentinien als auch in Brasilien zu schwachen Getreideernten geführt haben, wird die erwartete Rekordernte in Nordamerika für den Aufbau ausreichender Ausgleichsvorräte dringend benötigt. Jedwede Ausfälle werden zu einer Nachfragerationierung über den Preis führen.

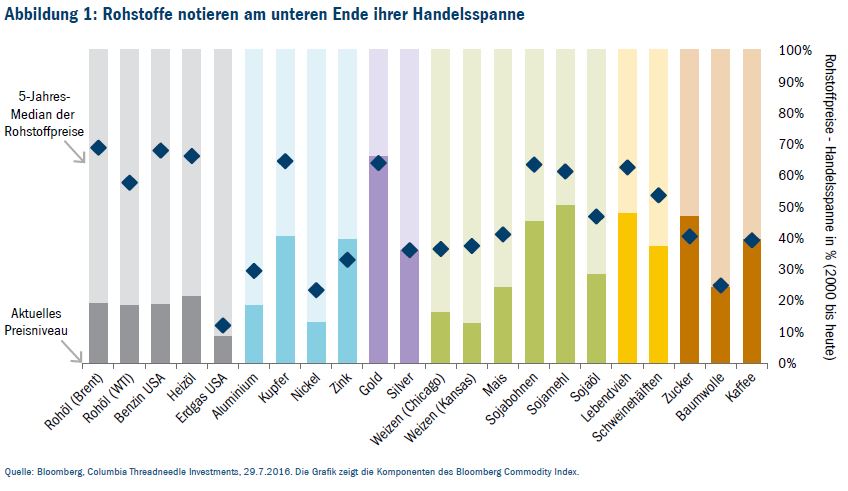

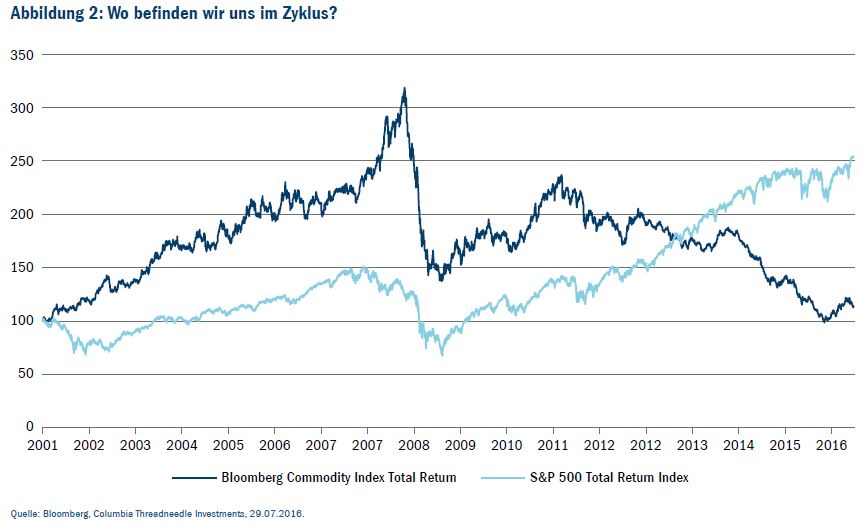

Rohstoffe sind traditionell nicht mit Aktien und negativ mit Anleihen korreliert und können so einen wichtigen Beitrag zur Diversifikation eines Mischportfolios leisten. Meiner Ansicht nach haben wir jetzt den Punkt erreicht, an dem die Dynamik von Angebot und Nachfrage an den Rohstoffmärkten wieder zu ihrem alten Gleichgewicht zurückfindet, die Bewertungsgrundlagen stimmen und auch die Makrofaktoren zunehmend unterstützend wirken.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.