NASDAQ 100 - Wohin denn noch?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Ten-Year U.S. Treasury Notes FuturesKursstand: 110,66 $ (ARIVA Indikation) - Zum Zeitpunkt der Veröffentlichung

- Nasdaq-100Kursstand: 17.962,41 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- Ten-Year U.S. Treasury Notes Futures - WKN: 969019 - ISIN: XC0009690196 - Kurs: 110,66 $ (ARIVA Indikation)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 17.962,41 Pkt (Nasdaq)

Der Nasdaq 100 legte gestern ein weiteres Mal zu. Der Index kletterte um 1,01%. Er Index markierte am Freitag ein neues Allzeithoch bei 17.987 Punkten. Wie lange kann die Rally noch andauern?

Diese Analyse ist die Basis für mein Morning Briefing, das ich jeden Tag in stock3 plus veröffentliche. Die Analysen aus dem Morning Briefing dienen immer wieder als Grundlage für Trades in meinem Musterdepot Active Trading das ich im Rahmen von stock3 Trademate bzw. stock3 Ultimate führe. In diesem Depot gab es vor wenigen Tagen ein besonderes Highligt. Denn erstmals konnte eine Teilposition (Nvidia-Call) mit einem Plus von 500% verkauft werden. Ihr könnt Trademate oder Ultimate 14 Tage kostenlos testen.

Einordnung der aktuellen Rally:

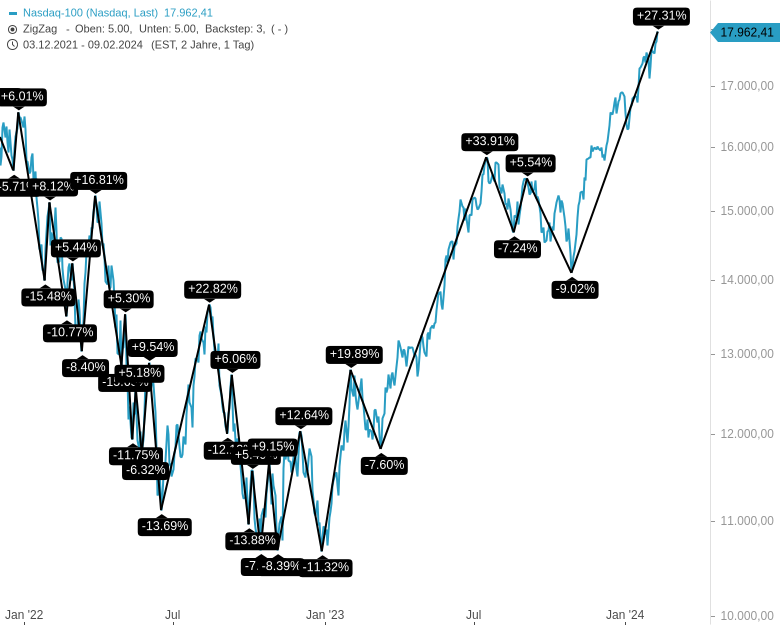

Der Nasdaq 100 startete im Oktober 2023 nach einem Tief bei 14.058 Punkten zu einer starken Rally. Um diese Rally einzuordnen, nehme ich den ZigZag-Indikator in seiner Standardeinstellung (5/5/3). Der Indikator misst die Länge einer Rally, allerdings auf Schlusskursbasis. In dieser Rally legte der Nasdaq 100 27,31% zu.

Diese 27,31% sind eine starke Rally. Aber außergewöhnlich ist diese Rally nicht. Schon die letzte große Rally von März 2023 bis Juni 2023 betrug 33,91%. Von März bis September 2020 zog der Index beispielsweise 65,91% an. Auch im Jahr 2019 gab es zwei Rallys, die über 30% betrugen. Die längste Rally startete im Oktober 1998 und dauerte bis Februar 1999 und brachte einen Gewinn von 88,76%.

Die Rally ist also stark und auch schon weit fortgeschritten. Von Extremwerten ist sie aber noch ein gutes Stück entfernt.

Saisonale Muster:

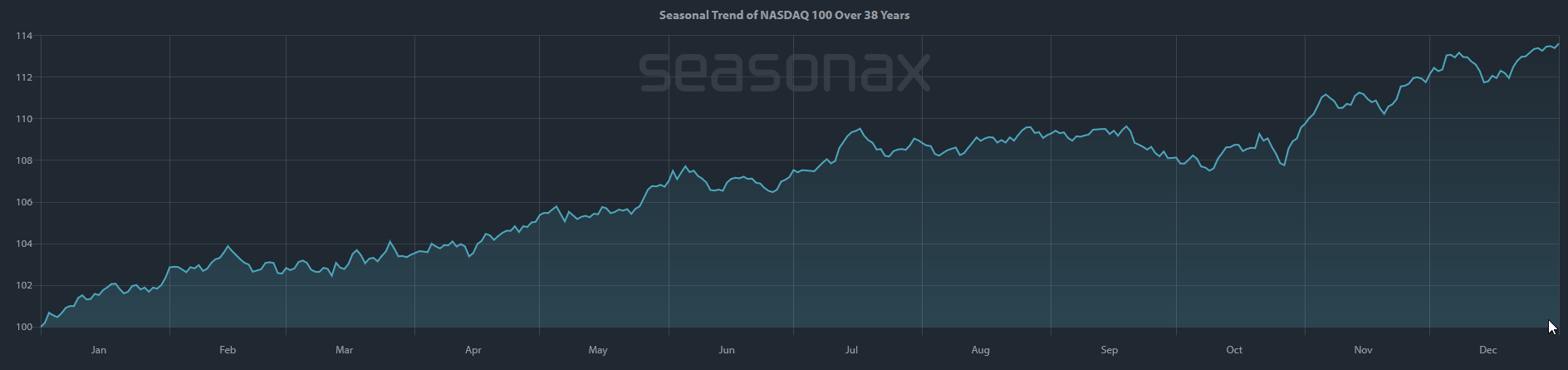

Die Historie des Nasdaq 100 geht über 38 Jahre. In diesen Jahren zog der Index bis Mitte Februar an. Im Schnitt markierte der Index am 15. Februar ein Hoch. Dieses Hoch überwindet der Index im Schnitt erst Mitte April.

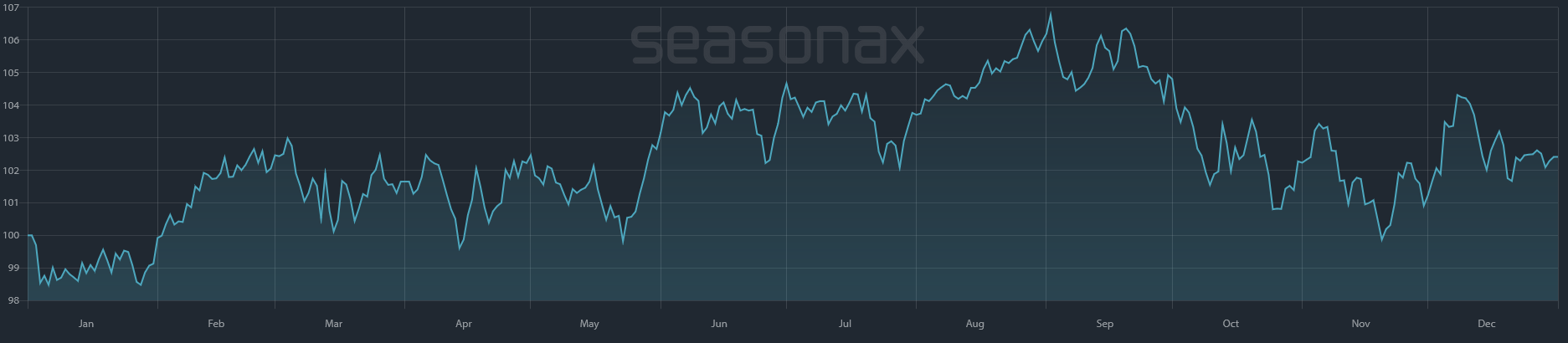

In diesem Jahr ist allerdings ein Wahljahr in den USA. In diesem speziellen Jahre unterscheidet sich das Muster für gewöhnlich deutlich. Allerdings ist die Datenbasis mit gerade 10 Wahljahren auch ziemlich klein. In diesen Jahren kommt der Index im Januar nicht voran. Erst Ende Januar startet eine Rally, die dann allerdings bis in den März hinein dauert.

Bisher hält sich der Index eher an das durchschnittliche Muster über die 38 Jahre und nicht über das Muster der Wahljahre. Damit deutet sich ein baldiger Hochpunkt und eine Konsolidierung über zwei Monate an.

Stimmung an den Märkten:

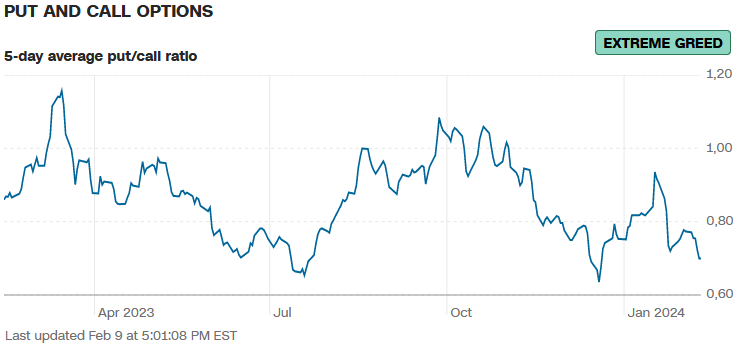

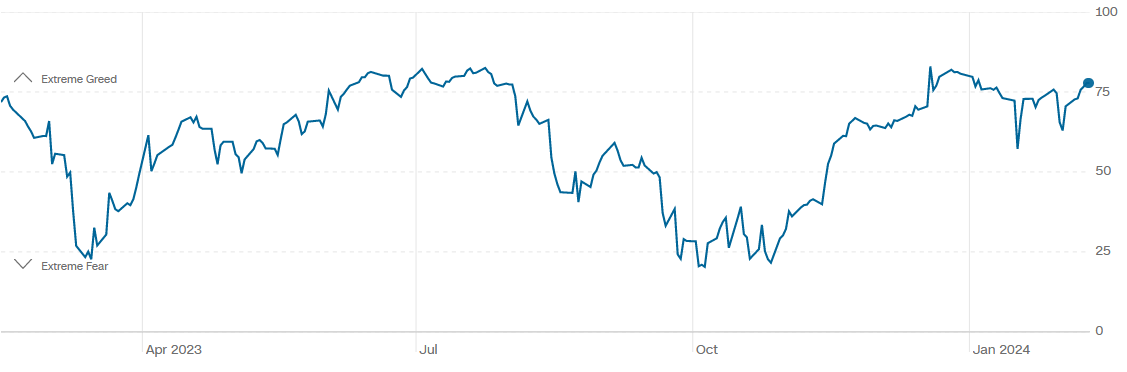

Der Fear & Greed Index von CNN steht bei 78 Punkten. Theoretisch kann der Index zwar auf 100 Punkte ansteigen, aber in der Rally seit Oktober 2022 kletterte der Index nicht über 83 Punkte. Erreichte der Index diesen Punktestand, dann war eine Konsolidierung nahe. Im Juli 2023 kletterte der Index mehrmals knapp über 80 Punkte. Mitte Juli setzte dann eine Konsolidierung ein, die den Index von 15.932 Punkte auf 14.058 Punkte führte.

Die wichtige Unterkomponente Put/Call-Ratio notiert bei 0,70 Punkten und zeigt dem wie der Gesamtindex „extreme Greed“ an. Im Juli und Dezember 2023 fiel diese Komponente auf 0,65 bzw. 0,64 Punkte zurück. Damit hat das Put/Call-Ratio auch nur noch wenig Abwärtspotenzial. Die Stimmung kann als sorglos beschrieben werden.

Eine sorglose Stimmung ist meist ein Anzeichen für baldige Rücksetzer an den Märkten - vor allem nach längeren Rallyphasen. In einzelnen Fällen steigert sich aber eine solche sorglose Stimmung in extreme Zustände. Bären werden dann als aussterbende Spezies angesehen. In solchen, allerdings seltenen Fällen, erzielen die Märkte erst dann ihre größten Gewinne, wenn die Stimmung sorglos geworden ist. Denn dann kommen völlig neue Anlegerschichten an die Börsen und treiben die Kurse weiter nach oben. Ein Beispiel dafür ist die Rally 1998/99. Solche Phasen enden aber immer in massiven Enttäuschungen einer Vielzahl von Anlegern. Denn danach folgt eine massive Abwärtsbewegung. Die Abwärtsbewegung nach dem Ende der Rally im März 2000 kostete den Nasdaq 100 83,49%.

Zinsentwicklung:

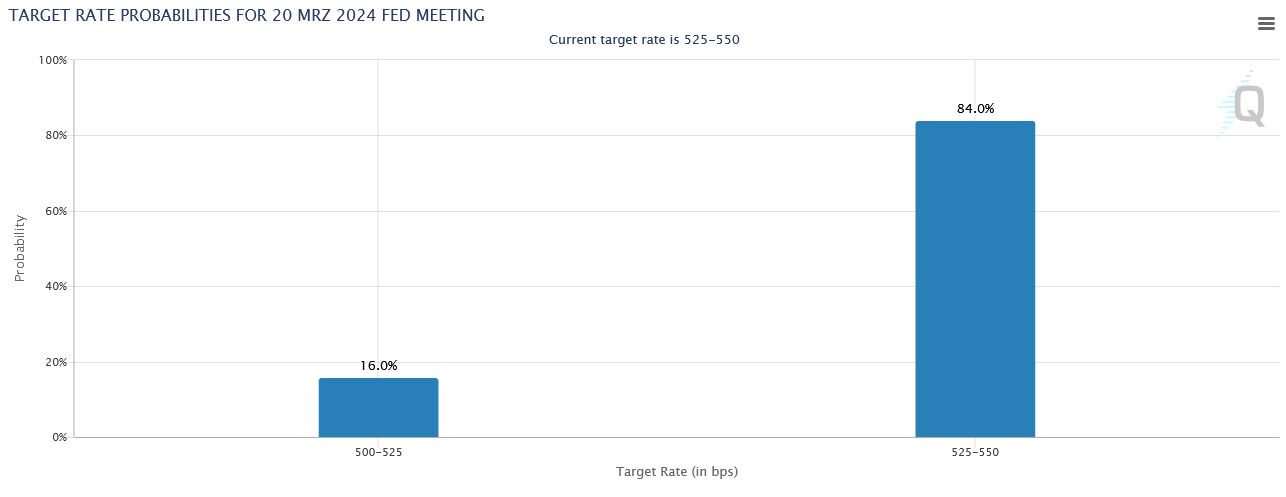

Die FED hat zuletzt der Hoffnung auf eine Zinssenkung im März einen massiven Dämpfer verpasst. Vor wenigen Wochen galt es fast noch als sicher, dass die FED im März die Zinsen senken würde. Inzwischen glauben laut FED-Watch-Tool von CME nur 16% an eine Zinssenkung.

Ten-Year U.S. Treasury Notes Futures:

Das US-Gegenstück zum Bund Future startete im Oktober 2023 nach einem Tief bei 105,36 Punkten zu einer kleinen Bodenbildung und anschließend zu einer starken Rally. Diese Rally führte den Future auf ein Hoch bei 113,33 Punkte und damit minimal über den wichtigen Widerstand bei 113,19 Punkten.

Nach diesem Hoch vom 27. Dezember kam es zu einer Seitwärtsbewegung. Im Tief notierte der Future dabei bei 110,82 Punkten. Am Freitag fiel der Future unter dieses Tief. Damit wurde aus der Seitwärtsbewegung ein Doppeltop. Das rechnerische Ziel liegt bei 108,36 Punkten und damit beinahe exakt am log. 61,8%-Retracement der Rally ab Oktober.

Ein erstes Kaufsignal im Future ergäbe sich mit einem Ausbruch über das Hoch vom Mittwoch bei 111,50 Punkte. In diesem Fall wäre das Doppeltop negiert, der Future könnte in Richtung 113,19/33 Punkte ansteigen.

Sinkende Kurse im Future haben einen Renditeanstieg zur Folge, steigende Notierungen einen Renditerückgang. Zwischen Rendite und Future herrscht eine negative Korrelation. Im aktuellen Marktumfeld sind steigende Zinsen negativ für Aktienkurse. Das ist keine dauerhafte Beziehung. Sie kann sich auch wieder ändern.

Langfristige Bild:

Der Nasdaq 100 befindet sich quasi seit seiner ersten Berechnung in einer langfristigen Aufwärtsbewegung. Diese Aufwärtsbewegung führte im März 2000 zu einem ersten sehr markanten Hoch. Dieses liegt bei 4.816 Punkten. Danach platzte die Dot.com-Blase. Der Index brach innerhalb von rund 2 ½ Jahren auf 795 Punkte ein. Diese Phasen werden als die großen Wellen 1 und 2 eingeordnet.

Das Tief aus dem Oktober 2002 ist damit Ausgangspunkt der Welle 3. Diese lässt sich bisher in drei Unterwelle einordnen. Die erste Welle (i) dauert bis Oktober 2007. Die Finanzkrise wird als Welle ii eingeordnet. Seitdem läuft die Welle iii. Sie ist die Hauptantriebswelle eines Impulses. Die logische Projektionsziele für diese Welle sind lange erreicht. Das oberste logische Ziel lag bei 15.311 Punkten. Ein solcher Impuls kann sich aber sehr weit ausdehnen. Eine deutliche Ausdehnung über das log. 216,8%-Retracement kommt aber nur in 8% der Fälle vor. Inzwischen befindet sich der Nasdaq 100 lange in diesem 8%-Bereich. Sinnvolle Kursziele für diese Welle lassen sich daher kaum noch benennen.

Allerdings kann die Korrektur ab November 2021 bis Oktober 2022 als bullische Flagge einordnen. Der Ausbruch aus dieser Flagge erfolgte im Februar 2023. Aus dieser Flagge lässt sich ein längerfristiges Kursziel bei 25.847 Punkten ableiten.

Mittelfristiges Bild:

Im mittelfristigen Bild betrachten wir die Rally seit Oktober 2022. Der Nasdaq 100 startete nach einem Tief bei 10.440 Punkten im Oktober 2022 zu einer Rally. Diese Rally läuft als großer Impuls ab. Seit dem Tief von Ende Dezember 2022 läuft die große Hauptantriebswelle dieses Impulses. Seit dem Tief aus dem Oktober 2023 läuft die 5 dieser Hauptantriebswelle. Für diesen Hauptantriebswelle ergibt sich ein logisches Kursziel bei 18.559 Punkten. In Impulsen sind die Wellen 1 und 5 oft gleich lang. Daraus ergäbe sich Ziel bei 18.334 Punkten.

Für den Gesamtimpuls seit Oktober 2022 ergibt sich ein Ziel bei 19.058 Punkten. Interessant dabei ist, dass die Korrektur ab Juli 2023 als bullische Flagge und Pullback an den Abwärtstrend ab der Allzeithoch eingeordnet werden kann. Aus dieser Flagge ergibt sich ein Ziel bei 19.064 Punkten.

Es lässt sich noch ein anderer Zielbereich über die sog. Trendliniendifferenzmethode ermitteln. Dazu misst man den Abstand der Extrempunkte zur Trendlinie und trägt diesen Abstand am Ausbruchspunkt an. In diesem Fall ergibt sich ein mögliches Ziel und ein breiter Zielbereich. Das mögliche Ziel liegt bei gut 18.000 Punkten. Der breite Zielbereich beginnt bei ca. 20.400 Punkten und reicht bis knapp über 21.000 Punkte.

Kurzfristiges Bild:

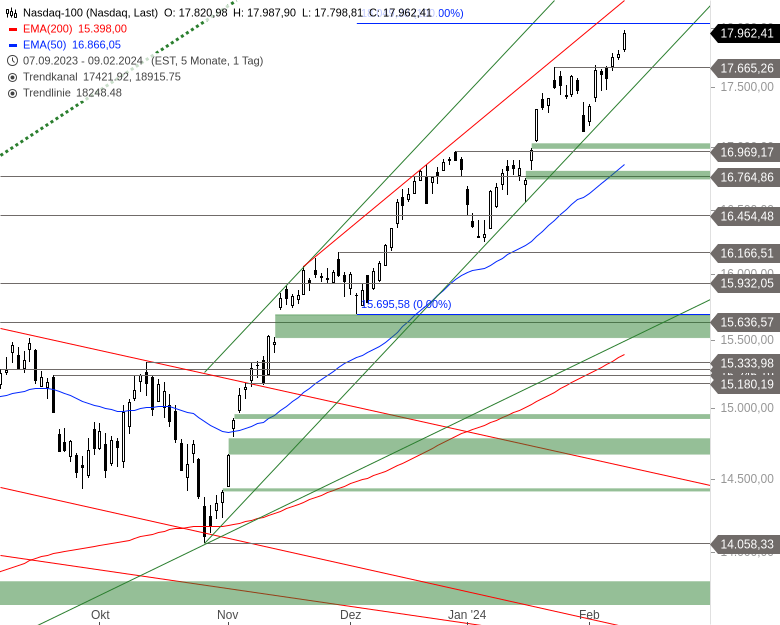

Das eher kurzfristige Bild zeigt seit Ende Oktober 2023 einen intakten Aufwärtstrend. Rücksetzer werden an Oberkante großer Gaps oder oberhalb von Zwischenhochs aufgefangen. Der letzte Rücksetzer folgte nach dem Hoch vom 24. Januar bei 17.665 Punkten und führte den Index auf 17.128 Punkte. Er drehte rund 160 Punkte über dem letzten Zwischenhoch wieder nach oben. Am Mittwoch kam es zum Ausbruch über 17.665 Punkte. Am Freitag erreichte der Index fast die Marke bei 18.000 Punkten.

Aus einer bullischen Flagge von Ende November ist noch ein Ziel bei 18.049 Punkten offen. Andere offene Ziele aus Flaggen liegen nahe am Bereich um den wichtigen Zwischenzielbereich um 18.559 Punkten. Eine Topformation ist im Nasdaq 100 nicht in Sicht.

Indikatoren:

Auf Monatsbasis ist der Abstand der Bollinger Bänder groß. Deutlich größer war er zuletzt in der Finanzkrise. Dies deutet daraufhin, dass die Bollinger Bänder bald wieder ihr Abstand verringern sollten. In solchen Phasen kommen Kurse kaum voran, neigen eher zur Rücksetzern. Der RSI (14) ist kurz vor dem Eindringen in den oberen Extrembereich. Wie schon oft dargestellt, stellt das Eindringen kein Verkaufssignal dar. Im MACD liegt ein intaktes Kaufsignal vor.

Auf Wochenbasis ist der Abstand der Bollinger Bänder für Aufwärtsphasen inzwischen auch ungewöhnlich groß. Der RSI (14) ist Mitte Januar in den oberen Extrembereich eingedrungen. Er kann sich dorthin auch drei Monate aufhalten. Im MACD liegt ein intaktes Kaufsignal vor.

Auf Tagesbasis zeigen die Bollinger Bänder keine Auffälligkeit. Der RSI notiert wieder im oberen Extrembereich, zeigt aber seit Mitte Dezember eine bärische Divergenz. Neue Hochs im Index werden nicht durch neue Hochs im Indikator bestätigt. Dies ist ein Warnzeichen, mehr aber auch nicht. Im liegt erneut ein Kaufsignal vor, auch hier zeigt sich aber eine bärische Divergenz.

Fazit: Die Rally im Nasdaq 100 ist intakt. Sie ist zwar stark und weit gelaufen, aber von Extremwerten ist sie noch ein gutes Stück entfernt. Kurzfristig ist ausgehend vom Zielbereich um 18.049 Punkte mit einem Rücksetzer gen 17.665 Punkte zu rechnen. Anschließend besteht aber noch einmal die Chance auf einen Aufwärtsschub gen 18.559 Punkte. Erst dort ist mit einer größeren Konsolidierung zu rechnen, die dann aber vermutlich mehrere Wochen bis einige wenige Monate dauert. Nach dieser Konsolidierung, die möglicherweise sogar zu einem Rücksetzer auf das alte Allzeithoch bei 16.764 Punkten führen könnte, wäre ein nochmaliger Rallyschub gen 19.058-19.064 Punkte möglich.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.