Mit dieser Goldman-Strategie schlägt man den Markt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In welche Aktien kann man langfristig investieren und damit besser abschneiden als der Gesamtmarkt? Die US-Investmentbank Goldman Sachs hat dazu eine einfache Strategie entwickelt, die auf der Kennzahl Return on Capital (RoC) basiert. Die Kennzahl RoC gibt an, wie profitabel ein Unternehmen in Relation zum eingesetzten Kapital ist. Anders als bei der bekannteren Kennzahl Eigenkapitalrendite wird bei RoC allerdings als Kapitalbasis nicht nur das Eigenkapital, sondern auch das vom Unternehmen eingesetzte Fremdkapital betrachtet. Dadurch wird verhindert, dass Unternehmen mit einer höheren Verschuldung eine optisch attraktivere Kapitalrendite erzielen.

Die Kennzahl RoC ist weitgehend identisch mit den Kennzahlen Return on Invested Capital (ROIC) und Return on Capital Employed (ROCE). Allerdings werden diese Kennzahlen in der Literatur nicht immer einheitlich definiert, so dass es auch Abweichungen bei der Berechnung geben kann. Egal wie die Kennzahl genau berechnet wird, so wird stets der erzielte Unternehmensgewinn ins Verhältnis zum dafür eingesetzten Eigen- und Fremdkapital gesetzt.

Investiert man jeweils in die 20 Prozent der Aktien mit dem höchsten RoC-Wert, so hätte man im Zeitraum 2005 bis 2011 eine Outperformance von 13,1 Prozent gegenüber dem jeweiligen Sektor erzielt, wie Goldman Sachs vorrechnet. Im Zeitraum 2010 bis 2016 funktionierte die Strategie allerdings nicht mehr so gut. Hier betrug die Outperformance laut Goldman Sachs nur noch 2,5 Prozent. Wohlgemerkt: Die Strategie verzeichnete in den vergangenen sechs Jahren immer noch eine Outperformance, sie war allerdings nicht mehr so hoch wie zuvor.

Wegen der inzwischen gesunkenen Outperformance hat Goldman Sachs die Strategie nun modifiziert. Statt allein die Kennzahl Return on Capital zu betrachten, wird nun auch Wachstum und Momentum beim RoC miteinbezogen.

Die Details der Strategie und die komplette Ergebnisliste der Strategie sind leider nicht öffentlich. CNBC berichtet immerhin von sechs Aktien, die nach der modifizierten Strategie auf der Goldman-Empfehlungsliste landen:

| Aktie/Unternehmen | Branche | Erwartetes Umsatzwachstum 2016 bis 2019 |

| Internet | 31,9 % | |

| Amazon | Internet | 21,5 % |

| Marriott | Hotellerie | 15,6 % |

| Equinix | REIT | 14,3 % |

| Visa | Kreditkartenanbieter | 13,3 % |

| Signature Bank | Regionalbank | 11,1 % |

Die Details der modifizierten Goldman-Strategie sind nicht öffentlich bekannt. Mit dem Screener auf der Investment- und Analsyseplattform Guidants lässt sich aber leicht eine Strategie entwickeln, die neben der Kennzahl RoC bzw. RoCE noch weitere Faktoren einbezieht, die für eine Outperformance sprechen.

Eine solche Strategie könnte zum Beispiel so funktionieren:

- Wichtigste Kennzahl bleibt Return on Capital (RoC) bzw. RoCE. Die Kennzahl RoCE muss mindestens 10 % betragen und wir sortieren alle Aktien in S&P 500 und Nasdaq 100 absteigend nach dieser Kennzahl.

- Wachstum: Wir sind nur an Unternehmen interessiert, die in den vergangenen fünf Jahren Umsatz und Gewinn im Schnitt jeweils um 10 % pro Jahr steigern konnten. Zur Berechnung wird die sogenannte Compound Annual Growth Rate (CAGR) verwendet.

- Momentum: Wir sind nur an Aktien interessiert, die sich aktuell durch relative Stärke gegenüber dem Gesamtmarkt auszeichnen. Die sogenannte Relative Stärke nach Levy (RSL) muss in den vergangenen 27 Wochen über 1 liegen.

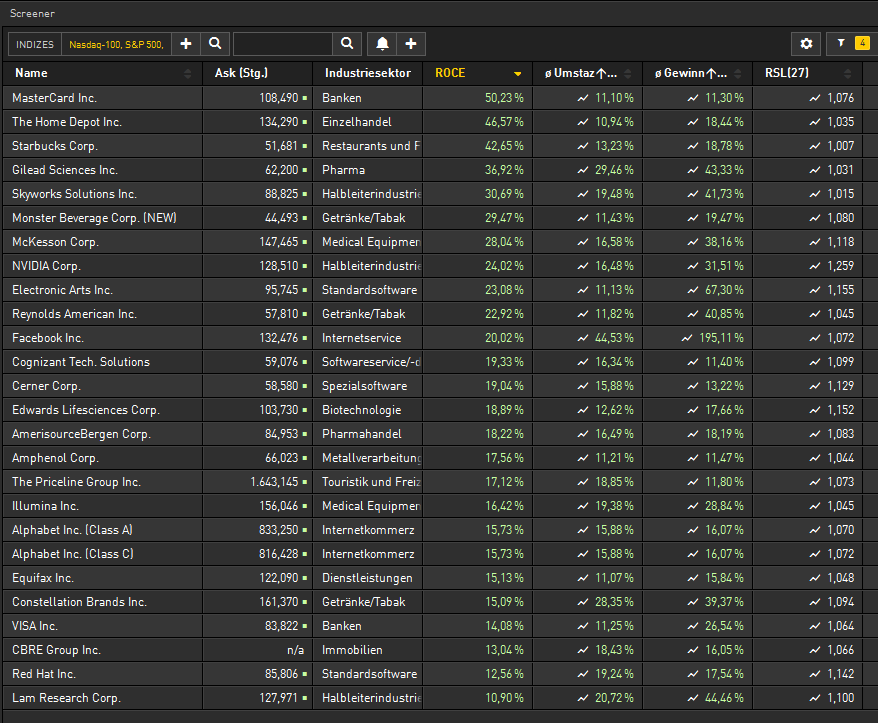

Die Ergebnisliste des Screeners zeigt eine Auswahl der aktuell qualitativ hochwertigsten US-Aktien, die sich auch durch technische Stärke auszeichnen:

Auf der Liste tauchen auch mindestens zwei der Aktien auf, die auf der Goldman-Liste stehen, nämlich Facebook und VISA.

Die für den obigen Screenshot genutzte Screener-Vorlage erhalten Sie auf meinem Guidants-Desktop.

Natürlich kann unsere nachgebaute Goldman-Strategie nicht nur auf US-Aktien, sondern auch auf deutsche Aktien angewandt werden. Welche Aktien in Deutschland aktuell die vorgestellte Kriterienliste erfüllen, erfahren Sie hier.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Interessanter Beitrag! Können Sie den vollständigen Namen der Studie von Goldman Sachs posten und wann diese erschienen ist?

Und wenn sie mir jetzt noch aufzeigen, dass die Strategie in den Jahren 1970-2004 das selbe geschafft hat, dann werde ich sofort mein komplettes Vermögen nach der Goldmann-Strategie investieren und ihnen 5% meines jährlichen Profits überweisen.

Aber da wir beide wissen, oder zumindest eine starke Vermutung haben, dass die Strategie eben nicht durchgängig funktioniert hat und auch "mit Verlaub" niemand sagen kann, dass sie auf die kommenden Jahre mit dem selben Erfolg anzuwenden ist, dürfen sie sich die Recherchearbeiten zu den Jahren 1970-2004 sparen.

Und mit der FB Aktie haben sie natürlich Recht. Aktuell wird ja alles oben gehalten. Warum nicht auch eine Aktie, die seit 2013 keine nennenswerte Korrektur hinter sich hat.

"Wachstum: Wir sind nur an Unternehmen interessiert, die in den vergangenen fünf Jahren Umsatz und Gewinn im Schnitt jeweils um 10 % pro Jahr steigern konnten."

Dann wäre Facebook, wenn man die Strategie konsequent anwendet, aber hier nicht dabei. Von 2011 auf 2012 sank der Gewinn von ca. 1 Mrd. auf 53 Mio.

Auch wenn man darüber hinwegsehen würde, hätte man gemäß der "Superstrategie" die Aktie erst letztes Jahr ins Depot legen dürfen. Also hätte man den größten Teil des Anstiegs verpasst.

Diese Strategie ist doch auch nichts anderes als jeder x-beliebige Trading-Ansatz. Kombiniert man drei verschiedene Indikatoren, schraubt ein bisschen an den Parametern, macht ein paar Backtests, dann funktioniert das wunderbar für Jahr XYZ. Und im nächsten Jahr gibt's dann mit der Keule.