MAN Aktie leerverkaufen ! - Aktie dürfte kurzfristig zunächst (!) mindestens 10 % zurückkommen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- MAN SEAktueller Kursstand:VerkaufenKaufen

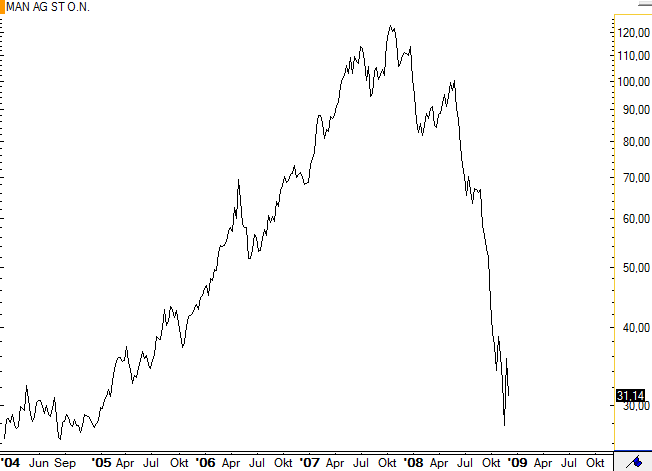

Alles andere als einen soliden Eindruck machen zur Zeit die Aktien von MAN. Diese fielen in den vergangenen Monate sukzessive von einem Tief zum nächsten und haben seit Oktober letzten Jahres bis zum aktuellen Tief bei 26,37 Euro 80 % an Kurswert verloren - dabei sprechen wir hier von einem Daxwert wohlgemerkt.

MAN - WKN: 593700 - ISIN: DE0005937007

Börse: Xetra in Euro / Kursstand: 31,14 Euro

MAN Monatschart Liniendarstellung

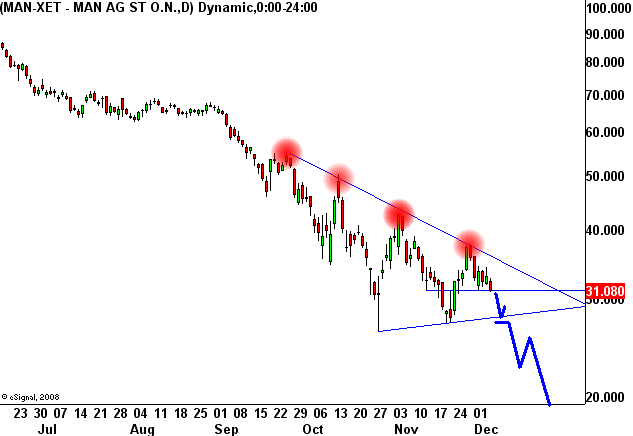

MAN Tageschart (1 Kerze = 1 Tag)

Und der Blick auf den Tageschart verheißt weiter nichts Gutes, zumindest nicht aus Sicht eines interessierten Käufers. Im Gegenteil, der Chart ist aktuell hochgradig bärisch zu werten, denn hier bildet sich seit Oktober diesen Jahres ein symmetrisches Dreieck, dessen deckelnde obere Begrenzungslinie in der vergangenen Woche getestet wurde und an der die Kurse deutlich nach unten abprallten. Dabei steuert die Aktie nun relativ direkt auf die untere Dreieckslinie zu, die sich bei ca. 27,90 Euro befindet.

Charttechnischer Ausblick: Kurzfristig sollte die Aktie von MAN weiter unter Druck kommen und bis in den Bereich von 27,90 Euro einbrechen. Der heutige Rücksetzer unter 31,17 Euro könnte hierfür den Startschuss bilden. Mittelfristig besteht sogar weiteres Verkaufspotential bis in den Bereich von 17,20 Euro, sofern die bärische Dreiecksformation tatsächlich nach unten hin aufgelöst werden kann. Dazu muss die Aktie aber nachhaltig unter 27,90 Euro, idealerweise per Tagesschlusskurs zurückfallen. Erst dann wird dieses bärische Chartmuster vollendet und damit das rechnerische Kursziel bei 17,20 Euro aktiviert.

Wie können Sie davon profitieren?

Eine einfache Mehtode um von weiter fallenden Kursen in der MAN Aktie zu profitieren ist, sich in ein passendes Short-Hebelzertifikat (Put) einzukaufen. Hier gibt es eine Reihe von handelbaren Produkten, aus dem wir das für uns passende heraussuchen müssen. Dazu ist es im ersten Schritt notwendig, den Stopploss im Basiswert festzulegen. Dieses sollte charttechnisch an einem Punkt platziert werden, mit dem unser präferiertes Szenario, in diesem Falle ein weiterer Abverkauf der Aktie, hinfällig wird. Der Chart bietet hierfür zwei mögliche Varianten an:

1. Der aggressive Trader nutzt das kurzfristige Konsolidierungshoch der vergangenen drei Tage zuzüglich eines Sicherheitsabstands von 0,50 Euro und kann so ein Stopploss im Basiswert bei 35,01 Euro setzen.

2. Der sicherheitsorientiertere Trader nutzt das letzte markante Kurshoch im Chart, welches bei 37,62 Euro auszumachen ist. Sollte die MAN Aktie nämlich über dieses Preisniveau ansteigen, ließe sich ein höheres Bewegungshoch ausmachen, was klassisch einen Aufwärtstrend definiert. In diesem Fall wäre eine Shortposition nicht mehr sinnvoll, so dass hier ein passendes Stopploss auszumachen ist. Auch bei diesem sollte ein kleinerer Puffer eingeräumt werden, so dass das Stopploss in der Aktie selbst bei 38,12 Euro zu platzieren wäre.

Damit haben wir die Parameter für unseren Schein gefunden, denn wir können nur Knock Outs traden, dessen eingebaute Stopploss Schwelle oberhalb der von uns genutzten Stopploss liegt (im Maximalfall ist die Knockout Schwelle mit dem von uns gewählten Stopploss identsich). Exemplarisch soll nun das weitere Vorgehen anhand des aggressiven Stopploss bei 35,01 Euro erläutert werden.

Scheinauswahl, Positionsgröße & Stopploss im Knock Out

Um unsere Erwartung hinsichtlich MAN handeln zu können, suchen wir nun einen Knock Out Schein, dessen eingebaute Stopploss Schwelle größer oder maximal gleich unserem geplanten Stopploss in der Aktie ist. Dazu können wir die Suche bei GodmodeTrader.de:

bemühen und die 556 Treffer gleich einmal nach dem Knock Out Level ordnen.

Mit dem Shortzertifikat CM6BCU (WKN) von Goldman Sachs werden wir dann auch schnell fündig und haben ein passendes Produkt gefunden, dessen eingebauter Knock Out von 37,00 Euro deutlich oberhalb unserer Stopploss Schwelle von 35,01 Euro liegt. Jetzt gilt es "nur noch", unsere Tradingidee auf das Knock Out Zertifikat umzurechnen.

Berechnung des Stopploss im Knock Out

Dazu müssen wir zunächst das Risiko im Knock Out selbst bestimmen, also den Stopploss im Zertifikat ermitteln. Der einfachste Weg hierfür ist es, sich den Chart des Zertifikats anzuschauen. Dieser sollte auf Basis der vom Emittenten gestellten Preise beruhen und somit alle Preisänderungen berücksichtigen. Beachten Sie an dieser Stelle, dass dies nicht bei allen Charttools der verschiedenen Anbieter der Fall ist. Können Sie einen solchen Chart nutzen, lässt sich durch einen einfachen Vergleich feststellen, dass Sie ihr Stopploss im Knock Out bei 0,42 Euro setzen müssen.

Aber eine rechnerische Überprüfung kann auch bei diesem vereinfachten Vorgehen nicht schaden. Dazu brauchen wir den Basispreis des Zertifikats (38,70 Euro), den aktuellen Kurs des Zertifikats (0,77 Euro), das Bezugsverhältnis (0,10) und den aktuellen Kurs des Basiswertes (31,22 Euro).

Subtrahieren wir vom Basispreis unseren Stopplosspreis (im Falle eines Calls genau anders herum) und multiplizieren dies mit dem Bezugsverhältnis, so haben wir ermittelt, was das Zertifikat theoretisch beim Auslösen des Stopploss Wert sein müsste. Für unser Beispiel in MAN bedeutet dies:

(38,70 Euro - 35,01 Euro) * 0,10 = 0,369 = 0,37 Euro

Leider handelt es sich bei dieser Rechnung nur um einen Richtwert, denn hier werden Aufgelder, wie bspw. die Finanzierungskosten, nicht berücksichtigt, aber dieser gibt uns einen ersten Anhaltspunkt. Parallel dazu könnten wir uns mit der gleichen Rechnung anschauen, was der Schein eigentlich heute Wert sein sollte und so indirekt die Größe des Aufgelds bestimmen. Die Rechnung lautet dann wie folgt (bei einem Call vice versa):

(Basispreis - aktueller Kurs des Basiswertes) * Bezugsverhältnis = theoretisch richtiger Wert

(38,70 Euro - 31,22 Euro) * 0,10 = 0,748 = 0,75 Euro

tatsächlicher Wert des Knock Outs - theor. Wert des Knock Outs = Aufgeld

0,77 Euro - 0,75 Euro = 0,02 Euro

Das Aufgeld in den von uns ausgewählten Schein beträgt ca. 0,02 Euro, also 2 Cent pro Schein. Bei unserem anvisierten Stopp wird der Schein folglich ca. 2 Cent teurer sein, als von uns errechnet. Das rechnerische Stopploss liegt damit bei ca. 0,37 Euro + 0,02 Euro = 0,39 Euro, in dessen Nähe auch unsere grafische Lösung liegt. Wir gehen deshalb von einem Stopploss von 0,40 Euro als Mittelwert aus.

Die Bestimmung der Positionsgröße

Im nächsten Schritt können wir uns fragen, wie viele Zertifikate wir uns nun ins Depot legen dürfen, wenn wir pro Trade nicht mehr als 1 % unseres Tradingkontos riskieren wollen. Angenommen dieses weist einen aktuellen Stand von 25.000 Euro aus, so dürften wir in unserem MAN Trade über das Zertifikat nicht mehr als 250,00 Euro verlieren, wenn das Stopploss ausgelöst wird.

Der aktuelle Kurs des Zertifikats liegt bei 0,77 Euro und wir haben ein Stopploss von 0,40 Euro ermittelt. Damit verlieren wir, sofern das Stopploss ausgelöst wird, 0,37 Euro pro gekauftem Zertifikat. Damit ist klar, wir können:

250,00 Euro : 0,37 Euro = 675,67 = 675 Zertifikate kaufen.

Der Auftrag

Nun haben wir alles, was wir brauchen und können unserem Broker den Auftrag erteilen, 675 Zertifikate mit der WKN: CM6BCU zu 0,77 Euro zu kaufen und sichern dieses Geschäft mit einem Stopploss im Zertifikat von 0,40 Euro ab.

Zusammenfassung:

Sie sehen, es ist nicht ganz einfach, korrekt mit Zertifikaten umzugehen, aber glücklicherweise auch nicht so schwer, um auf diese zu verzichten. Nicht zuletzt finden Sie auch hier bei GodmodeTrader.de die ein oder andere Hilfe beim täglichen Umgang mit Zertifikaten und können sich so den ein oder anderen Rechenschritt vom Computer abnehmen lassen. Nicht desto trotz bleiben Sie beim Handel von Zertifikaten vor zusätzlichen Überlegungen nicht verschont und sehen sich dabei einem höheren Fehlerrisiko gegenüber, als bei einem Direktinvestment.

Viel Erfolg

Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.