Lösung der Causa Griechenland

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bei allem Zeitgewinn durch die Liquiditätsfreuden der EZB darf letztlich aber nicht vergessen werden, die griechische Frage nachhaltig zu lösen.

Auch die schönste Politikerrede kann die Tatsache nicht ändern, dass ein kontrollierter Zahlungsausfall unter freiwilliger Beteiligung privater Investoren - um ein Kreditereignis und damit die Auslösung von Kreditausfallversicherungen zu verhindern - zügig herbeigeführt werden muss. Es ist ein unwürdiges Schauspiel, so zu tun, als ob eine Sanierung Griechenlands im Euro-Korsett möglich wäre. Und damit sollte man auch die Daueralimentierung Griechenlands zu Lasten der bonitätsstarken einwandfreien Länder aufgeben. Austritt, Sanierung und Wiederbeitritt sind die Maßnahmen, die ergriffen werden müssen. Bedenken vor fatalen Reaktionen der US-Rating-Agenturen sind unbegründet. Würden sie - wie von Fitch androht - tatsächlich ein Kreditevent ausrufen, kämen gerade auf angelsächsische Kreditinstitute in horrendem Ausmaß Auszahlungen aus den von ihnen verkauften Kreditausfallversicherungen zu, die nicht zuletzt ihnen schwer wiegende Probleme bereiten würden.

Und um die euroländische Finanzwelt dabei vor massiven Turbulenzen zu schützen, wird die EZB auch hier den Rettungsanker spielen (müssen) und den Bankensektor durch massive zusätzliche Liquidität stabilisieren. Konkret müssten neue, sehr lang laufende Anleihen - ähnlich wie bei der Sanierung Argentiniens - begeben werden und IWF und EZB müssten deren Bonität bzw. Refinanzierung garantieren bzw. absichern.

Der kontrollierte Austritt Griechenlands aus der EU - ohne Kollateralschäden befürchten zu müssen - wäre möglich. Dies würde den Finanzmärkten die Handlungsunfähigkeit der Euro-Politik aufzeigen. Und darauf kommt es schließlich an.#

Deutscher Konjunkturhimmel klart auf

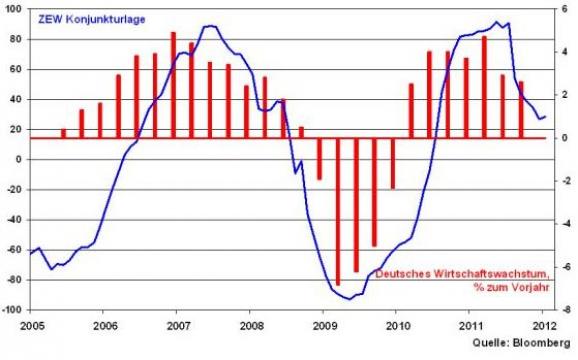

In Mitten der Euro-Krise klart der deutsche Konjunkturhimmel zunehmend auf, denn neben den robusten harten Wirtschaftsdaten setzt sich die Stabilisierung der Frühindikatoren weiter fort. Auch hier schlägt sich die Erkenntnis nieder, dass ein 2009-ähnlicher Konjunktureinbruch in der Eurozone - mit 40 Prozent immerhin Hauptabnehmer deutscher Güter und Dienstleistungen – auch angesichts der helfenden Hand der EZB nicht stattfinden wird.

So konnte die ZEW Konjunkturlage - im Vergleich zum ifo Konjunkturindex werden hier die Analysten befragt - zum wiederholten Male zulegen. Zwar ist mit einer Verflachung der deutschen Wirtschaftsleistung zu rechnen. Ein deutlicher Konjunktureinbruch ist aber nicht zu befürchten, denn Deutschland profitiert auch weiterhin von der Entwicklung in den Schwellenländern, die beim Aufbau ihrer Binnenkonjunktur auf Qualitätsprodukte und Serviceleistungen deutscher Unternehmen zurückgreifen.

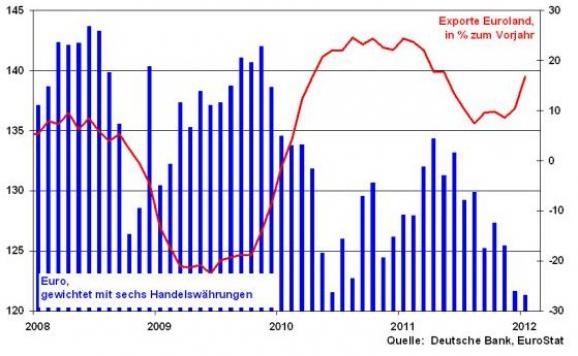

Konjunkturell sind zudem das extrem niedrige Zinsniveau der EZB - weitere Senkungen bis auf 0,50 Prozent sind 2012 möglich - und ein mit der Liquiditätsoffensive der EZB verbundener vergleichsweise schwacher Euro sehr hilfreich. So ist der Euro gegenüber den wichtigsten Handelswährungen im Vergleich zum Hochpunkt des letzten Jahres - bereits ein besonders gutes Exportjahr - um 10 Prozent gesunken. Die Dynamisierung der Exportaktivitäten ist unverkennbar.

US-Industrie bleibt Konjunkturlokomotive

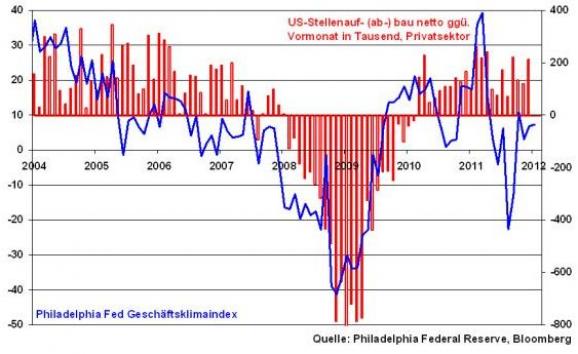

In Amerika wird weiter deutlich, dass die US-Industrie der Motor der Konjunkturerholung ist. Denn die Stimmung in der Industrie stabilisiert sich weiter. So konnte der Geschäftsklimaindex der Philadelphia Fed - das Ballungszentrum um Philadelphia gilt aufgrund der großflächigen Industrieansässigkeit als Indikator für die gesamtwirtschaftliche Konjunkturentwicklung - weiter zulegen. Der bis dato noch recht lethargischen Arbeitsmarktentwicklung, dem Kernproblem der US-Wirtschaft, kommt das weiterhin zu gute.

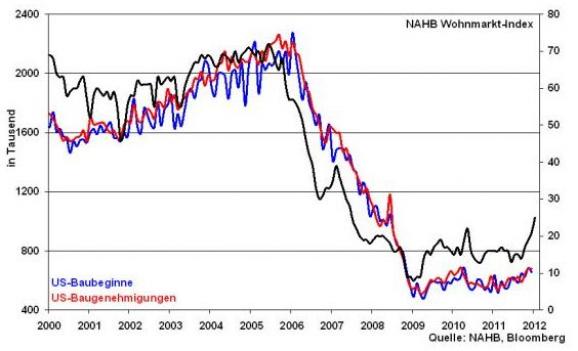

Zudem schreitet die Beseitigung der wirtschaftlichen Ungleichgewichte immer weiter voran. So ist die Stabilisierung am für die US-Wirtschaft so wichtigen Immobilienmarkt unverkennbar. Denn auch die Baubeginne und -genehmigungen verstetigen sich weiterhin, während der Wohnmarktindex der US-Bauherrenvereinigung seinen seit Oktober anhaltenden Aufwärtstrend fortsetzt.

US-Berichtsaison nimmt Fahrt auf

Die stabile Wirtschaftsstimmung in Amerika spiegelt sich auch in der Berichtsaison für das abgeschlossene IV. Quartal 2011 wider. So konnten insbesondere die US-Technologiekonzerne überzeugen. Intel, IBM und Microsoft konnten dabei alle die Analystenschätzungen übertreffen.

So konnte IBM vor allem im Dienstleistungs- und Softwarebereich abseits des Massengeschäfts von höheren Margen profitieren, getrieben von der Nachfrage aus Schwellenländern wie China und Indien. Intel hingegen profitierte besonders von der Chipnachfrage bei Smartphones und Tablets und Microsoft vom Firmenkundengeschäft. Der Ausblick für das Jahr 2012 ist bei allen drei Unternehmen positiv.

Die Wall Street-Größen hingegen haben weiter unter den widrigen Kapitalmarktumständen zu leiden. Zwar konnte die Bank of America im abgeschlossenen Quartal auf Jahresbasis ihr Ergebnis deutlich verbessern und die Erwartungen erfüllen. Goldman Sachs und Morgan Stanley aber, die als Investmentbanken ihre Verluste nicht mit einem relativ soliden Privatkundengeschäft ausgleichen konnten, hatten im abgelaufenen Quartal mit größeren Problemen zu kämpfen. Analysten hatten allerdings mit noch schlechteren Ergebnissen gerechnet. Trotz schwarzer Zahlen enttäuschte allerdings die Citigroup. Der Ausblick bleibt angesichts strengerer Kapitalmarktvorschriften und einer Belastung durch die Euro-Krise eher trüb.

Deutscher Aktienmarkt spielt die erste Geige

Neben der bisher positiv verlaufenden US-Berichtsaison erhalten Aktien aktuell eine besondere Unterstützung vom euroländischen Staatsanleihemarkt. So konnte der deutsche Aktienmarkt seine Gewinne weiter ausbauen. Die positiven deutschen Fundamentaldaten begünstigen im Augenblick den DAX deutlich gegenüber S&P 500 und Dow Jones. Die Lösung der griechischen Frage klebt jedoch wie Kaugummi am Schuh, zumal das Land im März Refinanzierungen zu stemmen hat, deren Bedingungen bis dato noch nicht erfüllt sind.

Technisch konnten die Bullen an die Stärke der letzten Woche anknüpfen und den DAX über den Widerstand bei 6380 Punkten hieven. Die nächsten Widerstände liegen nun bei 6480 und darüber im Bereich der 6600 Punkte. Wird diese Marke überschritten, käme es zu einem bedeutenden charttechnischen Kaufsignal, das den DAX theoretisch bis zur Marke bei 6850 Punkten katapultieren kann.

Trotz des intakten Aufwärtstrends ist allerdings jederzeit mit einer Korrektur zu rechnen, denn der DAX hat bereits rund 700 Punkte ohne signifikante Rücksetzer zurückgelegt. Fällt der DAX dabei unter die 6380 Punkte-Marke, rücken Anschlussverkäufe bis zum Unterstützungsbereich zwischen 6200 und 6150 sowie bis zur 6000 Punkte-Marke in den Bereich des Möglichen.

Und das passiert nächste Woche

Die vorläufigen Zahlen für die euroländischen Geschäftsklimaindices dürften auf eine weitere Stimmungsstabilisierung hindeuten, denn die Konjunktur bremsende Unsicherheit in der Eurozone hat zuletzt nachgelassen. Dieses Bild sollten auch die deutschen ifo Konjunkturzahlen sowie die GfK Verbraucherstimmung unterstreichen.

In den USA stehen die Auftragseingänge langlebige Güter auf dem Programm, die besonders von Rekordbestellungen im Flugzeugbau profitieren dürften. Aufgrund des trotzdem sich nur langsam entwickelnden US-Konjunkturaufschwungs wird die Fed auf ihrer Zinssitzung weiterhin betonen, dass sie nicht daran denkt, ihre liquiditätspolitisch opulente Haltung aufzugeben.

Im Rahmen der Berichtsaison stehen die Konsumgüterriesen Procter & Gamble, McDonald’s sowie der Technologiekonzern Apple im Mittelpunkt. Hier werden robuste Zahlen und solide Ausblicke von Analystenseite erwartet. Mit Siemens und SAP startet auch in Deutschland die Berichtsaison. Enttäuschungen werden auch hier nicht erwartet.

„Krisenjahr“ 2012 oder wiederholt sich die Geschichte von 2009?

Man liest es oft und viel, auch im Maya-Kalender: 2012 wird ein Krisenjahr, ein Jahr voller Risiken. Derartige Schlagwörter sind in unserer Zeit sicherlich ein notwendiges Element der medialen Darstellung. Aber klopfen wir das Jahr 2012 doch einfach einmal auf seinen möglichen Risikogehalt ab. Dazu bietet sich der Vergleich mit dem letzten Krisenjahr 2009 an. Erinnern wir uns zurück: Über die Ausläufer der Pleite der Lehman-Bank geriet die Weltwirtschaft insgesamt, die USA und so manches Schwellenland deutlich in die Rezession und selbst Export-Überflieger Deutschland wurde flügellahm. Zur Abwendung irreparabler Zusammenbrüche von Weltkonjunktur und Finanzindustrie segnete damals das Maastricht-Kriterium der Neuverschuldung zur Wirtschaftsleistung das Zeitliche. Und die Aktienmärkte? Nach Kursverlusten beim DAX von anfänglichen 25 Prozent schnitt das Jahr 2009 dennoch mit einem Plus von knapp 24 Prozent ab. Wie das? Die Zuversicht war groß, dass eine unkonventionelle und zupackende Finanz- und Geldpolitik diese Krise überwinden wird, was sich im Nachhinein ja auch als zutreffend herausstellte.

Die EZB als Licht in dunkler Nacht

Und auch 2012 haben wir Probleme. Die westliche Welt hat zu viele Schulden. Und dass wir das in Euroland auch ja nie vergessen, dafür sorgen schon die Rating-Agenturen, die bis auf vier an fast allen Euro-Ländern zerren wie Aasgeier an ihrer Beute. Das Hauptproblem ist jedoch, dass die Euro-Politik eine unverkennbare Ladehemmung zeigt, die Probleme mann- bzw. frauhaft und - wenn nötig, und es ist nötig - ebenfalls unkonventionell zu lösen. Genau dieser politische Dämmerschlaf ist ursächlich für die mittlerweile hoffähig gewordenen Untergangsszenarien. In Amerika - man ist wirtschafts- und verschuldungsseitig sicherlich in keiner besseren Situation - spricht kaum jemand vom Untergang. Ich bin immer wieder erstaunt, wie pionierhaft, fast unbekümmert man dort die Probleme löst; wie Bob der Baumeister.

Aber wie ein Licht in dunkler Nacht sollten dennoch auch 2012 die fundamentalen Aufheller nicht vergessen werden. Konkret sind es die fantastischen Vier. Erstens wächst die Weltwirtschaft in diesem Jahr um ca. drei Prozent. U.a. bleiben die Schwellenländer auf der Überholspur, auch weil z.B. China eine fiskal- und geldpolitische Entspannungspolitik betreibt. Zweitens scheinen sich die USA als nach wie vor wichtige Konjunkturlokomotive immer weiter von der Rezession wegzubewegen. Drittens will der IWF als der heilige Geist der internationalen Finanzwelt seine Kreditpolitik massiv ausweiten.

Und viertens - jetzt kommt das Kardinalargument - hat die EZB einen smarten Weg gefunden, wie man die Staatsanleihemärkte der Eurozone indirekt stützt, ohne den deutschen Stabilitätshund mit direkten Anleihekäufen zu wecken. Konkret macht man nämlich die Wüste nicht grün, indem man dort das Wasser direkt hinträgt. Nein, man sorgt dafür, dass der Nil solange ansteigt, bis er über die Ufer tritt und die Sahara damit schließlich indirekt überschwemmt.

Euro-Krise komm raus - Du bist von Liquidität umzingelt!

Es ist Aufkaufpolitik durch die Hintertür. Das Rezept ist einfach. Man nehme eine dramatische Liquiditätszufuhr an die Banken zu günstigsten Konditionen, dazu eine beruhigend lange Laufzeit von drei Jahren und Sicherheitsleistungen in Form von Wertpapieren, die Notenbanken früher nicht mit der Kneifzange angepackt hätten.

Und mit dieser Backhefe scheint der Kuchen tatsächlich schön aufzugehen. Die Banken scheinen gerne ihre minderwertigen Kreditpapiere gegen billiges Zentralbankgeld zu tauschen und mit den geldpolitisch risikogestutzten, hochrentierlichen, z.B. italienischen Staatsanleihen mit Laufzeiten bis ebenfalls drei Jahren eine deutliche Verbesserung ihrer Zinserträge zu erreichen. Und tatsächlich fallen die Renditen auf für die Staaten tragbare Niveaus. Und am 29. Februar gibt es schon die nächste Familienpackung Hefe für drei Jahre.

2012 also doch kein Krisenjahr? Nun, die zupackende Liquiditätspolitik der EZB hat grundsätzlich die Befähigung, eine sehr stabile Seitenlage an den euroländischen Finanzmärkten hinzubekommen. Unsere Notenbank verhindert eine Eskalation der Euro-Krise. Das hegt die berechtigte Hoffnung, dass 2012 nicht per se zum Jahr des Bären werden muss.

Robert Halver, Leiter Kapitalmarktanalyse der Baader Bank AG

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.