Kumulierte Unsicherheit

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Risiken für die internationale Finanzmarktstabilität nehmen weiter zu.

Dabei hält zunächst die Rating-Abstufung Italiens durch S&P die Staatsschuldenkrise lebendig. Erneut werden Ängste befeuert, dass sich auch in der drittgrößten Volkswirtschaft der Eurozone die self-fulfilling prophecy der Rating-Agenturen bewahrheitet und das Land durch steigende Refinanzierungskosten in Schieflage gerät.

Zunehmend geraten die Banken in die Schusslinie der Rating-Agenturen. Auch ein Großteil der italienischen Banken, die stark in nationalen Staatsanleihen engagiert sind, wurde von Moody’s mit heruntergestuft oder zumindest mit einem negativen Ausblick versehen. Gleichzeitig hat Moody’s die Bonität von gleich acht griechischen Banken herabgestuft und weist dabei deutlich auf die Gefahr einer Staatsinsolvenz hin.

Mittlerweile machen die Rating-Agenturen selbst vor den großen US-Banken nicht halt. So wurden die Bank of America und Wells Fargo abgestuft. Die Begründung von Moody’s, dass die US-Regierung bei einer erneuten Schieflage nicht stabilisierend eingreifen könnte, muss man sich auf der Zunge zergehen lassen. Wäre dem so - immerhin haben wir es nicht nur mit Investmentbanken, sondern auch mit großen Einlagen- und Kreditbanken zu tun - wäre der Super-Gau der Finanzindustrie vorprogrammiert. Man fragt sich, warum Moody’s mit so einem dunklen Bild aufwartet.

Die Brisanz der Ereignisse im Bankensektor lässt sich auch an den deutlichen Risikoaufschlägen US-amerikanischer und europäischer Bankenanleihen zu den Renditen der jeweiligen 5-Jahres-Staatsanleihen ablesen. Während in Europa die Risikoprämie längst auf einem Höchststand liegt, nähert sich die der US-Banken zunehmend den Krisenständen nach der Lehman-Pleite an.

Die Realität einer Bankenkrise 2.0 ist klar ersichtlich. Symptomatisch ist in diesem Zusammenhang auch die Tatsache, dass Siemens kürzlich 500 Mio. Euro von einer französischen Großbank abzog, um sie bei der EZB anzulegen.

Blankoscheck für die Geldpolitik?

Um dieser neuen Qualität an Unsicherheit vorzubeugen, haben die führenden Industrie- und Schwellenländer in ihrem G 20-Kommuniqué bereits erklärt, falls nötig alle notwendigen Schritte zur Gewährleistung der Banken- und Finanzmarktstabilität zu ergreifen.

Dazu scheint mehr und mehr auch die zinspolitische Umkehr der EZB unter ihrem demnächst neuen Präsidenten Draghi zum Notfallplan zu gehören. Wenn auch der Impuls von neuerlichen Zinssenkungen auf die Realwirtschaft nur sehr gering sein wird, kann damit jedoch das Renditeniveau am Kapitalmarkt insgesamt auf niedrigem Niveau gehalten werden. Der weitere Aufkauf von Staatsanleihen durch die EZB wird ohnehin vielfach schon als Dauerinstrument betrachtet. So könnten sich die Staaten mit erstklassigen Bonitätsnoten unter der Inflationsrate refinanzieren. Für viele scheint es akzeptabel zu sein, dass sich die EZB zum Erfüllungsgehilfen der Politik macht.

Dies würde viele „faszinierende“ Optionen eröffnen. So macht die EU-Kommission den Vorschlag, dass die sechs verbliebenen Euro-Staaten mit der Bestnote im Rating - Deutschland, Finnland, Frankreich, Luxemburg, Niederlande, Österreich - gemeinsame, zinsgünstige Anleihen auflegen. Die Staaten mit sehr guter Bonität übernähmen somit das Haftungsrisiko und die euroländischen Sorgenkinder müssten letztlich niedrigere Zinsen für ihre Kredite bezahlen.

Leider bleibt die EU-Kommission bei dieser Light-Variante von Euro-Bonds die Antwort schuldig, was passiert, wenn ein bisheriges Triple A-Land abgestuft wird. Übernehmen dann die anderen Länder mit Deutschland an der Spitze die Kosten des Ausfalls? Die Grundprobleme - die Nicht-Kompatibilität von Ländern wie Griechenland und der Eurozone sowie die fehlende Zielorientierung der Europa-Politik in punkto nachhaltiger Lösung der Staatsschuldenkrise mit wirtschaftspolitischer Vernunft - werden offensichtlich weiter konsequent missachtet.

Die Grundprobleme Eurolands werden weiter missachtet

Die Troika aus EU-Kommission, EZB und IWF nimmt nächste Woche ihre Arbeit wieder auf, nachdem die griechische Regierung weitere Sparversprechungen verkündet hat. Obwohl ein positives Zeugnis über die Finanzsituation Griechenlands grundsätzlich nicht möglich ist, wird man sich dennoch mit der Auszahlung der nächsten Tranche über 8 Mrd. Euro zum wiederholten Mal Zeit erkaufen.

Schließlich müssen die EFSF-Reformen ratifiziert werden, bevor der Rettungsfonds mit dann erweiterten Befugnissen beim Ankauf von Staatsanleihen am Sekundärmarkt der EZB bei der Stützung der Anleihemärkte anderer potenziell gefährdeter Euro-Länder zur Seite stehen kann.

Der politische Weg dorthin ist aber mehr als steinig. So wurde die slowenische Regierung abgewählt. Möglicherweise können vorgezogene Neuwahlen erst im Dezember stattfinden. Der Ratifizierungsprozess, der in allen Ländern der Eurozone erforderlich ist, zieht sich weiter hin. Zudem ist nicht auszuschließen, dass es auch aus anderen Euroländern wie Finnland zu einem politischen Störfeuer gegen weitere Schritte in Richtung Transferunion kommt.

Bis dato ist kein Notfallplan bei Auftreten derartiger Ereignisse bekannt. Das politische Krisenerhöhungspotenzial ist enorm.

Auf den IWF hören

Sollte es in Griechenland, wie von Premierminister Papandreou erwogen, einen Volksentscheid über den Verbleib in der Eurozone geben, könnte man an diesem Plebiszit nicht mehr vorbei. Die Stimmung in der Bevölkerung wird zunehmend schlechter und ein negatives Votum damit immer wahrscheinlicher, nach dem die Regierung erneut eine Verschärfung der Sparmaßnahmen beschlossen hat.

Vor diesem Hintergrund ist die neue IWF-Chefin Lagarde ihren politischen Gesprächspartnern bereits weit voraus. Sie nimmt immer wieder das Wort „Bankenrekapitalisierung“ in den Mund und scheint schon seit längerem die Realität einer Pleite Griechenlands einzukalkulieren. Insofern weiß sie auch um die Probleme vieler europäischer Banken, die, da sie umfangreich in griechischen Problemanleihen investiert sind, akut gefährdet sind. Ihr ist es wichtig, dass die Banken als die miteinander verwobenste aller Branchen nicht im Dominoeffekt umfallen. Zwangskapitalisierungen auch mit Mitteln des Rettungsschirms und Verstaatlichungen müssen daher als Plan B sofort für den Fall der Fälle in der Schublade liegen.

US-Geldpolitik: Let’s twist again

Der IWF sieht für die US-Wirtschaft eine deutliche Eintrübung voraus und senkt seine Wachstumsprognose für 2011 von 2,5 Prozent auf 1,5 Prozent. Auch die Fed sieht signifikante Risiken für die Wirtschaftsentwicklung. Um einen double dip, also ein erneutes Abgleiten in die Rezession, zu verhindern, versucht sie, mit der sogenannten Operation Twist entgegenzusteuern.

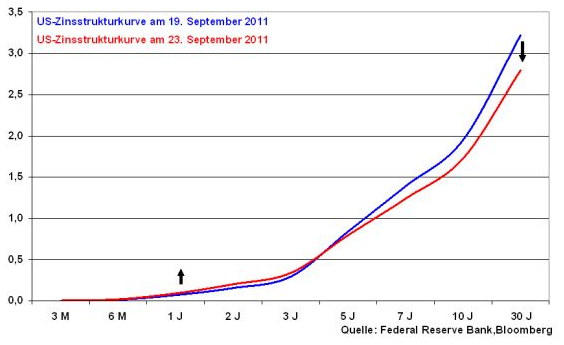

Das Programm Operation Twist sieht vor, dass die Fed die Laufzeit ihres Anleiheportfolios verlängert. Hierzu sollen kurz laufende Staatsanleihen von 3 Jahren und weniger im Wert von 400 Mrd. US-Dollar bei Auslaufen in lang laufende Staatsanleihen von 6 bis 30 Jahren reinvestiert werden. Damit soll die Zinsstrukturkurve - ausgehend von ihrem aktuell steilen Verlauf - verflacht werden.

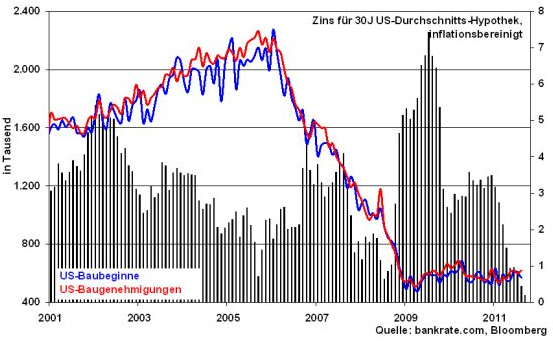

Die Fed beabsichtigt zunächst, über die Verringerung lang laufender Zinsen auch die Hypothekenzinsen zu verringern, um dem lahmenden Immobilienmarkt auf die Sprünge zu helfen. Dann - so die Hoffnung - würde ein steigender Vermögenseffekt bei Immobilien die Ausgabefreudigkeit von Verbrauchern erhöhen und anschließend die gesamte Volkswirtschaft auch in punkto Arbeitsmarkt beflügeln. Das Modell einer konsumgetriebenen Wirtschaft wird offenbar noch nicht aufgegeben.

Bislang konnten jedoch selbst die ultraniedrigen Zinsen für eine inflationsbereinigte 30-jährige Durchschnittshypothek von mittlerweile nur noch 0,2 Prozent keine positive Trendwende bei Baubeginnen und -genehmigungen hervorrufen. Es ist nicht zu erwarten, dass noch günstigere Zinsen diesen Impuls liefern könnten.

Der zweite realwirtschaftliche Effekt, auf den die Fed hofft, ist, dass aus der Verflachung der Zinsstrukturkurve eine Änderung des Anlageverhaltens der Banken und großen institutionellen Investoren herrührt. Die Aufnahme zinsbilligen, kurzfristigen Geldes und die Anlage in höherrentierliche, lang laufende Staatsanleihen, d.h. die Fristentransformation, soll an Attraktivität verlieren. Die Zinsdifferenz zwischen 30-jährigen Staatsanleihen und den Kurzfristzinsen soll kleiner werden. Stattdessen sollen verstärkt Investments außerhalb des Bereichs Geldvermögen, im Bereich Sachkapital bzw. Kredite, getätigt werden.

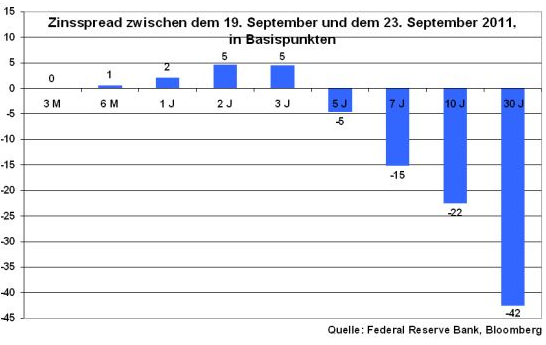

Immerhin hat der Prozess der Verflachung der Zinsstrukturkurve bereits eingesetzt.

Die Rendite 30-jähriger US-Staatsanleihen hat sich bereits um über 40 Basispunkte verringert. Damit hat sich die Zinsdifferenz auf 2,5 Prozentpunkte von 4 im Juni zurückgebildet.

Zweifelhafte Erfolgsaussichten von Operation Twist

Zwar ist die Verlängerung der Laufzeit des Anleiheportfolios der Fed von allen ihr zur Verfügung stehen Instrumenten das mit den geringsten Risiken und Nebenwirkungen, allerdings auch das mit den geringsten Erfolgsaussichten.

Denn die langfristigen Renditen 30-jähriger Staatsanleihen notieren mit 2,8 Prozent bereits auf einem Rekordtief mit entsprechenden Implikationen für die Kreditzinsen. Trotzdem hat das Kreditvolumen der Geschäftsbanken in den USA seit der Lehman-Pleite bestenfalls stagniert.

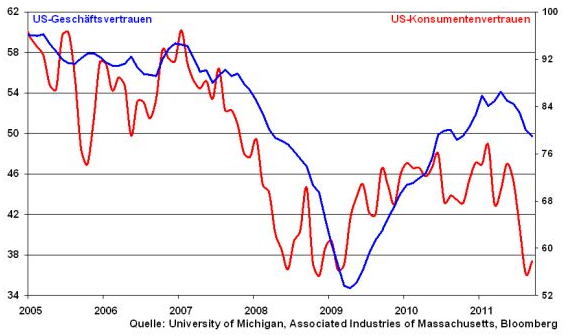

Grundsätzlich kann zwar die US-Geldpolitik die Angebotsbedingungen für die US-Volkswirtschaft verbessern. Die Mittel müssen aber auch aufgenommen werden. Das wirkliche Problem ist die fehlende volkswirtschaftliche Nachfrage. Unternehmen investieren nicht in Amerika, weil sie keine vernünftigen Renditeaussichten erkennen können. Im Gegenteil, das verhaltene Konsumenten- und Verbrauchervertrauen zeugt von einem investitionsunfreundlichen Nährboden für die Realwirtschaft.

Erschwerend kommen die gravierenden strukturellen Probleme hinzu. Amerika verfügt über keine großflächig konkurrenzfähige Industriegüterkultur, die das Land volkswirtschaftlich stabilisieren könnte.

Wie in Euroland liegt der Spielball im Feld der Politik. In den USA scheint aber die Partei wichtiger als das Land zu sein. Symptomatisch ist das kürzlich von Präsident Obama vorgeschlagene Konjunkturpaket. Aus Sicht der Republikaner ist es „dead by arrival“, also bereits tot bei Ankunft als Gesetzesvorlage im US-Repräsentantenhaus, wo die Republikaner eine Mehrheit besitzen. Auf diese politische Weise kann Amerika den Krieg gegen die Wirtschaftsflaute nicht gewinnen.

Eintrübung der konjunkturellen Großwetterlage in Deutschland

Die zunehmenden Sorgen über die Konjunkturentwicklung der Weltwirtschaft und die große Unsicherheit, die von der sich zuspitzenden Euro-Krise ausgeht, spiegeln sich bisher zwar noch nicht in den harten Wirtschaftsdaten wider.

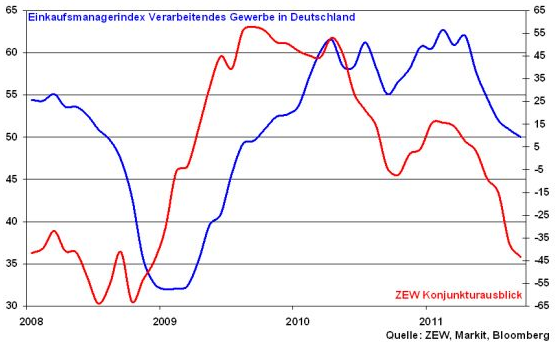

Allerdings hat sich die allgemeine Wirtschaftsstimmung bereits stark eingetrübt. Die Frühindikatoren sind bereits alle nach unten gerichtet. So hat sich sowohl der ZEW-Konjunkturindex als auch der deutsche Einkaufsmanagerindex zum wiederholten Mal verschlechtert. Beide weisen damit auf einen stärkeren Abschwung hin und verdeutlichen, dass die aktuell vorherrschende Unsicherheit - ähnlich wie im Zuge der Lehman-Pleite - zunehmend auch auf die Realwirtschat abfärbt.

Besonders die Verschlechterung des außenwirtschaftlichen Umfelds dürfte die exportlastige deutsche Wirtschaft belasten. So beginnen die Sparmaßnahmen in der Eurozone, die immerhin für 40 Prozent der deutschen Exporte verantwortlich ist, zu greifen und auch die anämische Wirtschaftsentwicklung in den USA liefert nicht die nötigen Impulse.

Politische Krise belastet deutschen Aktienmarkt weiter

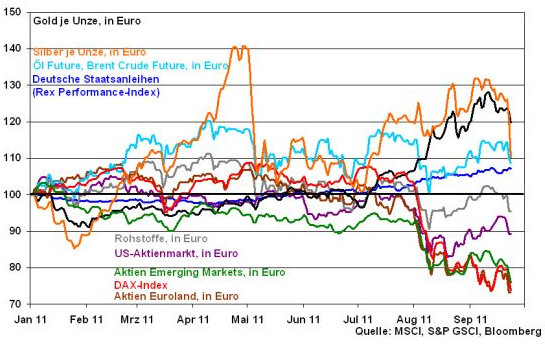

Die Kumulierung der Unsicherheitsmomente führt zu einer verstärkten Liquidisierung aller sogenannten riskanten Vermögensklassen. Nur Staatsanleihen können sich behaupten. Auch dieses Phänomen war 2008 und 2009 zu beobachten.

Grafik der Woche: Wertentwicklung der Vermögensklassen seit Jahresbeginn

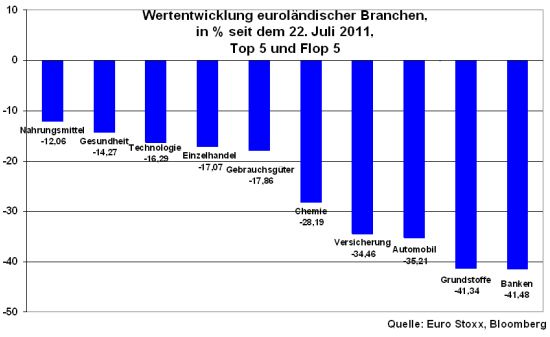

Im Aktienbereich - am Beispiel Euro Stoxx - fallen die Wertverluste defensiver Branchen zwar deutlich geringer aus als z.B. die von Banken und Versicherungen. Verkauft wird in diesen unsicheren Zeiten jedoch grundsätzlich alles.

Die Lage auf dem deutschen Aktienmarkt bleibt vor diesem Hintergrund angespannt. Aus charttechnischer Sicht bleibt das Aktienbild bearish und der Abwärtstrend intakt. Ein Abrutschen bis 4500 Punkten im DAX ist nicht mehr auszuschließen. Auch wenn es mittlerweile langweilig klingt: Klarheit kann hier nur von der Politik kommen. Falls man sich für eine zügige und kontrollierte Insolvenz Griechenlands bei gleichzeitigem Austritt des Landes aus der Eurozone entscheiden würde sowie anschließend auch die Rekapitalisierung der Banken konsequent vornähme, würde der Finanzmarkt diese Aktivitäten als klare Lösungsschritte positiv begrüßen.

Und was passiert in der nächsten Woche?

In Amerika weisen der Einkaufsmanagerindex der Chicago Fed und die Auftragseingänge langlebiger Güter darauf hin, dass sich das blutleere Wachstum der US-Wirtschaft fortsetzt.

In Deutschland zeichnen die Daten zum ifo-Geschäftsklima ebenfalls ein verhalteneres Wirtschaftsbild, ohne dabei allerdings auf eine Rezession hinzuweisen. Auch wenn der erweiterte Rettungsschirm nächste Woche im Bundestag grundsätzlich angenommen werden dürfte, würde das Verfehlen einer Kanzlermehrheit den politischen Stillstand in Euroland zementieren.

Disclaimer

Die hier wiedergegebenen Publikationen, Kommentare oder sonstigen Beiträge wurden von den im Namen der Baader Bank AG Stellung nehmenden Autoren oder Kommentatoren sorgfältig zusammengestellt und beruhen zum Teil auf allgemein zugänglichen Quellen und Daten Dritter, für deren Richtigkeit und Vollständigkeit wir keine Gewähr übernehmen können. Sie stellen eine Übersicht und Zusammenfassung ausgewählter Meldungen und Zahlen dar. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräußerung dar.

Die Informationen wurden einzig zu Informations- und Marketingzwecken zur Verwendung durch den Empfänger erstellt. Sie stellen keine Finanzanalyse i.S. des § 34b WpHG dar und genügen deshalb nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen.

Es wird keine Gewähr für die Geeignetheit und Angemessenheit der dargestellten Finanzinstrumente sowie für die wirtschaftlichen und steuerlichen Konsequenzen einer Anlage in den dargestellten Finanzinstrumenten und für deren zukünftige Wertentwicklung übernommen. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen.

Durch das Zurverfügungstellen dieser Informationen wird der Empfänger weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank AG dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank AG und dem Empfänger dieser Informationen zustande.

Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Bitte beachten Sie auch die Ausführungen in dem Dokument "Umgang mit Interessenkonflikten bei der Baader Bank Aktiengesellschaft" das Sie unter www.baaderbank.de abrufen können.

Der Versand oder die Vervielfältigung dieses Dokuments ist ohne die vorherige schriftliche Zustimmung der Baader Bank AG nicht gestattet. Dieses Dokument enthält möglicherweise Links oder Hinweise auf die Webseiten von Dritten, welche von der Baader Bank AG nicht kontrolliert werden können und daher kann die Baader Bank AG keine Verantwortung für den Inhalt von solchen Webseiten Dritter oder darin enthaltenen weiteren Links übernehmen.

Copyright © 2011: Veröffentlicht von Baader Bank AG, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland.

Baader Bank AG ist eine Aktiengesellschaft nach dem Recht der Bundesrepublik Deutschland mit Hauptgeschäftssitz in München. Baader Bank AG ist beim Amtsgericht in München unter der Nummer HRB 121537 eingetragen und wird beaufsichtigt von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Lurgiallee 12, 60439 Frankfurt am Main und Graurheindorfer Straße 108, 53117 Bonn. Die Umsatzsteueridentifikationsnummer von Baader Bank AG ist DE 114123893.

Der Vorsitzende des Aufsichtsrats ist Dr. Horst Schiessl. Die Mitglieder des Vorstands sind Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann und Dieter Silmen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.